Introducción

La operación financiera conocida como crédito tuvo su origen en los primeros siglos de la humanidad, impartida por el capitalismo como una herramienta para la adquisición de dinero. En 1949 la empresa Diners Club hace su aparición con sus tarjetas de crédito; al inicio solo se usaban en restaurantes; posteriormente, se extendió a otros servicios como gastos de viajes, compras en las tiendas, diversión, entre otros. (Palomino, 2019)

Las tarjetas tenían una sola función -la compra- cuya característica consistía en que los beneficiarios debían hacer abonos mensuales a los consumos de manera obligatoria; es decir, para el momento no contaban con ningún tipo de financiamiento. En la actualidad, se ha orientado hacia una diversidad de clientes, con diferentes propósitos, entre ellos financiar los estudios de los universitarios a través de alianzas establecidas con las universidades con la finalidad de facilitar el pago de la colegiatura. Este vínculo se ha fortalecido en los últimos años, siendo atractivo para los jóvenes por los beneficios que otorgan los bancos y la posibilidad de acceder a cupos en las universidades privadas del país.

Por su parte, Tapia (2020) menciona que, durante el periodo de crisis sanitaria causada por el Covid-19, se registró una tendencia en la reducción de la colocación de créditos; sin embargo, pese a la emergencia económica en el 2020, la banca privada incrementó el otorgamiento de tarjetas de crédito estudiantiles. Seis de los 22 bancos que existen en el país ofertaron créditos educativos por medio de las universidades, donde las condiciones las establece cada entidad de acuerdo con sus políticas crediticias, siendo las universidades los entes responsables del cobro a los estudiantes y posterior pago a la entidad bancaria.

En este sentido, Quevedo (2021) señaló que el volumen por concepto de cartera de tarjeta de crédito que son destinadas para cubrir pagos por estudios, registra un incremento interanual del 30%durante los últimos tres años. Dicha tendencia se observa por el crecimiento en el mercado de las ventajas que tiene este instrumento de pago, así como la incorporación de nueva infraestructura educativa en el Ecuador.

Ante lo expuesto, la presente investigación tiene como objetivo analizar los riesgos financieros al otorgar tarjetas de créditos a los estudiantes de educación superior para financiar la colegiatura tomando en consideración que es un sector que, en su mayoría no genera ingresos y no cuenta con un récord crediticio como garantía para la recuperación de la cartera.

Con la finalidad de dar respuestas a los objetivos, la investigación se estructura en apartados claramente identificados. El primero, fundamenta teórico-conceptualmente la investigación. En el segundo, se determina la metodología, aplicación de instrumentos y técnicas de investigación en el procesamiento de la información. Finalmente, se exponen los resultados obtenidos;de esta manera, se realiza el análisis y discusión para contrarrestar los hallazgos, proponer un modelo estratégico para el uso adecuado de la tarjeta de crédito educativo y establecer las conclusiones de acuerdo con el alcance de los objetivos.

Marco Teórico

La teoría del riesgo crediticio es un tema medular para los entes financieros, al punto que, para otorgar tarjetas de crédito, primero realizan una evaluación sobre el comportamiento financiero de los clientes. No obstante, a nivel mundial ya existían entidades bancarias que ofrecían tarjetas de crédito para estudiantes brindándoles la posibilidad de adquirir este tipo de instrumento, sin tener que demostrar niveles de ingresos, rompiendo así, el paradigma de los bancos, por el riesgo que esto pudiera generar por el incumplimiento en el pago, lo que conlleva al incremento de la cartera de crédito con las instituciones universitarias, ya que, el otorgamiento del crédito es por convenios y con la limitante de que es exclusivo para el pago de la colegiatura.

La investigación desarrollada por Chávez (2020) enfoca su objetivo en analizar las causas que conducen al endeudamiento de los estudiantes universitarios. La metodología empleada permitió una revisión sistémica de la literatura, basada en sistema de datos ProQuest, analizando los artículos que fueron depurados mediante criterios de exclusión e inclusión. Los hallazgos conllevaron a identificar las causas por las cuales los estudiantes se endeudaban en diferentes créditos. El autor concluye que, el mayor consumo radica en el financiamiento de la educación, uso personal para adquisición de producto, necesidades básicas; por tanto, se debe trabajar en educación financiera, para que los estudiantes tengan conocimientos sobre el adecuado uso de las tarjetas de crédito y así evitar las deudas e incursionar en la cartera de las entidades financieras.

Por su parte Bermeo et al. (2019) en su artículo plantean como objetivo, analizar los factores que influyen en el uso de las tarjetas de crédito en los jóvenes universitarios. La investigación aplicó una metodología factorial exploratoria, con carácter cuantitativo. El análisis de los datos se cuantificó mediante niveles asociativos de constructos de modelo conceptual y coeficiente V de Cramer. Sobre los resultados, se verificó la capacidad del modelo donde se encontró la integración de factores como: beneficios que se perciben del crédito, cultura financiera, intención del estudiante por el uso de tarjeta de crédito, educación de ahorro, y, notificación de pago por parte de la institución financiera. De la investigación se advierte que, la relación del modelo demuestra que, dentro de las variables de importancia al momento de promocionar y fomentar el uso de tarjeta de crédito, ésta se vincula a la satisfacción que percibe el cliente, desde la atención brindada por los asesores corporativos hasta la evaluación del conocimiento financiero del usuario, junto con la relación de costo-beneficio que se recibe por parte del ente al adquirir determinado crédito.

En la misma línea, Orozco (2020) en su estudio propuso como objetivo analizar los factores que afectan la intensión de uso de tarjeta de crédito en jóvenes universitarios: Caso Universidad Nacional de Colombia - Sede Bogotá, donde diagnosticó que el uso de tarjeta de crédito puede terminar desencadenando una descontrolada e impagable deuda afectando a los estudiantes universitarios por el consumo inmensurable de este instrumento. En su investigación aplicó como metodología la teoría unificada de aceptación, así como la tecnología UTAUT2, un modelo orientado a medir la aceptación tecnológica de consumo, para ello realizó una encuesta a 344 estudiantes, cuyos datos se analizaron a través de la regresión de mínimos cuadrados parciales (técnica que reduce los predictores a un conjunto más pequeño de componentes no relacionados). En esta investigación se evidencia que, tanto el precio como el hábito son los factores influyentes en el uso de la tarjeta de crédito de los estudiantes universitarios, determinando a su vez que esta población prefiere el pago mediante el uso de dinero en efectivo.

Generalidades de la tarjeta de crédito

Según Sáez y Troncoso (2018) varios adscritos en el tema consideran que, el uso de la tarjeta de crédito tuvo su origen en Europa; mientras que, otros le atribuyen al impulso que se le dio en Estados Unidos. Desde el inicio, era un papel simple que el emisor ofrecía al consumidor, originando un contrato entre ellos.En la actualidad, este instrumento de pago ha tenido un crecimiento acelerado mejorado por la innovación tecnológica.

Como se puede apreciar, la tecnología ha recobrado gran influencia en el estatus de la tarjeta de crédito que, en sus inicios fue solo de naturaleza física y actualmente tiene diferentes aplicaciones y usos electrónicos. Al respecto, Quevedo (2021) advierte que la innovación tecnológica ha permitido que los usuarios prefieran este instrumento de pago, por cuanto les brinda la oportunidad de adquirir productos desde cualquier lugar del mundo, con el uso de las tiendas online o compras a través de Internet.

El desarrollo económico -con el tiempo-ha convertido a las tarjetas de crédito en instrumentos para los consumidores, permitiendo a la banca incrementar las oportunidades de inversión, ahorro y financiamiento.

Según Arias y Maldonado (2022) señalan que el desarrollo del sistema financiero ecuatoriano, implantó la nueva modalidad de créditos destacando las tarjetas de crédito, cuya operación la inició Diners Club Ecuador en 1968, posicionándose en la vanguardia innovadora dentro de segmentos jóvenes en el mercado. Posteriormente, esta empresa se transformó en una entidad bancaria especializada en el consumo y manejando otras franquicias como Discover y Visa.

Asimismo, Galán y Venegas (2018) resaltan que, la masificación de las tarjetas de crédito no tuviese tanto auge sin el apoyo de la tecnología de la información y comunicación dentro del sistema financiero, convirtiéndose en factor relevante dentro del comercio electrónico. Además, es un intermediario importante en la participación de transferencias de fondos generando confianza en los clientes por aquellas transacciones que tienen respaldo en una institución con intermediación financiera.

Créditos otorgados por instituciones de educación superior a los estudiantes

Los créditos educativos son mecanismos que permiten focalizar de manera acertada, aquellos sectores que pueden responder ante las universidades por los financiamientos adquiridos (Chávez, 2020). En este sentido, Bermeo et al. (2019) sostienen que, el sistema educativo de calidad como el caso de las universidades, debe estar financiado por los estudiantes; pero, con una adecuada estructura de crédito. El Estado considera que los estudiantes de las universidades deben pagar sus estudios, y es aquí donde los centros educativos juegan un rol importante, ya que, les corresponde establecer políticas y estrategias de financiamiento equitativas que fomenten la eficiencia de la economía. En consecuencia, los proveedores académicos, entre ellos las instituciones de educación superior, tienen que ser autónomas no solo para ofrecer carreras y establecer los precios de las matrículas, sino también fuentes de financiamiento, ante una educación de calidad.

La cartera de crédito

El autor Contreras (2020) la define como el conjunto de documentos que ampara el activo financiero hacia terceras personas, representado por el saldo del monto entregado al acreditado sumado los intereses que devenga. El intermediario de la operación no solo origina índices de rentabilidad competitivos al momento de gestionar la cartera, sino también se debe considerar dentro de la balanza lo correspondiente a la liquidez y riesgo financiero.Según la Superintendencia de Bancos del Ecuador (SB, 2021) la estructura de la cartera está establecida de conformidad con el Catálogo Único de Cuentas, considera los elementos: cartera por vencer (cartera sana), cartera vencida, cartera que no devenga intereses y cartera reestructurada.

Causas del incumplimiento de pago y acciones para la recuperación de la cartera

Para Contreras (2020) entre las causas principales por las que se produce el impago prevalece la intencionalidad del cliente, actuando con premeditación. Sin embargo, existen otros elementos que originan el crecimiento de la cartera, tal como la mala gestión de cobro, poca organización empresarial, inexistencia de un sistema de cobro y personal poco especializado.

Otro aspecto relevante lo destaca Periche et al. (2020) al enfatizar que las causas del impago se pueden diferenciar en tres ámbitos importantes, tales como: económicos, políticos y administrativos.

En cuanto a las acciones para la recuperación de la cartera, es fundamental que las entidades, dentro de ellas, las universidades determinen una normativa adecuada, para lo cual, es recomendable que las organizaciones cuenten con sistemas de control eficientes. En este sentido, Reinoso y Pincay (2020) advierten que la recuperación de la cartera está asociado a un grupo de actividades que se destinan para evitar el vencimiento de la cuenta por cobrar, la cual incluye una evaluación, seguimiento y gestión de aquellos pagos que se encuentran pendientes, dirigiendo el mayor esfuerzo para garantizar el recobro de forma rápida y completa de la deuda.

Por otra parte, Alcívar y Bravo (2020) añaden que los procesos de gestión para la recuperación de cartera, incluyen diversas actividades que están destinadas a evadir el devengo de la cuenta por cobrar, incorporando además informes de cobro para su debido control. En consecuencia, implementar modelos de gestión para la recuperación de la cartera permite la disminución de los niveles de morosidad, basado en procesos claves que faciliten la generación de una adecuada cultura de pago por parte de los estudiantes, así como una aplicación eficiente de las políticas crediticias otorgadas por las universidades.

Al respecto, Ortiz (2017) propone algunas estrategias claves que se pueden considerar para recuperar la cartera tales como: (1) Fomentar alianzas estratégicas con las universidades; (2) Conservar el sistema de cobranza mediante la tarjeta de crédito; (3) Efectuar procedimientos para la recuperación de la cartera; (4)Determinar políticas crediticias eficientes; (5) Diferenciar los tipos de pago; (6) Seguimiento frecuente del historial crediticio; y, (7) Mantener comunicación continua con los estudiantes. De igual forma el autor presenta un esquema que permite identificar las áreas principales donde se deben considerar distintas políticas de crédito, como son: políticas preventivas, de ejecución y recuperación.

Materiales y métodos

El diseño metodológico tuvo un alcance descriptivo-explicativo de tipo transversal con enfoque mixto (cuantitativo y cualitativo). En lo que respecta al enfoque cuantitativo se realizaron encuestas para conocer la opinión de personas involucradas en la problemática que se ha planteado. Para el estudio, fue importante considerar las universidades que tienen convenios con la banca, destacadas por otorgar tarjetas de crédito a los estudiantes para el pago de las matrículas y demás conceptos relacionados con el estudio, las cuales necesitan de políticas y estrategias como mecanismo de acción, para optimizar la recuperación de la cartera vencida. En tal sentido, se consideró como universidad piloto a una institución de educación superior ubicada en la ciudad de Guayaquil, cuyo nombre ha sido omitido por políticas de privacidad. Sin embargo, sus directivos brindaron el apoyo y acceso a la información requerida para argumentar la investigación y validar los datos recopilados.

La población estuvo conformada por 9 personas adscritas al área de crédito y cobranza a los cuales se les aplicó un cuestionario de preguntas cerradas, bajo las modalidades multivariables y dicotómicas, que posteriormente fueron tabulados para su análisis respectivo. El periodo de análisis comprendió desde el 2018 al 2020.

Resultados y discusión

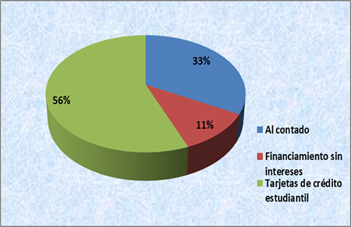

Una vez implementado las herramientas de investigación, se evidenció que el 89% de los encuestados conoce los convenios que mantiene la universidad con el sistema financiero nacional para otorgar la tarjeta de crédito educativa; sin embargo, solo el 67%sabe exactamente sobre las políticas de créditos establecidas para el efecto. A pesar de contar con esta alternativa de pago, el 33% del total de los estudiantes utiliza como medio de pago el efectivo, el 11% prefiere otras alternativas de financiamiento como el crédito directo o el uso de otras tarjetas de crédito sin intereses, frente a un 56% que ha optado por el uso de la tarjeta de crédito estudiantil. (Figura 1).

Fuente: Los resultados provienen de la aplicación de la encuesta. Elaboración propia.

Fuente: Los resultados provienen de la aplicación de la encuesta. Elaboración propia.Fig. 1 - Mecanismos de pago

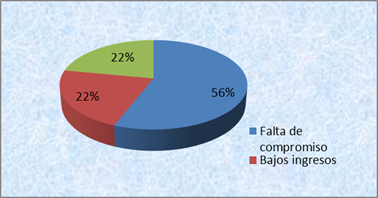

De igual forma, el estudio reveló que, la recuperación de la cartera de crédito se ve afectada por: falta de compromiso, bajo ingresos de los estudiantes y olvido de la fecha de pago. (Figura 2).

De la información expuesta anteriormente, el 56% estima que, pese a los mecanismos que la institución implementa para la recuperación de la cartera vencida no es complejo, se requiere de una gestión adicional que conlleva al uso de recursos adicionales que pudiera evitarse si se implementara una educación financiera a los estudiantes.

Fuente: Los resultados provienen de la aplicación de la encuesta. Elaboración propia.

Fuente: Los resultados provienen de la aplicación de la encuesta. Elaboración propia.Fig. 2 - Razones que afectan la recuperación de la cartera

Análisis comparativo, evolución, tendencias y perspectivas

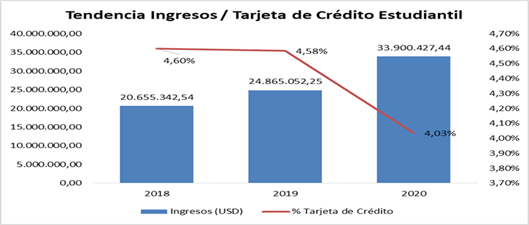

Durante este periodo de análisis, se mostró una tendencia creciente del 2018 al 2020 en cuanto a la matrícula de 410 estudiantes. Cuyos ingresos anuales se evidencian en la Tabla 1.

Las políticas de cobro tanto para la matrícula, colegiatura y aranceles, se destacan las siguientes:

Tarjeta de crédito estudiantil, de 3 a 12 meses sin intereses;

Otras tarjetas de crédito, de 3 a 6 meses sin intereses;

Pagos totales del ciclo mediante depósito en banco, con una tasa de descuento del 10%.

Facilidad de pago en cuotas de 12, 9, 6, 3, 1 para el ciclo ordinario

Facilidad de pago en cuotas de 6,3,1 para el ciclo extraordinario

Tabla 1 - Volumen de estudiantes por ingreso anual

| Año | Estudiantes | Ingresos (USD) |

|---|---|---|

| 2018 | 12.586 | 20.655.342,54 |

| 2019 | 12.738 | 24.865.052,25 |

| 2020 | 12.996 | 33.900.427,44 |

Fuente: Información recopilada en estudio de campo

Por otra parte, se determina la evolución de la cartera vencida; en este análisis, la institución suministró información según el valor total de la sumatoria por ciclos ordinarios y extraordinarios, tanto de la matriz, como de cada una de sus sedes. Sobre el caso de estudio que compete, se le solicitó a la universidad desglosar el valor de la cartera vencida, por concepto de financiamiento, a lo cual solo proporcionó el desglose para el caso de la tarjeta de crédito estudiantil, los demás rubros consignaron unificándolo como otros financiamientos, tal como se detalla en la Tabla 2.

Como se puede apreciar en la Figura 3, la tendencia evolutiva de la cartera de crédito vencida presenta una significativa proporción en lo que se adeuda por concepto de tarjeta de crédito estudiantil, donde el mayor uso de este instrumento se aplica en la matriz, así como la sede A, lo que conlleva a deducir que la sede B por encontrarse ubicada en una zona más pequeña de la ciudad de Guayaquil, los estudiantes tienen menos acceso al uso de tarjetas de crédito como herramienta para el pago de sus estudios.

Del mismo modo, en la Figura 3 se resalta la importancia de analizar la tendencia referida al número de estudiantes con los ingresos anuales de la universidad objeto de estudio y la incidencia con la cartera vencida producto de la tarjeta de crédito estudiantil, para el periodo 2018 - 2020. Los resultados observables determinan que, para una universidad, la relación de los ingresos respecto al porcentaje de uso de la tarjeta de crédito estudiantil, muestran una disminución en la cartera vencida, lo que indica un riesgo financiero bajo para la institución. Sin embargo, la perspectiva es establecer políticas que permitan una recuperación de la cartera más oportuna y en el tiempo establecido, a fin de evitar incrementos que puedan comprometer las finanzas universitarias; ergo, el aumento de deudores.

Tabla 2 - Detalle de la cartera vencida 2018 - 2020 en dólares

| Año 2018 | Año 2019 | Año 2020 | |||||||

|---|---|---|---|---|---|---|---|---|---|

| Centro Educativo | Tarjeta de Crédito Estudiantil | Otro Financiamiento | Total Cartera Vencida Anual | Tarjeta de Crédito Estudiantil | Otro Financiamiento | Total Cartera Vencida Anual | Tarjeta de Crédito Estudiantil | Otro Financiamiento | Total Cartera Vencida Anual |

| Matriz | 665.768,56 | 587.983,21 | 1.253.751,77 | 798.922,27 | 705.579,85 | 1.504.502,12 | 958.706,73 | 846.695,82 | 1.805.402,55 |

| Sede A | 158.456,21 | 78.433,23 | 236.889,44 | 190.147,45 | 94.119,88 | 284.267,33 | 228.176,94 | 112.943,85 | 341.120,79 |

| Sede B | 125.672,34 | 65.371,67 | 191.044,01 | 150.806,81 | 78.446,00 | 229.252,81 | 180.968,17 | 94.135,20 | 275.103,37 |

| Total Cartera Vencida | 949.897,11 | 731.788,11 | 1.681.685,22 | 1.139.876,53 | 878.145,73 | 2.018.022,26 | 1.367.851,84 | 1.053.774,88 | 2.421.626,72 |

Fuente: Información recopilada en estudio de campo

Fuente: Elaboración propia

Fuente: Elaboración propiaFig. 3 - Evolución de la tarjeta de crédito estudiantil en relación a los ingresos

Propuesta de solución.

Se propone un modelo denominado “Las 5C” que implica la implementación de los criterios para la evaluación crediticia que se basa en el análisis de cinco aspectos claves como se detalla en la Tabla 3

Tabla 3 - Análisis de aspectos claves

| Carácter |

Valoración de la documentación presentada por el estudiante. Ponderación del historial crediticio del estudiante. Análisis de la capacidad financiera del fiador. |

| Capacidad | Análisis del ingreso devengado por el estudiante, luego de deducciones, deudas y obligaciones. |

| Capital | Valoración del ingreso neto percibido por el estudiante |

| Condiciones |

Tiempo que lleva laborando en el empleo que presenta. Historial crediticio del estudiante. Verificación del domicilio y del trabajo del estudiante. Evaluación de los gastos y deducciones presentadas. |

| Colateral | Valoración financiera del fiador, cuyo ingreso deberá ser mayor que el devengado por el solicitante. |

Fuente: Elaboración propia

Dentro de la propuesta se plantea un proceso de gestión de cobranzas, el mismo que debe implementarse mensualmente. De igual forma, en búsqueda de proporcionar una educación financiera sólida se propone un plan de capacitación para los estudiantes en el uso responsable de la tarjeta de crédito estudiantil en 5 etapas:

Diagnóstico y planificación, se inicia con la identificación de necesidades, definición de objetivos, y diseño del programa.

Desarrollo de contenidos, para brindar a los estudiantes una sólida comprensión sobre el uso responsable de la tarjeta de crédito educativa.

Implementación del plan, será el núcleo del proceso y la universidad se preparará para guiar a sus estudiantes hacia el uso responsable de la tarjeta de crédito estudiantil.

Evaluación y seguimiento, esta etapa se llevará a cabo en el futuro para garantizar el éxito del programa educativo.

Apoyo continuo

Conclusiones

Mediante la fundamentación teórica se logró describir las condiciones de riesgos de financiación con tarjetas de crédito. Determinando los factores socioeconómicos del Estado ecuatoriano y su correspondiente vinculación con la oportunidad de acceso tienen los estudiantes de las universidades, han venido acentuando una atención especial, por parte de una universidad, por lo que la gestión administrativa debe establecer políticas que brinden facilidad de pago al sector estudiantil en las diversas modalidades de carrera.

La falta de estrategias y políticas ha generado una cartera vencida que, a pesar de considerarse de bajo riesgo, es un problema evidente que tiene la universidad objeto de estudio; debido al ineficiente sistema de recaudación, influyendo de manera negativa en el presupuesto universitario y a su vez genera pérdida de dinero y tiempo.

La situación actual de la cartera en una universidad de la ciudad de Guayaquil, producto de la financiación con tarjetas de crédito, es sólida. No obstante, el impago por parte del sector estudiantil se debe a las condiciones socioeconómicas, así como a la deserción estudiantil; éste último dificulta la recuperación de los recursos de forma directa, influenciado a su vez, por la imposibilidad de entablar con los estudiantes un ámbito legal para la recuperación de cartera, ya que el gobierno los protege de este tipo de medidas.

La universidad -objeto de estudio- soporta de alguna manera el incremento de la cartera vencida, por no disponer de políticas, directrices y un medio de cobro eficiente sobre las obligaciones que se adquieren con los estudiantes. Los resultados pudieron determinar que en la institución la cartera vencida ha mostrado un comportamiento porcentual decreciente en relación a los ingresos, alcanzando un 4,34%, aun cuando en valores se reflejan un aumento.

Cabe destacar, se observó que la tendencia de la cartera de crédito vencida presenta una significativa proporción en lo que se adeuda por concepto de tarjeta de crédito estudiantil. Donde el mayor uso de este instrumento se aplica en la matriz, así como en la sede A lo que conlleva a deducir que la sede B por encontrarse ubicada en una zona más pequeñas de la ciudad de Guayaquil, los estudiantes tienen menos acceso al uso de tarjetas de crédito como herramienta para el pago de sus estudios; considerando a su vez, el grado de vulnerabilidad que puedan presentar en los hogares.