Introducción

La recesión económica como efecto de la pandemia por COVID-19 ha provocado graves daños a la economía del Ecuador y del mundo, esto debido a la paralización de actividades productivas, la quiebra de empresas y el cierre parcial de instituciones que se corresponden con el sector público. Los efectos han sido dispares entre los países y en su interior; algunos se han visto mucho más afectados que otros, y algunas personas y familias padecen consecuencias devastadoras (Laurell, 2020, Inet, 2021). La situación que ha ocasionado la pérdida de empleo por la vía de reducción del personal y de las horas de trabajo. Sumado a ello el incremento de la inseguridad y el sicariato que afecta al país. Según la Policía del Ecuador, el 80 por ciento de los crímenes se debe a la disputa de grupos criminales por el dominio territorial del narcotráfico a micro y macro escala. Por esta razón, la delincuencia y la inseguridad se han vuelto el principal problema para los ecuatorianos.

En este contexto, la información emanante de los estados financieros reviste una significativa importancia en la administración de los negocios. Ante esta situación, los empresarios se vieron urgidos a someter a análisis y evaluación las implicaciones contables que recaen en el proceso de registro, preparación y análisis de la información financiera, teniendo en cuanta las normativas en el orden contable, societario, tributario, laboral y financiero, en un contexto nacional e internacional caracterizado por altos niveles de incertidumbre debido a la pandemia, además de la identificación de áreas de efectos potenciales en los ejercicio fiscales en el periodo comprendido de 2019 al 2021.

Según Becerra et al. (2021c):

La información financiera es de tipo cuantitativo, se expresa en términos económicos y muestra los logros en la operación, las inversiones y los financiamientos de una empresa, por ello que la información es necesaria para un correcto análisis del desempeño de la administración financiera, misma que proviene de otra rama de las ciencias económicas conocida como contabilidad, que es un sistema de información que inicia con el registro organizado de las operaciones que afectan económicamente a la empresa y es la base para proporcionar información financiera estructurada a objeto de que los diferentes usuarios la utilicen para la toma de decisiones, por su parte las finanzas analizan las transacciones comerciales pasadas para prevenir el futuro. (p. 17)

Así mismo, Nava (2009), señala que el análisis o diagnóstico financiero constituye la herramienta más efectiva para evaluar el desempeño económico y financiero de una empresa a lo largo de un ejercicio específico y para comparar sus resultados con los de otras empresas del mismo ramo que estén bien gerenciadas y que presenten características similares; pues, sus fundamentos y objetivos se centran en la obtención de relaciones cuantitativas propias del proceso de toma de decisiones, mediante la aplicación de técnicas sobre datos aportados por la contabilidad que, a su vez, son transformados para ser analizados e interpretados.

El análisis financiero radica en que permite determinar los aspectos económicos y financieros que se corresponden con los indicadores claves para valorar la situación financiera de una compañía y gestionarla acorde con los condiciones en que opera la empresa con respecto al nivel de liquidez, solvencia, endeudamiento, eficiencia, rendimiento y rentabilidad, facilitando la toma de decisiones gerenciales, económicas y financieras en la actividad empresarial, que implica un proceso con fines comerciales o industriales para el beneficio empresarial.

La lectura financiera implica activos, (uso de recursos), es decir cómo se utilizan, pasivo, (recursos ajenos), y el patrimonio (recursos propios), que implica conocer de dónde proceden, en tal sentido la forma más sencilla de conocer la estructura financiera de la empresa es a través del estado de situación financiera.

Por un lado, tenemos el análisis financiero del activo, que es aquí en donde se agrupan las inversiones que hace referencia al uso. Este aspecto del análisis se determina tomando como referente principal del balance general, sobre esa base se realiza el cálculo de las fluctuaciones de aumentos y disminuciones del activo, el pasivo y el patrimonio respecto a un periodo anterior. Por otro lado, se calcula el pasivo y el patrimonio, lo cual determina financiamiento demandado, o sea, la fuente originaria de recursos cuando disminuyen los activos o aumentan los pasivos y el patrimonio, así por ejemplo recoger una inversión, el recaudo de cartera de clientes, la venta de inventarios o propiedad planta y equipo, adquirir nuevas obligaciones financieras, tener un mayor nivel de endeudamiento o emitir acciones.

La investigación que se somete a la comunidad científica, se inserta en los marcos del proyecto de investigación denominado “La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6”. Este proyecto se desarrolló por parte de los estudiantes y docentes investigadores que cursan la carrera de Contabilidad y Auditoría de la Unidad Académica de Administración de la Universidad Católica de Cuenca.

La necesidad de abordar esta problemática desde la ciencia se sustenta en el propósito de contribuir, desde una perspectiva científica y académica, una proyección de base que posibilite la identificación precisa de las problemáticas presentes en estas organizaciones en el ámbito económico, contable y financiero que están presentes en las pequeñas y medianas empresas manufactureras. Desde el punto de vista abordado en este artículo, se considera la información contable financiera como el núcleo central de la administración financiera en el ámbito de los negocios, sin ella no tendría forma de optimizar los recursos, ganancias, ingresos, costos y gastos.

Materiales y métodos

La investigación se concibió sobre la base del paradigma positivista investigación. Se aplicó un diseño no experimental de corte transversal y de nivel descriptivo, apoyado en el análisis documental disponible. En consonancia con lo aportado por Tamayo (2003), en la denominada investigación de campo, se recopilan los datos primarios de forma directamente de la realidad, lo cual posibilita asegurarse de modo fiable de la veracidad sobre las características y condiciones en que tiene lugar la obtención de los datos. Esta particularidad de la investigación de campo propicia su revisión o modificación cuando se requiere contrastar dudas sobre la veracidad y relevancia de los datos.

Respecto al nivel de investigación se optó por el descriptivo. En torno al nivel descriptivo de investigación Arias (2016), considera que: “la investigación descriptiva consiste en la caracterización de un hecho, fenómeno, individuo o grupo, con el fin de establecer su estructura o comportamiento” (p.24). Sobre la base de los objetivos proyectados en la investigación realizada es que se fundamenta la selección del nivel descriptivo.

Fueron escogidos tres sectores para conformar de forma generalizada la población de las microempresas, a partir de la base del catastro del SRI del año 2021. Desde esta base fueron consideradas 67.611 microempresas de la Zona 6 del Austro, las cuales se dividen en 45.814 en Azuay, 10.497 en Cañar y 11.300 en Morona Santiago

De acuerdo con la base de datos de la Superintendencia de Compañías correspondiente al año 2021, se encuentran registradas 9.678 empresas, de ellas 8.843 en Azuay, 494 en Cañar y 341 en Morona Santiago. La muestra se conformó por un total de 600 empresas con un error del 4%. Se consideró el juicio de tres expertos con vasta experiencia en las áreas de gestión financiera y contabilidad, además de metodología de la investigación para realizar el proceso de validez del contenido.

Igualmente fue sometida a análisis la pertinencia del coeficiente de consistencia interna de Cronbach, referida al grado en que los ítems de un cuestionario son suficientes para medir la homogeneidad del instrumento. El instrumento fue aplicado con fines de prueba con piloto en 30 empresas que no estaban incluidas en la muestra seleccionada a fin de determinar la confiabilidad del cuestionario elaborado. Estas 30 empresas poseen características similares a las incluidas en la selección muestral a fin de asegurar la fiabilidad de los resultados. Los resultados obtenidos en la prueba piloto demostraron una confiabilidad de consistencia interna muy alta de la escala seleccionada, lo cual posibilitó considerarse fiable por el equipo de investigadores.

A modo de síntesis parcial, se obtuvo que la confiabilidad del cuestionario alcanzó una puntuación de 0,9 con una valoración bien alta. Se empleó además la estadística descriptiva con el apoyo del software libre SPSS, versión 28, posibilitando el proceso de recolectar, organizar analizar y presentar los datos con el apoyo de tablas de frecuencia, gráficos y figuras.

El proceso de análisis de los datos constituyó un momento esencial en el proceso investigativo. Al respecto, Hernández et al, (2016) consideran que “una vez que los datos se han codificado, transferido a una matriz, guardado en un archivo y limpiado los errores, el investigador procede a analizarlos utilizando un programa computacional” (p.272). Sobre esta plataforma metodológica los investigadores procedieron a inspeccionar, pulir y transformar los datos obtenidos a fin de identificar la información relevante orientada al arribo de conclusiones científicamente sustentadas.

Una vez desplegados los procedimientos dirigidos al acopio de los datos destinados a valorar la estructuración del análisis financiero, los datos obtenidos fueron revisados mediante el empleo de la herramienta Google Forms. Las respuestas dadas a los ítems del cuestionario fueron recopiladas automáticamente y ordenadas en los formularios concebidos. Los datos identificados en las respuestas fueron procesados, analizados e interpretados en tiempo real, lo cual implicó el empleo de la triangulación, validez, confiabilidad y contrastación.

Resultados

De acuerdo con Urías (1997), la esencia del proceso de análisis de los estados financieros se centra en la capacidad que posea la persona que realiza el análisis, de modo que sea capaz de plantearse un grupo de cuestionamientos a los cuales debe responder la información contable disponible para el análisis. Lo anterior determina la necesidad de que el analista financiero parta de conocer la naturaleza de la información contable que sustentará su trabajo, que a los efectos de esta investigación se trata de información presupuestaria. Es preciso además que el analista domine los principios de la información contable.

Cabe destacar también que para Becerra et al. (2021c), es importante realizar una lectura financiera para el análisis financiero, que parta de las finanzas operativas (activo corriente), las empresas deben considerar las inversiones necesarias que se ubican en el activo, en donde tenemos los rubros contables de caja, clientes, inventarios, impuestos anticipados, entre otros; por otro lado, hay que reconocer las finanzas estructuradas (activo no corriente), que abarca el activo fijo, es decir propiedad, planta y equipo. Encontramos también al pasivo, que constituyen cuentas de financiamiento para atender proveedores, gastos por pagar, impuestos por pagar, deudas de corto y largo plazo, que pueden constituirse en pasivos espontáneos y pasivo negociado; y por otra, el patrimonio, que incluye recursos propios, capital y utilidades que corresponden al grupo del pasivo no corriente, es decir el análisis financiero se refiere al estado de situación financiera.

De esta forma, Becerra et al. (2021c), manifiestan que en el análisis económico financiero hay que distinguir la situación patrimonial de la empresa (financiero), además del beneficio o rentabilidad, que hace referencia al tema económico, es decir estamos hablando del estado de resultados. Dentro del análisis de la presente investigación es oportuno analizar el principio de las finanzas, que corresponde al criterio de utilidad, cuyo principio consiste en no gastar más de lo que ingresa, otro principio a tener en cuenta también es el hecho de no usar más fondos de los disponibles, bajo el criterio del flujo, por ello que las empresas durante la presencia de la pandemia han considerado en sus resultados vender una buena parte a crédito aunque los pagos de los gastos se realicen al contado, en este caso habría un flujo negativo. Una empresa puede vender una buena parte al contado y sus gastos ser mayores que los ingresos u ocurrir lo contrario, en el primer caso habrá superávit en bancos y en el segundo, déficit.

Para entender las posiciones financieras de las pequeñas y medianas empresas, los investigadores consideran el criterio contable de que el activo es igual al pasivo más el patrimonio, así como el criterio financiero, en donde la inversión es igual al financiamiento. Para el efecto, es necesario tener claro que los activos agrupan a caja, bancos, inversiones temporales, cuentas por cobrar, inventarios, otras inversiones a corto plazo e inversiones de largo plazo, por el lado del pasivo y el patrimonio tenemos las cuentas por pagar, los gastos por pagar, impuestos por pagar, deudas a corto plazo, deudas a largo plazo, capital propio y resultados del negocio. Para dar salida a las inversiones necesarias de las cuentas por pagar, es decir el uso de fondos viene dado por los activos corrientes, en donde está la cuenta bancos e inversiones temporales, que se constituyen en fondos excedentes.

En lo que respecta al pasivo y patrimonio es importante tener presente las cuentas correspondientes a deudas a largo plazo, capital propio y resultados del negocio. El financiamiento del primer caso tiene un costo, no así del segundo y tercer caso, excepto cuando se toma en cuenta el costo de oportunidad.

Por su parte, para calcular las necesidades operativas de fondos (NOF), esta es igual a la inversión necesaria de cuentas por pagar menos financiamiento espontáneo de cuentas por pagar. En consecuencia, para evitar el aumento de las necesidades operativas de fondos se debe elaborar el plan estratégico financiero que controle apropiadamente cada una de las necesidades de fondos.

En el proceso investigativo desarrollado, se realizó la tabulación y la correspondiente interpretación de los datos obtenidos a partir de la aplicación de los cuestionarios a los actores. Los resultados alcanzados en los 5 ítems se muestran en la tabla 1:

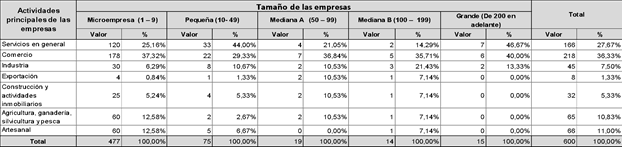

Tabla 1 - Actividades principales de las empresas

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

El análisis de los datos recopilados posibilitó determinar que el 36.33% de las empresas ubicadas en la Zona 6 realizan el comercio como actividad fundamental. En este sentido orientan su actividad hacia tareas de distribución, traslado, almacenaje y venta de productos. El 27.67% de las empresas dedican sus actividades fundamentales a la prestación de servicios en general. En este sentido brindan servicios en los ámbitos de la medicina, la abogacía, la contabilidad, el mantenimiento, la logística, el marketing y las ventas entre otras. Se identificó un proceso de reactivación paulatina de estas empresas de servicios luego de la drástica disminución de sus ingresos en la pandemia.

En el estudio se determinó que el comercio y los servicios, como actividades económicas, constituyen las de mayor representatividad en la región 6 del Austro. La integración de las dos actividades significa el 64% en la región y ambas se encuentran en un franco proceso de reactivación económica.

En la continuidad del ordenamiento sobre el análisis porcentual, se identifican las actividades artesanales, las cuales alcanzan el 11%, mientras que el 10,8% de las empresas se dedican a la agricultura, ganadería, silvicultura y pesca. A la industria se dedica el 7,5% de las empresas y el 5,33% corresponde a la construcción y actividades inmobiliarias. La suma de estas empresas significa el 36% de las actividades económicas de la región lo cual es estadísticamente significativo. Algunos de los impactos generados por este alto nivel de representatividad se concretan en el pago de impuestos y la generación de puestos de trabajo.

Los mayores

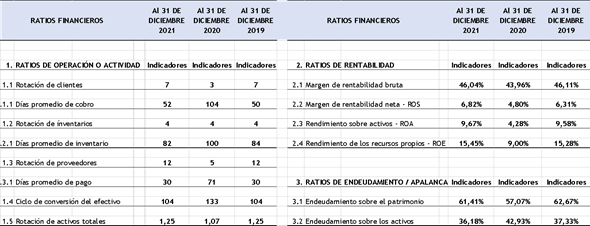

Otro dato considerado en la investigación concierne a las empresas del sector industrial. Al efecto se recabó información mediante la aplicación de la encuesta a empresarios de 45 industrias, lo cual posibilitó evaluar las ratios financieras a partir de identificar la información disponible en la web de la superintendencia de compañías, valores y seguros. Estos datos fueron sometidos a un proceso de filtraje para su análisis, tal como se ilustra en la tabla 2.

Tabla 2 - Índices financieros de operación, rentabilidad y apalancamiento

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Los índices contemplados en los análisis financieros asociados con la rentabilidad son correspondientes con la vinculación de indicadores financieros y económicos. Dicha vinculación proporciona información relevante para determinar la rentabilidad de la empresa. Los ratios de rentabilidad descritos se corresponden con indicadores financieros comparativos de diferentes rubros del estado de situación financiera, así como del estado de resultados de las organizaciones empresariales.

Las razones financieras permiten evaluar cómo la compañía está inclinando sus activos, pasivos y patrimonio. Para tal propósito, se presenta en la figura 1 el gráfico y su respectivo análisis.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 1 - Días promedio de cobro

Entre los indicadores sometidos a análisis estuvo el referido a los días promedio de cobro, el cual se determinó dividiendo 360 días para la rotación de cuentas por cobrar. La aplicación de los ratios financieros de actividad asociado con los días promedio de cobro, en el ámbito temporal de los ejercicios fiscales de los años 2017, 2018, 2019 ,2020 y 2021, considerando además el activo y las cuentas por cobrar a clientes sobre las ventas totales y ventas realizadas a crédito, se deduce que las empresas del sector industrial que fueron analizadas rotaron 8 veces por cliente en el año 2017, así 7 veces en los años 2018 y 2019, durante el año 2020 rotaron 8 veces y 7 veces en el año 2021. En el año 2017 los días promedio de cobro significaron 47 días, el 2018 fueron 48, el año 2019 fue de 50 días, resultaron 47 días en el año 2020 y ante la etapa post Covid-19, el año 2021 alcanzó un promedio de 52 días de cobro.

A partir de estos resultados, fue sometido a evaluación los clientes que presentaban cuentas pendientes por pagar. En algunas empresas estas cuentas por pagar se convirtieron en pérdidas crediticias sobre cuentas por cobrar comerciales, lo cual posibilitó valorar la situación financiera de los clientes y decretar la incobrabilidad de las deudas derivadas de las ventas a crédito. En la figura 2 se ilustran los días promedio de inventario.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 2 - Días Promedio de inventario

El análisis e interpretación de la figura 2 posibilita establecer que durante el año 2017 la velocidad de la rotación de los inventarios fue de 4 veces. Así en el año 2018 rotaron 5 veces, 4 veces en el año 2019 al igual que en los años 2020 y 2021. Asociado con lo anterior, en el año 2017 los días promedio de inventario fueron 87, en el año 2018 fueron 69 días promedio, 84 días en el año 2019, 100 en el año 2020 y 82 días promedio de inventario en el año 2021. La comparación del año 2021 con los años anteriores en lo que concierne a los días promedio de inventario es mayor, lo cual se sustenta en la caída de los ingresos a partir de la situación pandémica. Se aprecia asimismo una reanimación económica en el ejercicio económico correspondiente al año 2021, motivado fundamentalmente por la modificación de los patrones de consumo. En la figura 3 se ilustra la rotación de cuentas por pagar.

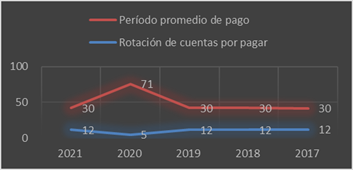

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 3 - Rotación de cuentas por pagar

Dentro de la rotación de las cuentas por pagar, se sometieron a estudio las empresas industriales considerando el ratio referido a los días promedio de pago. El indicador relacionado con los días promedio de pago posibilita medir el promedio de días que tardó una empresa en pagar las cuentas pendientes de pago. Se calcula a partir de dividir por los 360 días del año por la rotación de cuentas por pagar expuestas. En la investigación fue notorio considerar los activos totales e inventarios, los pasivos totales y las cuentas por pagar del estado de situación financiera y el total de las ventas y costo de ventas, así como las compras del estado de resultados.

Fue relevante identificar, a los efectos de la investigación realizada, que,durante los años 2017, 2018 y 2019 las empresas pudieron efectuar pagos cada 30 días, sin embargo durante el año 2020 estos pagos fueron posibles realizarse a los 71 días. Lo anterior evidencia que la falta de liquidez imposibilitó cumplir los compromisos de pago en los tiempos y condiciones en que fueron pactados. En el año 2021 se identifica una tendencia a la recuperación económica de las empresas que componen la muestra de investigación, lo cual se evidencia en la realización de los pagos en los 30 días. En la figura 4 se ilustra la rotación de activos.

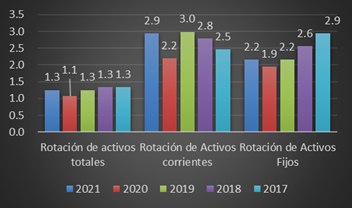

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 4 - Rotación de activos

El análisis del gráfico anterior posibilita deducir que durante el año 2020 disminuyó notablemente la rotación de los activos totales de las empresas, lo que a su vez significa menores índices de eficiencia en el manejo sus activos dirigidos a la generación de riquezas y por tanto de sus ingresos. Este aspecto está causado por la drástica disminución de las ventas derivada de la crisis del Covid-19.

Referido a la rotación de los activos corrientes, es posible determinar que el proceso de generar recursos y a su vez generar efectivo siempre está condicionado de modo significativo por la gestión estratégica de los activos. Así la notable reducción de este ratio en el año 2020 implicó la insuficiente capacidad de las empresas estudiadas para su rotación o venta. El análisis de la rotación permitió además a los investigadores evaluar los activos no corrientes que no derivaron en generadores de liquidez, hasta el año 2021, en que comenzó un paulatino incremento de las ventas en todo el país. En la figura 5 se ilustra el ciclo de conversión del efectivo.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 5 - Ciclo de conversión del efectivo

La consideración de los parámetros que se ilustran la figura 5, permiten identificar que el ciclo de conversión para el año 2017 corresponde a 104 días, así para el año 2018 es de 87 días, durante el año 2019 el ciclo corresponde a 104 días y es de 133 días en el ejercicio económico del año 2020. Este análisis es propicio para identificar la demora neta en los plazos de generación de efectivo de las empresas consideradas en la muestra.

Ante las difíciles condiciones derivadas de la pandemia del Covid-19, con la correspondiente disminución de los ingresos de las empresas, durante el ejercicio económico correspondiente al año 2021 el ciclo de conversión fue de 104 días. Lo anterior es reflejo de la paulatina recuperación de la región y del país, que es evidente en un mayor monto de ventas, el incremento de las inversiones y la generación de nuevas líneas de negocio. En la figura 6 se ilustra el margen de utilidad bruta.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 6 - Margen de utilidad bruta

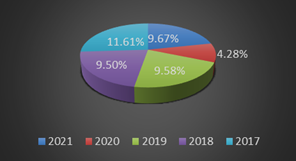

El margen de rentabilidad bruta es un ratio financiero destinado a medir el porcentaje de utilidad que consigue la empresa una vez deducidos los costos de operación. A partir de su análisis es evidente que al iniciar la pandemia se generó un significativo impacto en la drástica disminución de las ventas totales. La significativa afectación que ocasionó la pandemia a las empresas de la región condujo a la adopción, por una parte de ellas, de acciones de mejoramiento rápido que posibilitaron desmarcarse de sus competidoras. A partir de este elemento causal, algunas industrias vieron limitado su patrimonio mientras que otras experimentaron un crecimiento exponencial. Esto contribuyó a que para el año 2021 se incrementaron las ventas lo que refleja una recuperación de la economía ecuatoriana. En la figura 7 se ilustra el rendimiento o retorno sobre los activos.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 7 - Rendimiento o retorno sobre los activos (ROA)

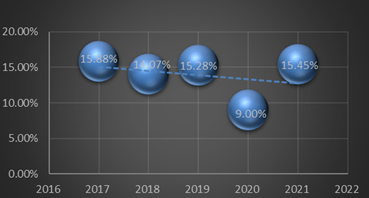

El análisis e interpretación de la figura 7, posibilita deducir que la rentabilidad de los activos sobre la utilidad neta mantuvo una constante disminución en los ejercicios económicos correspondientes a los años 2017, 2018, 2019 y 2020. Es notable que este ratio financiero se constituya en un catalizador que ilustra fehacientemente la sostenibilidad económica empresarial. A partir de ello se sintetiza que las empresas de la región del Austro que realizan actividades industriales durante el año 2020 tuvieron una rentabilidad menor con respecto a los activos totales que disponen.

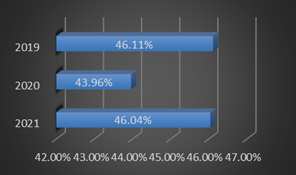

En la figura 8 se ilustra el rendimiento sobre los recursos propios.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 8 - Rendimiento sobre los recursos propios (ROE)

El rendimiento sobre los recursos propios es un parámetro empleado en la administración financiera para poder identificar el verdadero rendimiento que es capaz de aportar una unidad económica en específico tomando en cuenta los fondos propios de la sociedad. Los resultados evidencian que la recuperación sobre la inversión para los años 2017, 2018, 2019, 2020 y 2021 fue de 16, 14, 15, 9 y 15 centavos por cada dólar invertido respectivamente.

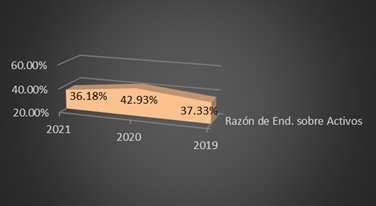

Es evidente entonces que los efectos ocasionados por la pandemia ocasionaron una notable y generalizada disminución de las horas de trabajo y, por consiguiente, de los ingresos durante el ejercicio 2020. En el ejercicio contable correspondiente al año 2021 se vislumbra una moderada recuperación de la economía. En la figura 9 se ilustra el endeudamiento sobre los activos.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.

Fuente: elaboración propia, a partir del proyecto de investigación: La importancia de la información contable y financiera ante la incertidumbre del COVID-19 en las Mipymes en el entorno de los negocios en la región 6.Fig. 9 - Endeudamiento sobre los activos

De acuerdo con el indicador de endeudamiento sobre activos, el análisis indica que el 37,33% de activos está comprometido con acreedores de las empresas industriales en el ejercicio económico 2019, el 42,93 en el año 2020 y el 36,18% en el 2021, es decir; que parte de la proporción del activo se encuentra financiado por terceros. Con esto, las empresas industriales estudiadas pueden tener una visión amplia sobre qué tan comprometido tienen sus activos, para su cálculo se procedió con la información del estado de situación financiera de dividir el total de pasivos entre el total de activos.

Discusión

Las regularidades derivadas de la investigación desarrollada son congruentes con los estudios llevados a cabo por Becerra et al. (2021a). Estos autores demuestran el significativo aporte de las organizaciones empresariales al desarrollo económico y productivo del país. En El Ecuador es importante que las empresas industriales que añaden valor agregado utilicen recursos tecnológicos de última generación, maquinarias y equipos especiales y mano de obra de calidad para su posterior comercialización o venta.

Por su parte, López (2020) y Salas et al. (2020), sostienen que las empresas industriales, transforman bienes utilizando tecnología, maquinaria, herramientas y/o energía. La clave de este tipo de empresas y lo que las diferencia de otras, es la transformación. Esto es, el producto que finalmente venden no es el mismo que entró a la empresa. Por ejemplo, entra aluminio y sale una bicicleta. Por ello el tipo de bienes con los que trabaja pueden proceder, fundamentalmente, de dos vías: extracción o compra. En el primer caso, podríamos citar a una empresa que tiene una cantera de mármol, lo extrae, lo transforma en losas y lo vende. En el segundo caso, compra a otra empresa un bien (naranjas) y lo transforma en zumo envasado. Como era de esperar, las empresas industriales pertenecen al sector industrial o sector secundario.

Tal como señala Nava (2009) y Mayoral et al. (2001), el análisis financiero se debe realizar en forma sistemática de manera de determinar la liquidez y solvencia de la empresa, medir su actividad operativa, la eficiencia en la utilización de los activos, su capacidad de endeudamiento y de cancelación de las obligaciones contraídas, sus utilidades, las inversiones requeridas, su rendimiento y rentabilidad.

De acuerdo con Becerra et al. (2021b, 2021d, 2021e), los estados financieros preparados bajo normas contables, dan mayor confianza a los accionistas, administradores, empleados, organismos de control y terceros considerados todos ellos, usuarios de la información financiera de las empresas.

Así mismo, Galera et al. (2009) explican que las normas contables, generan cambios en la información financiera registrada en los estados financieros; pues, las NIC y NIIF introducen un marco conceptual coherente con las necesidades de información de los mercados, incrementan la información que debe aparecer en los estados financieros e incluyen nuevas formas de presentación y contenido del estado de situación financiera y del estado de resultados; así como también establecen la elaboración obligatoria de estados contables como el estado de cambios en el patrimonio neto y el estado de flujo de efectivo o de tesorería; y la elaboración de las notas a los estados financieros.

Conclusiones

El análisis financiero, a través de las ratios de operación, rentabilidad y endeudamiento analizados, ha permitido diagnosticar la situación actual de las Mipymes en la Región 6.

En el año 2020 en el que se suscitó la pandemia del COVID, las diferentes ratios presentan un punto de quiebre debido a que las empresas tuvieron que reducir personal a raíz de la falta de ventas que afectaron sustancialmente la liquidez y por ende las utilidades. Algunos negocios tuvieron que salir del mercado.

Para la mejor interpretación de la información financiera, en algunos casos, se agregó información de los años 2017 y 2018 a los periodos 2019, 2020 y 2021 analizados. El limitante es que no se considera la inflación y deflación que afectan el poder adquisitivo del dólar.

A partir del año 2021, las ratios mejoraron por cuanto la economía empezó a recuperarse y por tanto las ventas se expandieron, mejorando el clima de los negocios.

En el presente caso se han analizado los Días promedio de cobro, Días promedio de inventario, Rotación de cuentas por pagar, Rotación de activos totales, Ciclo de conversión del efectivo, Margen de utilidad bruta, Rendimiento sobre los activos (ROA), Rendimiento sobre los recursos propios (ROE) y el Endeudamiento sobre los activos. En todo caso, en la práctica, cada empresa elegirá las ratios que más le convenga.