INTRODUCCIÓN

El establecimiento de una serie de instrumentos para la conservación y protección del medio ambiente es consecuencia de los compromisos que un elevado número de países adquirieron al haber firmado y ratificado el Protocolo de Kioto, el cual exige el control de emisiones de gases contaminantes y en general la promoción de un desarrollo sostenible, por ser los problemas que en la actualidad son vitales para la sociedad.

Respecto al escenario que se proyecta sobre desarrollo sostenible, la Organización para la Cooperación y el Desarrollo Económico (OCDE, 2021a), en un libro sobre perspectivas ambientales para 2050 anuncia que, como parte de las tendencias demográficas y económicas, se espera que casi el 70 % de la población mundial será urbana, lo que incrementará desafíos como la contaminación atmosférica, la congestión del transporte y la gestión de la basura.

En este escenario, afirma la OCDE (2021a), las presiones sobre el medio ambiente derivadas del aumento de la población y los crecientes estándares de vida, sobrepasarán los avances en el combate a la contaminación y la eficiencia de los recursos. En consecuencias se prevé que la degradación y erosión del capital ambiental natural continuarán hacia 2050, con el riesgo de que se presenten alteraciones irreversibles que podrían poner en peligro el crecimiento en los estándares de vida.

Por su parte, en el escenario actual, la pandemia puede verse como una señal de la creciente presencia e invasión del ser humano en los ecosistemas del planeta y por ello las enfermedades zoonóticas emergentes, como parece ser la COVID-19, muestran las posibles consecuencias negativas de una presión humana sobre la naturaleza que es cada vez mayor según PNUMA/ILRI, 2020, citado por la Comisión para las Américas y el Caribe (CEPAL, 2020).

Dada la complejidad de los retos ambientales, se requiere un conjunto amplio de instrumentos de política, con diversidad de perspectivas y ámbitos de aplicación. La OCDE (1993) plantea tres tipos de mecanismos públicos de control ambiental: los instrumentos administrativos, los instrumentos persuasivos y los instrumentos económicos en los que se encuentran los tributos ambientales.

La comunidad internacional, a través del Acuerdo de París y haciendo uso de los mecanismos de control ambiental, se comprometió a trabajar por mantener el aumento de la temperatura global por debajo de los 2 ºC . En este contexto, los países presentaron a la Convención Marco de las Naciones Unidas sobre el Cambio Climático sus metas de reducción de emisiones de gases de efecto invernadero (GEI) mediante sus contribuciones nacionalmente determinadas. Este acuerdo climático junto con la Agenda 2030 y los Objetivos de Desarrollo Sostenible plantean a los países del mundo retos importantes en cuanto a política fiscal ambiental (Almeida, 2021).

En 1992, en el marco de la Convención Marco de las Naciones Unidas sobre el Cambio Climático durante la Cumbre de la Tierra (Río de Janeiro), México suscribió el compromiso de la reducción de contaminantes ONU (1992). Firmó su entrada al Protocolo de Kioto en 1998 (ONU, 1998), el cual ratificó en 2000 y 2005 (Secretaría de Relaciones Exteriores, México, 2006). En su Plan Nacional de Desarrollo 2007-2012, asumió el compromiso de que la sustentabilidad ambiental sería un criterio rector en el fomento de las actividades productivas y en 2012 promulgó la Ley General de Cambio Climático (LGCC), que coordina la actuación de diferentes instituciones nacionales enfocadas al cuidado del medio ambiente en el país Cámara de Diputados (2012).

Contrariamente, México es el país miembro de la OCDE con menos impuestos ambientales. Según las estimaciones centrales de estudios independientes, se prevé que las emisiones en 2030 serán superiores a las de 2010 y que el país no está en camino de lograr ni los compromisos originales ni los nuevos compromisos para 2030 (United Nations Environment Programme (UNEP, 2021).

El país se enfrenta, además, a diversas amenazas del cambio climático, particularmente en torno a las olas de calor y sequías que afectan a la agricultura. Estados y ciudades experimentan impactos más agudos, por lo que resulta urgente desarrollar resiliencia (García, Piquero, Colín y Aguilera, 2021).

Por otra parte, la base tributaria ambiental en el ámbito subnacional es casi nula y los impuestos ecológicos son contribuciones relativamente nuevas (Cuevas, 2021), lo que no es compatible con los requerimientos de políticas más estrictas y de considerables esfuerzos adicionales que debe realizar México para lograr las metas fijadas de reducción de GEI (UNEP, 2021).

Paradójicamente, el escenario actual de la política fiscal ambiental impide a las entidades federativas aprovechar las oportunidades para desarrollar impuestos al carbono o de otra índole, que contribuyan a la lucha contra el cambio climático ante la emergencia actual y en interés de favorecer el crecimiento en los estándares de vida.

En consecuencia, es objetivo del trabajo analizar los impuestos ambientales en las entidades federativas como instrumentos de control ambiental.

La metodología aplicada fue cuantitativa-cualitativa. Contempló el análisis teórico y de documentos con el propósito de suministrar conocimientos y bases valorativas con relación a los impuestos ambientales y presentar la situación actual de las recaudaciones. El trabajo se apoyó en el análisis e interpretación de datos e información acerca de los impuestos ambientales federales recaudados y administrados por las entidades federativas. Se empleó el análisis de conglomerados jerárquicos con el propósito de agrupar los estados según el comportamiento respecto al control ambiental.

La factibilidad de la investigación se apoyó en la información obtenida por fuentes oficiales de las bases de datos de la Secretaría de Hacienda y Crédito Público (SHCP, 2016, 2019), Eurostat (2021) y (OCDE, 2020) y los Anuarios Estadísticos de las entidades federativas del Instituto Nacional de Estadística y Geografía (INEGI, 2014, 2016, 2018, 2020).

DESARROLLO

Los impuestos ambientales como instrumento económico de control ambiental

El análisis de los impuestos ambientales presupone reconocer su significado como instrumento económico y abordar los diversos enfoques sobre los beneficios que representan como parte de la política fiscal de un país.

Los impuestos ambientales, como parte de los instrumentos económicos, según estudios precedentes, son conocidos también como impuestos ecológicos, impuestos verdes, eco impuestos, ecotasas (M. E. Palos, Palos y Méndez, 2012); de cualquier modo, lo importante es esclarecer que la base imponible de los impuestos ambientales se supone de especial relevancia para el medio ambiente (OCDE, 1993) o, como argumentan Palos, Plascencia y Flores (2014), su objeto imponible debe estar constituido por actos o hechos que inciden negativamente sobre el medio ambiente o que provocan una actuación pública de tutela medioambiental. Es el pago obligatorio que deben realizar los agentes que emiten sustancias contaminantes, calculado por la aplicación de un tipo impositivo, fijo o variable, a una base imponible relacionada con el nivel de descargas al medio natural (Acquatella y Bárcena, 2005).

En aras de un mayor rigor en el análisis de los impuestos ambientales respecto al control e incorporando los aportes de los autores mencionados, se reconoce que son instrumentos basados en el mercado, que aportan a la consecución de políticas ambientales de una manera más costo-eficiente, debido a que los agentes económicos tienen la flexibilidad de decidir individualmente sus niveles de consumo y por ende sus emisiones. Tienen un doble beneficio ya que aportan al cambio de patrones de consumo y producción, dependiendo de las elasticidades precio e ingreso, pero a la vez tributan a la consolidación fiscal al incrementar los ingresos al fisco (Almeida, 2021).

En particular en México se reconocen como impuestos ecológicos y se definen como el importe de las contribuciones derivadas de las imposiciones fiscales que, en forma unilateral y obligatoria, se fijan a las personas físicas y/o morales, por la afectación preventiva o correctiva que se ocasione en la flora, fauna y el medio ambiente. O todo aquello relacionado a la ecología, de acuerdo con la legislación aplicable en la materia (CONAC, 2018).

Ahora bien, una perspectiva más actualizada de los autores es que para obtener el máximo beneficio social con el menor costo a través de los impuestos ambientales como instrumento de control, presupone que estos sean diseñados bajo los siguientes principios teóricos: i) el principio de Arthur Pigou, ii) el principio de Ronald Coase, y iii) el principio de la credibilidad (Baumol y Oates, 1982; Coase, 1960; Galán, 2019; OCDE, 2021a).

Ciertamente, bajo el principio de Arthur Pigou, el que contamina paga, los gobiernos deben decidir si los impuestos ambientales utilizados serán de corte recaudatorio o buscan incentivar, desincentivar o proteger aquella actividad que repercute de manera positiva o negativa en el medio ambiente (Palos et al., 2012); también se pueden adoptar decisiones para financiar programas que mitiguen los efectos de la contaminación (OCDE, 2021a).

Cuando se utiliza este tipo de instrumento, se pretende que los agentes económicos internalicen los costos y beneficios sociales de sus acciones. Esto se logra haciendo que estos paguen por el daño que están causando sobre el recurso ambiental. Estas modalidades tributarias implican que la alícuota del impuesto debe fijarse de modo que el monto pagado por el contribuyente debe reflejar el valor económico de la externalidad que se busca corregir (Baumol y Oates, 1982).

Para que una reforma fiscal sustentada en impuestos ambientales cumpla con el objetivo de regular y, en su caso, modificar el comportamiento de los agentes, es necesario incorporar la economía normativa a través del principio de Ronald Coase (1960) que consiste en llevar a cabo la premisa, el que paga contamina; y así evaluar hasta qué punto es tolerable aquella actividad contaminante, la cual está en función de los beneficios económicos que produce y aporta a la sociedad. Este se aplica debido a que el sistema de precios o el de mercado pueden generar mayores costos a los previstos, por lo que sus objetivos pudieran no ser alcanzados o en su caso perder el sentido de su incorporación (Galán, 2019).

Por último, el enfoque de la credibilidad consiste en que las políticas ambientales, en particular las fiscales, tendrán el respaldo y la confianza de la sociedad, ya que las acciones de los gobiernos estarán enmarcadas dentro de una estructura normativa, lo que les obliga a cumplir con sus metas predefinidas sin desviarse de ellas. De acuerdo con la literatura, la credibilidad dota de confianza a los gobiernos garantizando que las metas y objetivos sean congruentes a través del tiempo (Schwartz y Sybel, 1999).

Más allá del diseño y como parte del control ambiental, es relevante que se consideren las ventajas de los impuestos ambientales para la economía en relación con el beneficio social. La propia OCDE (2012) señala que al implementar los impuestos ambientales: i) las autoridades podrán disminuir las emisiones contaminantes incentivando la eficiencia energética y reduciendo los componentes contaminantes en el proceso productivo mediante la incorporación de tecnologías limpias; ii) si los impuestos están correctamente diseñados y se cumple el criterio de la credibilidad, se creará un círculo virtuoso a favor del medio ambiente; iii) los impuestos serán altamente transparentes a fin de que la sociedad tenga claro cuáles son las actividades y las fuentes contaminantes que se encuentran gravadas, así como informar sobre el uso de los recursos recaudados por la reforma fiscal ambiental; iv) la incorporación de tecnologías limpias permite reducir el costo social de los impuestos ambientales.

Conviene subrayar que los impuestos ambientales se clasifican en cuatro grandes categorías de acuerdo a Eurostat (2013) y (OCDE, 2020) según la base imponible considerada: i) impuestos sobre el consumo de energía, que incluyen tanto a los combustibles utilizados para el transporte (Ej. diésel, gasolina) como el consumo de gas natural y electricidad; ii) impuestos sobre las emisiones de gases de efecto invernadero, específicamente sobre el carbono (CO2), que suelen recaer sobre la propiedad o el uso de vehículos de transporte; iii) impuestos sobre la contaminación, aplicados sobre el vertido al aire y al agua de sustancias contaminantes, sobre el manejo de residuos y la contaminación auditiva (ruido) y iv) impuestos sobre el uso o la extracción de recursos naturales y materiales.

En este mismo orden, y en el contexto de América Latina, los principales campos de acción ambiental declarados por la CEPAL, 2019 (como se citó en CEPAL, 2021) en los que puede aportar la actual política fiscal están relacionados con: recursos naturales renovables y no renovables y servicios ecosistémicos, energía, transporte y gasolinas, contaminación ambiental, incluyendo GEI y otros contaminantes (atmosférica, agua, suelos, etc.), patrones de consumo excesivos, patrones de producción no sostenibles, residuos, gestión de riesgos de desastres y adaptación al cambio climático.

En resumen, se asume que para que los impuestos ambientales actúen como instrumento de control ambiental, deben ser diseñados de acuerdo a los principios: el que contamina paga, el que paga contamina y el de credibilidad; deben aportar tanto al cambio de patrones de consumo y producción, y a la vez contribuir a la consolidación fiscal y al beneficio social.

Situación actual de los impuestos ambientales en México

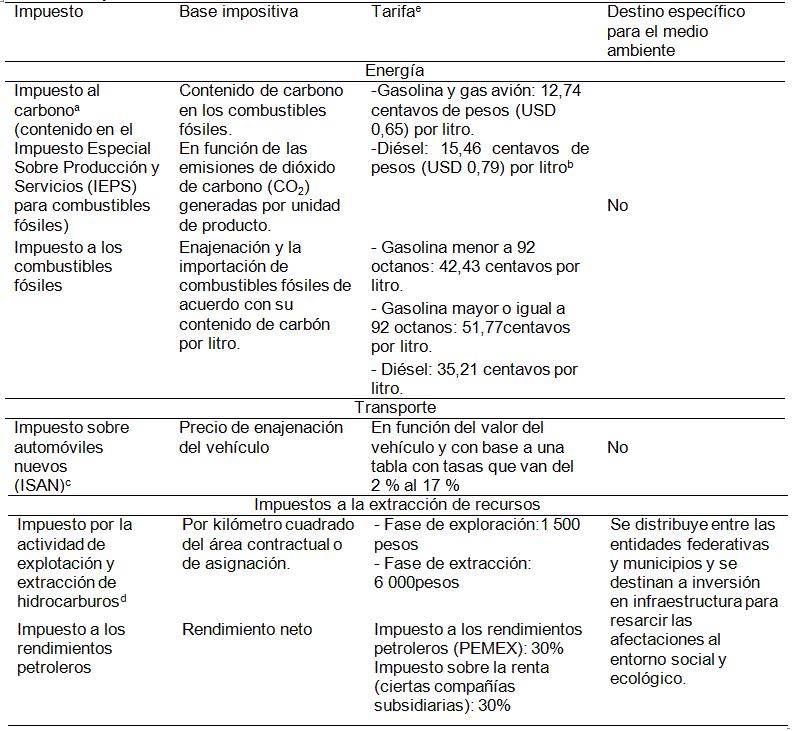

En la Tabla 1 se resume la situación actual de los impuestos ambientales en México y a la vez se especifica el destino para el medio ambiente.

Tabla 1 Impuestos ambientales de la economía mexicana

Notas: a, b, c (SEGOB 1980a, 1980b, 2019); dCámara de Diputados del H. Congreso de la Unión (2014); eCIEP (2021).

Desde 2014 se aplica el impuesto al carbono que grava su contenido en los combustibles fósiles y la tasa impositiva varía en función de las emisiones de CO2 potencialmente generadas por unidad de combustible fósil consumido. Por su parte, el impuesto sobre la enajenación y la importación de combustibles fósiles de acuerdo a su contenido de carbono es un mecanismo innovador que permite comprar bonos de carbono o certificados de reducción de emisiones para sustituir el pago del impuesto (Lorenzo, 2016). El objetivo planteado para este impuesto fue reducir las emisiones de GEI y aumentar la recaudación del Gobierno Federal.

Con relación a los impuestos al transporte, esta modalidad tributaria surgió por razones recaudatorias, y grava la innovación tecnológica debido a que se trata de bienes de alto valor económico.

En cuanto a los impuestos a la extracción de recursos, existe el impuesto a los rendimientos petroleros que grava con el 30 % a las utilidades netas de las operaciones petroleras realizadas por Petróleos Mexicanos (PEMEX) y por sus organismos subsidiarios.

En los impuestos sobre la contaminación en México, se introdujeron en 1991 los denominados derechos de descargas de aguas residuales. Este tributo grava el desecho de aguas residuales en cualquier cuerpo receptor (terrenos, ríos, mar, etc.) (Lorenzo, 2016).

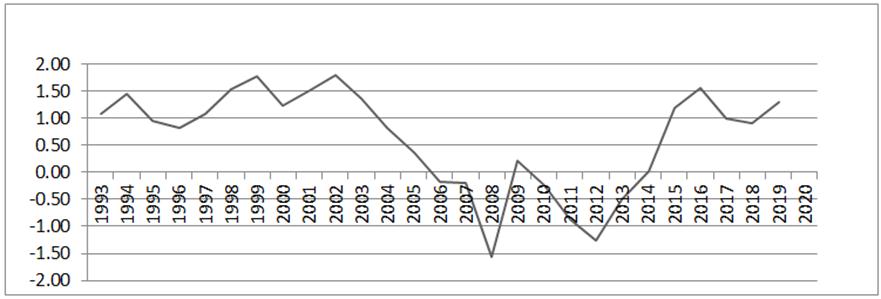

Para examinar la importancia relativa de la recaudación de los impuestos ambientales respecto al PIB, se presenta la Fig. 1 que muestra el comportamiento desde el año 1993 hasta 2020.

Fuente: Eurostat (2021), OCDE (2020) y Secretaría de Hacienda y Crédito Público (SHCP, 2016, 2019)

Fuente: Eurostat (2021), OCDE (2020) y Secretaría de Hacienda y Crédito Público (SHCP, 2016, 2019)Fig 1 Ingresos por impuestos ambientales como porcentaje del PIB

En general el comportamiento muestra que hay ineficacia en la recaudación de los impuestos ambientales. Los datos analizados y las posiciones más actualizadas y fundamentadas sobre el tema así lo confirman:

En términos de recaudación derivada de impuestos orientados a prevenir la contaminación ambiental, México resulta un caso paradigmático porque estos conceptos son poco significativos en términos de PIB (CEPAL, 2017).

Los cambios en los ingresos ambientales han sido de escaso calado y el sistema fiscal mexicano sigue presentando un perfil regresivo y poco sensible a los problemas ambientales y a la sostenibilidad (López y Vence, 2021).

Los impuestos de carácter ambiental o relacionados con el medio ambiente, como alguno de los incluidos en el Impuesto Especial sobre Producción y Servicios (IEPS) (por ejemplo, impuesto al carbono), han demostrado limitada ambición real y recaudan montos tan escasos que pueden ser calificados como simbólicos; además, adolecen de problemas de regresividad en los ligados al consumo energético según Huesca y Montes; Rosas-Flores, Bakhat, Rosas-Flores y Fernández (como se citó en López y Vence, 2021).

La ineficacia recaudatoria y de objetivos del impuesto del carbono deriva del reducidísimo costo imputado por tonelada de emisiones en la mayoría de los países en que se introdujo, pero de forma muy especial en el país. Desde su creación, la recaudación no ha superado 0,1 % del PIB (Centro de Investigación Económica y Presupuestaria (CIEP, 2021). Según el estudio de López y Vence (2021), el impuesto al carbono apenas tuvo una recaudación de 0,021 % del PIB en 2019.

El hecho de que, en México, como en la mayoría de los países, la recaudación se vaya a la bolsa general de ingresos indica que el impuesto se utiliza más como una herramienta de recaudación y no como un instrumento para internalizar las externalidades de las emisiones (CIEP, 2021).

Impuestos ambientales en entidades federativas

Figueroa (2005) afirmó que los problemas ambientales como la contaminación, la sobreexplotación de los recursos naturales y la protección al medio ambiente en los estados, comenzaron a considerarse en la agenda pública hace más de una década a propósito del surgimiento y aceptación del término desarrollo sustentable.

Sin embargo, y a pesar de que en el ámbito estatal este tipo de contribuciones adquirieron relevancia hace algunos años, su avance no es generalizado ni se corresponde con las actuales tendencias internacionales, pero se observan algunas iniciativas y experiencias de impuestos ambientales o ecológicos, que están influidas por la crisis económica y sanitaria actual que ha llevado a las entidades federativas a plantearse nuevas formas de obtener recursos económicos y enfrentar los problemas medioambientales dentro de una estructura normativa que da confianza a los gobiernos en correspondencia con el principio de credibilidad.

Un resumen sobre la situación actual de los impuestos ambientales y su destino específico se presenta en la Tabla 2.

Tabla 2 Iniciativas de impuestos ambientales en entidades federativas

| Estados | Impuestos | Destino específico de los ingresos |

| Zacatecas | 2017. Emisión de GEI: Se aplica a fuentes e instalaciones fijas, grava todas las emisiones GEI de todos los sectores y cubre todos los combustibles fósiles. La tasa es de $ 250 pesos (10 dólares) por tonelada de CO2. (Vigente) Contaminación del suelo, subsuelo y del agua. (Vigente) Remediación ambiental en la extracción de materiales. Disposición final de residuos sólidos en vertederos públicos y privados (impuesto al depósito o almacenamiento de residuos). | Financiar programas sociales y para fondos para el cambio climático |

| Baja California | 2020. Grava la venta de combustibles fósiles como gasolina, diésel, gas natural y gas licuado de petróleo. La tasa de este impuesto es de $170 pesos (7 dólares) por tonelada de CO2. (Vigente) 2021. Impuesto sobre la extracción y aprovechamiento de materiales pétreos.(En vigencia en el ejercicio fiscal 2021) | Los ingresos serán redistribuidos entre los municipios del estado e ingresarán al presupuesto general de la entidad. |

| Jalisco | 2020. Cubre a todas las unidades económicas, empresas o personas físicas que produzcan emisiones de carbono u otros gases generados en procesos productivos y que afectan el medio ambiente. (Iniciativa en desarrollo) | Destinados a financiar políticas y programas de adaptación al cambio climático y a la mitigación de emisiones GEI. Programas de fomento a la sustentabilidad de las actividades económicas industriales y productivas que se desarrollen en la entidad. |

| Tamaulipas | 2021. Cubre todos los combustibles fósiles y se aplica a las emisiones GEI de todos los sectores. Grava a fuentes e instalaciones fijas que emitan más de 25 toneladas de CO2 equivalente mensuales. La tasa es de tres veces la unidad de medida de actualización (UMA) diaria, aproximadamente $260 pesos (13 dólares) por tonelada de CO2 equivalente. (Vigente) | Los ingresos derivados serán utilizados para mitigar y adaptarse al cambio climático. |

| Nuevo León | 2020. Cubre las emisiones a la atmósfera de las sustancias generadas por los procesos productivos que se desarrollen en el estado y que afecten su territorio. Grava a las personas físicas y las personas morales, unidades económicas residentes en el estado o cualquier sujeto de derecho en el estado, con independencia de su denominación, así como los residentes fuera del estado que tengan instalaciones o fuentes fijas en las que se desarrollen las actividades que determinan las emisiones a la atmósfera, gravadas dentro del estado. (Iniciativa presentada ante el Congreso) | Financiar las políticas y programas de adaptación al cambio climático y la mitigación de emisiones de gases y compuestos de efecto invernadero, al fomento de la sustentabilidad de las actividades económicas, industriales y productivas en el estado, así como para cumplir con las obligaciones de protección a la salud, al ambiente, y a la preservación y restauración del equilibrio ecológico. |

| Coahuila | 2020. Emisiones de GEI (Iniciativa presentada ante el Congreso) 2021. Por remediación ambiental en la extracción de material pétreo. (Vigente) | Los ingresos del impuesto de GEI se destinarán a reducir algunos de los gastos en el presupuesto estatal y a aumentar las capacidades estatales e institucionales para generar proyectos de adaptación y resiliencia climática. |

Fuente: Elaboración de los autores en base a información del Banco Mundial (2021), Cuevas (2021), Congreso del estado de Baja California (2020), Congreso del Estado (...) de Coahuila de Zaragoza (2020), García et al. (2021) y Sexagésima Tercera Legislatura del estado de Zacatecas (2020).

Nota: el destino consignado en la tabla es para el impuesto al carbono.

Otras entidades estatales que cuentan con impuestos ambientales son: Quintana Roo y Campeche (impuesto sobre la extracción de materiales del suelo y subsuelo); Michoacán y Oaxaca (impuesto por remediación ambiental en la extracción de materiales) (Cuevas, 2021; García et al., 2021).

En contraste hay estados que no tienen impuestos ecológicos ni siquiera como iniciativas y cabe decir, además, que no existe correspondencia entre las experiencias de impuestos ambientales subnacionales y los problemas que presentan los estados en los principales campos de la acción ambiental según un análisis de la OCDE (2021b):

Tamaulipas, Coahuila, Morelos y Durango registran emisiones per cápita más elevadas que el promedio de la OCDE, que es de 11,5 toneladas equivalentes de CO2 (tCO2e); sin embargo, estos dos últimos no han presentado iniciativas de impuestos ecológicos.

Dos estados siguen siendo muy dependientes del carbón en la generación de electricidad: Guerrero, con algo más del 90 % de su generación estimada de electricidad en 2017, y Coahuila, con algo más del 80 %; con todo, Guerrero no figura entre los estados con iniciativas de impuestos ecológicos.

Más aún, en todos los estados de México, la casi totalidad de la población está expuesta a una contaminación del aire superior al nivel máximo recomendado por la Organización Mundial de la Salud; a pesar de ello, no hay iniciativas de impuestos ambientales por contaminación del aire en ninguno de ellos.

Pautas en el comportamiento de las entidades federativas. Un análisis a partir de los ingresos por impuestos ambientales

Un primer análisis corresponde a los ingresos estimados por impuestos ecológicos en las entidades federativas para el ejercicio fiscal 2021 que incluye siete estados: Baja California, Campeche, Coahuila, Michoacán, Oaxaca y Quintana Roo y Zacatecas, que ascienden a $ 655 429 627 (millones de pesos) y estos representan el 3,2 % del total de los ingresos por impuestos de las entidades (Cuevas, 2021).

Los ingresos por dichas contribuciones en el estado de Zacatecas -el más representativo por la regularización legal del funcionamiento de los gravámenes ecológicos-, se estima que represente para el ejercicio fiscal 2021 el 33,59 % de su recaudación total por concepto de este tipo de impuestos; sin embargo, en Quintana Roo se estima que sea de un 2,32 % y en el resto se prevén cifras inferiores al 1 %.

Los bajos ingresos por impuestos ambientales propiamente locales limitan cualquier análisis respecto al comportamiento de esta variable y de los efectos que produce en relación con el control ambiental, sobre todo cuando son estimaciones y solo implican a siete estados de la federación.

A pesar de ello, las entidades federativas obtienen ingresos por recaudación de impuestos ambientales federales que, aunque no son implementados por los estados, representan una fuente importante de ingresos y son recursos de libre disposición según el Centro de Estudios de Finanzas Públicas (CEFP, 2017).

Por esta razón, para determinar las pautas en el comportamiento de las entidades federativas respecto al control ambiental se optó por analizar las recaudaciones por impuestos ambientales federales como parte de los ingresos federalizados (CEFP, 2017) y se seleccionó el indicador de ingreso por impuesto sobre automóviles nuevos (ISAN), atendiendo a que es un impuesto recaudado y administrado por las propias entidades. Se consideró indicador proxy para describir pautas de comportamiento de los estados respecto al control ambiental en este campo de acción relacionado con el transporte.

En el caso de los indicadores de ingresos por impuestos a las gasolinas y diésel, al carbono, y por extracción de recursos, se registran como parte del IEPS, lo que limitó obtener la información pertinente por entidades federativas. El impuesto por tenencia de vehículos fue transferido a las entidades federativas en 2012 y muchas de ellas lo sustituyeron o abolieron definitivamente hacia 2013 y en ese caso no se consideró de utilidad hacer uso de los ingresos por este tipo de impuestos.

Para el análisis de las pautas en el comportamiento de las entidades federativas respecto al control ambiental se utilizó una técnica que satisface este propósito, el Análisis de Conglomerados (Hair, Anderson, Tatham y Black, 1999; Wright e Yllán, 2016), cuya finalidad es dividir un conjunto de objetos en grupos (cluster en inglés) de forma que los perfiles de los objetos en un mismo grupo sean muy similares entre sí (cohesión interna del grupo) y los de los objetos de clusters diferentes sean distintos (aislamiento externo del grupo). Se busca encontrar grupos naturales, en este caso de entidades federativas, y por lo tanto es un método inductivo muy adecuado para el tipo de análisis.

Para este análisis se tomó como población a todas las entidades federativas del país (32) y se utilizó la serie de datos de ingresos por impuesto especial sobre automóviles nuevos atendiendo al criterio de que este lo recaudan y administran las mismas entidades federativas y sólo tienen la obligación de reportarlo al Gobierno Federal (CEFP, 2017). Los datos relativos a este impuesto se obtuvieron de anuarios estadísticos y geográficos por entidad federativa tal y como se presenta en la Tabla 3 para el periodo 2008-2019.

Tabla 3 Recaudación por ISAN en entidades federativas en millones de pesos

| Estados | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018 | 2019 |

| Aguascalientes | 49,6 | 39,6 | 46,9 | 47,9 | 57,5 | 65,1 | 71,8 | 70,6 | 100,9 | 136,9 | 146,1 | 141,0 |

| Baja California | 101,2 | 88,0 | 98,7 | 112,3 | 120,2 | 126,4 | 113,6 | 153,0 | 250,2 | 327,2 | 305,7 | 352,0 |

| Baja California Sur | 37,1 | 25,5 | 25,2 | 30,2 | 37,6 | 38,2 | 33,9 | 51,1 | 62,7 | 80,2 | 81,3 | 75,1 |

| Campeche | 24,8 | 22,3 | 26,2 | 26,6 | 35,5 | 39,4 | 39,7 | 38,3 | 37,5 | 42,0 | 42,2 | 44,2 |

| Coahuila de Zaragoza | 159,7 | 115,4 | 233,2 | 470,7 | 243,2 | 167,9 | 167,4 | 181,9 | 222,5 | 287,5 | 340,3 | 363,1 |

| Colima | 30,6 | 21,4 | 28,6 | 29,6 | 33,9 | 36,0 | 31,7 | 41,2 | 55,7 | 76,1 | 75,6 | 67,4 |

| Chiapas | 74,3 | 61,3 | 78,6 | 88,8 | 113,4 | 97,1 | 94,6 | 109,5 | 128,8 | 134,0 | 149,1 | 141,9 |

| Chihuahua | 194,0 | 143,5 | 154,8 | 173,0 | 210,6 | 236,9 | 233,3 | 231,3 | 299,4 | 337,7 | 317,4 | 319,8 |

| Ciudad de México | 985,5 | 789,1 | 938,6 | 1028,7 | 1236,2 | 1362,3 | 1437,5 | 1507,0 | 1712,2 | 1974,7 | 2136,1 | 1860,5 |

| Durango | 34,3 | 21,3 | 18,6 | 16,0 | 49,4 | 70,5 | 89,2 | 109,8 | 161,2 | 164,9 | 173,2 | 147,4 |

| Guanajuato | 159,3 | 123,3 | 155,3 | 168,6 | 203,2 | 214,1 | 227,6 | 272,0 | 365,8 | 451,5 | 459,1 | 374,2 |

| Guerrero | 46,8 | 37,8 | 43,5 | 42,7 | 46,3 | 45,7 | 51,7 | 53,6 | 59,2 | 72,5 | 79,3 | 72,3 |

| Hidalgo | 48,8 | 38,2 | 48,7 | 52,2 | 58,2 | 66,0 | 60,2 | 78,3 | 104,9 | 137,4 | 141,0 | 131,0 |

| Jalisco | 415,4 | 357,8 | 375,5 | 391,4 | 495,5 | 506,0 | 505,6 | 612,4 | 822,6 | 1017,8 | 1005,5 | 985,7 |

| México | 598,3 | 499,3 | 593,0 | 662,9 | 739,5 | 798,6 | 841,5 | 934,9 | 1112,5 | 1273,8 | 1318,0 | 1167,9 |

| Michoacán | 124,6 | 104,2 | 109,7 | 111,4 | 136,7 | 131,4 | 132,1 | 156,5 | 218,1 | 289,8 | 274,1 | 242,6 |

| Morelos | 65,0 | 48,5 | 58,3 | 66,6 | 78,0 | 70,2 | 62,6 | 78,7 | 81,6 | 115,0 | 122,5 | 110,4 |

| Nayarit | 20,4 | 18,3 | 16,1 | 12,3 | 14,5 | 12,9 | 13,9 | 16,7 | 22,9 | 34,9 | 34,0 | 32,1 |

| Nuevo León | 518,4 | 304,2 | 261,8 | 129,6 | 320,5 | 434,6 | 463,8 | 564,5 | 720,8 | 848,3 | 939,6 | 897,7 |

| Oaxaca | 47,6 | 42,0 | 58,3 | 58,3 | 67,9 | 64,3 | 63,5 | 74,6 | 81,2 | 108,7 | 98,5 | 93,0 |

| Puebla | 186,9 | 170,6 | 210,6 | 241,3 | 281,2 | 307,9 | 323,0 | 379,6 | 437,1 | 526,7 | 567,2 | 526,8 |

| Querétaro | 89,4 | 82,4 | 107,4 | 119,1 | 137,4 | 152,7 | 154,4 | 179,0 | 230,8 | 278,2 | 288,7 | 274,6 |

| Quintana Roo | 140,0 | 102,5 | 119,0 | 137,4 | 168,4 | 203,3 | 142,1 | 146,3 | 203,8 | 230,8 | 231,4 | 201,8 |

| San Luis de Potosí | 75,6 | 64,2 | 67,6 | 67,1 | 84,6 | 84,4 | 91,5 | 119,5 | 163,0 | 207,8 | 220,1 | 213,0 |

| Sinaloa | 171,3 | 155,5 | 161,5 | 155,7 | 183,1 | 194,7 | 214,8 | 238,8 | 328,5 | 350,0 | 369,7 | 396,5 |

| Sonora | 127,9 | 105,9 | 123,9 | 138,5 | 163,0 | 140,7 | 157,7 | 197,6 | 268,4 | 296,3 | 278,3 | 295,4 |

| Tabasco | 82,5 | 65,3 | 76,9 | 81,8 | 101,5 | 99,1 | 115,7 | 112,5 | 110,2 | 122,1 | 114,3 | 115,8 |

| Tamaulipas | 211,7 | 189,4 | 162,8 | 149,9 | 145,5 | 171,5 | 160,8 | 156,0 | 196,0 | 229,0 | 246,2 | 275,9 |

| Tlaxcala | 12,9 | 10,0 | 12,9 | 15,3 | 15,6 | 15,6 | 14,7 | 19,0 | 30,5 | 34,2 | 38,4 | 33,5 |

| Veracruz | 191,2 | 169,3 | 194,2 | 188,8 | 216,2 | 214,0 | 204,2 | 241,8 | 288,0 | 311,4 | 325,9 | 310,2 |

| Yucatán | 58,3 | 36,3 | 49,1 | 50,4 | 55,1 | 64,1 | 96,0 | 113,7 | 149,5 | 171,7 | 181,8 | 196,2 |

| Zacatecas | 14,9 | 12,7 | 15,1 | 13,9 | 19,7 | 20,3 | 17,0 | 22,4 | 31,8 | 37,5 | 40,7 | 38,4 |

| Total | 5,071,2 | 4,065,3 | 4,670,8 | 5,078,9 | 5,869,5 | 6,251,7 | 6,427,0 | 7,244,0 | 9,058,3 | 10,702,8 | 11,141,5 | 10 497,4 |

Fuente: INEGI (2014, 2016, 2018, 2020)

En la Tabla 4 se presentan los pasos a seguir para el análisis de conglomerados jerárquicos, con las correspondientes adecuaciones de aplicación en el presente estudio.

Tabla 4 Aplicación del análisis de conglomerados jerárquicos para determinar las pautas en el comportamiento de las entidades federativas respecto al control ambiental

| Pasos | Aplicación |

| Medidas de proximidad, similitud o semejanza | Se aplicó la distancia euclídeana al cuadrado por su uso en variables cuantitativas y recomendada en las investigaciones consultadas. |

| Elección del criterio para agrupar los individuos en conglomerados y la ejecución del algoritmo. | Se eligió la Media o promedio entre grupos (la distancia entre los grupos se obtiene calculando la distancia promedio entre todos los pares de observaciones independientemente de que estén próximos o alejados. Agrupa los conglomerados con un tamaño óptimo y fusiona clúster con varianzas pequeñas. Es uno de los métodos más utilizado). Se utilizó Ward o Método de varianza mínima (La distancia entre dos clústers se calcula como la suma de cuadrados entre grupos en el ANOVA. Se persigue la minimización de la varianza intragrupal y maximiza la homogeneidad dentro de los grupos. Suele ser muy adecuado, aunque los clústers que genera suelen ser pequeños y muy compactos. Es especialmente sensible a los outliers). |

| Analizar e interpretar los resultados obtenidos. | La identificación de las agrupaciones resultantes se realizó utilizando el dendograma para los periodos 2008-2013 y 2014-2019 asumiendo el criterio de que la reforma fiscal del 2014, a partir de las recomendaciones de la OCDE, estabilizó e incrementó la recaudación respecto al PIB (CIEP, 2021). |

| Analizar la validez de la clasificación obtenida | Se realizó un análisis de validez interna utilizando procedimientos de validación cruzada dividiendo los datos en varios grupos (por años) y comparando los resultados. |

Fuente: Elaboración de los autores sobre la base de Hair et al. (1999), Wright e Yllán (2014)

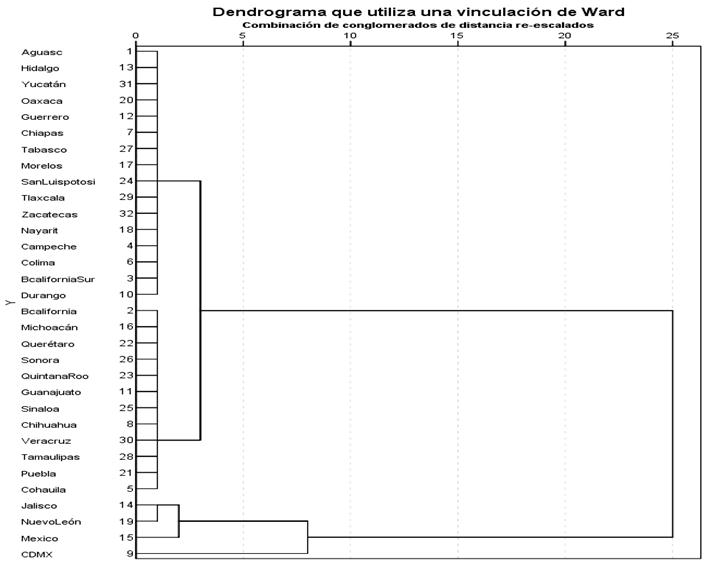

El número más adecuado de agrupaciones de las entidades federativas respecto a la recaudación, se logró calcular a través de los dendogramas obtenidos mediante el empleo del paquete estadístico SPSS. La solución de cuatro grupos se consideró válida para el periodo 2008-2013, como se presenta en la Fig 2.

Fuente: Elaboración propia con base en la investigación de campo utilizando el Statistical Package for the Social Sciences (SPSS v21).

Fuente: Elaboración propia con base en la investigación de campo utilizando el Statistical Package for the Social Sciences (SPSS v21).Fig. 2 Clusters de distancia reescalada ISAN periodo 2008-2013

El primer cluster, el más amplio, representado por los estados de Aguascalientes, Hidalgo, Yucatán, Oaxaca, Guerrero, Chiapas, Tabasco, Morelos, San Luis, Tlaxcala, Zacatecas, Nayarit, Campeche, Colima, Baja California Sur y Durango tienen en común que las recaudaciones por impuestos ambientales federales son las más bajas, sobre todo en los primeros años del periodo analizado.

El segundo cluster, representado por los estados de Baja California, Michoacán, Querétaro, Sonora, Quintana Roo, Guanajuato, Sinaloa, Chihuahua, Veracruz, Tamaulipas, Puebla y Coahuila, recaudan magnitudes superiores al primer grupo; sin embargo, la similitud es tal que a una pequeña distancia se unen y se agrupan en un nuevo cluster, lo que indica homogeneidad en el comportamiento respecto a la recaudación y la administración del ISAN.

Un tercer cluster está representado por Ciudad de México que es la de mayores recaudaciones en el período analizado y con una tendencia creciente sostenida.

En el cuarto grupo se ubican los estados de Jalisco, Nuevo León y México con altas recaudaciones que lógicamente no alcanzan la cifra de Ciudad de México, pero se unen a este, a una distancia relativamente corta.

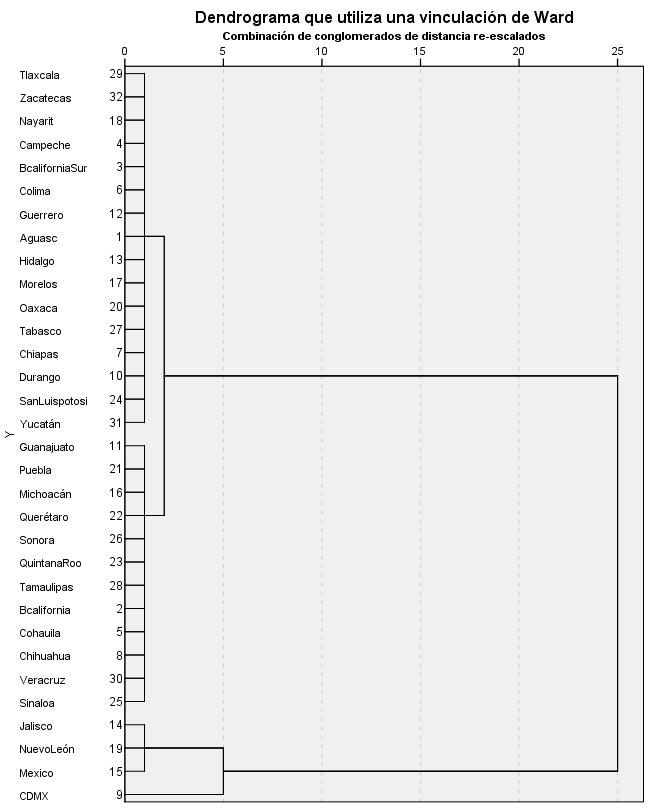

Para el periodo 2014-2019, en el que se constató crecimiento de los ingresos por impuestos ambientales y respecto al PIB a nivel de país, se consideró, análogamente, la agrupación en cuatro clusters, como se presenta en la Fig. 3.

Fuente: elaboraciónpropia con base en la investigación de campo utilizando el Statistical Package for the Social Sciences (SPSS v21)

Fuente: elaboraciónpropia con base en la investigación de campo utilizando el Statistical Package for the Social Sciences (SPSS v21)Fig 3. Clusters de distancia reeescalada ISAN período 2014-2019.

En cierta medida se presentan analogías con el periodo anterior: el primero y segundo clusters agrupan a las mismas entidades federativas, Jalisco, Nuevo León y México los cuales se asemejan más en su comportamiento. A la vez, es más homogéneo el comportamiento de los grupos respecto a la recaudación al agruparse a menor distancia de aglomeración y tener más proximidad entre ellos.

Aunque las siguientes consideraciones no son concluyentes sobre las pautas de comportamiento de las entidades federativas sobre el control ambiental, se constató que los ingresos por recaudación del ISAN tienen una tendencia creciente en el periodo analizado (Tabla 3) sobre todo con posterioridad a la reforma fiscal del 2014; este impuesto constituye una herramienta sistemática de recaudación y de consolidación fiscal que utilizan los estados: los clusters en que se organizan las entidades federativas dan cuenta de grupos homogéneos respecto a la recaudación pero con evidentes diferencias entre ellos, lo que se corresponde con la situación específica de cada uno de ellos y una política fiscal ambiental muy endeble.

Los ingresos por ISAN no tienen un destino específico para el medio ambiente lo que sin dudas limita la función de control ambiental que pudieran desarrollar los estados y no se tiene información precisa sobre cómo este se administra.

CONCLUSIONES

Los impuestos ambientales son distintos a las demás contribuciones al ser instrumentos de control ambiental. Su orientación se enfoca a fines diversos como la protección a la salud, al cuidado ambiental y a la mejora del medio ambiente, además de provocar cambios de conductas e incentivar uso de tecnologías alternativas.

A nivel federal, el país se identifica por contar con bases reducidas (o casi nulas) de impuestos ecológicos y los recursos recaudados ingresan para financiar el presupuesto en general y en pocos casos son destinados a financiar programas con objetivos ambientalmente.

A pesar de que a nivel de entidades federativas este tipo de contribuciones adquirieron relevancia hace algunos años, su avance no es generalizado ni tal vez el idóneo desde la perspectiva de los parámetros internacionales, pero se constata en algunos estados un esfuerzo significativo por implementar este tipo de contribuciones en su beneficio.

Se confirma que a nivel subnacional son pocas y aisladas las iniciativas fiscales para gravar emisiones de GEI u otros impuestos ambientales, así como los correspondientes ingresos a pesar de que las contribuciones ecológicas representan uno de los instrumentos económicos o de mercado más usados para dar solución a la problemática ambiental.

Determinar las pautas en el comportamiento de las entidades federativas respecto al control ambiental, dado los bajos ingresos por impuestos ambientales propiamente locales, es posible a través de ingresos por recaudación de impuestos ambientales federales. El análisis realizado en las entidades federativas haciendo uso de los ingresos por ISAN en el periodo 2008-2019, así lo confirman.