INTRODUCCIÓN

El desarrollo próspero y sostenible de los emprendimientos privados, así como su consolidación como uno de los actores económicos que contribuyen al desarrollo de las fuerzas productivas en Cuba, depende, entre otros factores, del acceso que tengan los emprendedores al financiamiento bancario. Por esta razón y en correspondencia con los Lineamientos de política económica y social del Partido y el Gobierno, en el 2011 el sistema bancario cubano emitió nuevas estrategias para las relaciones de las instituciones financieras con las nuevas formas de gestión no estatal.

Uno de los objetivos fundamentales de esa nueva política es fortalecer las relaciones de las instituciones bancarias con los emprendedores privados, constituidos hasta el presente como personas naturales y denominados «trabajadores por cuenta propia» o simplemente «cuentapropistas». La intención es ampliar la oferta de productos y servicios bancarios a este sector. Se trata de apoyar desde la banca el desarrollo de los emprendimientos privados a través del financiamiento y la mejora de las transacciones monetarias (Díaz, 2015; Fonticoba, 2016).

La cartera de créditos bancarios al sector cuentapropista creció significativamente en los años que siguieron a la aparición de las nuevas políticas y la gestión bancaria a ese segmento del mercado elevó su eficacia (Arcia, Couzo y Ledezma, 2017; Borrás, 2017; Borrás, González, Hung, 2017). Se diseñaron nuevas metodologías para la administración de los riesgos crediticios con los cuentapropistas, aparecieron nuevas estructuras bancarias especializadas en la atención a este tipo de clientes, se introduce la figura del gestor bancario de trabajadores por cuenta propia y surgen nuevas formas de garantías para el financiamiento a los emprendimientos que consideran sus particularidades. Indudablemente han existido avances en el sistema bancario cubano, tanto normativos como prácticos, que mejoran las relaciones entre la banca y los cuentapropistas (Peña Pupo, 2012; González, 2015; Domínguez, 2016; Graverán, Ibáñez, Pons, Rodríguez y Romero, 2018).

Sin embargo, aún es insuficiente la inclusión bancaria del sector cuentapropista, lo que se evidencia en la baja utilización de los servicios bancarios y del financiamiento (Guilarte y Rosabal, 2015; Guillén, 2017; León, 2017). El crecimiento y desarrollo de los emprendimientos privados en Cuba, la baja participación del financiamiento bancario y la preferencia de los cuentapropistas por otras fuentes de financiamiento ponen de manifiesto las brechas existentes y la necesidad de cambios radicales en las relaciones de la banca con este sector (Triana, 2013; León y Pons, 2014; León y Pajón, 2015; Maqueira y Triana, 2015; Martínez, 2016; Moreira, 2016; Pañellas y Torralbas, 2016; Rodríguez, 2016).

El objetivo del trabajo que se presenta es realizar propuestas para el fortalecimiento del financiamiento bancario a los emprendedores privados, a partir del reconocimiento de los principales avances y limitaciones en las relaciones del sistema bancario cubano con estos importantes actores económicos y sociales.

1. LA FUNCIÓN ECONÓMICA Y SOCIAL DE LOS BANCOS: MÁS ALLÁ DEL OTORGAMIENTO Y RECUPERACIÓN DE LOS CRÉDITOS

Las funciones más divulgadas y reconocidas de los bancos son los servicios bancarios de transacciones de pago y la intermediación financiera a través de la trasformación de activos. La primera está vinculada a la intermediación que ofrecen las instituciones bancarias en las operaciones de cobros y pagos y transferencias de recursos monetarios entre los sujetos económicos. La segunda se relaciona con la intermediación financiera entre los actores económicos que presentan superávit temporal de recursos monetarios y aquellos que presentan un déficit temporal.

Pero existen dos funciones adicionales que, a pesar de la significación que tienen, son menos consideradas. En primer lugar está la influencia de las políticas bancarias en la eficiencia económica de los actores económicos (personas naturales, empresas y administración pública). En segundo lugar está la función social, que apunta hacia el impacto que las instituciones bancarias pueden tener sobre la equidad social y la preservación del medioambiente. En un estudio anterior Borrás, Hung y González (2017) apuntaban:

El desarrollo sostenible y la equidad social representan metas complejas de alcanzar y, por tanto, exigen una enorme cantidad de recursos financieros. En la generación de fondos necesarios para estos fines deben participar diferentes agentes económicos, y entre ellos juegan un papel muy importante las instituciones bancarias, como intermediarios financieros. (p. 157)

Las instituciones bancarias pueden ofrecer servicios que apoyen la efectividad de las transacciones comerciales y financieras, así como productos de ahorro y financiación que contribuyan al crecimiento económico del país. Sin embargo, si esa actividad bancaria no tiene en consideración el impacto sobre la eficiencia económica, la equidad social y la sustentabilidad ambiental, entonces no ejercerá la acción deseada sobre el desarrollo sostenible.

Bajo esta premisa conceptual, las políticas bancarias de los bancos cubanos con respecto al financiamiento de los emprendimientos privados deben considerar no solamente las vías de financiamiento, la gestión de los riesgos y las garantías para el retorno de los créditos, algo en lo cual se centra el sistema bancario, sino también debe tener en cuenta el impacto social que pueden ejercer sobre el desarrollo sostenible de los medianos y pequeños negocios.

Es necesario que los emprendedores comprendan la importancia del acompañamiento de los bancos, viéndolos como aliados y nunca como extensiones del control de las entidades gubernamentales y fiscales. Por supuesto, dentro de la responsabilidad social de los bancos está la vigilancia y lucha contra las ilegalidades, la corrupción y los delitos. Sin embargo, las acciones de control no pueden ser la esencia de sus relaciones con los emprendedores ni convertirse en barreras que limiten su confianza en las instituciones bancarias.

2. LA DIVERSIDAD EN LOS MODELOS DE FINANCIAMIENTO A LOS EMPRENDIMIENTOS: UN DESAFÍO PARA LAS INSTITUCIONES BANCARIAS

Dentro de los diversos y disímiles modelos de financiamiento para los emprendimientos se distinguen los siguientes:

Boorstrapping

Capital riesgo

Inversores ángeles

Capitales semillas

Aceleradores de pequeños negocios

Peer-to-peer lending

Crowdfunding

Microcrédito

El financiamiento con fuentes propias, aportadas por los mismos emprendedores (modelo Bootstrapping), así como los fondos donados o prestados por familiares, amigos y colegas de trabajo, sigue siendo en Cuba y en el mundo la vía más utilizada por las personas que inician un negocio. El Bootstrapping es una forma relativamente reciente de denominar el viejo modelo de autofinanciamiento. Este método trata de utilizar ahorros personales y de personas allegadas como fuente de financiamiento.

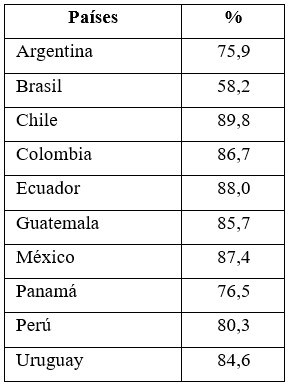

Los emprendedores recurren a vías de abaratamiento de los costos del negocio a través del trabajo en su propio hogar, la búsqueda de consultorías gratuitas, el uso de créditos de clientes y proveedores y la utilización de conexiones personales para disminuir los gastos de iniciación (Gregson, 2014).Usualmente, los emprendedores se financian con los fondos provenientes de familiares, amigos y colegas de trabajo, sobre todo cuando no pueden acceder a fuentes formales de inversión. En la mayoría de los casos el emprendedor contrae alguna obligación con sus familiares, amigos o colegas, que puede ser la retribución de la inversión a través del pago de intereses, de parte de las ganancias o de cierto control sobre el negocio (Gregson, 2014). En la Tabla 1 se muestra el porcentaje que representa el financiamiento de amigos, familiares y colegas de trabajo dentro del total de fuentes para el inicio de los emprendimientos en diferentes países latinoamericanos. En Cuba no existe información oficial sobre la proporción de las diferentes fuentes de financiamiento, aunque las investigaciones realizadas mediante estudios de casos apuntan a una alta presencia de las remesas del extranjero.

Tabla 1 Proporción del financiamiento de amigos, familiares y colegas de trabajo dentro del total de fuentes para el inicio de los emprendimientos en países latinoamericanos

Fuente: Daniels, Herrington y Kew (2016).

Por su parte, el capital riesgo (venture capital) representa una vía de financiar el inicio de los negocios con elevado potencial de éxito y crecimiento, aunque de alto riesgo, a cambio de un porcentaje del capital de la empresa. A pesar de las dificultades en el acceso a esta alternativa, es vista por muchos tomadores de decisiones como un factor esencial para la consecución de emprendimientos innovadores y de alto valor agregado (Vanham, 2015).

Los emprendedores pueden recibir financiamiento ocasional a través de los capitales semillas. Se trata de subvenciones o préstamos gubernamentales o de financiamientos de organizaciones sin fines de lucro, como una universidad o una organización no gubernamental cuyo interés es social, sustentado en el estímulo a los emprendimientos en general o de un sector prometedor y su impacto en el desarrollo sostenible de un país o territorio. Esto es especialmente atractivo cuando los costos o los riesgos de los emprendimientos son altos.

El inversor ángel es un individuo que toma sus propias decisiones de inversión y aporta su propio dinero y, en ocasiones, su tiempo, a emprendimientos promovidos por personas que le son ajenas. Provee capital y conocimientos empresariales y profesionales para la constitución de un negocio, por lo general a cambio de participación accionaria. Los ángeles típicamente invierten sus propios fondos, a diferencia de las sociedades de capital riesgo, las cuales administran fondos de terceros (Gregson, 2014; Mason, Harrison & Botelho, 2016).

Los aceleradores de pequeños negocios son programas de servicios profesionales y de capacitación, establecidos por los gobiernos, asociaciones empresariales o gremiales, instituciones académicas, organizaciones no gubernamentales u otras entidades. La intención es ayudar a los emprendedores y las pequeñas empresas en las fases de concepción, arranque y crecimiento inicial, con el fin de crear mejores oportunidades de supervivencia. Los aceleradores de negocios tienen mayores probabilidades de ser financiados por capitalistas de riesgo en busca de oportunidades de inversión (Hathaway, 2016).

El peer-to-peer (P2P) lending o préstamo entre particulares es un modelo reciente de financiamiento. Se trata de préstamos ofertados por particulares a otros particulares sin la intervención de una institución financiera tradicional (desintermediación financiera). La meta de este tipo de transacción financiera es posibilitar el acceso al crédito a personas o empresas que no poseen la posibilidad de acceder a un crédito bancario o de una institución de microcréditos. En consecuencia, las tasas de interés generalmente son más altas, por el mayor riesgo que implica la transacción para el prestamista.

El crowdfunding es un fenómeno de desintermediación financiera mediante el cual se ponen en contacto los promotores de proyectos que demandan fondos con los inversores que buscan colocar sus fondos en busca de rendimientos. La captación de los fondos se realiza mediante la emisión de títulos valores y participaciones sociales o a través de préstamos (Bruton, Khavul, Siegel & Wright, 2015).

El microcrédito es una fuente de financiamiento para emprendedores y pequeñas empresas que carecen de fácil acceso a los productos ofrecidos por los bancos comerciales. Los dos mecanismos principales para la prestación de servicios financieros a estos clientes son los créditos para emprendedores individuales y pequeñas empresas y los créditos grupales, donde varios emprendedores o empresarios se unen para solicitar préstamos garantizados por todo el grupo.

El origen del microcrédito está vinculado con la lucha contra la pobreza y por ello está focalizado hacia la población más pobre, que no tiene acceso a los préstamos de la banca comercial tradicional o de otras instituciones públicas. Sin embargo, en los años noventa llegó un punto de inflexión en su modelo inicial. El modelo subsidiado del Grameen Bank fue reemplazado por una versión comercializada, basada en las ganancias. Bajo el enfoque de que la eficiencia de cualquier organización se logra en correspondencia con las leyes del mercado y la rentabilidad de los negocios, las instituciones de microfinanzas se alejan de las concepciones sociales de sus inicios y se redireccionan hacia un modelo de negocio privado enfocado a la obtención de ganancias (Bateman, 2013).

La evolución del microcrédito, con sus logros e insuficiencias, ha traído consigo disímiles expresiones en los diferentes países. Una de las consecuencias de los cambios en las concepciones originales del microcrédito está en que hoy en día sería impreciso asociarlo a montos pequeños de financiamiento. Según Sanhueza (2013), el microcrédito actualmente

no se concentra únicamente en la atención a sujetos pobres […] La actuación del sector microfinanciero, sobre todo en Latinoamérica, ha evolucionado de tal forma que en la actualidad se orienta a la atención de empresas con acceso insuficiente a servicios financieros y a sectores sin acceso a servicios bancarios, incluidos individuos pobres y aquellos ubicados por encima de la línea de pobreza, considerando así una base más amplia de clientes. (p. 211)

La principal particularidad del microcrédito es la tecnología crediticia que utiliza. Se dirige a un segmento peculiar, donde se mezcla la economía familiar y la empresarial. El negocio se ubica normalmente en el mismo sitio de residencia del propietario, la contabilidad es simplificada y los emprendedores poseen una baja educación financiera.

Las características del mercado a que va dirigido el microcrédito hacen que la tecnología crediticia de este producto financiero tenga las siguientes particularidades:

Productos estandarizados, fáciles de entender y vender.

Condiciones cómodas de pago.

Procesos sencillos y flexibles para la aprobación, entrega y seguimiento de los créditos.

Créditos sin garantías o muy flexibles, adaptadas a las posibilidades de los emprendedores.

Gestores comerciales que se acercan al cliente y visitan regularmente su negocio.

Servicios de asesoría contable y financiera y apoyo al emprendedor en el manejo de los créditos.

Implementación de programas de educación financiera.

Seguimiento sobre el desempeño de los clientes.

La diversidad de fuentes de financiamiento de los emprendimientos impone complejos retos para la banca, si desea convertirse en un verdadero aliado y acompañante de este importante sector.

3. MARCO NORMATIVO DE LAS RELACIONES DE LA BANCA CUBANA CON LOS EMPRENDIMIENTOS PRIVADOS.

La nueva política bancaria, que sale a la luz en 2011, se concreta en las siguientes normas jurídicas que regulan la implementación en la práctica de los siguientes aspectos:

Principios y procedimientos que regulan los créditos y otros servicios para las personas naturales.

Establecimiento de las obligaciones contractuales de las personas naturales autorizadas a ejercer el trabajo por cuenta propia.

Normas bancarias para los cobros y pagos.

Normas para el otorgamiento, control y recuperación de los créditos a las personas naturales.

Establecimiento de las tasas de interés activas para financiamientos en pesos cubanos (CUP), aplicables a personas naturales y jurídicas.

Determinación de la documentación obligatoria para las personas naturales autorizadas a ejercer el trabajo por cuenta propia y otras formas de gestión no estatal, arrendatarias de inmuebles, locales u otros bienes de entidades estatales que soliciten financiamientos para la reparación de estos bienes arrendados.

Las principales directrices contenidas en estas normativas son las siguientes:

Los financiamientos se otorgan por los bancos autorizados para ello en CUP.

Los sujetos de crédito son las personas naturales autorizadas a ejercer el trabajo por cuenta propia, los agricultores pequeños que acrediten legalmente la tenencia de la tierra, las cooperativas no agropecuarias y otras formas de gestión no estatal.

Los importes y plazos de amortización de los créditos se negocian entre el solicitante y la institución bancaria, teniendo en consideración la capacidad de pago y las garantías ofertadas por el cliente.

El Banco Central de Cuba define los rangos máximos y mínimos de las tasas de interés de los créditos.

Las fuentes de amortización para el pago de los créditos son los ingresos personales lícitos que se obtengan por las actividades que se financien.

En años posteriores se hicieron modificaciones para favorecer el financiamiento creditico de los cuentapropistas: se simplificaron los procedimientos para el otorgamiento de créditos, el importe mínimo de los créditos bajó de 3 000 a 1 000 CUP, se dio la posibilidad de beneficiarse con un período de gracia de 12 meses para principal e intereses, se reconocieron los flujos de efectivo esperados de la actividad financiada como fuente y respaldo de los créditos, se permitió ofrecer como garantía los bienes financiados y se autorizó la creación de provisiones bancarias para los financiamientos otorgados como respaldo de los posibles impagos.

Los créditos son otorgados tanto para capital de trabajo como para inversiones, con una vigencia de hasta 10 años. Los importes y plazos de amortización de los financiamientos son acordados entre el banco y el solicitante en función del destino, su nivel de riesgo y la actividad a financiar, lo que queda documentado mediante un contrato. Pueden otorgarse en efectivo o mediante la emisión de instrumentos de pago, en uno o varios tramos del crédito, y devienen intereses desde el momento en que se hace efectiva la disposición. Las tasas de interés activas actualmente fluctúan entre un 2,5 % y un 10 %. Se establecen como garantías las siguientes: fiadores solidarios, saldos de cuentas bancarias de ahorro o plazo fijo, certificado de depósitos, garantía prendaria, cesión de derechos de cobro, letras de cambio, hipotecas de viviendas de descanso y solares yermos, entre otras. Es interesante resaltar que hasta 20 000,00 pesos (CUP) no es necesario exigir garantías adicionales a la capacidad de pago que muestre el flujo de caja de la actividad financiada.

4. VACÍOS Y LIMITACIONES EN EL FINANCIAMIENTO BANCARIO A LOS EMPRENDIMIENTOS PRIVADOS EN CUBA

Las debilidades que presenta el financiamiento bancario al sector cuentapropista y que a continuación serán mencionadas toman las evidencias científicas de los siguientes estudios de investigación dirigidos por el autor del presenta trabajo:

Estudio de investigación que comprendió todas las provincias del país, excepto La Habana, con una muestra que abarcó 283 trabajadores por cuenta propia. Estos fueron estratificados por regiones (Occidente, Centro y Oriente) y segmentados por niveles promedio de ingresos anuales y por régimen de contribución. Se encuestaron trabajadores que ejercían 59 actividades, lo que representa una muestra del 25,8 % de las actividades posibles y de todos los regímenes de contribución (González, 2015).

Estudio de diagnóstico en el Centro Histórico de la Ciudad de La Habana que abarcó 341 cuentapropistas, estratificado en siete actividades de negocios de un universo de cerca de 5 000 licencias otorgadas en la zona para el ejercicio del trabajo por cuenta propia. Se analizaron 29 variables cuantitativas y cualitativas (Martínez, 2016).

Estudio cualitativo aplicado a 1 000 cuentapropistas de todo el país a través de encuestas realizadas por las oficinas del Banco Popular de Ahorro y a 100 cuentapropistas de La Habana mediante entrevistas directas por los investigadores. En ambos casos la muestra fue aleatoria y no estratificada (Guillén, 2017).

Estudio cualitativo aplicado a 575 cuentapropistas de todo el país a través de encuestas realizadas por las oficinas del Banco de Crédito y Comercio. Además se realizaron entrevistas directas a 30 negocios cuentapropistas de la actividad de gastronomía, radicados en el municipio cabecera de Holguín (Pons, 2019).

Los resultados de los estudios realizados evidenciaron las principales brechas en las relaciones de la banca con los cuentapropistas. Es sustancial la insuficiente participación de los bancos en el financiamiento de los emprendimientos privados. En 2016 las participaciones de los préstamos a cuentapropistas en el total de la cartera de préstamos de los bancos comerciales eran las siguientes: 4,3 % en el Banco Popular de Ahorro (BPA), 1,3 % en el Banco de Crédito y Comercio (BANDEC) y 0,6 % en el Banco Metropolitano (BANMETRO) (Guillén, 2017). Si tomamos como ejemplo el BANDEC (último de los estudios realizados en el 2019, por lo que ilustra con mayor exactitud la situación actual), se observa que esta institución financia solamente el 5 % de los cuentapropistas del país (en el cálculo se exceptúan los trabajadores contratados) y la cartera de préstamos a este sector decrece durante los años 2017 y 2018 en 66,3 millones de pesos, o sea, en un 21 %. El índice de morosidad en 2016 era de 0,57 %. Sin embargo, en 2018 fue de 6,27 % y en 2019 de 8 % (Pons, 2019).

Las principales causas que desmotivan a los cuentapropistas a solicitar crédito son dos: el difícil acceso a las garantías de los créditos y la reticencia a mostrar información económica y financiera del negocio. El sistema bancario cubano, si realmente desea ejercer un impacto positivo en el desarrollo de los cuentapropistas, debe convertirse en su aliado económico y social, en un real y amigable acompañante de los emprendimientos privados. Pero mientras la banca asuma funciones de control, más allá de los límites que corresponden a una institución bancaria, o proyecte esa percepción en los clientes, será vista como una entidad fiscalizadora y por lo tanto con menos posibilidades de ser considerada una aliada plena con la que se desea trabajar en cualquier circunstancia.

Los estudios realizados indican que el 22 % de los cuentapropistas reconocen abiertamente que no mantienen relaciones con el Banco porque prefieren no mostrar información sobre el negocio (Pons, 2019). Teniendo en cuenta la sensibilidad de esta respuesta, es posible que esa apreciación pueda ser compartida por mayor número de cuentapropistas. El acompañamiento real, la aceptación y la percepción de confianza del sector cuentapropista con respecto a la banca representan un importante desafío que debe enfrentar el sistema bancario cubano.

La tendencia indica que los emprendedores privados no suelen financiar el negocio por la vía del préstamo bancario y acuden a otras fuentes informales de financiamiento. Alrededor del 70 % de los cuentapropistas encuestados o entrevistados refiere que financian su negocio con recursos propios y, por lo tanto, no necesitan recurrir al financiamiento bancario. Algunos estudios arrojan que más del 18 % se financia con remesas del exterior y alrededor del 5 % reconoce que prefiere recurrir a préstamos de usureros en el mercado informal (Guillén, 2016; Martínez, 2016; Pons, 2019).

Otro elemento de mucha influencia es que los productos y servicios que ofertan actualmente los bancos no satisfacen del todo las necesidades de los trabajadores por cuenta propia. Es importante resaltar que los productos y servicios bancarios que utilizan los cuentapropistas se limitan a los depósitos en cuentas corrientes fiscales (obligatorias para una parte de los negocios), en menor medida los créditos y mucho más reducidos los pagos electrónicos. O sea, la oferta bancaria al sector no está diversificada en correspondencia con las necesidades financieras de los clientes. Además, existen limitaciones en la innovación bancaria y diversificación de productos y servicios en función de las particularidades de los cuentapropistas.

Hay que tener en cuenta también la débil educación financiera de los trabajadores por cuenta propia. Estos carecen de información sobre los productos y servicios bancarios, los procedimientos para acceder a ellos y la cultura financiera necesaria para poder decidir cuáles utilizar.

El tratamiento homogéneo y la insuficiente atención personalizada a los cuentapropistas sin diferenciar sus particularidades por territorio y tipo de actividad es también un fallo. Todos los estudios indican que no existe equidad territorial en el financiamiento de los emprendimientos privados ni por territorio ni por las características del negocio. Por ejemplo, en las investigaciones realizadas en BANDEC en 2019 se evidenció que el 23 % de la cartera de créditos a este sector se dio en Holguín. El 57 % de los financiamientos se concentran en 4 provincias: Holguín, Villa Clara, Sancti Spíritus y Granma. No se corresponden la cantidad y el monto de los financiamientos otorgados con la cantidad de cuentapropistas en cada territorio. Por otro lado, el 27 % de los créditos se dan a negocios de gastronomía, el 12 % a negocios de transporte, el 8 % a negocios de belleza y el 5 % a arrendadores. Estas actividades reciben el 52 % de todos los financiamientos otorgados.

Se suman otros elementos como la ausencia de estudios de mercado y de estrategias de marketing, la poca efectividad y sistematicidad de la comunicación entre el banco y los cuentapropistas, la inestabilidad, desmotivación e insuficiente preparación del personal bancario, las insuficiencias en las metodologías de administración del riesgo crediticio de este segmento de clientes y la incapacidad de alcanzar las garantías establecidas por la mayoría de los microempresarios.

Existe también un pobre desarrollo e impacto en los trabajadores por cuenta propia de los canales de distribución electrónicos. Los canales de distribución más utilizados son las oficinas bancarias, mientras que se utilizan menos los cajeros automáticos y muy poco la banca móvil. La banca virtual, el quiosco y la banca telefónica casi no se utilizan. Por tanto, es insuficiente la digitalización y automatización de las ofertas bancarias a los cuentapropistas.

Son fundamentales, por último, las limitaciones para un mercado mayorista y el desabastecimiento del mercado minorista, que acentúan la necesidad de recurrir al mercado informal, lo que crea barreras para el financiamiento bancario.

5. PROPUESTAS PARA EL PERFECCIONAMIENTO DE LAS POLÍTICAS BANCARIAS CON LOS EMPRENDEDORES PRIVADOS.

El rediseño de las políticas bancarias vinculadas a sus relaciones con el segmento de trabajadores por cuenta propia debería considerar diseñar e implementar un Sistema Integral de Innovación financiera que abarque desde la generación de ideas hasta la creación y desarrollo continuo de productos, servicios y procesos financieros, de manera que satisfaga las necesidades de los clientes cuentapropistas (que deben ser detectadas o creadas) y aporten soluciones a problemas no resueltos, gradualmente y por etapas. El apoyo real de la banca cubana al desarrollo del sector cuentapropista está estrechamente vinculado al desarrollo de la cultura innovadora y la gestión eficaz de la innovación en el sistema bancario.

También sería beneficioso crear una institución independiente o un área dentro de las instituciones bancarias con la autonomía necesaria dedicada exclusivamente al tratamiento a los trabajadores por cuenta propia y que implemente una tecnología financiera que se corresponda con las particularidades de este segmento del mercado. Las entidades bancarias cubanas, con experiencia en la gestión de clientes empresas (fundamentalmente estatales) y personas físicas, necesitan asimilar y desarrollar nuevos procedimientos y estilos de gestión con el sector cuentapropista, que posee características específicas y, por tanto, necesita un tratamiento especializado. La integración de la gestión de los clientes-cuentapropistas con otros segmentos del mercado limita el tratamiento adecuado. También deben fortalecerse las acciones de capacitación del personal bancario que trabaja de cara a este sector, desarrollando habilidades para el tratamiento personalizado.

Es necesario desarrollar estudios sistemáticos del mercado con el fin de conocer las necesidades y particularidades del sector cuentapropista cubano, potenciando el papel que le corresponde jugar al marketing bancario. Además, hay que diseñar estrategias de segmentación de mercado a partir de la distinción de grupos homogéneos de cuentapropistas a los cuales ofertar productos y servicios diferenciados, acorde a sus particularidades y en función del tipo de actividad que ejercen, el territorio donde actúan, el nivel de ingresos y otros criterios que se valoren. Las estrategias de comunicación del banco con los cuentapropistas deben mejorar y diferenciar los mensajes por públicos objetivos según la segmentación del mercado. La figura del gestor de microcrédito debe expandirse paulatinamente por todo el país, en función de las necesidades de cada territorio. Pueden considerarse las experiencias positivas obtenidas en las provincias en las que esta iniciativa ha sido implementada.

Sería muy útil también diseñar e implementar programas de educación financiera dirigidos a los cuentapropistas a través de la acción conjunta de las universidades, las instituciones del sistema financiero, los centros educativos y profesionales dedicados a la capacitación, la Asociación Nacional de Economistas y Contadores de Cuba y otras instituciones.

CONCLUSIONES

El sistema bancario cubano ha dado pasos importantes para fortalecer las relaciones con el sector de los trabajadores por cuenta propia. La implementación de nuevas políticas bancarias, respaldadas por un marco normativo que garantiza su institucionalización, ha mostrado avances significativos. Sin embargo, aún existen serias limitaciones que impiden que la banca ejerza el impacto esperado en el desarrollo de los emprendimientos privados. Las principales insuficiencias se encuentran en la ausencia de un sistema integral de innovación financiera que permita el diseño de productos y servicios, la mejora de los procesos bancarios y la utilización de metodologías, procedimientos y estilos de gestión que respondan a las particularidades del sector cuentapropista cubano. Las políticas bancarias en sus relaciones con los trabajadores por cuenta propia deben perfeccionarse y para ello deben enfocarse en el impulso de la innovación, la elevación de la efectividad de la gestión bancaria y el reconocimiento de que las características de los negocios cuentapropistas exigen un tratamiento especializado.