INTRODUCCIÓN

Desde la introducción del concepto empresa, la relación entre las estrategias corporativas y el desempeño empresarial ha sido uno de los debates centrales en la disciplina de la gestión estratégica. Existen estudios que analizan el papel moderador que ciertas variables pueden jugar en esa relación. Dichas variables tienden a referirse a aspectos dentro de la empresa o, al menos, dentro de entorno competitivo en el que esta opera.

En las últimas décadas se ha producido un volumen significativo de estudios y literatura sobre la relación entre estrategias de especialización (estrategia concentrada), diversificación relacionada y diversificación no relacionada, con respecto a las diversas dimensiones del desempeño de la empresa, como lo es en el caso de López, García y García (2019). Pero cabe destacar que solo existe un número limitado de estudios que consideran los ciclos económicos sobre este tipo de estrategias, los cuales han arrojado resultados contradictorios, entre ellos los de Lubatkin y Chatterjee (1991); Chakrabarti, Singh y Mahmood (2007); Kuppuswamy y Villalonga (2010); De la Fuente y Velasco (2015); Cerrato, Alessandri y Depperu (2016); y el antes mencionado de López, García y García (2019). Sin embargo, la totalidad de estos estudios han involucrado solo a grandes corporaciones estadounidenses, españoles y asiáticas.

Dicho esto, en la presente investigación se optó por elegir el mercado chileno, ya que previamente no existen estudios en Sudamérica que relacionen la influencia del ciclo económico y las estrategias de crecimiento sobre el desempeño financiero de las empresas. Cabe destacar que se opta por este país principalmente porque presenta una gran regulación en el mercado de valores y, a la vez, se puede disponer de toda la información financiera de las empresas que cotizan en bolsa.

MARCO TEÓRICO

Estrategias de crecimiento

Al hablar de estrategias de crecimiento vienen a la mente dos tipos de estrategias que, básicamente, consisten en una estrategia de crecimiento diversificada y una estrategia de crecimiento concentrada. Las empresas adoptan un plan estratégico para su crecimiento para mejorar el desempeño económico y financiero dentro la compañía. Por otra parte, el planteamiento de estas estrategias se produce por lineamentos de la empresa que apuntan al logro de sus objetivos o a poder solucionar sus problemas (Sánchez, 2014), esto debido principalmente a las capacidades de transformar dichos planes estratégicos en un beneficio para todos.

Estrategias de diversificación

La estrategia de diversificación posee como principal objetivo buscar el crecimiento de una empresa a través de nuevos negocios en distintos sectores, es decir, es el funcionamiento de la empresa en un sector totalmente distintito al que opera originalmente. Una de las definiciones que más se acerca al tema estudiado es el propuesto por Rumelt (1982), que lo expresa como el uso de recursos y capacidades para generar actividades económicas distintas a la actividad principal con el fin de aumentar las utilidades de la empresa. Mediante este concepto, Rumelt fue uno de los primeros autores en relacionar la diversificación como una posibilidad de crecimiento corporativo y, sobre todo, de rendimiento financiero. Su análisis se centra en tres puntos clave:

Diversificación relacionada

En lo que se refiere a una diversificación relacionada, esta es una opción para convertir los negocios que participan en distintos sectores -por ejemplo, industriales- en una ventaja competitiva para la empresa, donde las relaciones en las cadenas de valor podrían generar un gran valor para la compañía y, de este modo, generar una ventaja competitiva (Strickland y Thompson, 2001). Para ello, entre mayor es la relación entre las unidades de negocios, más probable resulta obtener una ventaja comparativa en lo que respecta a la estrategia de diversificación relacionada y así verse beneficiado con esa decisión (Medina, Constanzo y Sandoval, 2012).

La clave para que una estrategia de diversificación relacionada logre generar valor agregado es que conecta el negocio con las demás unidades de negocios y de ese modo vincule en mayor cantidad los factores clave del éxito de la actividad principal de la empresa. De esta forma cada negocio debe lograr un mejor desempeño en las actividades que desarrolle en la cadena de valor y, en consecuencia, el grupo de empresas debe alcanzar una mayor eficiencia y mejores beneficios en utilidades y reducción de costos (Strickland y Thompson, 2001).

Diversificación no relacionada

La diversificación no relacionada se produce ante una ruptura en el negocio principal de la compañía, donde los nuevos productos y mercados no mantienen un lazo con la actividad principal de la empresa, por lo cual se abren nuevos negocios sin relación con el principal (Huerta, Martinez, y Navas, 2004).

En lo que respecta a la estrategia de diversificación no relacionada, pasa especialmente porque el mercado resulta poco atractivo y la empresa carece de capacidades para compartir sus productos o servicios relacionados de otras industrias. Es por esto que la empresa opta por una diversificación no relacionada, con el fin de aumentar el rendimiento económico de la empresa y una forma de disminuir el riesgo financiero (Medina, 2012).

Estrategia de concentración

La estrategia de concentración se centra básicamente en que la empresa centra sus actividades en un solo sector, donde en puede desarrollar una o varias actividades de la cadena de valor de ese mismo sector (Medina, Mardones y Mercado, 2013).

Ciclos económicos

Las condiciones económicas no pueden ser completamente descritas por una línea de tendencia suave de series de tiempo, porque existen fluctuaciones que subestiman la tendencia a largo plazo (mercados a la baja), exageran la tendencia (mercados al alza) o siguen la tendencia (mercados estables). Es por esta razón que se genera y aplica el concepto de ciclos económicos. El ciclo económico se ha visto a menudo como un factor que afecta la relación entre diversas estrategias corporativas y el desempeño empresarial (López, García y García, 2019).

Dentro de un escenario de crisis, existe una necesidad más urgente de reducir el riesgo sistemático, algo que se vuelve más difícil para las empresas especializadas o con diversificación relacionada, ya que no tienen fuentes de ingresos diversas que están débilmente correlacionadas entre sí (López, García y García, 2019).

Hipótesis

En base a lo anterior, se pronosticó que si las empresas optan por la estrategia de crecimiento que resulte optima según el tipo de ciclo económico en el que se encuentren, entonces estas debieron tener mejores indicadores de desempeño en dichos periodos en comparación con las empresas que no utilizaron dicha estrategia. En consecuencia, se aprobó la siguiente hipótesis nula (H0):

METODOLOGÍA

Se busca establecer la relación de causalidad entre la variable estrategia de crecimiento y el desempeño financiero de las empresas que componen el Indice General de Precios de las Acciones (IGPA). Para lograr dicha finalidad se establece un modelo econométrico de regresión múltiple, debido a que este se utiliza para estudiar la posible relación entre varias variables independientes (dos o más) y una variable dependiente.

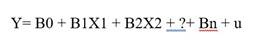

Para dicho modelo se establece una formula genérica en la siguiente ecuación:

Donde Y corresponde a la variable dependiente, X las variables independientes, u los residuos y B los coeficientes estimados del efecto marginal entre cada X e Y.

A continuación, se definen las variables utilizadas y su forma de medición, las cuales se presentan en la Tabla 1.

Tabla 1 Definición de las variables.

| Nombre de la variable | Tipo de Variable | Descripción |

|---|---|---|

| ROA | Dependiente | Indicador de desempeño, medido en porcentaje por empresa |

| ROE | Dependiente | Indicador de desempeño, medido en porcentaje por empresa |

| Q de Tobin | Dependiente | Medida de desempeño, medido en forma numérica por empresa |

| Tipo de estrategia de crecimiento (TEC) | Independiente | 0: Empresas CE 1: Empresas DNR 2: Empresas DR |

| Leverage | Control | Nivel de endeudamiento, medido de forma numérica por empresa |

| Tamaño Empresa | Control | Logaritmo natural de los activos totales de la empresa |

Fuente: elaboración propia.

Aplicadas las variables a la ecuación inicial se obtiene lo siguiente:

Definición de la muestra

En el estudio se tomó como muestra las empresas que cotizan en el Índice General de Precios de las Acciones (IGPA) de Chile durante los años 2007-2011 y 2014-2018. En el primer caso, los periodos comprendidos entre 2007-2011 se atribuyen a periodos de receso económico, en donde su producto interno bruto fue mucho menor al de años posteriores. Los años 2014-2018 se catalogan como un periodo de crecimiento económico, debido al aumento del PIB. Se trabajó con un horizonte de cinco años en cada ciclo económico, con el fin de obtener resultados estadísticamente más significativos.

Por otra parte, cabe señalar que para la construcción de la muestra solo se consideraron las empresas pertenecientes al Índice General de Precios de las Acciones (IGPA) que presentaron resultados en al menos tres de los cinco años correspondientes a cada ciclo. Se excluyeron las administradoras de fondos de pensiones y las empresas bancarias.

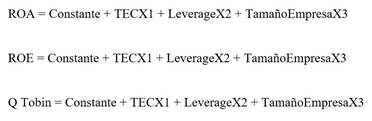

Finalmente, aplicados los criterios citados anteriormente, para el caso del ciclo de recesión económica de 2007-2011, se trabajó con un panel de datos conformado por 65 empresas por año, de las cuales 40 utilizaron una estrategia de concentración, de modo que desarrollaron su actividad empresarial en un solo sector industrial, y 25 lo hicieron en varios sectores industriales, aplicando una estrategia de diversificación. De estas últimas, 17 optaron por una diversificación no relacionada y 8 por una diversificación relacionada. Dicha distribución se puede apreciar en la Figura 1.

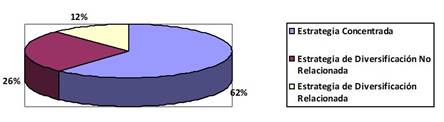

En el caso del ciclo de crecimiento económico (2014-2018), este quedó conformado por 52 empresas por año, 30 de ellas utilizaron una estrategia de concentración y las 22 empresas restantes emplearon una estrategia de diversificación. De estas, 15 aplicaron una diversificación no relacionada y 7 una diversificación relacionada. Todas pertenecientes al Índice General de Precios de las Acciones (IGPA). Dicha distribución se puede apreciar en la Figura 2.

RESULTADOS

Estrategias de crecimiento en el desempeño financiero de las empresas durante el ciclo de inestabilidad económica, años 2007-2011

El estudio, de conjunto con el análisis causal a través del modelo de regresión múltiple, posee como finalidad determinar la influencia de las variables Tipo de Estrategia de Crecimiento dentro de las empresas que cotizan en el IGPA. Cabe destacar que la significancia estadística exigida fue de un 95 % de confianza.

En la Tabla 2 se analizan los resultados de la regresión múltiple de los indicadores contables ROA, ROE y Margen de utilidad, para el periodo de inestabilidad económica (2007-2011).

Tabla 2 Resultados Regresión múltiple para los años 2007-2011.

| Modelo ROA | Modelo ROE | Modelo Q de Tobin | ||||

| Variables independientes | B | Sig. | B | Sig. | B | Sig. |

| Constante | 8,744 | 0,132 | -11,883 | 0,450 | 3,288 | 0,016 |

| Estrategia | 0,238 | 0,794 | -0,201 | 0,936 | -0,289 | 0,175 |

| Leverage | -1,643 | 0,005 | -3,064 | 0,050 | 0,218 | 0,098 |

| Tamaño | -0,053 | 0,859 | 1,337 | 0,104 | -0,087 | 0,210 |

Fuente: elaboración propia.

Al analizar la Tabla 2 se puede apreciar que para los tres indicadores analizados (ROA, ROE y Q de Tobin), la variable explicativa Tipo de Estrategia de Crecimiento no resulta ser estadísticamente significativa, por lo cual no existe relación entre dicha variable y las variables de desempeño financiero empleadas. En conjunto, al analizar estos tres indicadores se puede apreciar que la variable explicativa Tipo de Estrategia de Crecimiento, a pesar de no presentar significancia estadística, afecta de manera positiva el modelo para el caso del ROA y de manera negativa para el ROE y la Q de Tobin. Cabe señalar la variable de control Leverage, la única que presentó significancia estadística para los dos primeros modelos (ROA y ROE), pero no así para la Q de Tobin.

Estrategias de crecimiento en el desempeño financiero de las empresas del IGPA durante el ciclo de crecimiento económico, años 2014-2018

A continuación, se procede a analizar los resultados de la regresión múltiple aplicados al ciclo de crecimiento económico 2014-2018, con el fin de contrastar estos resultados con los obtenidos en el caso anterior. En primera instancia, al igual que en el periodo de inestabilidad, se analizan los resultados de la regresión múltiple de los indicadores contables ROA, ROE y Margen de utilidad, lo cual se puede apreciar en la Tabla 3.

Tabla 3 Resultados Regresión múltiple para los años 2014-2018.

| Modelo ROA | Modelo ROE | Modelo Q de Tobin | ||||

| Variables independientes | B | Sig. | B | Sig. | B | Sig. |

| Constante | 2,673 | 0,333 | -1,999 | 0,719 | 1,311 | 0,036 |

| Estrategia | -0,986 | 0,180 | 1,038 | 0,482 | -0,177 | 0,278 |

| Leverage | 0,037 | 0,891 | -0,530 | 0,340 | 0,070 | 0,253 |

| Tamaño | 0,105 | 0,497 | 0,571 | 0,072 | -0,009 | 0,802 |

Fuente: elaboración propia.

Para los indicadores del caso del periodo de crecimiento económico 2014-2018, la variable explicativa Tipo de Estrategia de Crecimiento no resulta ser estadísticamente significativa, por lo cual no existe relación entre la dicha variable y las variables de desempeño financiero empleadas.

En conjunto, al analizar estos se puede apreciar que la variable explicativa Tipo de Estrategia de Crecimiento, a pesar de no presentar significancia estadística, afecta de manera positiva el modelo para el caso del ROE y de manera negativa para el ROA y la Q de Tobin. Cabe señalar que, a diferencia del periodo de inestabilidad política, las variables de control Leverage y Tamaño, no presentaron significancia estadística para ninguno de los indicadores de desempeño utilizados.

CONCLUSIONES

Resulta interesante contrastar que, respecto al análisis de desempeño realizado por medio de los indicadores ROA, ROE y Q de Tobin, se puede apreciar que en el periodo de inestabilidad económica 2007-2011 la estrategia que presenta mejores resultados corresponde a la estrategia de Diversificación no relacionada, en tanto para el caso del periodo de crecimiento económico 2014-2018 la estrategia que mejores resultados presenta en dichos indicadores de desempeño corresponde a la estrategia de concentración.

Dicho esto, y en concordancia con la literatura existente, estas estrategias resultan óptimas en cada ciclo económico debido a que, en el caso de la primera (estrategia de diversificación no relacionada de incertidumbre económica), permite distribuir el riesgo inherente al negocio en varios sectores, buscando aprovechar oportunidades de negocio en todos los sectores donde participen. Para el caso de la segunda (estrategia de concentración en periodo de crecimiento económico), permite reducir costos, aprovechar las economías de escala y el mayor conocimiento del mercado en que operan, características que pueden ser aprovechadas al máximo en un periodo de estabilidad o crecimiento económico.

Finalmente, en relación con el Modelo de regresión múltiple, se apreció que no existe un nivel de significancia estadística para una correlación entre las variables dependientes ROA, ROE y Q de Tobin y la variable independiente (Tipo de Estrategia de Crecimiento) en ninguno de los ciclos económicos estudiados. Los resultados obtenidos del modelo no coinciden con estudios previos realizados en economías de mayor escala (donde solo se estudiaron grandes corporaciones estadounidenses, españoles y asiáticas), lo cual se puede atribuir a la cantidad de empresas analizadas en cada ciclo económico y a la cantidad de capitales que estas manejan, las cuales resultan ser muy superiores a las analizadas en este estudio.

Finalmente, esta investigación permite profundizar en lo que respecta al estudio de las estrategias de crecimiento adoptadas por parte de las sociedades anónimas chilenas y, a la vez, permite a futuros estudios tener en consideración los mercados en que se aplicarán, ya que se pudo apreciar que para obtener resultados estadísticamente más significativos se debe trabajar en mercados con un mayor número de empresas.