INTRODUCCIÓN

La contabilidad desde tiempos remotos ha ido evolucionando y es el núcleo fundamental para el crecimiento de las empresas, a cuya sostenibilidad contribuye. Así, el desarrollo adquirido en lo económico, social, político y cultural del hombre, ha impactado sobre el avance de la contabilidad y por consiguiente sobre su estructuración como sistema, para brindar información financiera que pueda aportar datos útiles para la toma de decisiones (Santos, 2018).

Por otra parte, dicha evolución ha condicionado el progreso de los mercados de activos como una tendencia que impacta directamente a todos los sectores de la economía.

De ahí que, las organizaciones han expandido su ámbito de actuación, lo cual hace que el interés por sus actividades traspase las fronteras nacionales (Ruíz, 2017). Por consiguiente surge la necesidad de crear un lenguaje común, para que la transmisión de información financiera se pueda apreciar de manera clara, completa, relevante y comparable; esto implica que sea preparada de acuerdo a estándares globales (Peña, 2018).

En consecuencia, se ha generado un marco regulatorio contable único, que está conformado por normas internacionales de contabilidad y de información financiera (NIC/NIIF) del International Accounting Standards Board (IASB), diseñadas para ser aplicadas en estados financieros preparados con propósito de información general.

Al respecto, Yaguache, Mayancela y Moncayo (2015, p. 279) señalan que las NIC/NIIF son:

.“(...) reglas técnicas que establecen los criterios contables necesarios y justos para la valoración, registro y elaboración de estados financieros con el único objetivo de que su información sea clara y oportuna, y se pueda interpretar en cualquier parte del mundo”

Así, la globalización como fenómeno universal puso de manifiesto la necesidad de la armonización de la información contable, definida por Yubero (2017) como:

(p. 38).“(...) un proceso de interconexión financiera, económica, social, política y cultural; por ello ha tenido que expandir sus horizontes y abrirse a la internacionalización de los mercados financieros”

A propósito, el proceso de armonización se ha venido realizando sobre las Directivas para la contabilidad y la información financiera, y las Normas internacionales de información financiera, publicadas en diciembre de 2004 por Naciones Unidas (Naciones Unidas, 2004), citado por Del Toro (2009, p. 7), donde se define la armonización como:

.“…la decisión de mantener el contenido normativo nacional considerando preceptos de los estándares internacionales y respaldando los intereses propios del ámbito jurídico y económico del país”

En ese sentido Donoso (2017) indica que la armonización contable es:

. (p. 1)“El proceso que tiene como objetivo lograr una uniformidad entre la normativa contable de diversos países, es decir, consiste en un acuerdo entre distintas naciones para que la normativa contable alcance un alto grado de homogeneidad”

Hoy el mundo empresarial internacionalmente muestra su desarrollo, lo cual ha propiciado el sistemático perfeccionamiento de las NIC/NIIF; surgen así los instrumentos financieros, definidos como: “un contrato que dé lugar a un activo financiero en una entidad y a un pasivo financiero o a un instrumento de patrimonio en otra entidad” (International Financial Reporting Standards[IFRS] Foundation, 2020, p. 1201).

Como resultado de dicha evolución, en Cuba surgieron en 2005 las normas cubanas de información financiera (NCIF) que contienen las normas cubanas de contabilidad (NCC) las cuales orientan el camino a seguir en esta investigación. Para ello, se revisaron los Lineamientos de la política económica y social del Partido y la Revolución, del Partido Comunista de Cuba (PCC, 2016b, p. 22) donde se expresa en el numeral 96 “(...) la necesidad de financiamiento a largo plazo para la industria nacional y el proceso inversionista en infraestructura en el país”. Por lo que, el uso de los instrumentos financieros juega un papel primordial en el contexto de la economía cubana y su armonización con los estándares internacionales se convierte en exigencia.

Al respecto, Del Toro (2018) aporta la premisa necesaria para el proceso de armonización como: “(...) la decisión de mantener el contenido normativo nacional considerando preceptos de los estándares internacionales y respaldando los intereses propios del ámbito jurídico y económico del país”. (p. 1)

La revisión bibliográfica aporta suficiente información relacionada con los estándares de información financiera, su armonización, así como los instrumentos financieros.

Sin embargo, al contrastar dichos estudios con la práctica de las organizaciones cubanas, se evidencia que en las NCIF hay carencias conceptuales y metodológicas, entre ellas: la NCC 1 Presentación de estados financieros (Ministerio de Finanzas y Precios [MFP], 2005) hace mención a normas sobre instrumentos financieros pendientes de emisión; la NCC 4 Políticas contables, cambios en las estimaciones contables y errores (MFP, 2005), considera la clasificación de los activos financieros, aún pendiente de definición; así como el nomenclador de cuentas nacional (MFP, 2005), no concibe todas las partidas para el reconocimiento de las operaciones con las nuevas tecnologías financieras, que consecuentemente requieren del adecuado proceso contable.

Por tanto, la aplicación de los instrumentos financieros se limita fundamentalmente a cuentas por cobrar y pagar, préstamos y otras obligaciones; de ahí que resulta indispensable actualizar la normatividad contable respecto a los instrumentos financieros, debido al desarrollo socio-económico alcanzado durante los últimos quince años en el contexto económico cubano.

Por consiguiente, se trazó como objetivo de esta investigación: diseñar un procedimiento metodológico para armonizar los instrumentos financieros utilizados en Cuba, con los estándares internacionales.

Dicha concepción metodológica está estructurada en tres etapas y cada una cuenta con dos pasos, que posibilitan la armonización contable de los instrumentos financieros. Los métodos y técnicas utilizados en esta investigación son: lógico/abstracto, inducción/deducción, análisis/síntesis, cuestionarios, método de expertos y coeficiente W. Kendall.

DESARROLLO

Para cumplir el objetivo trazado, esta investigación se estructura en tres partes: en la primera se abordan los elementos teóricos sobre la normatividad contable de los instrumentos financieros; la segunda se dedica a las particularidades del contexto de la economía cubana, y en la última parte se muestra el procedimiento metodológico para la armonización de los instrumentos financieros.

Parte 1. La normatividad contable sobre instrumentos financieros para brindar información financiera útil a los usuarios

A continuación se muestra la evolución de la normatividad internacional de los instrumentos financieros. Esta actividad normativa se ha convertido en una labor de quienes diariamente analizan las disponibilidades de efectivo, inversiones en el sistema financiero, las operaciones de crédito y las inversiones en bolsa (Navarro y Gil, 2018).

El International Accounting Standards Commitee (IASC), creado en 1973, fue el primero en emitir una norma para los instrumentos financieros, en junio de 1995: la NIC 32 Instrumentos financieros: Presentación e información a revelar. Posteriormente en diciembre de 1998, se publicó la NIC 39 Instrumentos financieros: Reconocimiento y medición.

En abril de 2001, ambas normas son adoptadas por el International Accounting Standard Board (IASB) y modificadas durante un período significativo (2003-2020), como parte de los proyectos técnicos de convergencia entre el IASB y el Financial Accounting Standard Board (FASB).

Como resultado de este proceso de convergencia, en agosto de 2005, el IASB emite la NIIF 7 Instrumentos financieros: Información a revelar, que sustituye la NIC 30 y traslada los requerimientos de información a revelar contenidos tanto en la NIC 39, como en la NIC 32, modificando ambas y cambiando la denominación de esta última a NIC 32 Instrumentos Financieros: Presentación (IFRS Foundation, 2020).

En noviembre de 2009 el IASB emitió la NIIF 9 Instrumentos financieros: Reconocimiento y medición, que inicialmente contenía capítulos relativos a la clasificación y medición de los activos financieros.

En consecuencia, en 2010, el IASB (2010) añadió a la NIIF 9 los requerimientos relacionados con la clasificación y medición de los pasivos financieros. Esto incluye los requerimientos sobre derivados implícitos y la forma de contabilizar los cambios en los riesgos crediticios propios para pasivos financieros que son designados según la opción del valor razonable (IFRS Foundation, 2020).

En respuesta a las peticiones de las partes interesadas de que la contabilidad de instrumentos financieros debía mejorarse con rapidez, el IASB dividió su proyecto para sustituir la NIC 39 por la NIIF 9 en tres fases principales. A medida que el IASB completó cada fase, creó capítulos en la NIIF 9 que sustituyeron los requerimientos correspondientes de la NIC 39 (IFRS Foundation, 2020). El proceso de actualización continuó y para julio de 2014 el IASB emitió la versión completa de la NIIF 9, la cual incluye modificaciones relacionadas con: la baja en cuentas de activos financieros y pasivos financieros, añadió un capítulo sobre Contabilidad de coberturas, modificó los requerimientos de clasificación y medición para activos financieros, e introdujo una categoría de medición de valor razonable con cambios en otro resultado integral, y adicionó los requerimientos de deterioro de valor relacionados con la contabilidad de las pérdidas crediticias esperadas, sobre los activos financieros.

De 2017 a 2019 en la propia NIIF 9 se incluyen las características de cancelación anticipada y de prepago con compensación negativa. Por último, en el primer trimestre del año 2020 se emitió una actualización completa de las NIC/NIIF.

Según Ernst & Young (2019) con esta actualización de la NIIF 9 Instrumentos Financieros se sustituye a la NIC 39 Instrumentos financieros: Reconocimiento y medición. Entonces, se puede resumir el marco normativo internacional para el tratamiento contable de los instrumentos financieros, en la siguiente breve descripción de normas internacionales sobre la contabilidad de instrumentos financieros (Cheng, 2019):

NIC 32 Instrumentos financieros: Presentación. Prescribe la contabilidad para la clasificación y presentación de instrumentos financieros como pasivos o patrimonio, así como la compensación de activos y pasivos financieros.

NIIF 7 Instrumentos financieros: Información a revelar. Establece las revelaciones para ayudar a los usuarios primarios de los estados financieros a evaluar la importancia de los instrumentos financieros para la entidad, la naturaleza y extensión de sus riesgos y cómo la entidad administra esos riesgos.

NIIF 9 Instrumentos financieros: Reconocimiento y medición. Dispone los requerimientos para el reconocimiento y la medición de instrumentos financieros, incluidos deterioro, des-reconocimiento, y contabilidad general de cobertura.

El marco normativo internacional, conforma el nuevo modelo de contabilidad de instrumentos financieros, que tiene como objetivo establecer principios para reconocer, medir, presentar y revelar los instrumentos financieros como pasivos o patrimonio y para compensar activos y pasivos financieros.

A propósito, en el marco conceptual de información financiera se abordan las características cualitativas fundamentales (CCF) de la información financiera útil, que son relevancia y representación fiel. Esta última está asociada a los fenómenos económicos con:

Palabras: es decir una descripción completa que incluya toda la información necesaria para que un usuario comprenda el fenómeno que está siendo representado.

Números: son los importes monetarios por los que se reconocen y llevan contablemente los elementos de los estados financieros, sobre una base o método particular de medición, costo corriente, valor realizable, valor presente y el costo histórico, que incluye el valor razonable.

En el mismo documento se aborda que para aplicar las CCF se deben cumplir las siguientes fases (IFRS Foundation, 2020):

Primero, identificar un fenómeno económico que tiene el potencial de ser útil a los usuarios de la información financiera de la entidad que informa. Segundo, identificar el tipo de información sobre ese fenómeno que sería más relevante si se encontrara disponible y pudiera ser representada fielmente. Tercero, determinar si esa información está disponible y puede ser representada fielmente. Si es así, el proceso de satisfacer las características cualitativas fundamentales termina en ese punto. (p. 37)

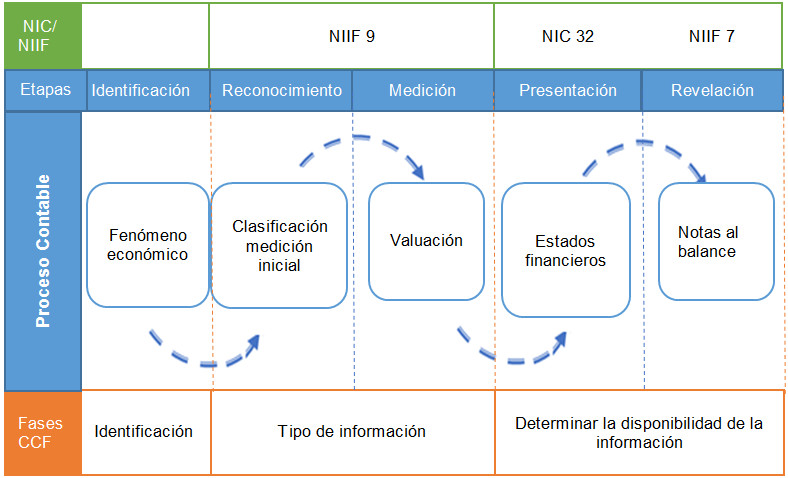

El proceso contable, según las CCF, comprende las siguientes etapas: identificación, reconocimiento, medición, presentación e información a revelar.

Consecuentemente, los autores realizan un análisis e interpretación acerca de la combinación de las fases de aplicación de las CCF y las etapas del proceso contable, detallados anteriormente. Como resultado aportan la concepción del enfoque teórico de la contabilidad de los instrumentos financieros, con el objetivo de brindar información financiera útil a los usuarios, lo cual se ilustra en la Fig. 1.

A continuación, se detalla la combinación de las fases de aplicación de las CCF y las etapas del proceso contable que contienen los requisitos de la contabilidad de los instrumentos financieros.

Primera fase: Identificación del fenómeno económico

En esta primera fase -que tiene el potencial de ser útil a los usuarios de la información financiera-, su objetivo es identificar los instrumentos financieros como fenómeno económico, para clasificarlos en: activos financieros, pasivos financieros y/o instrumentos de patrimonio.

La clasificación de un instrumento se basa en su sustancia más que en su forma; la valoración se hace en el momento de la emisión y no es alterada subsiguientemente (Cheng, 2019). Seguidamente se clasifican los instrumentos financieros, desde la perspectiva del emisor, o sea, los que solicitan los financiamientos

Activos financieros: IFRS Foundation (2020) los define como:

(...) cualquier activo que sea: dinero en efectivo, un instrumento de patrimonio de otra empresa, o suponga un derecho contractual a recibir efectivo u otro activo financiero, o a intercambiar activos o pasivos financieros con terceros en condiciones potencialmente favorables”. (p. 1201)

La mayor parte de todos estos instrumentos financieros son activos financieros para la empresa que los ha adquirido, mientras que para la empresa que los ha emitido son pasivos financieros, si suponen obligaciones de pago; o bien son componentes del patrimonio neto, es decir, instrumentos de capital (Gonzalo, 2016). Se pueden citar como ejemplos: cuentas a cobrar a clientes e incluso el efectivo mantenido en caja o en cuentas corrientes bancarias.

Pasivos financieros: Es cualquier pasivo que sea una obligación contractual de entregar efectivo u otro activo financiero a otra entidad; o de intercambiar activos financieros o pasivos financieros con otra entidad, en condiciones que sean potencialmente desfavorables para la entidad.

Un contrato que será o podrá ser liquidado utilizando instrumentos de patrimonio propio de la entidad, y sea un instrumento no derivado, según el cual la entidad estuviese o pudiese estar obligada a entregar una cantidad variable de los instrumentos de patrimonio propio. Un instrumento derivado que será o podrá ser liquidado mediante una forma distinta al intercambio de un importe fijo de efectivo, o de otro activo financiero, por una cantidad fija de los instrumentos de patrimonio propio de la entidad (IFRS Foundation, 2020).

Instrumentos de patrimonio: Un instrumento de patrimonio es “(...) cualquier contrato que ponga de manifiesto una participación residual en los activos de una entidad, después de deducir todos sus pasivos” (IFRS Foundation, 2020, p.1203). Como ejemplo se puede citar: acciones ordinarias o preferentes.

Según KPMG (2019) los instrumentos de patrimonio son los que:

(...) representan participación en el patrimonio neto de la entidad. Dado este carácter residual, el registro contable es muy simple, pues sólo se limita a que la empresa que emita o venda un instrumento recogerá el importe recibido como mayor valor del patrimonio, mientras que cuando compre un instrumento dará de baja en el patrimonio neto un importe equivalente al desembolso que haya tenido que efectuar. (p.2)

Segunda fase: Reconocimiento y medición

En esta fase se identifica el tipo de información sobre el fenómeno que sería más relevante si se encontrara disponible y pudiera ser representado fielmente, y se tratan los principios en que se basa la contabilización de los instrumentos financieros para su reconocimiento y su valoración en el balance de situación; ya sean activos, pasivos financieros o instrumento de patrimonio de la empresa.

Reconocimiento: Al respecto Herranz (2011) enuncia dos principios básicos para el reconocimiento de instrumentos financieros en la empresa que son: clasificación y separación.

Clasificación: Al adquirir un instrumento, la entidad debe conocer, en función de su naturaleza y la manera de adquirirlo, a qué categoría pertenece. En función de la clasificación se le deberá aplicar un procedimiento u otro de valoración y registro. La clasificación del instrumento financiero, desde el momento de su adquisición es, por tanto, imprescindible, porque guía la valoración y contabilización; además informa al usuario de los estados financieros de los riesgos que gravitan sobre la partida. Pero esta clasificación es totalmente dependiente de la estrategia e intención de la empresa, que tiene que marcar de antemano el destino del activo financiero.

Separación: Cuando la adquisición se hace comprando o emitiendo varios instrumentos financieros al mismo tiempo, el IASB obliga a separar los diferentes componentes de un instrumento compuesto, en la medida de lo posible, ya que el reflejo contable de cada parte se hace por separado. Como derivación lógica de este principio de separación, la compensación de activos y pasivos financieros, para presentarlos conjuntamente en el balance de situación, está sometida a severas limitaciones, con el fin de no enmascarar posiciones activas y pasivas que deben ser consideradas y tratadas por separado (Herranz, 2011).

En general, puede haber instrumentos que posean características de activos y pasivos financieros, y también tengan instrumentos de patrimonio; entonces, la obligación de la entidad, en primer lugar, es separar y contabilizar independientemente dichas características; si bien los casos más frecuentes son los instrumentos donde se mezclan pasivos e instrumentos de patrimonio.

Medición: En el momento del reconocimiento inicial, una entidad medirá un activo financiero o un pasivo financiero por su valor razonable, más (o menos) los costos de transacción que sean directamente atribuibles a la adquisición o emisión del activo financiero o del pasivo financiero. Excepto para las cuentas por cobrar comerciales que se medirán por su precio de transacción.

Tercera fase: Presentación e información a revelar

Esta última fase se determina si esa información está disponible y puede ser representada fielmente, teniendo en cuenta los elementos básicos que fundamentan la presentación y la información a revelar.

Presentación: Una de las razones que motivó al IASB a modificar la NIC 32 en 2008, fue requerir que algunos instrumentos financieros con opción de venta y obligaciones que surjan en la liquidación, se clasifiquen como patrimonio. Posteriormente, se modificó en octubre de 2009 para requerir que algunos derechos que estén denominados en moneda extranjera se clasifiquen como patrimonio.

Deloitte (2016) resume la NIC 32 Instrumentos Financieros: Presentación, como sigue:

La clasificación de un instrumento por parte del emisor como instrumento de deuda o patrimonio. En el momento de la emisión, se debe clasificar por separado los componentes de deuda y de patrimonio de un mismo instrumento compuesto, como puede ser la deuda convertible.

Un activo y un pasivo financiero pueden compensarse por su importe neto únicamente cuando la entidad tiene un derecho legalmente reconocido que le faculta para compensar los importes de ambos instrumentos y tiene la intención de liquidar el pasivo de forma simultánea. Los costos de las transacciones propias se deducen del patrimonio y las ventas de acciones propias tienen la consideración de operaciones de patrimonio. (p. 98)

Por tanto, se presentará en el estado de situación el importe neto de la compensación entre activos y pasivos financieros, siempre que tenga en el momento actual, el derecho, exigible legalmente, de compensar los importes reconocidos; y tenga la intención de liquidar por el importe neto, o de realizar el activo y liquidar el pasivo simultáneamente.

Al respecto los autores resumen que la estructura de presentación de los instrumentos financieros incluye los diferentes elementos de los estados financieros: activos, pasivos y patrimonio, en cuanto a los importes determinados por los activos, pasivos financieros y los instrumentos de patrimonio respectivamente. Mientras que las partidas del estado del resultado, considerará los diferentes conceptos de intereses, dividendos, pérdidas o ganancias por operaciones con los instrumentos financieros.

Información a revelar: En la NIC 1 Presentación de estados financieros, en su párrafo 48, se aborda el término “información a revelar” que se utiliza en un sentido amplio, donde incluye partidas presentadas en los estados financieros. Otras NIIF también requieren revelar información; estas revelaciones de información pueden realizarse en los estados financieros. Para el caso de los instrumentos financieros estas especificaciones están contenidas en la NIIF 7 Instrumentos financieros: Información a revelar. Además de complementar a los requerimientos de reconocimiento, medición, presentación de los activos financieros y los pasivos financieros de la NIC 32 y de la NIIF 9 (IFRS Foundation, 2020).

De esta forma, cada vez que es necesario incorporar algún elemento en la presentación o reconocimiento y medición, también de forma general se incorporan estos elementos en la información a revelar por parte de las entidades, para tratar de satisfacer la creciente demanda de información financiera de alta calidad; que según Vásquez y Mora, (2016) puede generar “(...) confianza para todos los usuarios en general, y para los inversionistas potenciales en particular, las empresas utilizan la revelación como una herramienta valiosa para proporcionar información por medio de las notas en los estados financieros” (p.104).

Parte 2. Particularidades del contexto de la economía cubana para la armonización de los instrumentos financieros

Los análisis de Rodríguez (2019) y Gil (2020) sirvieron a los autores para abordar las particularidades de la economía cubana relativas a la armonización de los instrumentos financieros; las cuales son la expresión de un prolongado período histórico de profundas transformaciones. Es un país subdesarrollado, donde prevalece el carácter de la propiedad socialista de todo el pueblo, muy propia de esta nación, dado por sus peculiaridades políticas, económicas, sociales, culturales e históricas.

La economía cubana cuenta con el sistema de dirección que es el instrumento del Estado para planificar, regular, gestionar y controlar el desarrollo económico nacional y los territorios, sus relaciones internas y con la economía internacional. La planificación posee un enfoque integral en función del desarrollo económico y social sostenible, teniendo en cuenta la función del mercado y se fomentan los encadenamientos productivos integrados por diferentes formas de propiedad.

El plan de la economía nacional articula coherentemente con el presupuesto del Estado, con el equilibrio monetario y financiero del país, mediante la integración de las políticas fiscal, monetaria, cambiaria y de precios.

El sector empresarial trabaja en función del cumplimiento de los planes en condiciones de un mercado regulado, donde las medidas administrativas interactúan con las políticas macroeconómicas. De igual forma, la inversión extranjera constituye una fuente de desarrollo, como vía de acceso a capitales, tecnologías, mercados, que tributa a la solución de importantes desequilibrios estructurales, en correspondencia con el desarrollo económico y social.

La política fiscal cumple una importante función en la redistribución de la riqueza, asegurando los ingresos al presupuesto del Estado con el propósito de respaldar el gasto público en los niveles planificados y mantener un adecuado equilibrio financiero, para así contribuir a la estabilidad del poder adquisitivo de la moneda.

Así mismo, Del Toro, (2019) señala que, desde el punto de vista nacional, la normativa contable cubana se ha caracterizado por:

La eliminación de toda rigidez posible, que permite una adaptabilidad total a las condiciones específicas de cada entidad.

Permitir una adecuada comunicación con los socios extranjeros, adoptando una terminología afín a la práctica contable más difundida en nuestro continente.

Eliminar el excesivo tutelaje en materia de registro contable y posibilitar a los profesionales de la contabilidad la opción de analizar y decidir sobre la real naturaleza económica de cada hecho en la vida empresarial y sobre sus formas más racionales de registro, a partir de un conjunto de instrumentos básicos y la observancia de los principios de contabilidad generalmente aceptados.

Asegurar que el Estado satisfaga sus necesidades mínimas de información para las agregaciones ramales y nacionales, al igual que para los intereses de carácter fiscal. (p.15)

Para lograr la inserción económica internacional se crea el Comité de Normas Cubanas de Contabilidad (CNCC) como órgano asesor del ministro de Finanzas y Precios, que tiene a su cargo el asesoramiento para la normación, armonización, implementación y evaluación de la práctica contable; de esta forma comienza a tener relevancia el proceso normativo internacional en el contexto cubano.

Como resultado de lo anteriormente expuesto el CNCC emite las NCIF definidas como “(...) un conjunto de Normas Cubanas de Contabilidad, interpretaciones y otros instrumentos que facilitan el registro contable” (Del Toro, 2019, p. 17).

Las NCIF presentan la siguiente estructura:

Normas generales (NCC): son el resultado de la armonización con una norma internacional. Las NCC poseen la siguiente estructura metodológica: objetivo, alcance, definiciones, contenido de información financiera propia de la norma, exposición y armonización.

Normas específicas (NEC): son el resultado de normar un hecho que no aparece tratado por una norma internacional.

Interpretaciones contables: documentos técnicos emitidos por el CNCC para fijar una posición a tenor del marco conceptual.

Procedimientos contables: ejemplificar y facilitar el registro de las operaciones.

Nomencladores y clasificadores: para garantizar la homogeneidad en el procesamiento de la información.

Todo ello se manifiesta en la conceptualización del modelo económico y social cubano de desarrollo socialista aprobado en el VII Congreso del PCC (2016a) donde se expresan los intereses propios del ámbito jurídico y económico del país; sin embargo, luego de varios años de aplicación de las NCC, en el contexto del sector empresarial se evidencian un grupo de insuficiencias entre el marco conceptual contenido en la citada resolución y algunas normas que afectan el registro contable, entre las que se destacan las siguientes:

En el marco conceptual de las NCC, entre las bases de medición no se incluye el elemento: valor razonable, lo cual se menciona indistintamente en las NCC desde la seis a la diez.

Existen las siguientes insuficiencias en la NCC 1 Presentación de estados financieros.

Se menciona la NCC sobre instrumentos financieros: Presentación e información a revelar, la cual aún no se ha confeccionado.

No está definido el concepto de “instrumentos financieros mantenidos para negociar”.

No existen indicaciones metodológicas para determinar las utilidades derivadas de instrumentos financieros mantenidos para negociar.

Se hace referencia tanto a activos y pasivos financieros, pero no existe una definición de estos conceptos.

No está definido el concepto de pasivos financieros mantenidos para negociar.

Se hace referencia a la NCC sobre instrumentos financieros: Reconocimiento y valoración, la cual aún no se ha confeccionado.

No aborda la fundamentación conceptual y metodología del importe de los dividendos, cuya distribución a los tenedores de instrumentos financieros de patrimonio neto se haya acordado durante el ejercicio.

Insuficiencias en la NCC 4 Políticas contables, cambios en las estimaciones contables y errores. La clasificación de los activos financieros no está formalizada en la normativa vigente.

Nomenclador de cuenta del sector empresarial. No existen cuentas que consideren la clasificación de los activos y pasivos financieros, conforme a las normas vigentes.

Los aspectos antes mencionados son considerados por los autores, para su inclusión en el diseño del procedimiento que se describe a continuación.

Parte 3. Procedimiento metodológico para la armonización de los instrumentos financieros en el contexto de la economía cubana

Los elementos teóricos tratados anteriormente, así como los resultados de las investigaciones de tesis de maestría y doctorado tutoradas por los autores, permiten la elaboración del procedimiento, el cual está dirigido a la armonización de los instrumentos financieros en el contexto de la economía cubana, como respuesta a la necesidad de contar con una NCC sobre instrumentos financieros, que son utilizados como fuentes de financiamiento para promover el fortalecimiento de la gestión de las empresas.

El procedimiento se estructura en tres etapas y cada una cuenta con dos pasos. En la primera etapa se establece la organización y análisis de la información sobre los preceptos de los estándares internacionales sobre instrumentos financieros y se evalúan las NIC/NIIF sobre instrumentos financieros según las etapas del proceso contable. La segunda etapa se dedica a la armonización de los instrumentos financieros, se realiza la evaluación de la correspondencia de las NIC/NIIF sobre instrumentos financieros y el resumen sobre normas de valoración y exposición. Además de la armonización según el contexto de la economía cubana.

La tercera etapa concibe la viabilidad de la propuesta de las NCC sobre instrumentos financieros y su estrategia de capacitación. Inicialmente se analiza la viabilidad a través del criterio de los expertos que integran el CNCC, y posteriormente se define la estrategia de capacitación de la NCC sobre instrumentos financieros, para su contribución al sector empresarial, bancario y académico.

Se asume el descriptor diseñado por Gil (2011) para aplicarlo en esta investigación, que consta de cinco aspectos a) objetivo, b) técnicas a utilizar, c) información requerida, d) orientaciones metodológicas, y e) salida. Estos aportan una organización lógica y comprensión de cada uno de los pasos en cuestión.

A continuación, se muestra el procedimiento metodológico donde se utilizan métodos y técnicas que generalmente son aplicadas en las investigaciones científicas.

Etapa I. Organización y análisis de la información sobre los preceptos de los estándares internacionales sobre instrumentos financieros

Paso 1. Las NIC/NIIF sobre instrumentos financieros según las etapas del proceso contable

Objetivo: Evaluar las NIC/NIIF sobre instrumentos financieros respecto al contenido normativo y el ámbito jurídico nacional.

Técnicas a utilizar: Revisión documental y análisis lógico.

Información requerida: Los estándares internacionales contable y de información financiera, para seleccionar NIC/NIIF sobre los instrumentos financieros.

Orientaciones metodológicas: Revisar las NIC/NIIF sobre instrumentos financieros de acuerdo a la etapa del proceso contable. Considerar la última actualización de las normas tratadas. Reflejar cada una de las NIC/NIIF sobre instrumentos financieros en el formato que se muestra en la Tabla 1.

Tabla 1 Normas que se interrelacionan

| Referencia y título de la NIC/NIIF sobre instrumentos financieros (1) | |||||

|---|---|---|---|---|---|

| NIC/NIIF Relacionadas | Párrafos | Fecha de Modificación | NCC | Párrafos | Observaciones |

| (2) | (3) | (4) | (5) | (6) | (7) |

Fuente: Elaboración de los autores

En las filas del cuadro se exponen las NIC/NIIF a que se hace referencia en la norma sobre instrumentos financieros (2) y en cada uno de los párrafos (3) donde aparecen, así como su fecha de modificación (4). Se establecerá una referencia cruzada con el número de la NCC (5) vigente, especificando su párrafo (6). En las observaciones (7) se hará mención a las especificaciones propias del contexto nacional según corresponda.

Salida: Las NIC/NIIF sobre instrumentos financieros acorde al contenido normativo y el ámbito jurídico nacional.

Paso 2. Estructura de la norma cubana de contabilidad sobre instrumentos financieros

Objetivo: Adecuar la estructura de la NIC/NIIF sobre instrumentos financieros, al formato de la NCC.

Técnicas a utilizar: Revisión documental y análisis lógico.

Información requerida: Las NIC/NIIF sobre instrumentos financieros según las etapas del proceso contable y el formato de la NCC.

Orientaciones metodológicas: Cotejar el número y contenido de cada párrafo de las NIC/NIIF sobre instrumentos financieros seleccionados con el formato de la NCC.

Salida: Las NIC/NIIF sobre instrumentos financieros adecuadas al formato de la NCC.

Etapa II. Proceso de armonización de los instrumentos financieros

Paso 1. Evaluación del resumen sobre normas de valoración y exposición.

Objetivo: Evaluar la correspondencia de las NIC/NIIF sobre instrumentos financieros y el resumen sobre normas de valoración y exposición.

Técnicas a utilizar: Revisión documental y análisis lógico.

Información requerida: Las NIC/NIIF sobre instrumentos financieros adecuadas al formato de la NCC y el resumen sobre normas de valoración y exposición, según la resolución del Ministerio de Finanzas y Precios (2005).

Orientaciones metodológicas: Se procede a cotejar los párrafos de las NIC/NIIF con el resumen de las normas de valorización y exposición como sigue: Si el resultado de la comparación es homogéneo el contenido se asume como válido. Si el resultado de la comparación entra en contradicción: prevalecerá el contenido de la NCC sobre el resumen de valorización y exposición. De existir un alto grado de generalización a varios elementos de los estados financieros, se sugiere la fundamentación de la modificación del resumen de la norma de valorización y exposición al CNCC. Se reflejará en observaciones la fundamentación del resultado del cotejo antes referido.

Salida: Correspondencia de las NIC/NIIF sobre instrumentos financieros, respecto al resumen sobre normas de valoración y exposición.

Paso 2. Armonización de los instrumentos financieros según el contexto de la economía cubana.

Objetivo: Armonizar las NIC/NIIF sobre instrumentos financieros para la propuesta de las NCC.

Técnicas a utilizar: Revisión documental y análisis lógico.

Información requerida: Las NIC/NIIF sobre instrumentos financieros adecuadas al formato de la NCC; su correspondencia respecto al resumen sobre normas de valoración y exposición, así como las particularidades del contexto de la economía cubana, para el proceso de armonización de los instrumentos financieros.

Orientaciones metodológicas: El contenido de la NCC se obtiene a través de un análisis particularizado de cada párrafo de la NIC/NIIF sobre instrumentos financieros, considerando los siguientes elementos: Si el contenido del párrafo que se está analizando se corresponde con algún elemento de la tabla de normas relacionadas, se debe evaluar el nivel de armonización para modificar el contenido de dicho párrafo en la NCC. Si el contenido entra en contradicción con los intereses propios del ámbito jurídico y económico del país, se elimina el párrafo. Si el contenido se ajusta a las particularidades del contexto de la economía cubana, se evalúa su armonización ajustada a esas particularidades. Analizar el criterio de correspondencia con el resumen de la norma de valoración y exposición. La redacción se hace en tiempo presente, con un lenguaje profesional y claro, que exprese la cultura económica del país y que sea realizable su aplicación.

Salida: Propuesta de las NCC sobre los instrumentos financieros al CNCC.

Etapa III. Viabilidad de la propuesta de la NCC sobre instrumentos financieros y su estrategia de capacitación

Paso 1. Viabilidad de la propuesta de la NCC sobre instrumentos financieros

Objetivo: Analizar la viabilidad de la propuesta de la NCC sobre instrumentos financieros.

Técnicas a utilizar: Criterio de expertos, Kendall y Friedman.

Información requerida: Propuesta de las NCC sobre los instrumentos financieros al CNCC.

Orientaciones metodológicas: Según Del Toro (2018, p. 52):

(…) de ahí que, se asume el procedimiento diseñado por dicho autor, para el análisis de la viabilidad de las normas contables en Cuba.“Los documentos que se generan en este proceso deben ser sometidos a un análisis de viabilidad y al análisis de satisfacción como resultado de su implementación ”

Diseño de la encuesta de validación: El objetivo de este aspecto es verificar que la propuesta elaborada por este investigador, cumpla con elementos incorporados al alcance, contenido, elementos relevantes, así como esté expresado profesionalmente, para la mejor comprensión de los usuarios y con posibilidad de aplicación. Para ello, se utilizan las siguientes variables: objetividad: se ajusta al alcance previsto; materialidad: se definen los elementos relevantes; especificidad: se precisan las particularidades del hecho económico; sencillez: se ha elaborado utilizando un lenguaje profesional comprensible para los usuarios; aplicabilidad: es factible su aplicación en la práctica.

Dichas variables deben ser evaluadas a través de una escala Likert para su medición con opciones de respuestas: muy adecuada, adecuada, medianamente adecuada, poco adecuada, no adecuada.

Selección del número óptimo de especialistas para la muestra (Tabla 2).

Tabla 2 Número óptimo de especialistas

| Cantidad de expertos seleccionados | Error de la decisión que se tome como resultado de la evaluación de la investigación (%) |

|---|---|

| 10 | 10 |

| 15 | 5 |

| 20 | 2,5 |

| 30 | 1 |

Fuente: Dalkay & Helmers (1963)

El valor óptimo de especialistas a utilizar, entre 15 y 30, para lograr un error no superior al cinco por ciento.

Selección de expertos: En el análisis de la viabilidad la selección de los expertos puede sustentarse en las posturas de Campistrous y Rizo (2006), lo cual se resume en el nivel de experticia de los especialistas seleccionados en la actividad dentro del sistema de trabajo, el dominio teórico que tienen del problema en general objeto de esta investigación, y su participación en el contexto en el que se realiza este estudio, años de experiencias en el ejercicio de la profesión en su puesto de trabajo, conocimientos técnicos y las posibilidades de emitir criterios respecto al campo de investigación.

Se asume que el experto que tenga dominio teórico del problema en general, pero que no conozca la situación real del medio o lugar en el momento en que se realiza el estudio, no es recomendable para ser utilizado. Desde esta posición, argumentan que surge la posibilidad de ampliar el criterio de expertos, con uno en el cual la consideración esencial para la selección sea, además de conocer los fundamentos de lo que se va a investigar, de alguna manera haber vivido, sentido, experimentado lo que se está sometiendo a su consideración.

Procesamiento de la encuesta: Los resultados de la aplicación de la encuesta pueden ser obtenidos utilizando un paquete estadístico, que posibilite la determinación de estadísticos descriptivos por variables. Sería recomendable realizar una valoración de la medida en que los aspectos contemplados en la propuesta de documento técnico garantizan su coherencia, y si las partes que las integran están adecuadamente interrelacionadas. Para ello se puede recurrir a determinar el coeficiente de concordancia de Kendall, para conocer si existe acuerdo entre los expertos y la prueba de Friedman, y valorar si el acuerdo no es casual.

Evaluación de los resultados: Para que se asevere que la propuesta del documento técnico es viable, los resultados obtenidos deben cumplir los elementos siguientes: Todas las variables objeto de análisis deben mostrar valores medios iguales o superiores al rango adecuado de la encuesta. Demostrar que existe acuerdo entre los expertos por el resultado del coeficiente de concordancia de Kendall. Mostrar que este acuerdo no es casual por el valor de la prueba de Friedman.

Salida: La propuesta de la NCC sobre instrumentos financieros según el análisis de su viabilidad.

Paso 2. Estrategia de capacitación de la NCC sobre instrumentos financieros

Objetivo: Contribuir a la capacitación de la NCC sobre instrumentos financieros.

b) Técnicas a utilizar:

c) Información requerida: los resultados de las investigaciones realizadas por los autores y la propuesta de la NCC sobre los instrumentos financieros.

d) Orientaciones metodológicas: Con los resultados de las investigaciones realizadas por los autores, donde se identifican las necesidades de la preparación del personal que desarrolla el ejercicio de la profesión contable y el contenido teórico-metodológico referidos en la NCC de los instrumentos financieros constituyen la premisa para proponer al CNCC la estrategia de capacitación. De ahí que, se asume y adapta la propuesta de Morales (2014) para esta investigación, la cual es definida con la siguiente estructura:

Objetivos: Contribuir al dominio de la NCC sobre instrumentos financieros al sector académico, empresarial y bancario. Desarrollar habilidades en los profesionales de la contabilidad y las finanzas, vinculadas a la utilización de diversas fuentes de financiamientos para desarrollar la infraestructura del país. Aportar experiencias de buenas prácticas sobre el uso de los instrumentos financieros y su interpretación en los estados financieros.

Modalidades de preparación recomendadas: Autopreparación, seminarios con la aplicación de trabajos prácticos como parte del sistema de conocimientos. Cursos, coordinados con la Asociación Nacional de Economistas y Contadores de Cuba (ANEC) y las universidades, para garantizar el proceso de formación y la comprobación de conocimientos. Incorporar el sistema de conocimientos sobre la NCC de instrumentos financieros a los cursos de posgrado que se imparten en el Centro de Estudios y Superación Posgraduada de la ANEC y las universidades. Perfeccionar el sistema de conocimientos en las acciones de preparación de los cuadros. Talleres de creación de habilidades. Otras modalidades que se consideren necesarias.

Sistema de conocimientos propuesto para los directivos, especialistas de contabilidad y finanzas del sector bancario y empresarial: Evolución de los estándares internacionales de información financiera. Principales características de las NCIF. Principales elementos teóricos sobre instrumentos financieros. Requerimientos de la normatividad contable sobre los instrumentos financieros: Reconocimiento y medición, así como para la presentación e información a revelar.

Sistema de conocimientos propuesto para los profesores de nivel medio y superior: Evolución de los estándares internacionales de información financiera. Principales características de las NCIF. Principales elementos teóricos sobre instrumentos financieros. Los instrumentos financieros como fuentes de financiamiento de los sectores priorizados. Requerimientos de la normatividad contable sobre los instrumentos financieros: Reconocimiento y medición, así como para la presentación e información a revelar. Los servicios financieros del banco relacionados con los instrumentos financieros.

Salida: Contribución a la capacitación de la NCC sobre instrumentos financieros.

CONCLUSIONES

Se aporta el enfoque teórico sobre la contabilidad de los instrumentos financieros, al interpretar la combinación de las características cualitativas fundamentales del marco conceptual, con las etapas del proceso contable que comprende el reconocimiento, medición, presentación y revelación de los hechos económicos.

Se asume la premisa referida por Del Toro (2019) sobre la armonización, al realizar la argumentación de las particularidades de la economía cubana, para su inclusión en el contenido normativo nacional, considerando los preceptos de los estándares internacionales y los intereses propios del ámbito jurídico y económico del país.

Se diseña un procedimiento para la armonización de los instrumentos financieros en el contexto cubano, donde cada paso consta de un descriptor de cinco elementos: objetivo, técnicas, información requerida, orientaciones metodológicas y salida, para su aplicación; este responde a la necesidad de contar con una norma cubana de contabilidad (NCC) sobre instrumentos financieros.