Introducción

La evasión fiscal, un fenómeno de alcance global, ha ejercido un impacto pernicioso en las economías a nivel mundial. Se presenta como un desafío de proporciones críticas para los gobiernos en los últimos años, mermando su capacidad para financiar programas y servicios públicos (Farooq y Bhatti, 2022). La dimensión de este problema ha despertado un interés creciente en el desarrollo de programas educativos que aborden esta problemática. Sin embargo, la imperante necesidad de una investigación más exhaustiva sobre la efectividad de los programas educativos existentes y la identificación de áreas que requieren atención adicional se hace palpable. Investigaciones en curso, como las de Haryanto (2023), se centran en la eficacia a largo plazo de estas iniciativas, analizando la retención de conocimientos fiscales y la sostenibilidad de los cambios de comportamiento. También, se busca comprender mejor cómo la duración y la frecuencia de la educación fiscal influyen en la percepción y el compromiso continuo de los contribuyentes.

De forma histórica, los impuestos han sido una herramienta fundamental para financiar las actividades del Estado y garantizar la estabilidad económica. No obstante, la resistencia a los impuestos también ha estado presente desde los primeros sistemas fiscales. En la antigua Roma, por ejemplo, se registran intentos de evasión fiscal a través de la ocultación de bienes y la manipulación de registros contables (Mu et al., 2022). Este antecedente histórico resalta la persistencia de la evasión fiscal a lo largo del tiempo y la importancia de abordar este desafío de manera integral.

La evasión fiscal, a lo largo de la historia de las sociedades humanas, ha sido un fenómeno recurrente que ha desafiado la capacidad de los gobiernos para recaudar ingresos necesarios. Desde tiempos antiguos, los individuos han buscado métodos para eludir sus obligaciones tributarias, ya sea a través de estrategias legales o ilegales (Quispe et al., 2020). Este fenómeno ha evolucionado y adaptado sus formas a lo largo de los siglos, reflejando los cambios en las estructuras económicas, sociales y políticas. Desde la era medieval hasta la revolución industrial, las prácticas de evasión fiscal se han manifestado en diferentes tramas, influenciadas por la complejidad de las transacciones comerciales y la creación de nuevas formas de riqueza.

La revolución industrial marcó un cambio significativo en la evolución de la evasión fiscal. Con la expansión de las actividades económicas y la creación de nuevas formas de riqueza, las prácticas de evasión fiscal se intensificaron. La creciente complejidad de los negocios y las transacciones financieras creó oportunidades para eludir las obligaciones tributarias. Al respecto, Schönhärl et al. (2023), destacaron las tensiones propias del sistema capitalista y las estrategias utilizadas por las clases adineradas para minimizar su carga fiscal, anticipando muchos de los desafíos contemporáneos relacionados con la desigualdad y la evasión fiscal.

La conceptualización moderna de la evasión fiscal se ha desarrollado a lo largo del siglo XX para abordar no solo las acciones individuales, sino también las estructuras empresariales y financieras diseñadas para minimizar la carga fiscal (González y Salas, 2023). En la década de 1930, la gran depresión y la necesidad de financiar programas gubernamentales condujeron a un aumento en la fiscalidad. La respuesta de algunos individuos y empresas fue buscar vías para evadir impuestos. Este período destacó la relación intrínseca entre la evasión fiscal y los cambios en las políticas fiscales. Durante la segunda mitad del siglo XX, el aumento de las transacciones internacionales y la globalización intensificaron los desafíos relacionados con la evasión fiscal. La movilidad de los capitales y la creación de paraísos fiscales permitieron nuevas formas de elusión fiscal a nivel global. Entidades internacionales como la Organización para la Cooperación y el Desarrollo Económicos (OCDE) comenzaron a abordar la evasión fiscal a través de estándares y prácticas destinadas a prevenir la elusión fiscal transfronteriza. A pesar de ello, la adaptación de las prácticas de evasión a la globalización evidencia la necesidad de enfoques más colaborativos y preventivos (González y Salas, 2023).

En términos geográficos, la evasión fiscal no es un fenómeno limitado a una región específica; es un desafío global que afecta a países desarrollados y en desarrollo por igual. En Europa, la evasión fiscal ha sido un tema recurrente, y los esfuerzos para abordarla se han intensificado con la creación de la Unión Europea. En América Latina, la historia de la evasión fiscal está entrelazada con desafíos económicos y políticos. Sritharan et al. (2022), destacan la complejidad de este fenómeno en la región y la necesidad de enfoques adaptados a las realidades locales.

En la actualidad, la evasión fiscal ha adquirido nuevas dimensiones con la digitalización de la economía (Androniceanu et al., 2019; Alsharayri, 2021). Las transacciones en línea y la movilidad virtual de los activos financieros han creado desafíos adicionales. Las criptomonedas y otras tecnologías emergentes plantean interrogantes sobre la capacidad de los gobiernos para rastrear y grabar las transacciones de manera efectiva. Este cambio resalta la necesidad de programas educativos que no solo aborden los métodos tradicionales de evasión fiscal, sino que también estén actualizados para enfrentar los desafíos del siglo XXI (Noda et al., 2021).

La evasión fiscal priva a los gobiernos de recursos para financiar infraestructuras, servicios de salud, educación y otros programas sociales. Como destaca Heriyah (2020), la pérdida de ingresos fiscales debido a la evasión reduce la capacidad del gobierno para abordar las desigualdades y garantizar el bienestar de la sociedad en su conjunto. En este sentido, el estudio de estrategias educativas para prevenir la evasión fiscal no solo es relevante desde una perspectiva financiera, sino también desde una óptica social y ética.

Tal como argumentan Arcíla y Chacón (2020), la educación tributaria empodera a los ciudadanos con conocimientos sobre los sistemas fiscales y las consecuencias de la evasión. Un enfoque preventivo basado en la alfabetización fiscal puede contribuir de manera significativa a cambiar las percepciones y comportamientos hacia la evasión fiscal. En consecuencia, la educación fiscal no solo debe centrarse en informar a los contribuyentes sobre sus obligaciones, sino también en fomentar una comprensión más profunda de la importancia de los impuestos para el bien común. Los programas que resalten la relación directa entre el cumplimiento fiscal y la mejora de los servicios públicos pueden generar un sentido de responsabilidad ciudadana; al conectar la contribución fiscal con beneficios tangibles para la sociedad, se puede cultivar un sentido de pertenencia y compromiso (Visitpanya y Taweesak, 2023).

En la búsqueda de soluciones integrales para combatir la evasión fiscal, resulta imperativo explorar cómo la educación fiscal puede adaptarse a las cambiantes dinámicas socioeconómicas. Estudios actuales, como los de González y Salas (2023), examinan la incorporación de tecnologías educativas y plataformas en línea para ampliar el alcance de los programas educativos. Esta adaptación a las nuevas modalidades de aprendizaje facilita el acceso a la información y permite una mayor personalización de los contenidos educativos, ajustándolos a las necesidades específicas de diversos segmentos de la sociedad.

Asimismo, es esencial considerar la colaboración entre entidades gubernamentales, instituciones educativas y sectores privados en el diseño e implementación de programas educativos innovadores. Las iniciativas conjuntas pueden aprovechar recursos y experiencias diversas, fortaleciendo la efectividad de las intervenciones. La colaboración interdisciplinaria puede contribuir a la creación de estrategias más holísticas que abarquen los aspectos técnicos de la evasión fiscal y, también sus raíces sociales y económicas, promoviendo así un cambio cultural más profundo en la percepción de los impuestos y la responsabilidad fiscal (Arcila y Chacón, 2020).

Los programas educativos bien diseñados pueden aumentar la conciencia pública sobre la importancia de contribuir al sistema fiscal y fomentar una cultura de cumplimiento. Este enfoque preventivo puede ser más eficaz a largo plazo que las medidas punitivas, ya que aborda las causas subyacentes de la evasión (Noda et al., 2021). La implementación exitosa de programas educativos requiere un análisis detallado de las características específicas de cada sociedad y su sistema fiscal. La diversidad de entornos económicos, culturales y sociales implica que no hay un enfoque único que funcione a manera universal. Sin embargo, existen pautas generales que pueden adaptarse a diferentes realidades (Nimer et al., 2022).

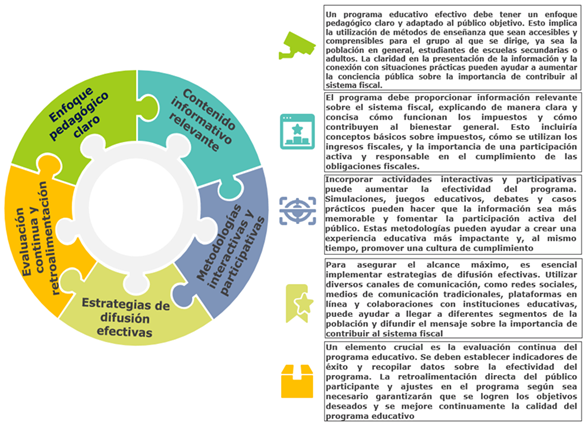

Los programas educativos pueden enfocarse en promover la comprensión de los acuerdos internacionales y la necesidad de una colaboración efectiva entre países. Un enfoque coordinado ayuda a disuadir a aquellos que buscan aprovechar lagunas en la legislación fiscal global. La educación en este sentido contribuye a la formación de ciudadanos informados y comprometidos con la cooperación internacional en materia fiscal. Por lo tanto, el diseño y desarrollo de programas educativos para prevenir la evasión fiscal debe incorporar elementos específicos para abordar desafíos emergentes, como la digitalización y la globalización (Nimer et al., 2022). La alfabetización digital, enfoques interdisciplinarios y la cooperación internacional son componentes para fortalecer la efectividad de estos programas. Así también, la evaluación continua garantiza que los programas evolucionen para enfrentar las complejidades cambiantes del panorama fiscal global (Figura 1).

La figura muestra la estructura de los programas educativos para aumentar la conciencia pública sobre la importancia de contribuir al sistema fiscal y fomentar una cultura de cumplimiento.

La falta de conciencia ciudadana acerca de las consecuencias de la evasión fiscal destaca como un factor que contribuye a su persistencia. Es posible que muchos contribuyentes no estén bien informados sobre sus obligaciones fiscales o tengan percepciones equivocadas acerca de la aceptabilidad de ciertas prácticas evasivas. En este contexto, la educación fiscal tiene el potencial de modificar percepciones y actitudes, generando un mayor cumplimiento voluntario y, en consecuencia, la reducción de la evasión fiscal (Sarmiento, 2022).

En virtud de lo anteriormente expuesto, el presente estudio se enfoca en responder a la pregunta de investigación: ¿Cómo se pueden diseñar de manera efectiva programas educativos destinados a prevenir la evasión fiscal? el objetivo es analizar las estrategias educativas implementadas en algunos países con el propósito de prevenir la evasión fiscal, considerando las mejores prácticas.

Materiales y métodos

La investigación se desarrolló utilizando un enfoque cualitativo, ya que no se realizaron manipulaciones intencionales de las variables de estudio. Su alcance fue descriptivo, respaldado por la revisión bibliográfica de investigaciones indexadas relacionadas con el diseño de programas educativos destinados a prevenir la evasión fiscal. La elección de este enfoque se basó en la necesidad de abordar de manera sistemática y rigurosa la evidencia disponible sobre el tema.

La búsqueda se extendió a diversas bases de datos especializadas en el ámbito académico, siguiendo la metodología propuesta por González y Salas (2023). Las plataformas seleccionadas, Scielo, Redalyc, Dialnet y Science Direct, fueron escogidas por su destacada contribución a la disponibilidad de la literatura científica y académica en el área de interés. La elección de estas bases de datos se fundamentó en su amplio alcance y la diversidad de estudios relacionados con la evasión fiscal y programas educativos. Se aplicaron criterios de búsqueda tales como "evasión fiscal", "programas educativos", "prevención de evasión fiscal", "educación tributaria", "estrategias anti-evasión fiscal" y "formaciones contribuyentes". Los criterios de inclusión/exclusión se enfocaron en la relevancia directa con el tema y la actualidad de la información, restringiendo la revisión a documentos publicados en los últimos 5 años.

Durante el tamizaje, se evaluaron criterios adicionales, como la claridad en la presentación de objetivos, la adecuación de la metodología utilizada y la validez de los resultados obtenidos. Esta fase permitió identificar estudios que cumplían con estándares metodológicos sólidos y contribuyeron de manera significativa al conocimiento del tema. Se excluyeron aquellos trabajos que no cumplían con estos criterios, asegurando así la coherencia y confiabilidad de los resultados obtenidos en la revisión sistemática. Este proceso de selección riguroso se orientó hacia la obtención de una síntesis crítica y fundamentada en la literatura disponible sobre programas educativos para prevenir la evasión fiscal.

Programas educativos de prevención para la evasión fiscal

En el complejo escenario de la evasión fiscal, los programas educativos destinados a combatir este fenómeno representan una herramienta necesaria tanto a nivel nacional como internacional. Estos programas buscan sensibilizar a individuos y empresas sobre la importancia de cumplir con sus obligaciones tributarias y contribuir al desarrollo socioeconómico. En la Tabla 1, se presentan 6 investigaciones que arrojan luz sobre esta problemática.

Tabla 1 - Programas educativos de prevención para la evasión fiscal

| Autor | Estrategia o programa | Características |

|---|---|---|

| Yaguache et al. (2018) | Estrategias para fomentar la cultura tributaria desde la academia. |

-Uso de núcleos de apoyo contable y fiscal. -Adopción de políticas fiscales, sala-riales y de protección social para lograr una mayor igualdad. |

| Fomento de la tributación desde la vinculación con la sociedad. |

-Enfoque de formación comunitaria -Estrategias de planificación y preparación. -Trabajo colaborativo entre entidades. |

|

| Carvajal et al. (2020) | La cultura tributaria como estrategia para minimizar la evasión fiscal en las empresas comerciales | -

Enfoque en desarrollar conocimientos y actitudes. -Incremento positivo en conocimientos, percepciones y actitudes |

| Cultura tributaria como estrategia para disminuir la evasión fiscal en Ecuador. |

-Enfoque educativo preventivo. -Enfoque de dos tipos de evasión predominantes. |

|

| Arcila & Chacón (2020) | La educación fiscal, una estrategia para mejorar la cultura fiscal: la experiencia de la Agencia Tributaria de Catalunya. |

-Enfoque estratégico a largo plazo. -Énfasis en la concienciación fiscal. -Enfoque preventivo. |

| Estrategias para la prevención de la evasión fiscal en el impuesto de renta y complementarios en Colombia. |

-Implementación de mecanismos electrónicos bancarios. -Cambios tarifarios. |

Fuente: Elaboración propia

La presente tabla muestra las estrategias y características de programas educativos.

La Universidad Técnica Particular de Loja (UTPL) ha asumido un rol sobresaliente en la promoción de programas educativos orientados a prevenir la evasión fiscal, tal como revela la investigación realizada por Yaguache et al. (2018); a través de sus Núcleos de Apoyo Contable y Fiscal (NAF), la UTPL ha priorizado la promoción de una cultura tributaria responsable y voluntaria, dirigida a grupos vulnerables. Estos incluyen asociaciones de cafetaleros, arrendatarios de locales comerciales y artesanos de cerámica, entre otras instituciones locales.

La estrategia de la UTPL implica una interacción activa entre los estudiantes de Contabilidad y Auditoría y la comunidad, consolidada mediante un acuerdo quinquenal con la Administración Tributaria. Desde el año 2015, la universidad ha llevado a cabo un proyecto de vinculación que involucra a estudiantes y profesores en la planificación y ejecución de actividades destinadas a actualizar y educar sobre temas tributarios. La capacitación se caracteriza por ser presencial. La intervención se enfoca en suplir la falta de conocimientos técnicos en materia tributaria de estos sectores, promoviendo la aplicación de herramientas contables para determinar la rentabilidad de sus actividades. Los resultados apuntan a la necesidad de una colaboración continua entre la administración tributaria, la academia y la sociedad para fortalecer la cultura tributaria y prevenir la evasión fiscal. Este enfoque integrador demuestra el potencial de la educación como herramienta clave en la lucha contra la evasión fiscal, contribuyendo al desarrollo sostenible de comunidades locales.

El trabajo de Carvajal et al. (2020), aborda el proyecto de vinculación "Consultoría tributaria y contable en la comunidad 2018" de la Universidad Estatal de Milagro (UNEMI), cuyo objetivo es capacitar a comerciantes, personas no obligadas a llevar contabilidad y miembros de asociaciones agrícolas en Milagro. Las estrategias implementadas abarcan la planificación, preparación de estudiantes, capacitación a contribuyentes y análisis de resultados, beneficiando a un total de 323 personas. Se fomenta el aprendizaje colectivo entre estudiantes, docentes y la comunidad, con énfasis en Contaduría Pública y Auditoría. Las estrategias de acercamiento engloban la planificación, capacitación y análisis de resultados.

Al culminar el proyecto, se logran los objetivos de aprendizaje, evidenciándose un aumento en el conocimiento tributario de 323 beneficiarios directos y 1,292 indirectos. La investigación resalta la importancia de la colaboración entre la administración tributaria, instituciones educativas y la comunidad para lograr una formación tributaria efectiva y prevenir la evasión fiscal. Este enfoque colectivo se revela como clave en la preparación de profesionales competentes y en la construcción de una cultura tributaria responsable.

El estudio realizado por Arcila y Chacón (2020) se enfoca en proponer estrategias educativas basadas en la cultura tributaria para reducir la evasión fiscal en las empresas comerciales, centrándose en los comerciantes del "Mercado de los Goajiros" en Valencia, Venezuela. La investigación, de carácter descriptivo bajo la modalidad de proyecto factible, busca desarrollar estrategias para abordar la evasión fiscal en este sector. En los resultados, se destaca un análisis externo que identifica oportunidades, como el interés de los comerciantes en recibir información sobre deberes formales, espacios disponibles para talleres y contacto con la división de atención al contribuyente del Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT). También se señalan amenazas, como la falta de controles administrativos y la carencia de cartelera fiscal.

El análisis interno revela fortalezas como registros mercantiles y debilidades como el bajo nivel de instrucción de los encargados de los locales comerciales. A partir de esto, se propone la elaboración de una matriz DOFA, destacando estrategias como jornadas informativas sobre deberes formales y la revisión de estatus administrativos y contables de los locales visitados. Estas estrategias educativas buscan concientizar a los contribuyentes y responsables de los locales comerciales en el Mercado de los Goajiros, sobre sus obligaciones y derechos, fomentando un mejor control administrativo para prevenir sanciones. La implementación de talleres y revisiones individuales se presenta como una herramienta clave para abordar la evasión fiscal en este contexto específico.

La investigación desarrollada por Paredes y García (2021), aporta a la comprensión de la evasión fiscal en Ecuador. Su estudio sugiere la promoción de una cultura tributaria como estrategia educativa para contrarrestar este fenómeno que, debido a la disminución de los ingresos petroleros, ha surgido como un elemento crítico afectando el presupuesto del Estado.

El enfoque central de esta investigación se orienta a identificar las causas fundamentales que llevan a los ciudadanos a eludir sus obligaciones tributarias. Entre los hallazgos destacados por estos investigadores, se identifican dos formas principales de evasión fiscal: la informalidad y la omisión en la emisión de comprobantes de venta en las transacciones económicas.

Los resultados señalan que la implementación de un núcleo de apoyo fiscal podría contribuir a reducir la evasión fiscal, fortaleciendo la conciencia tributaria ciudadana. El proceso planteado busca cohesionar a la sociedad mediante la aplicación de políticas públicas, capacitación ciudadana y sensibilización. Aunque se espera que mejorar la conciencia tributaria conduzca a que cuatro de cada diez personas cumplan con sus obligaciones fiscales, se reconoce que la problemática persiste. Se sugiere abordar causas adicionales, como la percepción de corrupción y la desconfianza en la inversión de los impuestos en beneficio de la ciudadanía. A pesar de los avances, la brecha fiscal persiste, resaltando la importancia de abordar cuestiones sistémicas para lograr una auténtica transformación en la cultura tributaria y reducir la evasión fiscal en Ecuador.

La investigación realizada por Mora (2022), destaca la relevancia de la educación fiscal como estrategia clave para combatir el fraude fiscal y mejorar la conciencia tributaria en Catalunya. La Agencia Tributaria de Catalunya (ATC) implementa un plan de prevención y reducción del fraude fiscal centrado en estrategias educativas para fomentar buenas prácticas tributarias. El enfoque principal es mejorar la consciencia fiscal de la ciudadanía, destacando la importancia de comunicar de manera efectiva la información fiscal, utilizando redes sociales y tecnología. El plan abarca el período 2019-2023, incorporando medidas educativas y pedagógicas detalladas en el artículo.

El plan de la ATC se organiza en torno a cuatro bloques, siendo la prevención del fraude fiscal el área clave para influir en la concienciación fiscal. Las acciones incluyen campañas de concienciación, fomento de buenas prácticas tributarias, gestión del riesgo de incumplimientos y mejora de servicios al contribuyente con fines preventivos. Se destaca la importancia de la educación fiscal, dirigida en especial a jóvenes, con el objetivo de consolidar a largo plazo una cultura fiscal sólida. Las estrategias de sensibilización fiscal se ejecutan mediante una comunicación multicanal, abarcando campañas institucionales, publicidad, prensa, debates y redes sociales. Este enfoque educativo y preventivo busca evitar el fraude fiscal y, también, promover una moral fiscal, vincular los impuestos con los servicios públicos y fortalecer la cohesión social.

El estudio llevado a cabo por Moreno et al. (2023), se centra en estrategias destinadas a prevenir la evasión fiscal del impuesto a la renta y complementarios en Colombia. Este impuesto, esencial para financiar actividades gubernamentales, grava los ingresos de personas naturales y jurídicas. El análisis del proceso de liquidación es abordado, proponiendo estrategias preventivas. Destacan seis estrategias efectivas, que incluyen la reducción de tarifas, implementación de mecanismos electrónicos bancarios, censos, auditorías masivas a personas naturales, fortalecimiento y seguimiento de denuncias, y la promoción de una cultura de responsabilidad fiscal. Estas estrategias han logrado reducir las prácticas evasoras en un 5%, equivalente al 0,99% del PIB.

En el contexto del proceso tributario en Colombia, la presentación del impuesto a la renta y complementarios puede realizarse de manera virtual o presencial, utilizando el portal transaccional de la Dirección de Impuestos y Aduanas Nacionales (DIAN) o entidades bancarias autorizadas. A pesar de los ajustes normativos recientes, la liquidación del impuesto a la renta presenta desafíos para los contribuyentes.

En paralelo, la investigación evidencia que las estrategias educativas dirigidas a reducir la evasión fiscal han sido efectivas en Colombia. Estas estrategias no solo buscan mejorar la comprensión de la normativa tributaria, sino que también fomentan la conciencia tributaria y la responsabilidad fiscal entre los contribuyentes colombianos. Este enfoque educativo demuestra ser una herramienta clave para abordar la evasión fiscal, promoviendo una cultura tributaria más sólida y comprometida en la sociedad. En última instancia, la combinación de una comprensión clara de la normativa fiscal y la implementación exitosa de estrategias educativas contribuye a la construcción de un sistema tributario más eficiente y transparente en el país.

Metodologías y herramientas utilizadas en los programas educativos para prevenir la evasión fiscal y el incumplimiento de las obligaciones tributarias

Las metodologías en programas educativos para prevenir la evasión fiscal combinan la teoría y la práctica. Incluyen talleres interactivos y simulaciones, donde se presentan casos reales para fomentar la comprensión y aplicación de normativas tributarias. Herramientas digitales como e-learning y webinars facilitan el acceso a información actualizada y fomentan la participación. Estas estrategias buscan no solo informar, sino también desarrollar una conciencia tributaria responsable, en la lucha contra la evasión fiscal y el incumplimiento de obligaciones tributarias (Aldana, 2023).

A continuación, se presenta un análisis de las metodologías, objetivos y herramientas utilizadas en programas educativos analizados y propuestos por (Yaguache et al., 2018; Carvajal et al., 2020; Arcila y Chacón, 2020; Paredes y García, 2021; Mora, 2022; Moreno et al., 2023); destacando las estrategias empleadas para fortalecer la cultura tributaria y reducir la evasión fiscal. Este análisis proporcionará una visión integral de las prácticas educativas aplicadas en este contexto, contribuyendo a la comprensión de enfoques exitosos en la promoción del cumplimiento fiscal.

La Tabla 2 presenta un compendio detallado de las metodologías y herramientas empleadas en diversos programas educativos orientados al fortalecimiento de la cultura tributaria.

Tabla 2 - Metodologías y herramientas utilizadas en los programas educativos.

| Autor | Programa | Metodología | Objetivo | Herramientas |

|---|---|---|---|---|

| Yaguache et al. (2018) | Programa núcleos de apoyo contable y fisca (NAF) | -Capacitación directa a contribuyentes y formación en gestión tributaria. | Fomentar cultura tributaria desde la academia | Utilización de la plataforma virtual del Servicio de Rentas Internas (SRI). |

| Programa concientización activa para la sostenibilidad de nuestra economía y mejora social | Sesiones de capacitación comunitaria y talleres con educadores fiscales. | Crear conciencia tributaria y manejo de registros contables básicos. | Folletos explicativos y videos cortos. | |

| Carvajal et al. (2020) | Programa de mejora en auditoría y gestión de inventarios | Análisis de casos prácticos empresariales y talleres interactivos en gestión de inventarios | Proponer estrategias basadas en la cultura tributaria para minimizar la evasión fiscal en las empresas comerciales. | Casos prácticos adaptados a la realidad empresarial y talleres interactivos. |

| Programa de análisis y estrategias contra la evasión tributaria en Ecuador. | Sesiones informativas y talleres de concienciación sobre evasión fiscal. | Disminuir la evasión fiscal en Ecuador. |

-Infografías y folletos. -Talleres interactivos. |

|

| Arcila & Chacón (2020) | Programa de educación fiscal y transparencia tributaria | Conferencias y seminarios interactivos en universidades y comunidades, con enfoque en transparencia fiscal. | Mejorar la cultura fiscal y prevenir el fraude. |

-Material educativo visual. -Juegos didácticos. -Visitas a empresas locales. |

| Programa de estrategias para la prevención de la evasión fiscal en Colombia. | Talleres prácticos y sesiones de sensibilización sobre la evasión fiscal y sus consecuencias. | Prevenir la evasión fiscal en Colombia |

-Material educativo visual. -Guías informativas personalizadas. -Simulaciones prácticas de situaciones fiscales. |

Fuente: Elaboración propia

Programas como NAF y "Concientización Activa" utilizan estrategias educativas y herramientas visuales para fomentar la cultura tributaria y prevenir la evasión fiscal.

La Universidad Técnica Particular de Loja (UTPL) destacó una estrategia educativa integral para fortalecer la cultura tributaria. La planificación incluyó técnicas de levantamiento de información, como encuestas y trabajo de campo, para identificar sectores vulnerables. Se implementaron metodologías que abarcaron la capacitación directa a funcionarios tributarios y la creación de material didáctico por estudiantes y docentes. La plataforma virtual del Servicio de Rentas Internas (SRI) fue una herramienta clave, facilitando servicios en línea e interacción con los contribuyentes. Las pruebas pre y post-capacitación se utilizaron para evaluar el impacto, y los resultados se difundieron a través de diversos canales, como comunicación interna, redes sociales y folletos entregados a los sectores intervenidos. Esta combinación estratégica fue esencial para elevar la conciencia tributaria y reducir la resistencia de los contribuyentes vulnerables al cumplimiento de sus obligaciones fiscales (Yaguache et al., 2018).

El programa educativo "Concientización Activa para la Sostenibilidad de Nuestra Economía y Mejora Social" (CASOUNEMI) adopta una estrategia innovadora para impulsar la tributación y prevenir la evasión fiscal, centrándose en pequeños contribuyentes, como microempresarios y trabajadores independientes en áreas urbanas y rurales. La metodología de CASOUNEMI se basa en la creación de grupos de discusión comunitarios, facilitados por educadores fiscales, que brindan un espacio interactivo para compartir experiencias y conocimientos sobre la importancia del cumplimiento de las obligaciones tributarias.

Dentro de la estrategia educativa de CASOUNEMI, se emplean herramientas como materiales didácticos adaptados a la realidad local, incluyendo folletos explicativos y videos cortos. Además, se integran estudios de caso contextualizados para ilustrar los beneficios tangibles de una tributación efectiva en el desarrollo comunitario. La interacción activa y la participación directa en las discusiones son elementos esenciales para fortalecer la comprensión y el compromiso con el cumplimiento tributario. En conjunto, estas iniciativas contribuyen a la promoción de una cultura tributaria más sólida y al fomento de la responsabilidad fiscal en la comunidad (Carvajal et al., 2020).

El Programa de Mejora en Auditoría y Gestión de Inventarios se destaca por su enfoque participativo y práctico. Comienza con un diagnóstico empresarial para identificar debilidades y riesgos, seguido de talleres interactivos y casos prácticos adaptados a necesidades específicas. Durante la implementación, expertos facilitan simulaciones empresariales para experimentar las consecuencias fiscales. La evaluación continua mide el impacto a través de encuestas y seguimiento a largo plazo, asegurando un compromiso sostenible con la cultura tributaria en empresas comerciales. La población objetivo incluye propietarios y empleados de diversas empresas.

La estrategia se centra en talleres interactivos que promueven la comprensión de la importancia de la tributación para el bienestar social y el desarrollo económico. Como herramienta clave, se utilizan casos prácticos adaptados a la realidad empresarial, resaltando los beneficios tangibles de contribuir al sistema tributario. Además, se incorporan simulaciones empresariales que permiten a los participantes experimentar las implicaciones fiscales de sus decisiones financieras. La interacción activa y la retroalimentación personalizada refuerzan el compromiso con la cultura tributaria, estableciendo así una sólida conexión entre las empresas y el cumplimiento responsable de sus obligaciones tributarias (Arcila y Chacón, 2020).

El programa Análisis y Estrategias contra la Evasión Tributaria en Ecuador, busca reducir la evasión fiscal, centrándose en la población empresarial y empleados. La metodología inicia con sesiones de sensibilización, destacando la importancia de la tributación en el desarrollo del país. Luego, se llevan a cabo talleres interactivos utilizando estudios de caso específicos del contexto ecuatoriano para ilustrar las implicaciones tributarias. La participación se fomenta mediante debates y simulaciones prácticas. Herramientas clave incluyen material educativo, como infografías y folletos, simplificando conceptos tributarios. El seguimiento regular, a través de encuestas post-taller y reuniones de seguimiento, asegura la sostenibilidad del compromiso y la internalización de una cultura tributaria responsable. El programa aspira a transformar percepciones y comportamientos para fortalecer el cumplimiento tributario en Ecuador (Paredes y García, 2021).

El programa de Educación Fiscal y Transparencia Tributaria, tiene como meta fortalecer la cultura fiscal y prevenir la evasión. Dirigido a la población en general, su metodología se fundamenta en charlas interactivas, seminarios y programas de formación en universidades y comunidades. La estrategia se centra en explicar los beneficios de los impuestos para el bienestar social, incorporando herramientas como material educativo visual, juegos didácticos y visitas a empresas locales para ilustrar la importancia de la tributación. La participación se fomenta mediante debates y actividades prácticas. El seguimiento se lleva a cabo mediante encuestas de retroalimentación y la observación de cambios en las actitudes hacia la fiscalidad, asegurando así la efectividad continua en la promoción de una cultura fiscal sólida en Catalunya (Mora, 2022).

El programa de Estrategias para la Prevención de la Evasión Fiscal en Colombia, se dirige a contribuyentes individuales y empresas. La metodología se basa en la realización de talleres interactivos y sesiones informativas en colaboración con entidades gubernamentales y asociaciones empresariales. Las herramientas utilizadas incluyen material educativo visual, guías informativas personalizadas y simulaciones prácticas de situaciones fiscales. El enfoque se centra en explicar las leyes tributarias de manera accesible y detallada, resaltando las consecuencias positivas del cumplimiento fiscal para el desarrollo económico del país. La participación se fomenta a través de ejercicios prácticos basados en casos reales. La evaluación continua, realizada mediante encuestas de retroalimentación y seguimiento de las tasas de cumplimiento, garantiza la efectividad a largo plazo de la prevención de evasión fiscal (Moreno et al., 2023).

Resultados y beneficios de los programas educativos tributarios para prevenir la evasión fiscal

En la investigación realizada por Yaguache et al. (2018), se identificaron como beneficiarios directores de los programas educativos tributarios a los estudiantes del último año de Educación Superior de la carrera de Contabilidad y Auditoría de la UTPL, así como los socios de la Mancomunidad del Bosque Seco, en especial aquellos dedicados a la agricultura, comercio y producción artesanal. La población objetivo abarcó los cantones de Celica y Macará en Ecuador. La capacitación generó un impacto positivo, elevando de manera significativa el conocimiento en temas tributarios, relacionados con el RUC, comprobantes de venta, declaración de impuestos y uso de la plataforma virtual del SRI. La implementación exitosa de estos programas educativos se difundió a través de diversos medios, como el canal de comunicación interno de la UTPL, redes sociales y pantallas internas del Servicio de Rentas Internas. Los beneficios derivados incluyen el fortalecimiento de la conciencia tributaria, la generación de competencias en el cumplimiento de obligaciones fiscales y el enriquecimiento de saberes para estudiantes, docentes y funcionarios del SRI.

Los beneficiarios directores del proyecto, realizado por Carvajal et al. (2020), son los estudiantes de la carrera de Contaduría Pública y Auditoría de la UNEMI, así como los miembros de asociaciones calificadas como personas naturales no obligadas a llevar contabilidad. El estudio se desarrolló en la ciudad de Loja, Ecuador. El estudio revela que 323 beneficiarios directos fueron formados en materia tributaria, generando 1,292 beneficiarios indirectos. La población objetivo se conformó en su mayoría por mujeres (56%), con un rango de edades entre 30 a 64 años (63%), destacando la participación de personas con formación de nivel secundario (31%) y actividades empresariales relacionadas con la agricultura (76%).

Los beneficios de la implementación del programa educativo son evidentes en la creación de conciencia tributaria y la mejora en la gestión administrativa de los negocios de los beneficiarios. Se observa un aumento en el conocimiento tributario de los participantes, reflejado en pruebas de conocimiento aplicadas antes y después de la capacitación. Además, se destaca la contribución a la comunidad al prevenir sanciones y mejorar el cumplimiento de las obligaciones fiscales, lo que repercute de una forma positiva en la recaudación tributaria y, por consiguiente, en el desarrollo del país. Este proyecto no solo beneficia a los estudiantes al proporcionarles competencias profesionales, sino que también impacta de manera positiva en los sectores vulnerables al brindarles conocimientos que les permiten cumplir con sus obligaciones tributarias de manera más efectiva y consciente.

La investigación realizada por Arcila y Chacón (2020) se centra en la cultura tributaria como estrategia para mitigar la evasión fiscal en las empresas comerciales, en particular en los comerciantes del Mercado de los Goajiros en el municipio Valencia del estado Carabobo, Venezuela. La investigación propone un modelo operativo viable para satisfacer las necesidades de este grupo social. Los beneficiarios directos son los comerciantes del mercado, quienes recibieron orientación sobre deberes tributarios y herramientas para cumplir con sus obligaciones. Además, se enfoca en minimizar las amenazas externas, como la falta de controles administrativos y la falta de conocimiento sobre la cultura tributaria.

Se beneficiaron de este programa los comerciantes, cuyo bajo nivel de instrucción y desconocimiento de términos tributarios son identificados como debilidades. La implementación del programa educativo busca concientizar a los comerciantes, disminuir la evasión fiscal y, a su vez, contribuir al desarrollo del país mediante el aumento de ingresos por recaudación fiscal. La propuesta también incluye beneficios como la reducción de sanciones y el fortalecimiento de la responsabilidad tributaria en la comunidad local, generando un impacto social positivo en Valencia, Carabobo.

La investigación realizada por Paredes y García (2021), se enfoca en la cultura tributaria como estrategia para combatir la evasión fiscal en Ecuador, con efectos directos en los contribuyentes y la sociedad en su conjunto, y repercusiones indirectas en el gobierno y la economía nacional. Se centra en los contribuyentes pasivos del cantón Pelileo, provincia de Tungurahua. La iniciativa educativa, a través de un centro de apoyo fiscal, busca fortalecer la conciencia tributaria entre estudiantes, profesionales y empresas. En promedio, 125 contribuyentes pasivos participaron en el programa.

La investigación llevada a cabo por Mora (2022), se enfoca en la educación fiscal como una estrategia clave para mejorar la cultura tributaria, destacando la experiencia de la Agencia Tributaria de Catalunya (ATC). Los principales beneficiarios son los contribuyentes, estudiantes, adolescentes y jóvenes, quienes representan la próxima generación de contribuyentes. Este estudio se desarrolla en Catalunya, España, y su análisis estadístico se fundamenta en la implementación del Plan de prevención y reducción del fraude fiscal de la ATC, con un enfoque centrado en la concientización tributaria. Las acciones comprenden talleres fiscales, visitas guiadas a la sede de la ATC, conferencias sobre educación tributaria y material audiovisual educativo.

En virtud de la investigación llevada a cabo por Mora (2022), sobre la educación fiscal, los principales beneficiarios de este programa fueron los contribuyentes, con un enfoque particular en estudiantes, adolescentes y jóvenes en Catalunya, España. La estrategia implementada por la Agencia Tributaria de Catalunya (ATC) buscó mejorar la cultura tributaria, impactando en la próxima generación de contribuyentes. A través de talleres fiscales, visitas guiadas a la sede de la ATC, conferencias sobre educación tributaria y material audiovisual educativo, estos beneficiarios experimentaron un aumento en su conocimiento sobre temas fiscales, como la presentación de impuestos, el uso de la plataforma tributaria y la importancia de cumplir con las obligaciones fiscales.

La implementación del programa educativo no solo benefició a los contribuyentes en términos de conocimiento tributario y conciencia fiscal, sino que también generó impactos a largo plazo en la cultura tributaria y el comportamiento fiscal de los ciudadanos. Los beneficios se extienden al fortalecimiento de la ética fiscal, la prevención del fraude tributario y la promoción de prácticas ejemplares en el cumplimiento de obligaciones fiscales. Además, la estrategia de comunicación multicanal, que incluye el uso efectivo de redes sociales, amplifica la eficacia de estas iniciativas al demostrar transparencia y construir confianza entre la administración tributaria y los contribuyentes.

De acuerdo con Moreno et al. (2023), los principales beneficiarios de las estrategias para la prevención de la evasión fiscal en Colombia, son los ciudadanos colombianos, sobre todo aquellos en etapas tempranas de educación, ya que el programa propone la integración de la educación tributaria en los currículos escolares. Además, los estudiantes de contabilidad y áreas afines obtienen beneficios al adquirir conocimientos específicos sobre estrategias de prevención de la evasión fiscal. Este programa tiene un impacto indirecto en las empresas y los contribuyentes, al buscar reducir las prácticas evasoras mediante la implementación de nuevas estrategias y regulaciones.

La implementación se lleva a cabo a nivel nacional, cubriendo todas las ciudades y regiones del país. A partir de su aplicación, el gobierno colombiano logró recaudar cerca de 9.6 billones de pesos por encima de las proyecciones para el año 2021. Este aumento indica una mejora en la percepción y cumplimiento de las obligaciones fiscales. En consecuencia, este programa educativo beneficia a la sociedad colombiana al fomentar la conciencia tributaria desde temprana edad, fortalecer la formación de estudiantes y contribuyentes, y contribuir a un aumento en la recaudación fiscal que contribuye con el desarrollo del país.

El trabajo de Yaguache et al. (2018), destacan la importancia de fomentar la cultura tributaria desde la academia, utilizando núcleos de apoyo contable y fiscal, junto con políticas fiscales y salariales. Este enfoque apunta a lograr una mayor igualdad económica. A su vez, Carvajal et al. (2020), se centran en la vinculación con la sociedad, implementando estrategias de formación comunitaria y trabajo colaborativo entre entidades. Por otro lado, Arcila y Chacón (2020) se enfocan en empresas comerciales, buscando desarrollar conocimientos y actitudes para minimizar la evasión fiscal.

Paredes & García (2021), exploran la cultura tributaria como estrategia para disminuir la evasión fiscal en Ecuador, identificando dos formas predominantes de evasión: la informalidad y la omisión en la emisión de comprobantes de venta. Su propuesta incluye la implementación de un núcleo de apoyo fiscal y políticas públicas para fortalecer la conciencia tributaria ciudadana.

Según Mora (2022) refiere la relevancia de la educación fiscal a largo plazo, utilizando estrategias de concienciación fiscal mediante la Agencia Tributaria de Catalunya. Moreno et al. (2023), por su parte, se centran en estrategias para prevenir la evasión fiscal en Colombia, abordando el impuesto a la renta y complementarios. Destacan la implementación de mecanismos electrónicos bancarios y cambios tarifarios.

A nivel local, la Universidad Técnica Particular de Loja (UTPL) destaca por su enfoque integrador, promoviendo una cultura tributaria responsable y voluntaria dirigida a grupos vulnerables. La colaboración continua entre la academia, la administración tributaria y la sociedad se muestra como clave para fortalecer la cultura tributaria.

Los programas educativos analizados para prevenir la evasión fiscal revelan una diversidad de metodologías y herramientas, evidenciando patrones y diferencias en sus enfoques. Un patrón generalizado es la integración de teoría y práctica, utilizando talleres interactivos y simulaciones para presentar casos reales y promover la comprensión de las normativas tributarias. Además, se destaca el empleo de herramientas digitales como e-learning y webinars para facilitar el acceso a información actualizada y fomentar la participación.

En el análisis detallado, se observan diferencias en las estrategias de cada autor. La Universidad Técnica Particular de Loja (UTPL) adopta una estrategia integral que involucra encuestas, trabajo de campo y capacitación directa, haciendo uso clave de la plataforma virtual del Servicio de Rentas Internas (SRI). El programa CASOUNEMI destaca por su enfoque innovador con grupos de discusión comunitarios y materiales adaptados a la localidad. El Programa de Mejora en Auditoría y Gestión de Inventarios se caracteriza por su enfoque participativo y práctico, con talleres interactivos y simulaciones.

El programa en Ecuador, Mejora en Auditoría y Gestión de Inventarios, utiliza sesiones de sensibilización y herramientas visuales como infografías y folletos. En Catalunya, el programa de Educación Fiscal y Transparencia Tributaria utiliza una variedad de herramientas, desde charlas interactivas hasta juegos didácticos y visitas a empresas locales. En Colombia, el programa de Estrategias para la Prevención de la Evasión Fiscal se enfoca en talleres interactivos, sesiones informativas y simulaciones prácticas, utilizando herramientas visuales y guías informativas personalizadas. La diversidad de enfoques resalta la necesidad de adaptar estrategias a contextos locales y destaca la importancia de la participación activa y la comprensión para fortalecer la cultura fiscal y prevenir la evasión.

En términos de beneficiarios, se observa una diversidad de poblaciones objetivo y enfoques geográficos. Mientras que algunos estudios, como el de Yaguache et al. (2018); y Carvajal et al. (2020), se centran en estudiantes universitarios y comunidades locales específicas en Ecuador, otros, como el de Moreno et al. (2023), proponen la integración de la educación tributaria a nivel nacional en Colombia, alcanzando a ciudadanos de todas las edades y regiones.

En cuanto a los beneficios, se destaca una tendencia común hacia el fortalecimiento de la conciencia tributaria y el aumento de conocimientos específicos sobre obligaciones fiscales. La mayoría de los estudios muestran mejoras significativas en la comprensión de temas tributarios, desde el Registro Único de Contribuyentes (RUC) hasta la presentación de impuestos. Además, la prevención de la evasión fiscal se presenta como un beneficio recurrente, evidenciando el impacto positivo en la recaudación tributaria y, por ende, en el desarrollo económico.

La evasión fiscal, siendo un problema global con impactos perniciosos en las economías, ha generado un creciente interés en programas educativos como herramienta preventiva. Sin embargo, la falta de investigación sobre la efectividad de estos programas y la identificación de áreas específicas que requieren mayor atención se presenta como una necesidad imperante.

La evasión fiscal ha demostrado ser un fenómeno persistente a lo largo de la historia, desde los primeros sistemas fiscales hasta la era moderna. La resistencia a los impuestos, evidenciada a nivel mundial, destaca la importancia de abordar este desafío de manera integral y adaptada a las cambiantes dinámicas socioeconómicas.

Conclusiones

La evasión fiscal ha evolucionado con la digitalización de la economía, presentando nuevos desafíos relacionados con transacciones en línea, criptomonedas y movilidad virtual de activos financieros. La adaptación de programas educativos para abordar estas tendencias emergentes se vuelve esencial. La colaboración entre entidades gubernamentales, instituciones educativas y sectores privados, se postula como una estrategia clave para diseñar e implementar programas innovadores que aborden tanto las dimensiones técnicas como las sociales y éticas de la evasión fiscal.

La colaboración entre la academia, la administración tributaria y la sociedad para desarrollar programas educativos efectivos se presenta como un enfoque integral para abordar la evasión fiscal, incluyendo la capacitación a través de proyectos de vinculación, la promoción de una cultura tributaria responsable y la concientización ciudadana.

La diversidad de programas educativos tributarios, como los implementados por UTPL, UNEMI, y ATC, evidencia un impacto positivo en distintos grupos de beneficiarios. Estos van desde estudiantes universitarios hasta comunidades locales, comerciantes, agricultores y ciudadanos en general. Los beneficios no solo se limitan al aumento del conocimiento tributario, sino que también abarcan la generación de competencias, fortalecimiento de la conciencia tributaria y mejora en la gestión administrativa de negocios.

Los programas educativos tienen efectos a nivel individual, además, contribuyen a niveles sociales y económicos más amplios. Se observan mejoras en la recaudación fiscal, la prevención de sanciones, el fortalecimiento de la ética fiscal y la promoción de prácticas ejemplares.