INTRODUCCIÓN

¿Cómo se crea el dinero hoy? ¿Surge espontáneamente cómo lo hacía cuando Marx explica las formas del valor hasta llegar a la forma dinero? ¿O cuando explica las funciones del dinero hasta llegar al dinero mundial? El fetichismo mercantil ha alcanzado hoy un desarrollo amplísimo en la esfera de la especulación y el capital ficticio. Y el dinero hoy, principal instrumento de la especulación, alcanza también esa característica que confunde también a gente de izquierda bien intencionada.

1. FUNCIÓN BÁSICA DEL DINERO

En los tres tomos de El Capital, Marx (2017) vuelve una y otra vez sobre el dinero, porque este también asume la función del capital, como capital dinero, como capital a crédito, como capital bancario y como capital ficticio. Incluso, el precio de la tierra, como el precio de las acciones, es renta «capitalizada», algo que permite hoy que las inversiones de los grandes bancos se dirijan preferentemente a crear burbujas financieras haciendo negocios fraudulentos con las casas, con las hipotecas.

La teoría estatal del dinero sostiene que este es producto del poder estatal y su función básica está en que sirve de medio de pago y sus otras funciones derivan de esta función básica. Para Marx (2017), en cambio, la función básica del dinero es ser medida de valor y de ella se derivan todas las demás funciones: medio de circulación, medio de atesoramiento, medio de pago y dinero mundial.

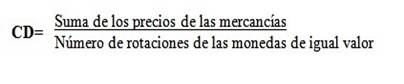

La sociedad capitalista no conoce ni la masa de mercancías que se va a vender, ni la suma de sus precios, tampoco puede conocer la velocidad media de la rotación del dinero. Por tanto, la ley de la cantidad de dinero necesaria para la circulación (CD) se abre paso como una tendencia objetiva a través de muchas fluctuaciones. Algo similar a lo que sucede con la ley del valor.

1.1. El dinero real y los signos de valor: cómo se determina su cantidad en la circulación

Si el dinero solo funciona como medida de valor y medio de circulación, entonces esta ley fue formulada por Marx de la siguiente manera:

En tiempos de Marx, en el comercio exterior, el peso del oro y la plata en lingotes debía ser comprobado cuidadosamente. Pero en el comercio interior, las monedas eran aceptadas, aun cuando perdieran peso, pues en el ciclo M-D-M (mercancía-dinero-mercancía) el papel del dinero es efímero. Esto hizo posible crear el curso forzoso del papel moneda. No obstante, este no representa todo el oro existente en el país ni el que se encuentra en los bancos, representa solo la cantidad de oro indispensable para la circulación. Por cuanto, aunque el papel moneda circule efectivamente en lugar de monedas de oro, está sujeto a las leyes de la circulación del dinero.

Solo la proporción en que el papel reemplaza al oro puede ser objeto de esta ley especial: la emisión del papel moneda ha de ser limitada a la cantidad en la cual el oro que está representado por él tendría que circular efectivamente. Por ejemplo, si se emiten 5 billones de dólares y la circulación solo necesita 2 de ellos, esa cantidad emitida representa solo la cantidad necesitada. Esa es la razón por la cual la inflación no es posible con dinero real (oro o plata), solo es posible con signos de valor.

1.2. El dinero crediticio y la circulación monetaria

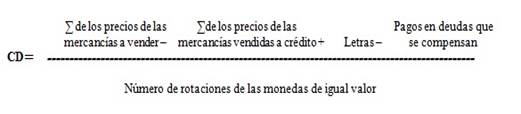

Las relaciones crediticias hacen innecesario el dinero con mucha frecuencia, incluso en calidad de eslabón final. Es necesario saber cuáles mercancías son vendidas por dinero y cuáles a crédito, cuáles de estas últimas se pagan mutuamente y cuáles saldos hay que pagar en dinero. Si este último no solamente funciona como medio de circulación sino también como medio de pago, entonces -según Marx (2017)- esta ley se formula así:

El dinero crediticio se origina de la función del dinero como medio de pago cuando circulan certificados de deudas, a fin de transferirlas a otros. La circulación simple de mercancías mediante el dinero es representada por Marx como mercancías-dinero-mercancías: en este caso, las letras funcionan como dinero crediticio: y la circulación pasa a ser: mercancías-letras-mercancías.

En el ciclo del capital industrial, D-M…P…M´-D (dinero-mercancía-proceso de producción-plusvalía), quedan libres temporalmente algunas partes del capital dinero. Este capital inactivo en manos de un capitalista puede ponerse en activo por otro capitalista en períodos diferentes. El capital a préstamo empleado en el proceso de producción proporciona una ganancia que ha de ser compartida entre el propietario de ese capital a préstamo y el empresario que lo utiliza. La ganancia del empresario y el interés son partes de la ganancia media, forma transfigurada de la plusvalía; en apariencia, la primera es resultado del trabajo del empresario, y el interés, del capital-propiedad.

En sus inicios, los primeros bancos priorizaron la función del dinero como medio de atesoramiento, pero pronto aprovecharon su función principal: el crédito. Una vez que el capitalismo adquiere su propia base material, la maquinaria y la gran industria, el movimiento del capital de préstamo se desenvuelve en forma de crédito comercial y crédito bancario.

Los bancos emiten billetes de banco (cheques) respaldados. El crédito bancario tiene ventajas sobre el comercial por las razones siguientes:

Supera los límites del crédito comercial.

Puede ser otorgado a cualquier capitalista y por un plazo más largo que el crédito comercial.

Se concede con preferencia a las mayores empresas, contribuye con ello a la concentración del capital.

Los bancos tienen la posibilidad de conocer en detalle la marcha de los negocios de la empresa, cuáles son sus ingresos y cuáles sus gastos.

Los bancos controlan las empresas industriales e influyen en su actividad.

1.3. Importancia del oro como dinero mundial en el siglo xix e inicios del xx

En el comercio mundial de la época del capitalismo industrial del siglo xix, las formas locales de moneda, moneda fraccionaria y el papel moneda, fueron descartadas y solo la forma de dinero en barras (oro) (O) fue válida como dinero mundial. La circulación de mercancías, M-D-M (mercancía-dinero-mercancía), en el comercio mundial puede representarse ahora mediante el dinero real (Oro): mercancías-oro-mercancías.

El papel moneda no representa todo el oro existente en el país ni el que se encuentra en los bancos, sino solo la cantidad de oro indispensable para la circulación. El oro que sobra en la circulación se atesora, pero los signos de valor no se pueden atesorar porque no poseen valor intrínseco.

En la fórmula general del capital: D-M-D- M´ (dinero-mercancía-dinero + plusvalía), se compra para vender con el objetivo de que el dinero regrese incrementado. El motivo propulsor del capital es apropiarse de riqueza abstracta. El valor de uso no puede considerarse como fin directo del capitalista.

El dinero que el obrero recibe funciona como renta y el que el capitalista adelanta, actúa como capital. Cualquier estancamiento en una de las fases detiene a todo el ciclo y, por tanto, provoca crisis. El dinero para el obrero solo significa poder comprar medios de consumo, para el capitalista significa mucho más: capital para ejercer su dominio sobre la sociedad.

Llama la atención que Ernesto Che Guevara acudió a Marx para explicar el papel de los bancos en la creación del dinero crediticio. Por esta razón, Guevara (2003) expresa: «de hecho, el banco de los monopolios es su propio ministerio de finanzas, es la dualidad de un Estado dentro de otro Estado que se opera en esta etapa. En los períodos de la construcción de la sociedad socialista cambian todos los conceptos que amparan la vida política del banco y debe buscarse otro camino para utilizar su experiencia» (p. 327).

El hecho de que la quinta sección del tomo III de El Capital sea la mayor de todas no es casual. Marx pudo predecir cómo la competencia conduce al monopolio y exacerba la especulación a límites insospechables.

1.4. El capital industrial y el capital financiero: sus vínculos

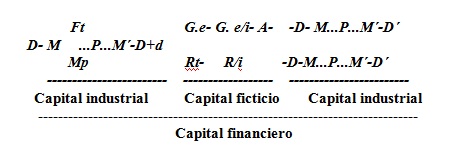

El capital no es una simple relación, sino un proceso cíclico que se reproduce. Es, por tanto, un proceso en movimiento que puede representarse como capital industrial de la siguiente manera:

El empresario invierte su dinero (D) en comprar las mercancías (M) (fuerza de trabajo [Ft] y medios de producción [Mp]); y en el proceso de producción [P] es donde se obtiene la mercancía incrementada con la plusvalía [M´], que se realiza como dinero incrementado (D + d). Este movimiento se reproduce una y otra vez como se puede apreciar en el esquema del capital financiero que subordina al capital industrial.

Pero este ciclo del capital industrial, una vez que surge el capital ficticio, llega a estar subordinado al movimiento del capital financiero, el que no es totalmente independiente del movimiento del capital industrial, como se afirma con cierta frecuencia por algunos autores. En todo caso, las formas más complejas de desarrollo del capital subordinan a las menos complejas del capital. En este sentido es que se puede afirmar que el movimiento del capital financiero subordina al movimiento del capital industrial, incluso lo engloba, como se muestra a continuación:

En este esquema se presenta al capital industrial en forma muy resumida: D-M...P...M´-D´ (como capital dinero). De haberlo expresado en forma desarrollada (D-M...P...M´-D´… D-M...P...M´-D´), resultaría demasiado amplio. El capital ficticio se presenta también en forma resumida como la ganancia del empresario capitalizada (G.e/i), para acceder al capital ajeno en forma de acciones y valores ficticios de todo tipo como fuente para la inversión real. Se puede presentar al capital ficticio también como la ganancia media capitalizada (G.m/i), pero hemos tenido presente que la ganancia media se descompone en ganancia del empresario e interés de préstamo, y este último está destinado a aquellas fuentes de capital que provienen del crédito, no directamente de la emisión de acciones.

Se conoce que el precio de una acción ordinaria es igual al dividendo capitalizado (D/i). El empresario que decide crear una sociedad anónima no puede emitir cualquier magnitud de acciones que se le ocurra.

En el esquema se puede apreciar que la oferta de capital para la inversión se potencia gracias al mercado de capitales. A su vez, la división de la ganancia media en ganancia del empresario (G.e) / interés de préstamo (i) sirve de base a la creación de acciones o títulos de valor sobre la base de los dividendos esperados capitalizados (D/i), muy semejante a la categoría «precio de la tierra», que, sin ser resultado del trabajo social, cuando es mercancía, asume un precio capitalista en función de la renta capitalizada (R/i) (Molina, 2009).

El desarrollo de la industria pesada desempeñó un papel fundamental en la expansión de la demanda de inversión -que acompañó la concentración y centralización de la producción y los capitales- con la aparición del imperialismo.

Al presentarse el precio de la tierra como renta capitalizada (R/i), el capital inmobiliario puede quedar sometido al movimiento de una economía «de burbuja». Esta última hace referencia a ese incremento excesivo en los precios de los activos, basados en expectativas de futuros incrementos de precios, no soportado por fundamentos económicos y, por tanto, seguido por una reversión de las expectativas y el colapso de los precios

Como quiera que la tierra no es resultado del trabajo, no posee valor, pero en la sociedad capitalista asume un precio en función de la renta capitalizada (R/i). Precisamente, si las casas en las grandes ciudades del mundo asumen un precio muy elevado, muy por encima de su costo de producción, se debe al precio capitalista de la tierra, como renta capitalizada, como capital ficticio objeto de la especulación, y que hoy son codiciadas para crear burbujas financieras, como sucedió con la crisis subprime en el 2008.

¿Cómo el Banco Central (BC) manipula el precio de las acciones? El precio de una acción es el dividendo capitalizado (P.A ═ D/i x 100 %). El BC puede hacer disminuir o aumentar la tasa de interés. Al hacerlo, modifica el precio de las acciones y, por tanto, puede crear burbujas financieras. De la misma manera que el BC manipula el precio de las acciones, maneja también el precio de las casas y de la tierra, como la renta capitalizada (R/i x 100 %) al aumentar o disminuir la tasa de interés, según le convenga.

2. EL APORTE DE KEYNES A LA TEORÍA MONETARIA

La ley de la cantidad de dinero necesaria para la circulación, que Marx (2017) descubriera, sigue rigiendo en la etapa del dominio del capital financiero; pero no todo el dinero demandado por el capital social responde a las necesidades de la circulación del capital real. Los vínculos entre el capital real y el capital ficticio se han hecho más complejos y más determinantes en la etapa imperialista.

Hoy se destina la mayor parte del dinero para la especulación y actividades militares. La tasa de interés y el movimiento del dinero, efectivamente, mantienen una estrecha relación en esta época, lo cual es el resultado de la doble vinculación del capital real con el ficticio, mediante las acciones, las obligaciones, entre otros; y el dinero crediticio, los billetes de banco y los bonos.

A continuación se valorarán los aportes de John Maynard Keynes, de igual manera como Marx supo reconocer los aportes de los economistas clásicos burgueses como Adam Smith y David Ricardo.

Según Keynes (1968), la demanda de dinero líquido, efectivo, está regida por tres tipos diferentes de motivos:

El motivo transacción (Mt): depende principalmente del monto del ingreso y de la duración normal del intervalo entre los ingresos y los gastos. En términos matemáticos se expresa así: Mt =ƒ (Y). Siempre existe un intervalo de tiempo entre los ingresos y los gastos, cuanto mayor sea ese intervalo, mayor cantidad de dinero deberá guardarse para efectuar esos gastos, los cuales pueden ser de consumo o de negocios. Como el nivel del ingreso es un índice del nivel de transacciones, la demanda de dinero para el motivo transacción es función del ingreso [Mt =ƒ (Y)]. Esto quiere decir que una parte del dinero se necesita para comprar bienes y servicios, por tanto, es función del nivel de ingreso (Y).

El motivo precaución (Mp): está relacionado con la imposibilidad de conocer con absoluta seguridad los ingresos y los gastos del futuro, ante la probabilidad de que surjan necesidades inesperadas, aumenten los gastos, se demoren los ingresos o se produzcan incertidumbres ante transacciones futuras. Hasta cierto punto, el motivo precaución puede considerarse una variante del motivo transacción. En este sentido, el MP es función del ingreso [MP =ƒ (Y)], pues una parte del dinero se necesita para hacer gastos imprevistos de bienes y servicios.

El motivo especulación (Me): es función de la tasa de interés [Me = g(r)]. La g representa la función y la r la tasa de interés. Ello quiere decir que la demanda de dinero por el motivo especulación está sujeto a las modificaciones en los precios de los títulos y las deudas en los diversos vencimientos. En los países capitalistas el sustituto más cercano al dinero son los bonos -o se tiene dinero o se tienen bonos-; los bonos comerciales tienen precios fluctuantes. Si la tasa de interés disminuye, el precio del bono aumenta, y viceversa, si la tasa de interés aumenta, el precio del bono disminuye; por tanto, puede producirse una ganancia o una pérdida de capital con las fluctuaciones de los precios de los bonos. Esto explica por qué los aumentos en la demanda de dinero efectivo están asociados a las disminuciones de la tasa de interés. Es decir, la demanda de dinero para el (Me) es función de la tasa de interés [Me = g (r)].

Como la demanda de dinero por los motivos transacción y precaución es función del ingreso, mientras que para el motivo especulación es función de la tasa de interés, Keynes (1968) simplifica la expresión de estas funciones de la siguiente manera:

Sea el monto de efectivo retenido para satisfacer los motivos transacción y precaución M 1 , y la cantidad guardada para satisfacer el motivo especulación, M 2 . Correspondiendo a estos dos compartimentos de efectivo, tenemos dos funciones de liquidez L 1 y L 2. L 1 depende principalmente del nivel de ingresos, mientras que L 2 depende de la relación entre la tasa corriente de interés y el estado de las previsiones. Así, M = M 1 + M 2= L1 (Y) + L2 (r), donde L 1 es la función de liquidez correspondiente a un ingreso Y, que determina a M 1 y L 2 es la función de liquidez de la tasa de interés r, que determina a M2. (p. 194)

2.1. La defensa de Keynes ante el control de la especulación por parte del Estado

Keynes (1968) percibió los peligros que conllevaba la correlación entre los movimientos del capital industrial y el ficticio; al mismo tiempo, reconoció la necesidad de contar con esa fuente de inversión, sin la cual la dinámica del capitalismo está muy restringida. Por tanto, no renunció a la manipulación por parte del Estado del movimiento del capital ficticio.

La crítica a la concepción keynesiana exige reconocerle su importancia práctica para desarrollar un determinado modelo de acumulación capitalista, en que se regulan las relaciones entre la «economía real» y la «economía financiera».

No es casual la existencia en los Estados Unidos, luego de la Gran Depresión y desde 1934, de un órgano regulador creado a estos efectos: The Securities and Exchange Commission (SEC) (Comisión de Bolsa y Valores).

Simplificando el análisis que pueda realizar este órgano regulador, el empresario que aspira a crear la sociedad anónima asume como criterio el beneficio esperado normal anual, de lo contrario, no podría cumplir con el compromiso de pagar los dividendos a los accionistas. Si se infiere una empresa industrial con un capital de un millón de dólares y un beneficio empresarial medio del 15 %, entonces la suma de 150 000 dólares, capitalizada como renta anual al 5 %, tendrá un precio de tres millones de dólares. Una cuidadosa auditoría debe calibrar realmente todos los factores que determinan «el valor justo» de las acciones posibles a emitir.

3. LA DOLARIZACIÓN Y LA COMPETENCIA ESPURIA DE LOS ESTADOS UNIDOS

Las monedas no son dinero porque las acuñe el Estado; sin embargo, después de la Segunda Guerra Mundial, el dólar norteamericano ($) cobra tal preponderancia en el sistema monetario internacional que, desde entonces, da la impresión de que el Estado norteamericano tiene la capacidad de acuñar dinero: mercancías- $ -mercancías.

Con el capitalismo monopolista el desarrollo del crédito alcanzó tal nivel que prácticamente el dinero real -el oro- fue sustituido en la circulación no solo a nivel nacional, sino internacional. Eso se evidencia porque:

De las tres formas monetarias: el dinero metálico, el papel moneda y los depósitos bancarios, pasó a predominar la última.

La inflación solo es posible a partir de los representantes del dinero o signos de valor; por eso, con el capitalismo monopolista, esta se convierte en un fenómeno crónico.

El capitalismo monopolista de Estado agrava aún más esta situación, pues el sistema de regulación económica estatal incide, precisamente, sobre la esfera monetaria a través del crédito dirigido.

La especulación competitiva de los bancos privados y los monopolios, y el desarrollo de la deuda pública por parte del Estado agravan el mecanismo inflacionario. El gasto militar se sufraga con un presupuesto inflado.

El sistema financiero internacional creado después de la Segunda Guerra Mundial (el sistema de Bretton Woods) dio la posibilidad a cada Estado nacional y, sobre todo, a los Estados más desarrollados, para que pudieran regular sus políticas económicas e industriales, a partir de que el sistema monetario internacional garantizaba estabilidad y cierta seguridad en las expectativas. No se vivía en un mundo financiero turbulento e imprevisible.

La tasa de cambio monetaria vino a desempeñar una variable de decisión estatal en la competencia a escala global. Para aprovechar esta magnitud reguladora de la competencia global, Estados Unidos empezó por abandonar el régimen de cambios fijos de Bretton Woods e introdujo un régimen de cambios flotantes generalizados (1 onza de oro = $35...(...1 onza de oro = ?).

Había una fuerte racionalidad económica en esta decisión unilateral de 1973: las autoridades norteamericanas esperaban compensar una competitividad declinante y un endeudamiento creciente mediante la exportación de los desequilibrios macroeconómicos. El régimen de cambios flotantes les dotaba de una herramienta monetaria ligera y eficaz, permitiéndoles escapar de los ajustes que habría supuesto el nuevo estatus de deudor de los Estados Unidos.

En un régimen de cambios fijos y de convertibilidad-oro se habrían vistos obligados, como les ocurre hoy a todos los países del Tercer Mundo, a pagar el precio con una relativa pérdida de soberanía y muy impopulares medidas internas de austeridad. El nuevo régimen les ha permitido aprovecharse de las reservas de ahorro del planeta para mantener un elevado nivel de gasto. Gracias a su potencia política y al dólar, única moneda de reserva mundial, Estados Unidos ha salvaguardado cuestionar la política americana sin desestabilizar el tejido institucional y las estructuras de seguridad de la Guerra Fría, de los que obtenía múltiples beneficios.

Desde que la oferta monetaria es regulada por el Estado y se hizo flotante la tasa de cambio, tanto la tasa de interés como la tasa de cambio monetaria, junto a todas las formas de derivados financieros en el mercado mundial de capitales, son magnitudes reguladoras al servicio de las transnacionales y los Estados del Norte, pero, sobre todo, de los Estados Unidos. El proceso de «dolarización» desigual de la economía global desempeña un papel importante en el «reparto geográfico» de la crisis global.

4. EL DINERO AL NIVEL DEL BANCO DE LA RESERVA FEDERAL DE LOS ESTADOS UNIDOS

Siguiendo el «buen ejemplo» del Banco de Inglaterra, ¿qué hace el Banco de la Reserva Federal de Estados Unidos? No solo exactamente lo mismo, sino que lo desarrolla a escala mundial, al convertirse el dólar en la divisa internacional. Por ejemplo:

El Banco Central de Estados Unidos (FED) fue creado bajo la inspiración de los Morgan, los Warburg, los Rockefeller, los Rothchild: la Ley o Acta de la Reserva Federal fue creada en 1913 por banqueros, no por legisladores (Congreso de los Estados Unidos, 2013).

Para ser electo W. Wilson recibió el apoyo de los banqueros y se comprometió a aprobar la Ley. La BRF (Business Framework) es una institución privada que suministra «dinero» a interés al gobierno (al Tesoro).

Rothchild (2015) pensaba: «denme el control del suministro de dinero de una nación y no me interesa quien haga sus leyes».

El Banco de Inglaterra fue creado en el siglo xviii. Antes de 1844, el gobierno inglés no se beneficiaba de la emisión de billetes, porque lo hacían los bancos privados. Los bancos estuvieron emitiendo unos vales por las cuentas bancarias que tenían. Así, la gente pagaba con esos vales y no tenía que cargar con las monedas. Cuando los banqueros se dieron cuenta de que la gente aceptaba esos vales como dinero real, se lanzaron a crear vales sin respaldo en monedas reales. Aquello los llevó a crear inflación y en 1844, el gobierno, con Robert Peel, dicta una ley y desde entonces solo el Estado crea los billetes. Por tanto, ahora esos billetes son dinero bancario, pero del Banco Central.

El problema fue que en esa ley no se incluyeron los depósitos a la vista, aquellos que pueden retirarse en cualquier momento, hoy por medio de tarjetas magnéticas. Desde entonces todo se ha vuelto digital y lo que ahora se utiliza como dinero son los números digitales que los bancos comerciales crean de la nada.

Ese dinero en cuentas bancarias es una anotación contable. La mayor parte del dinero hoy es solo números en un sistema informático, en la tarjeta de débito de cada cual. El dinero es ahora digital, se mueve de un sistema informático a otro. El dinero digital surgió mucho antes que las criptomonedas.

Muchos creen que es el Banco Central quien emite la mayor parte del dinero, pero no es así. En su mayor parte, el dinero se crea por los bancos privados: dinero de deuda bancario. La mayor parte del dinero es electrónico. Quien crea ese dinero electrónico es quien obtiene los beneficios. El dinero electrónico da más ganancia que el dinero en efectivo.

Cuando el Banco de Inglaterra crea un billete de 10 libras por 3 o 4 peniques y lo vende a los grandes bancos por su valor nominal, esa diferencia va al fisco. El erario obtiene mucho menos con el señoreaje que los bancos privados con su dinero electrónico. El señoreaje es la ganancia que obtiene el gobierno por la emisión de moneda (la diferencia entre el valor nominal del billete y monedas y su costo de producción).

Por tanto, los bancos privados no solo emiten la mayor parte del dinero (97 %), sino que también deciden cómo se reparte. La terminología oficial para esta anotación contable es dinero bancario. Cuando los bancos ofrecen crédito emiten nuevo dinero bancario. Cuando un cliente paga un préstamo, destruye dinero bancario. Los bancos cobran el interés, que es su ganancia. Hay que distinguir entre el dinero en efectivo y el dinero bancario. Hoy casi todo el dinero es bancario. Un 3 o 4 % es efectivo y lo crea el BC. El otro 97 % lo genera la banca privada.

Los bancos crean dinero cada vez que otorgan crédito, o compran activos existentes, o hacen pagos por cuenta propia. Cuando un banco compra títulos, como bonos empresariales o del gobierno, agrega el bono a sus activos y aumenta los depósitos de la empresa. El dinero bancario nuevo entra en circulación cuando se usa el crédito otorgado por los bancos. Muchas personan suponen que los bancos prestan el dinero de sus ahorradores. Y razonan así a partir de su propia economía personal: ellos prestan o gastan sus ahorros.

En 1982, en Inglaterra, por cada libra creada por el Banco Central había 37 creadas por los bancos privados. Esa inmensa cantidad de dinero creada de la nada, la utilizan los bancos a su servicio, no la emplean según las prioridades de la sociedad. Los activos de los bancos crecen mucho más que la economía real; por ejemplo, en el 2006 aumentaron 75 veces más. Los bancos siempre pueden prestar, si quieren: crean el dinero de la nada.

Dejar que los bancos hagan esto, crea dos problemas: el mismo hecho de crear ese dinero y tener que utilizar el que ellos prestan.

¿Qué hace el gobierno? Para tener una economía sana bajo esas condiciones, el gobierno establece determinadas estrategias con ese sistema: endeudarse cada vez más y endeudar a todo el mundo, y dejar que los bancos fabriquen más y más dinero.

Cuando la gente no puede pagar las deudas, detienen los créditos. Mientras no es así, incentivan las ventas.

El Tesoro emite bonos que el Banco de la Reserva Federal le compra; el Tesoro puede entonces realizar el gasto público que pone en movimiento ese dinero crediticio a las empresas y los bancos y a los ciudadanos: es un círculo virtuoso para los bancos y un círculo nada democrático para la sociedad. El dinero no se pone al servicio democrático de hacer escuelas, hospitales, caminos, proteger la naturaleza, combatir la pobreza: no, se pone al servicio del capital. Por razones como esta, los sistemas de salud han colapsado con la pandemia de la Covid 19 en la mayoría de los Estados capitalistas y a la cabeza está EUA.

Los bancos invierten en los derivados tóxicos o en hipotecas. ¿Por qué? Las casas son cada vez más caras y no es porque su costo de producción sea mayor, sino por el precio de la tierra, el lugar donde se fabrica; y se sabe que el precio de la tierra es dado a la especulación, al capital ficticio, a la manipulación de la tasa de interés. Como lo son los derivados financieros.

Por tanto, a los bancos no les interesa invertir en cosas útiles para el pueblo. Todo lo intentan convertir en activos (títulos de valor) que rindan beneficios.

Los bancos comerciales se pagan entre sí con un dinero especial, dinero electrónico. El BC mantiene reservas de todos los bancos privados. Por tanto, si un banco le paga a otro, puede hacerlo elevando la reserva del otro banco en el BC. Un banco privado que tiene bonos del tesoro, se los regresa al BC y este anota en la reserva de ese banco un incremento de su reserva. Los bonos van y vienen del BC a los bancos privados y viceversa.

Las reservas del BC son tan importantes, porque es un dinero que solo pueden usar los bancos privados. El ciudadano no puede usar ese dinero. Si el BC no tiene suficientes reservas para proteger a un banco, este quiebra.

¿Qué puede hacer el BC para tener suficientes reservas siempre? El sistema de reservas ha cambiado varias veces. El sistema del patrón oro se fue abajo con la Primera Guerra mundial y después vino Breton Woods. Con el Fondo Monetario Internacional (FMI) y el Banco Mundial (BM), el dólar se ató al oro por un tiempo, hasta Nixon y la guerra en Vietnam. Todas las monedas del mundo se ataron al dólar. La crisis del petróleo también impactó el sistema monetario. Los franceses intentaron regresar al patrón oro y recuperarlo, Estados Unidos no lo devolvió.

El emisor del dólar exige confianza en el dólar al resto del mundo. La palabra crédito proviene de creer. Con el sistema actual, para crecer hay que hacerlo mediante la inflación y una deuda creciente. Pero el dinero, como explicó Keynes, puede utilizarse especulativamente.

En el índice de precios no se incluye ni la vivienda, ni los impuestos. El gasto de la vivienda es el más alto del ciudadano. Puede dar la impresión de que me hago más rico cuando mi casa tiene mayor precio. ¿Pero y el futuro de mis hijos? Ellos tendrán que pagar más para comprar una casa o alquilarla.

El aumento del precio de la casa no conduce al aumento del producto interno bruto (PIB) en valor real, ni crea más puestos de trabajo. Gran parte de los créditos es para hipotecas, se crea dinero para pagarlas. El precio de las casas aumenta cada vez más y se necesita más oferta de dinero para eso. No es gasto en la economía real, en el aumento del PIB. Se provoca inflación.

Las casas importan no para vivir, sino para invertir en ellas, sobre todo, en las ciudades importantes. Los bancos no gustan de invertir en pequeños negocios que fracasan fácilmente, porque es un riesgo. Es mejor invertir en hipotecas, se pueden quedar con la casa. Inflar los precios de las casas es excelente para elevar la oferta monetaria, así se crea más dinero sin aumentar la riqueza o desarrollar la economía real. Los gobiernos son cómplices de estos creadores de burbujas.

¿Cómo evitar la inflación? El Estado debe regular para que se destina el crédito: debe ser preferentemente para la economía real. El crédito improductivo debe suprimirse, así lo hicieron los Estados en Asia. Construir casas sí; hipotecas, no.

Hoy se transfiere la deuda pública a deuda privada. Desde los años 80 todo se titula y se convierte en derivados financieros, que es una manera de regular el riesgo a favor de ganar y ganar. Hasta los años 60, los productos no podían convertirse en objeto de titulación, pero eso cambió. Ahora todo se puede negociar a futuro. Son los precios los que son volátiles y, sobre todo, después que la tasa de cambio se hizo flotante.

Se quiere hacer creer que hay que dejar libre el mercado financiero, que él solo se equilibra, que el Estado no debe intervenir para nada en ese mercado. ¡Oh, los mercados son eficientes, déjenlos funcionar! Pero la crisis llegó. Se creó la «cobertura por incumplimiento crediticio». Algo así como un seguro por bancarrota de una compañía donde invertiste. Es más de lo mismo. Seguir apostando al riesgo a la n.

Se supone que el Estado con su presupuesto nos puede respaldar, para eso se pagan los impuestos. Cuando conviene la deuda privada se hace pública y viceversa. El pueblo siempre paga las consecuencias.

Y, en definitiva, la solución que siempre propone el FMI es que los países endeudados aumenten sus exportaciones para que puedan pagar las deudas; que disminuyan al máximo el gasto público en educación, salud y seguridad social, para no salir nunca de su situación. Y, en definitiva, seguir endeudados.

CONSIDERACIONES FINALES

Carlos Marx supo distinguir el dinero real de los signos de valor. Esta distinción es fundamental para explicar el papel tan extraordinario que ha tomado la inflación como mecanismo de competencia espuria. Su comprensión científica del dinero no se limitó al tomo I de El Capital; está muy presente en los siguientes volúmenes. El fetichismo del dinero es investigado por Marx en cada una de las formas que asume el dinero como capital, hasta llegar al capital ficticio, incluyendo el precio de la tierra.

Hoy el dinero no se crea en la forma espontánea por el simple movimiento del intercambio mercantil: la banca central y los bancos privados son los agentes creadores que multiplican a su antojo la oferta monetaria, la oferta de signos de valor y capital ficticio para especular con hipotecas, y cualquier tipo de productos que puedan convertir en derivados financieros; además, crean opciones a futuro para aprovecharse de todo tipo de riesgo en el mercado de capitales y títulos de valor.

El dólar ha sido y es una moneda fuerte porque la economía de EUA cuenta con una capacidad de oferta muy flexible a la demanda. Los países del sur cuentan con estructuras productivas rígidas, por tanto, sus monedas son débiles. Para competir, suelen devaluar la moneda y elevar la tasa de inflación: competencia espuria. Los países del Norte pueden acceder al cambio tecnológico y fortalecer la moneda.

Pero ayer y hoy, y cada vez más, Estados Unidos exporta su inflación al resto del mundo: es lógico que a partir de la crisis subprime del 2008 hayan surgido múltiples criptomonedas en el mundo con consecuencias imprevisibles para el dólar y otras monedas y, en general, para el sistema monetario internacional.