INTRODUCCIÓN

Las finanzas internacionales se caracterizan en la actualidad por un incremento inusitado de la inestabilidad y la incertidumbre en la actividad crediticia, bursátil y monetaria. La presencia de mercados integrados, sofisticados y dinámicos que reaccionan excesivamente ante cambios, reales o previstos de los indicadores fundamentales de las economías, por la presencia de factores extraeconómicos, en los que la especulación tiene un notable crecimiento, provoca -cada vez y con más frecuencia- perturbaciones y crisis que se propagan fácilmente entre los países en una especie de efecto contagio.

Tal estado de cosas es resultado de transformaciones que tuvieron lugar en las últimas décadas, vinculadas principalmente a la liberalización financiera en economías avanzadas y subdesarrolladas, la flexibilización cambiaria, la titularización del financiamiento, la interconexión de los mercados y una constante innovación. Estas cuestiones alteraron, sustancialmente, la naturaleza de las finanzas y le imprimieron un carácter de creciente inseguridad al entorno monetario y financiero internacional en el que se desenvuelven las naciones.

Es en la década del setenta, cuando diferentes modificaciones de la teoría económica del laissez faire ganan adeptos y se imponen paradigmas de desarrollo que defendían la reducción de la intervención estatal y la liberalización de los mercados, que se refuerza y manifiesta con mayor claridad el carácter flexible y universal del capital como rasgo predominante del capitalismo contemporáneo. Exponer los cambios esenciales que a partir de entonces acontecieron en el ámbito financiero y sus efectos es el propósito del artículo.

LA DÉCADA DEL SETENTA: CRISIS DEL SISTEMA DE TIPOS DE CAMBIO FIJOS Y DESREGULACIÓN FINANCIERA EN LAS ECONOMÍAS DESARROLLADAS

En los años setenta se produjeron eventos trascendentales en la economía internacional. Uno de ellos, la ruptura del sistema de tipos de cambios fijos, marcó el inicio de una etapa de fluctuación cambiaria que ha sido definitoria para la capacidad productiva, comercial y financiera de las naciones y, en general, para la estabilidad económica mundial durante las últimas cinco décadas.

El sistema monetario internacional aprobado en las postrimerías de la II Guerra Mundial fue un tácito reconocimiento a la hegemonía económica, política y militar de Estados Unidos (EE. UU.) y sus principios, plasmados en el Acuerdo de Bretton Woods de julio de 1944, la afianzaron aún más (Conferencia Monetaria y Financiera de los EE. UU., 1944). A partir de entonces el dólar se erigió como patrón monetario internacional con una convertibilidad plena al oro a un precio fijo de USD 35 la onza y se estableció una fluctuación máxima del 1 % para el resto de las monedas frente al dólar.

Durante más de dos décadas, EE. UU. suministró dólares al mundo a través de inversiones directas, préstamos y donaciones, atendiendo a consideraciones tácticas y estratégicas del gobierno, tanto de orden económico como político. Esa inyección millonaria, equivalente a un déficit persistente en la cuenta capital de la balanza de pagos estadounidense, desempeñó un papel decisivo en la reconstrucción de Japón y Europa Occidental, la conversión de esta última en un baluarte anticomunista, y la expansión de la producción y el comercio mundial.

Pero, a medida que la emisión de dólares crecía, se fue consolidando el criterio de que EE. UU. gastaba e invertía en todo el mundo con «papeles» sin el adecuado respaldo en el metal y, por tanto, aumentaron las presiones foráneas sobre sus reservas de oro, las cuales comenzaron a mermar de forma incontenible, desde fines de los sesenta, ante el incesante reclamo de convertibilidad. Paralelamente, el comercio exterior de la nación norteña se volvió deficitario, debido a la pérdida de competitividad frente a Europa y Japón, con lo cual se redujo la posibilidad de retornar los dólares emitidos. Entre 1960 y 1972 la proporción de las exportaciones de los EE. UU. con relación al total de los países desarrollados disminuyó del 26, 2 % al 18, 2. En contraste, en el mismo período las de Europa Occidental pasaron del 48 % al 55 y las de Japón del 5, 2 % al 10, 4 (Fondo Monetario Internacional [FMI], 1975).

En un ambiente caracterizado por la agresión a Vietnam, elevada inflación interna, crecientes déficits comerciales y financieros y reducción de las reservas de oro comenzó a resquebrajarse la confianza en el dólar y el sistema monetario internacional entró en una fase de perturbaciones periódicas, ante las cuales resultaron inútiles los esfuerzos de las principales economías por evitar la caída a gran escala de las reservas estadounidenses y mantener inalterable el precio del metal. La crisis estalla en 1971 con la suspensión de la convertibilidad del dólar por parte del gobierno de EE. UU.

Ulteriores intentos por preservar el Sistema también fueron infructuosos y en 1976 es aprobada su reforma definitiva, la cual contenía importantes enmiendas al Convenio Constitutivo del Fondo Monetario Internacional como la desmonetización del oro, el establecimiento del derecho especial de giro (DEG) como activo de reserva mundial y la eliminación definitiva de la paridad fija frente al dólar.1

Desde ese momento, la fluctuación del tipo de cambio se erigió en un instrumento para la corrección de los desequilibrios externos en países desarrollados. No obstante, la ausencia de medidas estructurales domésticas para enfrentarlos, tanto en naciones superavitarias como deficitarias, impidió que la manipulación cambiaria cumpliese su objetivo original, y las sucesivas devaluaciones y revaluaciones monetarias se convirtieron en un simple mecanismo con fines competitivos para, en unos casos, recuperar la supremacía perdida y en otros, preservar las posiciones alcanzadas. Todo ello en medio de crecientes e irreversibles rivalidades interimperialistas.

Transcurridos más de cuarenta años de la reforma del sistema de Bretton Woods, su legado más importante es la permanente inestabilidad que experimentan las cotizaciones de las principales divisas con la consiguiente incertidumbre que ello genera, y la ocurrencia de crisis cambiarias con un fuerte efecto contagio en mercados emergentes y desarrollados.

Otros procesos que cobran relevancia durante esta década fueron la liberalización interna de las prácticas bancarias y su apertura al exterior, con el propósito de expandir la actividad financiera más allá de los límites sectoriales y geográficos y aumentar la disponibilidad de capital. En la mayoría de los países industrializados, se flexibilizaron las fronteras institucionales y la banca comenzó a incursionar en operaciones no tradicionales, lo que amplió su clientela y la oferta de servicios.2Asimismo, surgieron nuevos agentes financieros que competían en actividades habitualmente bancarias y se creó un espacio en el que se entrecruzaban las actividades de unas y otras entidades (García, 2002).

Adicionalmente, la mayor apertura externa favoreció la integración de los mercados dando lugar a un escenario donde primaba la vocación internacional de las instituciones financieras; fueron los bancos estadounidenses los primeros en desplazarse de modo importante hacia otros países, fundamentalmente de Europa, y luego lo hicieron otros europeos y japoneses. También surgieron centros financieros extrafronterizos en diversos países en desarrollo (Panamá, Kuwait, Bahamas, Islas Caimán, Antillas Holandesas, entre otros) en los que prácticamente no existían regulaciones.

En ese contexto de mayor movilidad del capital, se produjo un notable incremento de las corrientes privadas hacia países subdesarrollados en detrimento de las oficiales. Entre 1970-1979 las corrientes oficiales crecieron a un ritmo promedio anual del 13,7 % mientras que las privadas lo hicieron al 21,4 % (Organización de Naciones Unidas para el Comercio y Desarrollo, 1980). El fenómeno de privatización del financiamiento se vio estimulado por la crisis económica que afectó profundamente al mundo desarrollado en los setenta y también, por la expansión de un mercado interbancario libre de regulaciones denominado «euromercado» al que podían acceder sin grandes restricciones las naciones subdesarrolladas con mejores perspectivas económicas.3

Desde los primeros años de la década, los bancos comerciales desplazaron al resto de las fuentes de financiamiento privadas y oficiales y consolidaron su posición como prestamistas de las economías subdesarrolladas. En 1974, los préstamos bancarios representaban más de dos tercios del total del financiamiento externo neto que se dirigía a las naciones subdesarrolladas; y los bancos comerciales, de acreedores de alrededor del 17 % de la deuda externa de este grupo de países en 1970, pasaron a controlar el 40 % en 1979 (Organización para la cooperación y desarrollo económico, 1990). Los nuevos préstamos bancarios ejercieron fuertes presiones sobre la capacidad de pago de los prestatarios y provocaron importantes distorsiones en la distribución interna del crédito a favor de actividades especulativas y la acumulación de reservas. Ello provocó la necesidad sistemática de nueva deuda para refinanciar créditos vencidos y, más adelante, una situación de extrema iliquidez en los deudores que devino en severa crisis a principios de los ochenta. La incapacidad de las naciones deudoras para cumplir obligaciones bancarias vencidas provocó la abrupta caída del financiamiento externo lo que inexorablemente precipitó la crisis de deuda externa.

En resumen, los cambios que se produjeron en los ámbitos monetarios y bancarios del mundo desarrollado durante los setenta constituyeron la «semilla» de tendencias significativas de las finanzas internacionales referidas a la liberalización, integración e inestabilidad de los mercados que continuarían reforzándose en la siguiente década.

LOS OCHENTA: CRISIS DE DEUDA EXTERNA Y REFORMAS NEOLIBERALES EN EL MUNDO SUBDESARROLLADO

El estancamiento económico y el deterioro social generado por la grave crisis de endeudamiento externo que estalla en 1982, conjuntamente con las fuertes presiones de los acreedores para el pago del servicio de la deuda, propiciaron la puesta en marcha de cambios fundamentales en las políticas económicas de los países subdesarrollados. Las nuevas políticas, con una concepción neoliberal, estuvieron dirigidas esencialmente a la liberalización, la apertura externa y la privatización de las economías, y se plasmaron un conjunto de medidas que incluía: desmantelamiento de controles de precios e intereses, desregulación de mercados financieros, liberalización de la cuenta corriente y la cuenta capital, reducción de programas de gasto público y privatización a gran escala de empresas públicas (García, 2002).

La desregulación del sistema financiero doméstico fue parte del amplio proceso de reformas que tuvo lugar y perseguía que las economías se independizaran del control estatal en la esfera financiera y operasen según las reglas del mercado, pretendiendo de ese modo alcanzar una inserción más plena en la economía internacional. En ella, fue decisiva la influencia de corrientes del pensamiento económico que defendían a ultranza las bondades del mercado como medio para alcanzar la eficiencia y mayores ritmos de crecimiento.4

La apertura financiera al exterior, otra de las medidas impulsadas, descansó en el hecho que los mercados de países subdesarrollados presentaban ciertas características que los hacían incompatibles con la aspiración de diversificar las carteras y los riesgos financieros. Entre las limitaciones más importantes señalaban: reducido número de participantes y transacciones, regulaciones inadecuadas, problemas de información e infraestructura, y ausencia de analistas competentes. Asimismo, se invocó que la ausencia de restricciones al endeudamiento permitiría que empresas, individuos y gobiernos captasen ahorro externo cuando el mercado doméstico fuese incapaz de suplir sus requerimientos financieros. Pero más allá de estos beneficios a corto y mediano plazo, los defensores de la apertura externa aseveraban que, tal como lo demostraba la experiencia de los países industrializados, la libre movilidad del capital constituía un paso inevitable en el camino hacia el desarrollo. (García, 2002).

Las reformas financieras eran compatibles con las tendencias desregulatorias e integracionistas que en esos años ya despuntaban en los mercados financieros y monetarios internacionales, y se concretaron, principalmente, en el marco de las negociaciones que entablaron los países altamente endeudados con sus acreedores privados y oficiales para organizar el estado de sus finanzas externas y acceder a financiamiento fresco. Sus principales promotores y evaluadores fueron el FMI y el Banco Mundial (1997).

Paralelamente, y ante la imposibilidad de recuperar el capital invertido en economías virtualmente paralizadas por la crisis, la estrategia acreedora incorporó en la segunda mitad del decenio, mecanismos de reducción de deudas y esquemas para su conversión en bonos y en acciones. Los bancos internacionales respondieron al desafío de la titularización de los instrumentos financieros y comenzaron a diversificar su cartera de activos, y participaron activamente en el mercado secundario que se conformó para la comercialización de los títulos de deudas de los países en desarrollo. De ese modo, se deshicieron de importantes volúmenes de deudas e intercambiaron otra parte significativa por títulos-valores (estrategia acuñada oficialmente por el Plan Brady en 1989).

Estas operacio nes le imprimieron un mayor dinamismo a los mercados de valores domésticos y favorecieron las transacciones financieras con capital foráneo no vinculado a la reestructuración de la deuda, propiciando la reanudación del flujo de capitales hacia importan tes economías de América Latina y Asia (Banco Mundial, 1996). Así, el verdadero significado de la conversión de deuda en capital y bonos fue la creación de condiciones para el reingreso de un grupo de países en desarrollo al mercado de valores internacional y una vía para promover la inversión extranjera directa, que representaba un vehículo imprescindible en la conformación de un mercado integrado de bienes, servicios y capital a nivel mundial.

El proceso de desintermediación bancaria y de liberalización del financiamiento que comienza a producirse en numerosas naciones subdesarrolladas estuvo en armonía y, a la vez, reforzó la preferencia de los mercados desarrollados por la financiación mediante títulos-valores en menoscabo del financiamiento ban cario tradicional, fenómeno conocido como titularización (securitization).

La búsqueda de financiamiento directo por parte de grandes corporaciones, la necesidad de financiar el déficit público de los gobiernos de países industrializados, el incremento de las inversiones productivas en economías subdesarrolladas, los mecanismos de conversión de deuda en capital en países altamente endeudados y el estancamiento de los créditos sindicados para los países en desarrollo estimularon el crecimiento del mercado de valores, convirtiendo a la Bolsa en una pieza clave del sistema financiero.

En síntesis, la crisis de deuda externa de los ochenta originó cambios importantes en las políticas económicas del mundo subdesarrollado que constituyeron el necesario complemento de procesos de liberalización, integración y titularización que venían desarrollándose en el ámbito internacional y que, definitivamente, se consolidaron en los años noventa.

LOS AÑOS NOVENTA: GLOBALIZACIÓN FINANCIERA Y CRISIS EN MERCADOS EMERGENTES

El espectacular crecimiento que experimentaron los mercados financieros constituyó un aspecto relevante de la economía internacional en los años 90. Estuvo asociado a la mayor dimensión financiera de las economías, el desmantelamiento de las regulaciones que frenaban el movimiento internacional del capital, la proliferación de nuevos agentes y patrones de financiación y la profunda innovación en productos y servicios financieros (García, 2010). La mayor dimensión financiera de las economías se expresó en el elevado nivel de endeudamiento de los gobiernos, las familias y las empresas, y en el significativo incremento del peso relativo del crédito y la actividad financiera en el producto global. El conjunto de transformaciones que se produjeron en las principales plazas financieras del mundo y en la actuación de sus agen tes revolucionaron las finanzas, al tiempo que consolidaron su papel protagónico en las relaciones económicas internacionales.

La creciente internacionalización de los mercados respondía, esencialmente, a la necesidad del capital de expandir sus espacios de valorización y se manifestó en la ma yor participa ción de bancos y otras entidades financieras en la financiación del comercio y la inversión, en nuevas facilidades e instrumentos para acceder al financiamiento disponible, en el incremento de la negociabilidad de los activos y pasivos finan cieros, la conversión de los mercados de divisas en mercados de 24 ho ras, y en el aumento de la sensibilidad de las diferentes plazas respecto a los cambios que se producían en cualquiera de ellas (García, 2002, 2010).

En ese ambiente aumentó la volatilidad de tasas de interés y tipos de cambio, y fue la necesidad de contrarrestarla y de enfrentar la mayor competencia imperante en el mercado, lo que estimuló la capacidad de innovar. Paradójicamente, esta innovación acrecentó los riesgos, ya que con ella se asumían, muchas veces, posiciones abiertamente especulativas que generaban más distorsiones e incertidumbre en el mercado.

Conjuntamente con la innovación, la titularización adquirió una notable dimensión cuando la colocación de títulos superó el flujo de préstamos bancarios en los mercados.5El consecuente crecimiento del mercado de valores propició la flexibilización del financiamiento internacional, pues, por un lado, permitía la captación directa de fondos con diferentes remuneraciones, plazos y monedas y, por otro, incrementaba la negociabilidad de los instrumentos, debido al mayor riesgo de los activos a largo plazo.

En la materialización de esas tendencias durante el decenio, un factor relevante fue la aplicación intensiva de nuevas tecnologías en el negocio bancario que posibilitó la ampliación de la oferta de servicios y la reducción de los costos de operación, y la toma de decisiones de inversión y financiación se tornó más eficiente. Con el desarrollo de las telecomunicaciones y la informática se redefinieron las nociones de distancia financiera y fue posible la conexión simultánea de los principales mercados, incrementándose así las oportunidades de arbitraje y especulación de fondos.

A la liberalización, integración, titularización e innovación financiera se le atribuyeron efectos de gran connotación para la economía mundial, pues si bien permitían que el capital fluyese con mayor libertad entre las naciones, también incrementaban la exposición de los receptores ante cambios en las corrientes financieras y erosionaban la capacidad de los gobiernos para decidir su política monetaria y económica.

En la esfera monetaria, era evidente la creciente inestabilidad de las cotizaciones de las principales divisas y la incertidumbre que ello producía. El comportamiento volátil de las paridades y, en general, las crisis cambiarias que se desencadenaron en el decenio eran fruto de la combinación de factores objetivos y subjetivos exacerbados por el relajamiento de las restricciones macroeconómicas, la falta de consistencia en política económica, una gran movilidad de capital y la fuerte desregulación de la actividad bancaria (Sachs, Tornell y Velasco, 1996).

La vulnerabilidad de las economías en ese ambiente monetario-financiero crecía a medida que lo hacía su integración al mercado. Especialmente agudas fueron las tensiones en los llamados mercados emergentes que, luego de su apertura financiera al exterior a fines de los ochenta, quedaron en una situación muy frágil ante la notable movilidad que experimentaba el flujo internacional de capitales y no pudieron evitar la gestación, profundización y contagio de las crisis (García, 2002, 2010). La situación fue más complicada para las naciones que presentaban desequilibrios fiscales y cambiarios, y donde las entradas de capital a corto plazo de carácter especulativo y/o las inversiones en cartera tenían un peso significativo. En ellas era mayor el riesgo de ruptura en la entrada de capitales o de una cuantiosa salida.

Mercados desregulados y especulativos acrecentaron la volatilidad de las variables económicas y financieras e hicieron que pequeños y aislados sucesos se transformaran en crisis de amplia magnitud y alcance, en virtud de las cuales varias naciones latinoamericanas y asiáticas que habían sido favorecidas con abundantes flujos de capital a inicios del decenio se vieran inmersas en una situación de escasez y encarecimiento del financiamiento con severas afectaciones para la economía real y el sector financiero (Mishkin, 2001).

Entre las graves consecuencias que sufrieron países considerados «exitosos» en el contexto de la globalización financiera estuvieron las crisis monetarias, quiebras bancarias y empresariales, colapso de la producción y notable disminución del empleo y el consumo. La brusca interrupción del flujo de capitales llevó a muchas de estas naciones a la situación extrema de suspender los pagos de la deuda externa y acudir a la asistencia financiera internacional (Calvo, 1998).

Luego de la crisis mexicana en 1994, considerada la primera en mercados emergentes durante el decenio, los principales países industrializados dieron pasos para el mejoramiento de la regulación financiera, fortaleciendo los mecanismos de cooperación en materia de supervisión de mercados. Por su parte, el sector bancario internacional desarrolló un conjunto de iniciativas tendientes a reducir el riesgo crediticio y asumió además, una actitud menos agresiva en las actividades de inversión de fondos institucionales de gran rentabilidad y alto riesgo (Bank for International of Settlements, 1998; García, 2002).

Sin embargo, los acontecimientos posteriores en el Sudeste Asiático, Rusia, Turquía y Argentina, y los que se desencadenaron en el nuevo milenio en países altamente industrializados, constataron que quedaron pendientes cuestiones esenciales en términos de supervisión y regulación de los mercados para poder superar el grave peligro que conllevaba la transformación y reestructuración de las finanzas internacionales (Calvo, 2005).

2000-2009: DE LA CRISIS SUBPRIME A LA CRISIS FINANCIERA INTERNACIONAL

Lo que inicialmente se presentó como una crisis de crédito hipotecario en los EE. UU. producto de la explosión de una burbuja inmobiliaria a mediados del 2006, se transformó en poco tiempo en un fenómeno con amplias ramificaciones en los diferentes segmentos del mercado financiero internacional.6Su propagación externa fue inevitable por el alto grado de liberalización, integración, titularización y automatización de las finanzas (Reinhart y Rogoff, 2008).

Caracterizado por fuertes tensiones de liquidez, numerosas quiebras y rescates de instituciones en problemas, el mercado crediticio internacional fue el primero en ser golpeado por la crisis. El número de entidades expuestas a valores respaldados por activos hipotecarios (subprime) creció rápidamente desde mediados del 2007 y en esas circunstancias, entraron en escena los bancos centrales para tratar de amortiguar los efectos de la crisis y evitar su propagación más allá de lo que era inevitable por la propia dinámica de un mercado cada vez más global (Fondo Monetario Internacional, 2007, 2008).

La Reserva Federal (FED) recurrió a la disminución de las tasas de interés, medida que solo había sido tomada ante eventos extremadamente críticos, tales como la crisis de las instituciones de ahorro y préstamos en los EE. UU. a fines de los ochenta, la crisis de México en 1994 y la tecnológica (punto com) en el 2000. Adicionalmente, a fin de estabilizar las tasas interbancarias, las autoridades monetarias de las principales economías inyectaron liquidez, a través de operaciones del mercado abierto en una escala sin precedentes desde el colapso de la compañía financiera estadounidense Long Term Capital Management y la crisis de deuda en Rusia en 1998 (Fondo Monetario Internacional, 2008). Otras medidas importantes que se tomaron fueron las garantías estatales a los depósitos, compra de activos problemáticos y estímulos fiscales al sector financiero.

A pesar de ello, la situación financiera continúo empeorando en el 2008 y la inminente recesión en EE. UU. avivó el pánico inversionista y acarreó caídas significativas de los más importantes índices bursátiles de EE. UU., Europa y Japón. Por su parte, la banca exhibía un agudo deterioro por las quiebras de entidades de prestigio internacional, y la «caída» del banco norteamericano Lehman Brothers Holdings Inc. (15 de septiembre del 2008, catalogado por la prensa como el «lunes negro» de Wall Street) disparó la aversión al riesgo y la volatilidad del mercado crediticio originando severas alteraciones en el mercado interbancario mundial en cuanto a costos y plazos del crédito (Fondo Monetario Internacional, 2009).

Los mercados de divisas también fueron trastornados por los acontecimientos del sector inmobiliario norteamericano. La disminución de los intereses por parte de la FED y el anuncio de futuros ajustes, atendiendo la gravedad alcanzada por la crisis, provocó una masiva venta de dólares contra fuertes compras de euros que marcaron el inicio de la escalada de depreciación de la divisa norteamericana. En general, el mercado se distinguió por la aversión al riesgo respecto al dólar que cayó frente a 13 de las 16 divisas activas, y por una volatilidad comparable a una montaña rusa7 (Fondo Monetario Internacional, 2009; García, 2015).

Concluyendo el 2008 imperaba un alto nivel de riesgo sistémico producto de persistentes caídas en la capitalización bursátil, comercialización de activos financieros divorciados de los fundamentos micro y macroeconómicos, ventas forzadas de divisas para fines especulativos, mercados de créditos desarticulados, y elevadas primas de riesgo en mercados desarrollados y emergentes (García, 2015).

Era evidente que la activa gestión de los EE. UU. desde que se internacionalizó la crisis, a la que se sumaron otros bancos centrales de naciones desarrolladas, no había sido fructífera. Con el agravamiento de la crisis financiera la intervención de las autoridades monetarias de EE. UU., la UE, Inglaterra, Japón y otras economías desarrolladas y emergentes también fue mayor; en muchos casos se tomaron medidas excepcionales. Se impuso el pragmatismo por encima de principios ideológicos «sagrados», según los cuales el Estado era parte del problema y no de la solución. Las cifras millonarias invertidas y los ínfimos niveles de intereses no lograron restaurar la confianza de los inversionistas ni impedir el avance de la crisis financiera y el deterioro macroeconómico de los países involucrados y tampoco evitaron que la crisis económica adquiriera una dimensión global. Por el contrario, asociados a la estrategia para enfrentar la crisis se manifestaban una serie de problemas muy peligrosos: asignación ineficiente del crédito, reducción artificial de costos, incremento del endeudamiento privado y de los desequilibrios públicos, presiones inflacionarias y riesgo moral.

Sin dudas, la crisis desencadenó problemas que estaban al acecho en virtud de la liberalización y el apetito del riesgo de los mercados financieros, y demostró la ineficacia o ausencia de mecanismos de cobertura y prevención en las instancias reguladoras y organismos internacionales. Asimismo, corroboró una vez más la relación biunívoca entre los desequilibrios macroeconómicos de las economías desarrolladas y la estabilidad monetaria y financiera internacional.

En el transcurso del 2009 las tensiones financieras se fueron suavizando en correspondencia con la incipiente reanimación económica de EE. UU. y la UE, y por la mayor certeza acerca del sostenimiento de los estímulos económicos y financieros de las autoridades centrales. Bajo esos supuestos, y a pesar de la intermitente incertidumbre, no pocos analistas y organismos internacionales consideraron superada la crisis en contraposición a otras voces especializadas que afirmaban que la recuperación era un mero espejismo (Fondo Monetario Internacional, 2010).

Pero, más allá del debate teórico acerca de si la crisis había «tocado» o no fondo, los hechos eran concluyentes sobre la persistencia de importantes problemas en el desempeño de la mayoría de las economías del mundo industrializado que constituía el epicentro de la crisis económica y financiera.

2010-2019: INESTABILIDAD E INCERTIDUMBRE PERMANENTE

Durante la pasada década la situación de los mercados financieros continuaba siendo desfavorable en términos de acumulación de riesgos cambiarios y crediticios, saneamiento de los balances bancarios, recuperación de activos financieros soberanos, nivel de endeudamiento público y privado, y dinámica del flujo de capitales transfronterizos, entre otros indicadores representativos de la calidad del proceso de intermediación financiera. (Fondo Monetario Internacional, 2012, 2015, 2019; Bank for International of Settlements, 2017, 2018).

Los factores más influyentes en las decisiones de los inversionistas y en la trayectoria de los mercados pueden agruparse en tres categorías: de tipo macroeconómico, de política monetaria y de carácter extraeconómico. Los primeros referidos al desempeño de la Unión Económica Monetaria (UEM), EE. UU., Gran Bretaña, Japón y los mercados emergentes; los segundos, a la evolución real y esperada de la política monetaria de los principales bancos centrales del mundo, y los terceros, relacionados fundamentalmente con conflictos geopolíticos a nivel mundial.

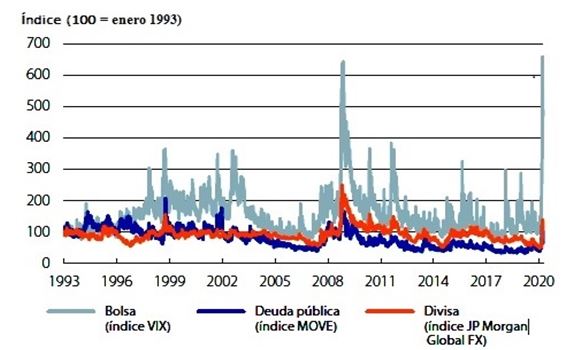

La fragilidad financiera de la economía estadounidense, el estallido de la crisis de deuda soberana en la zona euro y la decisión de Gran Bretaña de salir de la UE (Brexit), las vulnerabilidades y el sobrecalentamiento de economías emergentes, eventos climatológicos adversos, explosiones populares e intervenciones militares foráneas en África Norte y Medio Oriente, crisis migratorias en Europa, presiones inflacionarias vía precios de alimentos y materias primas estratégicas, tensiones políticas y comerciales entre naciones desarrolladas y emergentes, e inciertas perspectivas sobre el ciclo económico global, gravitaron en la percepción y actuación de los inversores, alimentando la inestabilidad que caracterizó a los mercados financieros internacionales en el decenio (Fondo Monetario Internacional, 2012, 2015, 2017, 2019). A continuación, la Figura 1 lo ilustra.

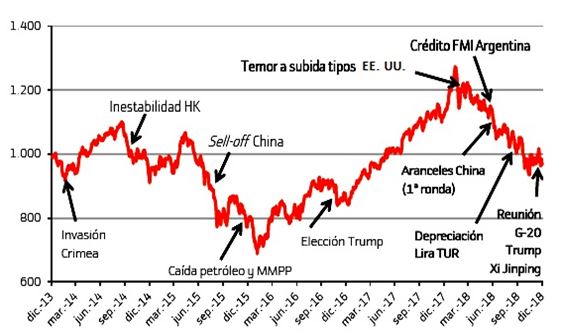

En este período, la crisis de deuda pública y los graves problemas fiscales de la Unión Económica y Monetaria (UEM) tuvieron especial connotación por su alcance en los mercados de divisas, bursátiles e interbancarios. Desde el 2010, la declaración de moratoria del gobierno griego y su posterior rescate en el mismo año marcaron el inicio de una crisis que minó los puntales de la UEM, cuya supervivencia fue seriamente cuestionada. A Grecia le siguió Irlanda y, en ese mismo año, Portugal, y si no se produjo el derrumbe del esquema integracionista fue por la intervención directa de la Troika (Comisión Europea, Banco Central Europeo [BCE] y FMI) que, con cuantiosos recursos, «salvó» a gobiernos y entidades financieras que se encontraban al borde del colapso (García, 2015). Las crisis protagonizadas por estas naciones exacerbaron problemas y debilidades que permanecían latentes como legado de la dinámica irreversible de desregulación y especulación que tipifica a los mercados. Asimismo, la actuación de los mercados financieros y el movimiento internacional de capitales, ejercieron una notable influencia en el nivel de riesgo que ostentaron los mayores mercados emergentes. En la Figura 2 puede observarse cómo eventos de naturaleza muy disímil (políticos, financieros, comerciales, y demás) provocaron alteraciones en la percepción del riesgo en este grupo de naciones, lo que tuvo importantes repercusiones en el costo y dirección del movimiento de capitales, accionario y de préstamo, que hacia ellos se dirigió (CaixaBank, 2020).

Fuente: Bankinter (2019, p. 29).

Fuente: Bankinter (2019, p. 29).Figura 2. Mercados Emergentes: evolución del índice MSCI (Morgan Stanley Capital International).

En lo que respecta a las políticas monetarias, las naciones desarrolladas mantuvieron su estrategia expansiva. En la Figura 3 se aprecian los casos de EE. UU. y la UEM.

No obstante, en contraposición con la «estrategia de liquidez» que de forma inalterable aplicó el BCE con el claro propósito de fomentar el crecimiento y el empleo en la Eurozona, la FED dio señales en años recientes de un giro en el manejo monetario con el objetivo de reforzar la «salud» del sistema financiero norteamericano, todavía vulnerable por la concentración de riesgos de liquidez y solvencia, especialmente en las actividades del sector no bancario que incluye a los agentes financieros que entran en la categoría de banca paralela o shadow banking (Fondo Monetario Internacional, 2015; Bank for International of Settlements, 2018, 2020).

Efectivamente, la política acomodaticia de las naciones desarrolladas ha generado una dinámica de mercado que resulta muy peligrosa para la estabilidad futura del sistema monetario y financiero internacional. En ese sentido, la búsqueda de rentabilidad en un contexto de bajas tasas de interés y mayores márgenes para operar, incitó excesos financieros en agentes de mercado que, básicamente, continúan operando al margen de regulaciones de tipo micro y macroprudencial y que, con su mayor apetito de riesgo y disposición al apalancamiento, provocaron movimientos erráticos en los precios de los activos y el crédito, y alteraciones súbitas en los flujos financieros de cartera8(Fondo Monetario Internacional, 2015; Bank for International of Settlements, 2017, 2020).

El mayor peso en la financiación internacional de instituciones caracterizadas por una alta concentración de activos de riesgo, inversiones muy volátiles y agresivos mecanismos de arbitraje que escapan de la regulación bancaria, exacerba la sensibilidad de los mercados crediticios y comprometen la estabilidad financiera global. Adicionalmente, estos distorsionan la efectividad de las políticas monetarias al desplazar como fuente de financiamiento a uno de sus canales de transmisión históricamente más importantes, que son los préstamos bancarios.9

Otro elemento que le imprimió una dosis de incertidumbre al panorama monetario internacional y que, además, supone un reto para las políticas monetarias, son las Criptomonedas y las tecnologías relacionadas con ellas. Esta sofisticada y descentralizada tecnología no puede sustituir el sólido respaldo institucional del dinero a través de bancos centrales obligados a rendir cuentas. Reguladores y bancos centrales han señalado diversos desafíos y riesgos para la estabilidad financiera derivados de su utilización, entre los que se sobresalen: la volatilidad del valor de las inversiones que respaldan su emisión; la carencia de normas y regulaciones para la protección de usuarios y consumidores contra fraudes y robos informáticos; la incapacidad de sus operadores de asegurar el cumplimiento de regulaciones contra actividades especulativas, blanqueo de capitales, financiación al terrorismo y otras actividades ilícitas; y uno fundamental, la desintermediación bancaria que puede originar su adopción a gran escala por el peligro que representa, para la oferta crediticia bancaria, el éxodo de depósitos hacia ellas (Bank for International of Settlements, 2018, 2020; CaixaBank, 2019).

Puede afirmarse entonces que en los años que comprende el decenio se reforzaron las tendencias financieras que progresivamente se gestaron en las décadas precedentes y en particular una de las más dañinas que es la incertidumbre. Como colofón, al cierre del 2019 comenzó en China la propagación de la COVID-19, la que rápidamente se convirtió en una pandemia con un alto costo humano que desencadenó graves problemas económicos, financieros y sociales. Hasta la fecha, las consecuencias han sido muy adversas y sobre cuál será el escenario pos COVID, la absoluta mayoría de opiniones especializadas coincide en que se avecinan tiempos extremadamente complejos porque será muy difícil superar la crisis que atraviesa la economía mundial, cuya profundidad, alcance y duración no se puede aún predecir con certeza.

CONSIDERACIONES FINALES

En condiciones de desregulación, titularización e integración financiera, la dinámica de las transacciones que se efectúan entre bancos, empresas transnacionales, inversionistas institucionales y otros agentes públicos y privados rebasa con creces la capacidad de gobiernos y organismos internacionales para aminorar la volatilidad cambiaria y la trayectoria errática de los flujos financieros que de ella se derivan. Es por ello que la inestabilidad e incertidumbre se erigen como rasgos dominantes del actual panorama monetario y financiero internacional.

En los años noventa, las situaciones de extrema inestabilidad y crisis que tuvieron lugar en mercados emergentes de Asia, Europa y Latinoamérica, con altos costos económicos y sociales, constituyeron una prueba fehaciente del impacto de la liberalización financiera en economías que se abrieron al mercado sin la debida regulación y supervisión. En el actual siglo, el mundo industrializado también se vio expuesto a grandes riesgos cuando la crisis hipotecaria de EE. UU. se propagó mundialmente a través de conductos interbancarios y bursátiles, perfectamente engrasados en virtud de la liberalización y titularización financiera, y no tardó en traspasar la esfera financiera golpeando duramente a la economía real a nivel planetario.

A más de 10 años del derrumbe del banco que selló el inicio de la última de las grandes crisis financieras a nivel mundial, la cartera de riesgos en los mercados financieros sigue abultada y sobre todo muy peligrosa para las perspectivas de crecimiento de la economía y la estabilidad financiera internacional. Numerosos riesgos políticos, económicos, sociales y climatológicos permanecen activos en el mundo desarrollado y emergente sin que se vislumbre, a corto plazo, una salida favorable para ellos. Adicionalmente, cuestiones relativas a las políticas monetarias y la financiación internacional continúan siendo objeto de preocupación y debate por su nociva incidencia en los mercados financieros.

Ante esa preocupante realidad y admitiendo, al mismo tiempo, que el proceso de globalización financiera es un fenómeno irreversible, sigue siendo una asignatura pendiente la reforma de lo que aún subsiste del sistema monetario de Bretton Woods, en aras de lograr un clima de menor vulnerabilidad financiera. Pero, las propuestas de reestructuración que hasta el momento se han valorado, o bien son incompatibles con la magnitud de los problemas o resultan difíciles de implementar, tanto por razones operativas como por la falta de voluntad de aquellos países que ostentan posiciones hegemónicas en la economía mundial.