INTRODUCCIÓN

El virus COVID-19 ha provocado a nivel mundial altas cifras de contagios y muertes. África y Latinoamericana son las regiones más afectadas por la crisis sanitaria que ha generado la enfermedad a causa de sus escazas herramientas para enfrentar el virus, su poco crecimiento económico, las deficientes infraestructuras en el sector de la salud y las políticas económicas desfavorables. Estos factores propiciaron que el número de contagios aumentara en países como Brasil, Perú, Chile y Ecuador (Peñafiel, Camelli y Peñafiel, 2020). En este mismo contexto, Nicola et al. (2020) sostienen que la propagación acelerada del virus ha traído consigo implicaciones macroeconómicas a nivel global producto de la suspensión de actividades, el despido masivo de trabajadores, el déficit de ingresos y el rompimiento de la cadena de pagos, al afectar a las empresas que conforman los principales sectores que contribuyen al crecimiento económico, dígase la manufactura, el turismo, el comercio, la construcción, la pesca, la minería y la agricultura.

Ortiz y Novoa (2020) plantean que para mitigar los efectos del coronavirus en la economía lo más viable sería una restructuración de las empresas, así como también su fusión, liquidación y/o reactivación. No obstante, consideran que en este último caso se debe priorizar el financiamiento. De manera similar, Horna y Vásquez (2016) consideran que las estrategias financieras son esenciales para la supervivencia de las empresas, tanto para las que pertenecen al sector público como al privado. Para ilustrar mejor el panorama de esta investigación se toma al sector de la construcción como uno de los que aporta en gran medida al desarrollo económico, mejora la infraestructura de los países y genera empleos.

El sector de la construcción en Perú está posicionado como uno de los dinamizadores de la economía y a la vez como uno de los líderes en la curva de crecimiento (Palomino, Hennings y Echevarría, 2017). Llegado a este punto, es necesario resaltar que el financiamiento privado es una herramienta viable para las empresas del sector y su reactivación económica en épocas de crisis. Pacheco (2017) refiere que el financiamiento privado es aquel que proviene de entidades de capital privado; entonces se puede afirmar que este tipo de financiamiento está dentro de las finanzas corporativas y ayuda a que las empresas dispongan de liquidez, además de ser un respaldo en caso de problemas de carácter económico.

Velásquez, Ulloa y Pazmiño (2017) consideran que las estrategias financieras son viables para las empresas en general. No obstante, antes de aplicarlas y/o ejecutarlas se debe realizar un análisis interno y externo de la estructura y entorno de la empresa con el fin de asegurar su éxito y reducir el nivel de incertidumbre. Los créditos financieros representan una estrategia factible para industrias emergentes o en declive y contribuyen a la reactivación económica en las grandes, medianas y pequeñas empresas afectadas por el estado de emergencia y la suspensión de actividades a causa de la pandemia (Hidalgo y Escobar, 2020).

Con relación al financiamiento privado, existen investigaciones, como la de Logreira y Bonett (2017), donde todos los empresarios encuestados aseguran limitarse a usar el tradicional, por lo que es importante y necesario que accedan a nuevas fuentes de financiamiento privado. Entre los instrumentos disponibles para acceder a este están el factoring, el confirming, el autofinanciamiento y los aportes de capital. Por su parte, Rodríguez y Romero (2017) obtuvieron que la fuente más usada son los fondos propios, que provienen de las ganancias de sus actividades de mantenimiento de áreas verdes, generadoras del 64 % de los ingresos, una alternativa más viable para el crecimiento empresarial. Entre sus ventajas destaca la autonomía que se autogenera la empresa, la minimización del riesgo y la mejora de la liquidez (Zúñiga, 2018).

El financiamiento privado es un método alternativo de las finanzas corporativas que ayuda a que las empresas dispongan de recursos monetarios, por lo que es considerado como un factor clave para la expansión de las organizaciones. Su clasificación se centra en la autofinanciación, financiación propia externa y financiación ajena a la empresa:

Financiación con fondos propios o autofinanciación: es la que realizan las empresas con los recursos propios. Entre ellos están los beneficios o utilidades no distribuidas, las reservas y las provisiones.

Financiación propia externa: aquella que aportan los socios o propietarios de la empresa, tales como aportes de capital, que puede ser por medio de nuevos socios y emisiones de deuda, es decir, vía mercado de capitales (bonos o acciones).

Financiación ajena: es la que se realiza con terceras personas y puede ser de corto o largo plazo. Puede ser por adquisición de créditos o préstamos bancarios (Zúñiga, 2018).

En este sentido, es necesario que las empresas consideren la aplicación de estrategias para la reactivación económica y una de las más viables es el financiamiento, pues les permite acceder a recursos monetarios que aseguren su operatividad y bienestar empresarial (Arias, 2016).

La realidad que viven la población y las empresas en Perú es crítica y así se constató con la declaración del presidente de la república Martín Alberto Vizcarra Cornejo del estado de emergencia mediante el Decreto de urgencia N° 026 de 2020 (Presidencia de la República del Perú, 2020), donde se establecían medidas excepcionales para la contención de la propagación del virus COVID-19. En el documento se instituían restricciones para ejercer actividades empresariales no esenciales para la supervivencia humana, es decir, solo estaban autorizadas a continuar con sus servicios aquellas empresas dedicadas a la producción y comercialización de alimentos y medicamentos, además de las clínicas, hospitales, laboratorios, farmacias y entidades financieras. Como consecuencia de ello, así como del distanciamiento social obligatorio, se ha originado un decrecimiento en la economía peruana.

En Perú no se espera crecimiento del producto interno bruto (PIB) en el año 2020. Dulanto (2020) afirma que las estimaciones económicas pueden ser más favorables con una adecuada aplicación de estrategias de financiamiento para la reactivación económica, en las que se deben incluir principalmente a los sectores de pesca, minería, manufactura, construcción, comercio, entre otros. Asimismo, es preciso priorizar la inversión pública y la privada.

El Instituto Nacional de Estadística e Informática realizó un informe técnico que mostró los resultados del PIB del primer trimestre del 2020, en el que se observa un decrecimiento de -3,4 %, lo que se considera un hecho devastador pues el país había presentado resultados positivos durante 127 meses consecutivos. Para ese mismo trimestre, el sector de la construcción presenta un déficit de -13,3 % a causa de la paralización de las obras durante el estado de emergencia. De esta manera, el país se encuentra en fase de recesión económica al cumplir con las dos condiciones básicas de este principio: que el PBI tenga resultados negativos por dos trimestres y que aumente el nivel de desempleo.

La región de Piura se caracteriza por tener una diversa actividad empresarial y por ser una de las que ha presentado altos índices de crecimiento económico en los últimos años. En un principio fue de las afectadas por la crisis sanitaria y las medidas de restricción decretadas por el gobierno. Las empresas ubicadas en el distrito de Sullana que se dedican a la actividad de construcción también se han visto perjudicadas por estos acontecimientos. El principal objetivo de esta investigación es plantear estrategias de financiamiento privado para la reactivación económica de la construcción en época de crisis, con el fin de proporcionar información valiosa y adaptable a la realidad de los empresarios que pertenecen a este sector, así como también contribuir a la reactivación de esas empresas.

METODOLOGÍA

La investigación tiene un enfoque cuantitativo, pues se recolectan y analizan datos cuantificables. Además, presenta un diseño no experimental porque la variable no será manipulada (Hernández, Fernández y Baptista, 2016). La muestra de estudio corresponde a los propietarios y colaboradores en las áreas de gerencia, contabilidad, administración y finanzas de diez empresas que se desempeñan en actividades de construcción y que están ubicadas en el distrito de Sullana, a quienes se les aplicó un cuestionario como instrumento para la recolección de información. El tratamiento de los datos se realizó en el programa SPSS versión 25.

RESULTADOS Y DISCUSIÓN

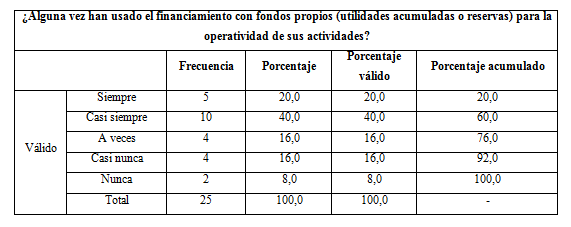

En el análisis estadístico de las respuestas a la primera interrogante (Tabla 1) se obtuvo que el 40 % de los encuestados casi siempre habían utilizado el financiamiento con fondos propios, mientras que el 16 % expresó que a veces y que casi nunca lo habían empleado en su empresa. Además, cabe mencionar que ha estado constituido por las utilidades acumuladas, es decir, los resultados económicos de años anteriores que no han sido distribuidos a los socios o propietarios y por el uso de la reserva legal, que tiene como fin ser un soporte económico para las empresas en caso de presentar problemas de carácter económico y financiero.

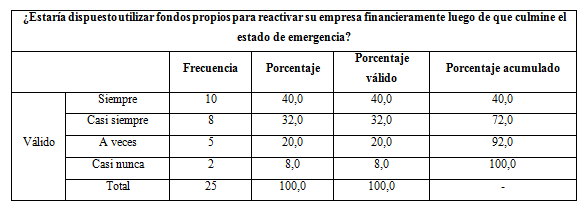

Con relación a la utilización de fondos propios, el 40 % expresó que estarían dispuestos a utilizarlos como alternativa de financiamiento para la reactivación económica de las empresas del sector de la construcción en época de crisis, el 32 % que cabía la posibilidad de emplearlo casi siempre y el 8 % casi nunca. En el caso de las personas que están dispuestas a reactivar sus empresas con la aplicación de fondos propios se debe a que disponen de utilidades no distribuidas en años anteriores y de reserva legal; pero en el caso de aquellas que no están dispuestas o decididas del todo a optar por este tipo de financiamiento lo más probable es que se deba a que no cuenten con utilidades acumuladas y/o reserva legal (Tabla 2).

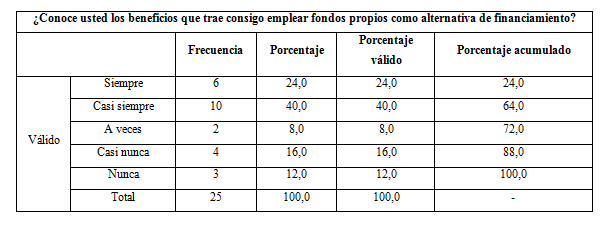

También se consideró importante preguntar a las personas vinculadas a este estudio si conocían los beneficios que trae consigo emplear fondos propios como alternativa de financiamiento, a lo que el 24 % respondió que siempre ha conocido las ventajas, el 40 % casi siempre, el 8 % a veces, el 16 % casi nunca y el 12 % no las conoce. También cabe mencionar que entre sus ventajas está la autonomía que genera la empresa a sí misma con un riesgo crediticio nulo y el incremento de las expectativas de obtener mejores beneficios (Tabla 3).

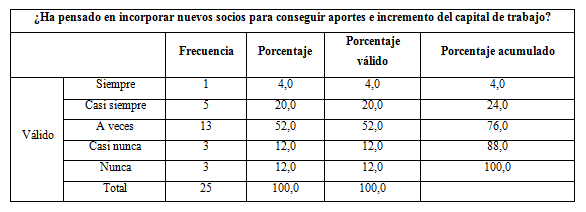

Con respecto a la posibilidad de incorporar nuevos socios para la obtención de aportes de capital de trabajo, solo el 4 % de las personas respondieron que siempre han pensado ello, el 20 % casi siempre, el 52 % a veces y el 12 % coincidió respondiendo que casi nunca y nunca estarían dispuestas a incorporar nuevos socios. Esto puede deberse a que la incorporación de nuevos socios implica tener que compartir los beneficios económicos, así como a los problemas que puedan presentarse en el momento de tomar decisiones. Sin embargo, el lado positivo de obtener nuevos aportes es que aumentaría el capital de trabajo y las responsabilidades serían compartidas (Tabla 4).

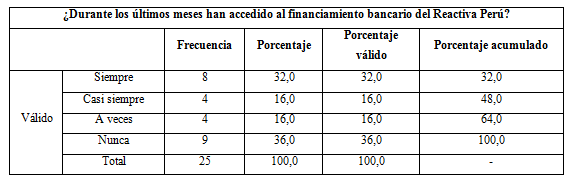

Con relación al acceso al financiamiento bancario que brinda el programa Reactiva Perú, se obtuvo que el 32 % de los encuestados afirman que la empresa en la que laboran ha accedido a este, el 16 % menciona que casi siempre (lo que se puede interpretar como si también hubiesen tenido acceso), el 16 % a veces (se puede entender como que aún estuvieran en proceso de evaluación) y el 36 % nunca accedió a los beneficios que brinda ese programa a través de las entidades financieras (Tabla 5).

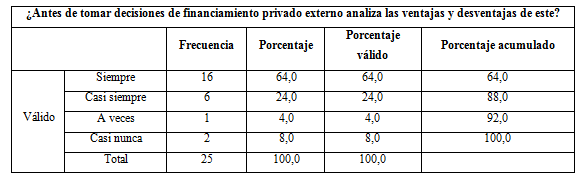

El 64 % del total de personas respondió que siempre analizan las ventajas y desventajas previamente al tomar decisiones vinculadas al financiamiento privado, el 24 % lo hace casi siempre, el 4 % a veces o en ocasiones y el 8 % casi nunca. A aquellas personas que analizan los pros y contra antes de tomar decisiones de financiamiento se les puede atribuir su compromiso y responsabilidad ante una decisión tan importante para la empresa y aquellas que no lo enfatizan puede deberse a su deficiente cultura financiera o tal vez a la necesidad de dinero (Tabla 6).

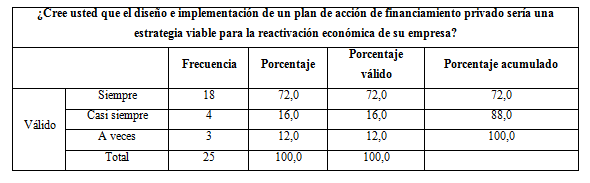

El 72 % de los encuestados afirman que el diseño e implementación de un plan de acción de financiamiento privado sería una estrategia viable para la reactivación económica de las empresas pertenecientes al sector construcción, el 16 % menciona que casi siempre resultaría viable y el 12 % refiere que a veces. Por lo tanto, gran parte de la muestra confía en que el diseño e implementación de este plan de acción ayudará a la reactivación que traerá consigo la recuperación económica (Tabla 7).

CONCLUSIONES

Las estrategias más viables para la reactivación económica del sector de la construcción son el financiamiento con fondos propios, el financiamiento propio externo y el financiamiento ajeno a la empresa, en los que destacan el uso de las utilidades no distribuidas, la reserva legal, los aportes de capital por los socios actuales o por nuevos socios. No obstante, se tiene en cuenta también el financiamiento tradicional que consiste en la obtención de préstamos bancarios. Se debe aclarar que la implementación de alguna de estas estrategias debe ser previamente evaluada, ya que optar por el financiamiento es una decisión importante en la gestión de la empresa, más aún con la crisis económica que se vive en la actualidad ante la coyuntura de la propagación del virus de la COVID-19 que ha afectado en gran proporción los ingresos de las empresas dedicadas a este rubro y que necesitan reactivarse económicamente.