INTRODUCCIÓN

Las criptomonedas son una consecuencia de la era digital y del desarrollo impetuoso de las tecnologías de la información y las comunicaciones (TIC). Surgieron, probablemente, alrededor del 2008, al menos la más famosa de ellas, el bitcoin, aunque antes hubo otras experiencias. Después, en estos once años aproximadamente, han aparecido más de 3 000. Los inversionistas mundiales cada vez le prestan más atención. Grandes tiendas, virtuales y físicas, ya las aceptan como medio de pago. Incluso un país como Cuba, con una economía tan cerrada y con serias limitaciones todavía en cuanto al empleo de Internet, ya presenta algunos inversores que declaran éxitos en la gestión de criptomonedas (Doimeadiós et al., 2019). Evidentemente es una historia corta, pero exitosa.

Se ha escrito mucho sobre el tema y aún se hace con mucha fuerza. El 19 de octubre, mientras se escribía este trabajo, una consulta sencilla en Google mostró más de 11 000 000 de referencias sobre criptomonedas y más de 238 000 000 sobre blockchain, la principal tecnología que las soporta. La inmensa mayoría de estas publicaciones se enfocan hacia un punto de vista tecnológico (Blanco, 2017). Sin embargo, se necesitan más análisis económicos y financieros, pues, en definitiva, las criptomonedas son productos con esas características. El objetivo de este artículo es presentar esa perspectiva, al menos introductoriamente, y dar una breve ojeada al futuro.

METODOLOGÍA

Se realizó una revisión bibliográfica y se consultaron los principales sitios digitales relacionados con el tema. En ellos se siguieron las instrucciones para comprar y vender criptomonedas, así como para acceder a bienes pagando con ellas.

RESULTADOS Y DISCUSIÓN

El ser humano siempre ha utilizado dos métodos para solucionar sus necesidades, además de su trabajo: la violencia (guerras, robos, estafas, engaños, etc.) y el intercambio. Este último permitió y desarrolló el comercio, el mercado y el dinero, elementos de unión entre las personas. El dinero ha evolucionado de lo voluminoso y pesado -ganado, oro, plata, semillas de cacao, caracolas y hasta seres humanos- a lo más ligero y volátil: las criptomonedas, pasando por el papel moneda y el llamado «dinero plástico» -las tarjetas de débito y crédito-.

Las criptomonedas, físicamente, son una combinación de impulsos eléctricos representados como ceros y unos en la comunicación digital. No pueden verse, tocarse, olerse, ni probarse; ni siquiera podemos afirmar que se guardan en forma de información en nuestra computadora. En materia de dinero, es lo más volátil que ha creado el ser humano: solo existen en las redes de computadoras, son el dinero fiduciario llevado a su máxima expresión. Su seguridad y confianza se basan en rigurosos y complejos métodos criptográficos.

Aunque muchos consideran que la primera criptomoneda fue el bitcoin, creado por el mítico y también volátil y difuso Satoshi Nakamoto en 2008,1 la realidad es que antes surgieron el Liberty Dólar, el eGold y el Goldmoney, intentos agotados y desactivados (Cano, 2013). Este artículo no se enfocará exclusivamente en el bitcoin, aunque los análisis se inclinarán hacia ella. También se mencionarán y tendrán en cuenta algunas otras, como el ripple, el litecoin, monero, IOTA, DASH o el ethereum.

Las criptomonedas, como todo dinero, son mercancías que se pueden intercambiar por otras monedas, bienes materiales, servicios, etc. en el hoy desarrollado mercado global. Y como todo dinero fiduciario (por ejemplo, el papel moneda o las tarjetas), se basa en la confianza entre los elementos que conforman la cadena de intercambio. Sin embargo, esa confianza se consolida con un sofisticado sistema de control -que incluye, por supuesto, métodos criptográficos-. Otras características de esas monedas son:

No pertenecen a ningún estado o país (excepto el Petro venezolano y quizás alguna otra) y pueden utilizarse en el mundo entero.

No son controladas por banco, nación u organización financiera alguna.

No puede falsificarse o duplicarse gracias a un eficaz y sofisticado sistema criptográfico (de ahí el prefijo que conforma su nombre).

No requieren de intermediarios para su utilización, pues las transacciones se hacen directamente, de persona a persona, de persona a institución (algunas empresas aceptan ya estas monedas en sus transacciones comerciales) o de institución a institución.

Suelen ser irreversibles las transacciones.

Pueden intercambiarse por otras o por dinero tradicional.

No requieren que los participantes en las transacciones revelen sus identidades.

No pueden ser congeladas ni intervenidas por estado u organización alguna las cuentas corrientes en criptomonedas.

Pueden utilizarse en todo el mundo virtual, que es lo mismo que el real en estos momentos.

Son infinitamente divisibles en partes. Por ejemplo, el bitcoin actualmente trabaja con ocho decimales en sus operaciones.

No obstante, no todo son ventajas. Su volatilidad es muy grande, por lo que muchos bancos y empresas inversionistas aconsejan a sus clientes ser muy cuidadosos en las posibles inversiones en esos activos. La Figura 1 muestra la evolución del bitcoin desde su surgimiento a la fecha. También asumen las posibilidades de inflación (se produce cuando una moneda pierde valor) y deflación (ocurre cuando gana valor) pues, en definitiva, son mercancías sujetas a la ley de la oferta y la demanda.

De acuerdo con Doimeadiós et al. (2019), después de varios años de un valor relativamente bajo, a mediados del 2017 tuvo un pico de cotización que lo llevó a superar los 20 000 dólares. Aunque no existe una respuesta segura, es de suponer que se debiera a que, como activo financiero, logró madurez y se convirtió en una apuesta adecuada para los inversionistas que buscaron mucha rentabilidad en la nueva moneda. Al ser tan volátil, su valor descendió hasta mediados del 2018 y lo ha hecho de nuevo, tendencia que mantiene. En esa época, según el banco JP Morgan, la capitalización global de las divisas virtuales alcanzaba los 400 000 000 000 de dólares. El bitcoin dominaba el 36 % del mercado, el ethereum el 20 % ($873 por ethereum en esa fecha) y el ripple el 8 % ($1,07) (Escribano, 2018). Al incrementar su valor, ha sido necesario encontrar formas de dividir los bitcoins. Actualmente se utiliza el satoshi, una cien millonésima parte de un bitcoin, para propiciar operaciones comerciales más pequeñas. Hoy el bitcoin busca estabilizarse alrededor de los 9 000 dólares, pero nadie se atreve a pronosticar su valor ni siquiera a corto plazo. Quizá por ello los bancos no recomiendan inversiones fuertes en estas monedas.

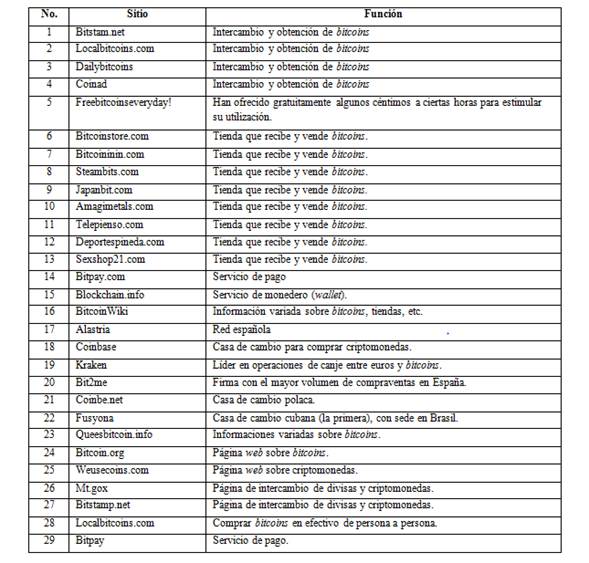

Como se expresó anteriormente, las criptomonedas solo existen en el ciberespacio y se asocian, sobre todo el bitcoin, a redes de computadoras. Un lector no iniciado puede necesitar conocer cómo se producen las operaciones con criptomonedas y cómo se puede asegurar que no se dupliquen, falsifiquen o roben. A continuación se exponen brevemente algunas acciones que se realizan para insertarse en el universo de las criptomonedas. En caso de que se quiera participar en operaciones e inversiones en esos activos, se recomienda consultar páginas especializadas, algunas de las cuales se muestran en la Tabla 1.

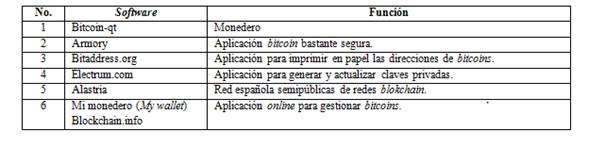

El primer paso para realizar operaciones con criptomonedas es instalar un software en su máquina llamado Monedero o Billetera (Wallet) (Tabla 2). El monedero funciona como una dirección de correo electrónico y proporciona la manera de recibir, almacenar y enviar las monedas. Implica, además, una dirección en la red (puede tener más de una). Si es una empresa que se desenvuelve en el ciberespacio y admite criptomonedas en sus cobros, deberá también instalar un monedero y además proporcionar en su página web un botón para permitir el pago en la criptomoneda.

Las direcciones están protegidas por un sistema de claves públicas y privadas. La primera es con la que cada participante se identifica ante el resto de los operantes con las criptomonedas; la segunda está asociada a la pública, pero es conocida solamente por cada uno de los participantes en la red. Obviamente, esa clave privada solo acepta la correspondiente clave pública de cada uno.

Los bitcoins u otra moneda que cada usuario tenga no serán un archivo en nuestra computadora, ningún pedazo de metal, papel o cadena de texto, sino un valor que la dirección pueda tener, que se repite en los nodos de la red y que puede bajar o subir en función de las transacciones que se realicen.

El segundo paso es admitir el cobro en criptomonedas, en caso de que haya decidido aceptarlas por el pago de un servicio o de una venta de bienes. Por el contrario, si desea adquirirlas mediante compras, deberá hacerlo en una casa de cambio especializada que reciba dólares americanos, euros u otra divisa aceptada en el mercado mundial. Lo normal es que deba abrir una cuenta con la casa de cambio, la que puede exigirle su e-mail, una contraseña y la copia digitalizada de algún documento de identidad como el pasaporte o el permiso de conducir.

Por lo general, las criptomonedas más conocidas y utilizadas, como bitcoin y ripple, utilizan redes de computadoras (punto a punto, peer to peer o P2P). En la actualidad la red de bitcoin tiene ya más de 10 000 nodos. Estos registran las operaciones que se realizan en la red y que se transmiten desde cada punto a los demás en forma de bloques de información para conformar lo que se conoce como «cadena de bloques» o blockchain. Las informaciones contenidas en ellos están encriptadas y protegidas, por lo que se conoce como «función de hash», que no es más que una operación matemática que se realiza sobre la propia información del bloque. Cada uno queda registrado en los restantes nodos de la cadena. La secuencia de bloques queda establecida: cada bloque queda unido matemáticamente al anterior y al posterior, así que cualquier alteración de la cadena puede detectarse, porque tienen una posición específica en la cadena que se organiza cronológicamente. Si alguien procede a alterar la información de un bloque, en primer lugar, el hash original ya no coincidirá y alertará del cambio y, en segundo lugar, tendrá que alterar el resto de los nodos de la cadena, cosa que no puede hacer, a menos que disponga de la clave privada del que inició la operación.

Los bloques están ordenados cronológicamente y tienen un número, el hash (código alfanumérico), construido a partir de los detalles de la operación y la firma digital (clave pública) de la persona que lo propone o valida. Además, se incluye también la clave pública del destinatario de las monedas a que se refiere la transacción. En ningún caso se pueden editar o borrar los bloques.

Existe en la red P2P el llamado «protocolo de consenso», procedimiento para dar más seguridad al trabajo integral y otros elementos que intervienen en la operación, como los tokens y los mineros. Las operaciones son absolutamente transparentes, infranqueables e imposibilitan cualquier tipo de trampa. Esa transparencia no implica falta de privacidad, pues la identidad de los involucrados en la operación no se conoce. Por supuesto, la computadora que se utilice para ser conectada a la red P2P debe estar protegida por todas las medidas de seguridad necesarias: antivirus eficaces y actualizados, bases de datos protegidas por contraseñas seguras, e incluso encriptadas, etc.

En Cuba ya se puede citar a una empresa privada que se especializa en inversiones en bitcoins: Fusyona (Doimeadiós et al., 2019). La legislación vigente en el país no da ninguna garantía a los clientes de esa empresa ante posibles fraudes que se produzcan. Este vacío legal debe ser solucionado, pues el mercado de compra y venta de criptomonedas en Cuba no se detendrá por la lentitud de los organismos encargados de legislar sobre la cuestión.

Las criptomonedas asumen todas las funciones del dinero, algunas desarrolladas en mayor medida que otras. Pero, ¿para qué son más adecuadas? Es conveniente analizar la opinión de algunos expertos. Por ejemplo, un gran banco europeo, la famosa Caixa de España, en su informe de mayo de 2018 presentaba un análisis relativamente pesimista del bitcoin y por extensión del resto de las criptomonedas como dinero alternativo (Carreras, 2018). Al evaluarla como medio de cobro y pago, Carrera (2018) planteaba que, como dinero fiduciario, pudiera no llenar las exigencias de confianza exigidas a ese tipo de dinero, aduciendo que ningún gobierno respalda su uso. Además, compara las transacciones que se realizan por segundo en el mundo: 65 000 con VISA, mucho más que las 1 500 de ripple y las 7 de bitcoin, para destacar que, al menos todavía, no han alcanzado una cota de importancia en el mercado mundial.

Sin embargo, esta crítica debe tomarse con reservas: son monedas muy jóvenes con relación a las tradicionales, por lo que no se ha consolidado en la población una cultura de uso, si descartamos a algunos pocos iniciados. Se necesita más tiempo para generar esa confianza, para evaluar esta función. Quizás la que más afectada en esa comparación sea el bitcoin por su relativa lentitud, debida a su operación en redes y a las altas necesidades de cálculo que presenta. Además, las operaciones de control que utiliza el blockchain refuerzan muchísimo cualquier falta de confianza que pueda ser presupuesta.

En segundo lugar, se considera que no es un buen depósito de valor o medio de atesoramiento por su alta volatilidad pues, al no ser respaldadas por el banco central de algún gobierno con instituciones económicas y financieras sólidas, dependen solo de la confianza que los tenedores de criptomonedas les confieran. Asimismo, Carreras (2008) destaca que la oferta y la demanda influyen mucho en su valor y por tanto pueden ser objeto de variaciones muy significativas. Esta consideración es relativa, ya que depende de los países que avalen las monedas tradicionales; en realidad la inmensa mayoría las naciones que poseen monedas nacionales no tienen la fuerza económica necesaria para que dichas monedas entren a cumplir un rol en el comercio internacional, por lo que son ampliamente superadas por las criptomonedas. Por ejemplo, ¿podría compararse el peso cubano con el bitcoin en el mercado mundial?

También las monedas tradicionales pueden perder gran parte de su confianza fiduciaria cuando existen fuertes procesos inflacionarios como, por ejemplo, el bolívar venezolano durante la última década, a pesar de tener detrás un país con grandes ingresos petroleros. Habría que ver qué ocurre con el Petro, criptomoneda que sí está respaldada por el gobierno venezolano y su banco central.

En tercer lugar, se evalúa como unidad de cuenta o medida del valor y se muestra también reticente a dar una evaluación positiva. Se informa que no se conoce ninguna empresa que opere con bitcoins y tenga sus cuentas denominadas en criptomonedas. Así, parece que sus usuarios siguen usando las monedas tradicionales como unidad de cuenta en lugar de las propias criptomonedas. En este sentido no hay mucho que expresar, salvo que, al igual que en el caso anterior, en este mundo globalizado son menos de diez monedas tradicionales las que se utilizan como medida de valor en las transacciones internacionales. No hay que criticar mucho en este sentido a estos novedosos productos financieros.

Otro factor que sí afecta su desempeño como dinero es la propia irreversibilidad de las operaciones (por la tecnología del blockchain), lo que puede ser un problema en caso de errores. No se descarta tampoco el ataque de ciberdelincuentes, aunque debe reconocerse que han sido poquísimos o al menos no se reportan. Sin embargo, ataques así ocurren también en el sistema bancario y financiero tradicional. No obstante, se han observado también riesgos regulatorios, pues algunos gobiernos han comenzado a regular su utilización. EE. UU., por ejemplo, ha tipificado a las criptomonedas como activos financieros y ello debe considerarse así en su trato fiscal. Por su parte, China ha limitado de manera muy severa su uso en amplias áreas de su economía, hecho que influyó en la caída del valor del bitcoin en enero de 2018.

El paso del tiempo permitirá la consolidación de una cultura financiera alrededor de las criptomonedas. La tecnología se mueve rápido, la cultura y las costumbres no tanto. Los seres humanos, especialmente los que pasan de 40 o 50 años, requieren más «procesamiento mental» sobre cómo utilizar estos productos. Otro elemento que puede afectar su desempeño es el hecho de que están utilizándose en una creciente medida para lavar dinero y para el delito informático. El anonimato que caracteriza sus operaciones ha permitido que mafias del narcotráfico, del comercio de armas y del de personas, entre otras, las usen en su accionar. Por ejemplo, recientemente el ransomware Wannacry, virulento programa maligno que afectó en el mundo a millones de computadoras, reclamaba bitcoins para liberarlas (EFE, 2017).

Poco a poco las criptomonedas se consolidarán y encontrarán su camino en el mundo financiero y económico. Es cierto que en su cenit apenas representaban el 1 % del comercio financiero internacional, pero también es verdad que lo que actualmente se denomina «dinero tradicional» tuvo cientos de años para establecerse y posicionarse. No es posible que coexistan exitosamente más de 3 000 criptomonedas como sucede hoy, por lo que la mayoría desaparecerán. El mercado financiero se encargará de eliminar la mayor parte de ellas, es decir, las menos aptas, las menos aceptadas, y dejará aquellas que el gran público asuma y utilice. Será un proceso darwiniano muy práctico. Aprenderemos también a utilizarlas en las funciones más apropiadas y probablemente coexistan con las monedas tradicionales, al menos durante un tiempo.

Como medio de curso legal las criptomonedas no pueden ser citadas. Su independencia hace que se muevan en un plano de simple confianza, avalada por el nivel de éxito que puedan alcanzar los inversores. Hasta ahora la más exitosa ha sido el bitcoin. Muchos gobiernos, especialmente aquellos más avanzados en la gestión financiera nacional e internacional, darán a sus monedas algunas características de la seguridad, la flexibilidad y la agilidad de las actuales criptomonedas independientes; es una predicción de lo que pudiera pasar en los próximos 5-10 años en el universo monetario. Sin embargo, un problema real es el excesivo consumo energético que presupone la existencia de las redes especializadas en las criptomonedas. Ha llegado a mencionarse un consumo de casi 40 terawats hora, algo realmente impactante (Allende y Colina, 2018). Eso deberá ser mejorado significativamente.

Las criptomonedas han demostrado ser activos financieros muy convenientes como alternativas de inversión. Incluirlas en una posible cartera junto a acciones, bonos u otros activos puede ser una opción interesante. A continuación se proponen métodos e indicadores sencillos que permiten a posibles inversores comenzar a trabajar con ellas, algunos utilizados durante décadas para evaluar los activos financieros en el mercado. Dos se inclinan más al empirismo, como la observación analítica y el chartismo, y un tercero se orienta más al empleo de indicadores de relación para identificar posibles comportamientos futuros. La explicación de métodos más complejos, como aquellos basados en la inferencia estadística, en las teorías matemáticas o en la inteligencia artificial exceden los objetivos de este trabajo y no añaden elementos significativamente más útiles para inversores iniciáticos.

La observación analítica: parece haber sido el primer método que emergió entre los inversionistas y los brookers cuando surgieron las primeras bolsas y el que aplican casi todos los inversionistas en criptomonedas. Se basa en observar su comportamiento en el mercado y su valor, analizar la economía integralmente (crecimiento del PIB en los principales países, flujo del comercio internacional, etc.) y estudiar el mundo concreto de la criptomoneda en que se especializan para entonces definir si conviene comprar y atesorar o, por el contrario, vender antes de que el precio baje. Por supuesto, al igual que en el caso de otros activos financieros como las acciones o los bonos, hay que estudiar la coyuntura política internacional, las noticias científicas, etc. Algunos inversionistas se plantean precios topes, tanto al alza como a la baja, para decidir si se compra o se vende. Otros tienen ciertas reglas, por ejemplo, comprar después de dos días de subidas o cuando haya malas noticias y vender cuando sean buenas.

El empirismo de este método no puede llevarnos a subestimarlo: el conocimiento del mercado y su entorno es fundamental para operar con las criptomonedas y para desarrollar un conocimiento y una intuición contribuya a hacer inversiones exitosas. Por supuesto, siempre existe el riesgo de perder. El día que la Exchange polaca coinbe.net cerró todas las cuentas de los residentes en Cuba por el recrudecimiento de las leyes del bloqueo, los inversores cubanos perdieron más de 60 000 dólares, lo que para ellos era bastante (Doimeadiós et al., 2019).

El chartismo: se basa en analizar las figuras que se aprecian en los gráficos (charts), que se crean a través del tiempo con los precios de los valores. Los lectores de charts plantean que se forman figuras que, al ser analizadas, pueden darnos señales bastante certeras del comportamiento futuro de los valores. Hablan de «hombro», «cabeza», «pico», «valle», «meseta», «ladera ascendente», «ladera descendente», «sima», entre otras. Al igual que en el caso anterior, no se debe subestimar este método, pero tampoco sobreestimar. El inversor debe apoyarse en él para, unido al conocimiento, la información y la intuición, tratar de reducir la incertidumbre y el riesgo a la hora de invertir.

Los indicadores de relación: son métodos clásicos en las finanzas, adaptados en este caso a las inversiones en criptomonedas. Se basan en relacionar informaciones aparentemente independientes para encontrar nexos informativos útiles para la toma de decisiones (comprar, conservar o vender). Deben ser sencillos de calcular para que los inversionistas puedan hacerlo rápidamente. La primera decisión a tomar no necesita indicadores ni ningún otro método: ¿para qué quiero la moneda? Si es para una operación rápida, ripple es la mejor pues ha sido diseñada para eso. Pero si se descarta esa situación, las demás son totalmente válidas. Es ahí cuando los indicadores de relación pueden ser muy útiles. Ente los indicadores están:

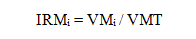

Importancia relativa en el mercado de las criptomonedas (IRMi): debe calcularse para las monedas que se desee evaluar contra el valor estimado del mercado total de estas (Ecuación 1).

Donde:

IRMi: importancia relativa de la criptomoneda i-ésima con relación al mercado total de las criptomonedas. Se mueve entre 0 y 1 y mientras mayor sea, mayor será su importancia, lo que indica un mayor reconocimiento social y, por tanto, una mayor aceptación.

VMi: valor de mercado de la criptomoneda i-ésima.

VMT: valor total del mercado de las criptomonedas.

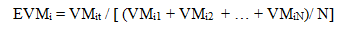

Evolución del valor de la criptomoneda con relación a su propio promedio reciente (EVMi). Debe calcularse contra valores relativamente recientes para darle mayor utilidad (Ecuación 2).

Donde:

EVMi: evolución del valor de la criptomoneda con relación a su propio promedio reciente. Se moverá entre un valor cercano a 0 y un valor positivo. Mientras más alto sea, más se habrá fortalecido la criptomoneda i-ésima en las etapas analizadas; mientras más pequeño sea, más se habrá reducido el valor de la criptomoneda y debe resultar menos atractiva para los inversionistas.

T: período de tiempo que se está analizando: días, semanas, meses, años. Mientras más pequeño sea (día, semana, por ejemplo), más responderá EVMi a la inmediatez del análisis; mientras mayor sea (mes, año), el análisis dará respuestas más perspectivas. Se mueve entre 1 y N.

N: cantidad de períodos de tiempo analizados.

Comparación del precio de la criptomoneda: se basa en la ley del precio único o teoría de la paridad del poder adquisitivo, principios establecidos por los economistas y basados en la globalización y el empleo mundial de las TIC, que plantean que el precio de las mercancías en cualquier lugar tenderá a ser el mismo en todos, descontados los gastos de transporte y obtención (Brealey y Myers, 1988). Se calculará de la siguiente forma (Ecuación 3):

Donde:

CPCMi: comparación del precio de la criptomoneda i-ésima. Representa cuánto costaría utilizarla para hacer la compra de determinado producto. Realiza la comparación contra dólares.

PPj: precio del producto j-ésimo, tanto en dólares americanos (numerador de la expresión) como en la criptomoneda i-ésima. Indicará si vale la pena o no pagar con la criptomoneda i-ésima. Mientras mayor sea, más costará utilizarla en la compra. A largo plazo tenderá a 1, pero a corto plazo puede tener variaciones significativas e incluso indicar posibles ganancias o pérdidas en la operación.

Este indicador tiene un significado económico, no mercantil, como sí lo tendría el costo de adquirir una determinada criptomoneda, que se compondría de tres elementos: el precio de mercado, la comisión a pagar a la empresa comisionista que realice la operación y el costo de la conexión.

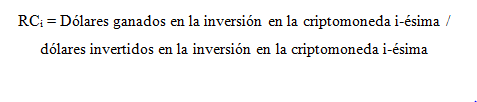

Rendimiento de la criptomoneda: se calculará de la siguiente forma (Ecuación 4):

Donde:

RCi: rendimiento de la inversión en la criptomoneda i-ésima. Expresa la cantidad de dólares ganados por cada dólar invertido. Es el típico cálculo del rendimiento y, aunque aquí se propone hacerlo en dólares, puede realizarse en euros o en cualquier otra moneda fuerte. Describe el éxito o no de la inversión.

De manera general, debe apreciarse que ese tipo de inversión siempre es una especulación riesgosa. No hay inversión cien por ciento segura. Es lo que algunos han llamado «economía de casino», pues casi es equivalente a jugar a la ruleta. Por otra parte, la novedad de las criptomonedas y su descentralización en el universo financiero ha impedido que nazca y se acepte un indicador general como el Dow-Jones (Nueva York), el IBEX (Madrid) o el NIKEI (Tokyo). No existe una bolsa de criptomonedas. O sí, es simplemente el ciberespacio. Por tanto, el riesgo es mayor. Debe advertirse entonces que no se puede vencer al mercado, como tampoco se puede vencer al casino. Se pueden lograr éxitos parciales o temporales, pero a la larga habrá una compensación en las acciones de inversión. Esto no significa que no haya ganancias significativas, sino que también puede haber pérdidas muy importantes.

Hay que observar detenidamente el mercado de las criptomonedas. Es muy probable que se propongan mejores indicadores, más generales y que lo describa mejor. Sin embargo, lo más importante es que se imponga la cordura y la sensatez para esperar que esas mercancías financieras maduren y se consoliden.

CONCLUSIONES

Las criptomonedas, como toda mercancía, seguirán un proceso de decantación natural en los próximos años. De las más de 3 000 que existían en 2019, tal vez subsistan 10 o 12 en un quinquenio o dos. Es muy probable que el bitcoin y el ripple estén entre ellas, pues dominan el mercado actual, tienen diferentes campos de acción y están penetrando en el imaginario de las personas comunes, como antes lo hicieron los jeans Levi´s y los iPhone. Los no especialistas están aprendiendo a trabajar con ellas y eso les da una ventaja competitiva considerable sobre las demás.

Como dinero fiduciario, consolidarán y perfeccionarán sus funciones. Muchos más negocios las asumirán, aceptarán y adaptarán sus sistemas de información para recepcionarlas y pagar con ellas sus compras. El empleo de blockchain se irá generalizando a otros aspectos de la vida como las contrataciones o el ámbito jurídico. Madurarán las tecnologías y la cultura popular las admitirá, como hizo en el pasado con las semillas de cacao, la plata, el oro, el papel moneda, los cheques, las letras de cambio y las tarjetas plásticas. Los gobiernos poco a poco aprenderán a lidiar con ellas y establecerán mejores procesos regulatorios para evitar que sean empleadas para lavar dinero o en delitos informáticos. Los países tecnológicamente más progresistas incorporarán a sus propias monedas oficiales algunas de los recursos de las criptomonedas para hacer más expeditos los procesos financieros. Igualmente, las bolsas de valores más activas, como Nueva York, Londres o Tokyo, las aceptarán. No habrá vuelta atrás. Nunca la ha habido con la tecnología.