Introducción

En la edad media, el feudalismo se caracterizó por ser el periodo donde se desarrolló el término tributo, el cual desempeñaba un rol de obligación entre el vasallo y el feudo, convirtiéndose en una forma de supremacía del poder predominante de aquel tiempo. Más adelante, el Estado en su papel de ente regulador, se vio en la necesidad de controlar el dinero resultante de las diversas actividades que ejercían los ciudadanos, decidiendo entonces la conversión de los tributos en impuestos de tal forma que no se generen desacuerdos

En la actualidad, los impuestos se establecen como una carga impositiva de obligación por de los agentes económicos, familias y empresas para con el estado, convirtiéndose en recursos disponibles para el cumplimiento de planes y proyectos a nivel nacional (Ogorodnikova, et al., 2020). En tal sentido, es fundamental el compromiso y responsabilidad de los contribuyentes al momento de aportar con sus tributos al desarrollo del país, generando una cultura tributaria que sea eje que dinamiza los procesos de recaudación de impuestos.

La cultura tributaria es considerada como mecanismo de gran relevancia que permite fortalecer el sistema tributario, cuyo ecosistema parte del cumplimiento efectivo de las obligaciones tributaria (Endovitsky & Lomsadze, 2019).

A lo largo de la historia, los tributos se han convertido en una fuente importante de ingresos en el Ecuador, de tal manera que han sido determinantes sustanciales dentro de la economía, debido a su recaudación efectiva de los ingresos fiscales. Además de financiar sus actividades, como obras, infraestructuras, y prestación de servicios sociales, los tributos han permitido recaudar a través de diferentes entidades públicas para solventar su presupuesto, y a través de ello brindar y garantizar el buen vivir ciudadano.

De la misma manera el control tributario es fundamental para el desarrollo del país, de la misma manera se requiere la aplicación de estrategias que aporten al control y fiscalización tributaria, no obstante, es importante que los ciudadanos reconozcan a la responsabilidad tributaria como un deber sustantivo frente al Estado (Onofre, et al., 2017).

La importancia que toma la relevancia de los temas impositivos requiere una correcta planificación a fin de conseguir que el contribuyente de manera responsable cumpla con sus obligaciones, para lo cual la cultura que se define como la realización de un conjunto de comportamientos que distingue a una sociedad requiere de articularse correctamente al cumplimiento de los tributos (Sarduy & Gancedo, 2016).

La generación de ingresos de un país toma vital importancia en la correcta aplicación y gestión de los procesos tributarios, siendo menester del Estado ejecutar estrategias que aporten al fortalecimiento de la cultura tributaria de sus ciudadanos, a fin de ser corresponsables del desarrollo de su país (Livingston, 2021). En tal sentido, el objetivo de la investigación es identificar los factores que inciden en el fortalecimiento de la cultura tributaria en las PYMES de la ciudad de Machala.

La tributación parte de una estructura jurídica que cada país establece, en el cual se establecen tributos directos e indirectos, los cuales aportan a la consecución de objetivos planificados para ser redistribuidos de manera equitativa (Niño, 2017). No obstante, la gestión tributaria de un país se nutre de la aplicación de normas que aporten a la obtención de recursos provenientes de las actividades económicas que se desarrollan, generándose imposiciones que aportan de manera significativa para el desarrollo de un país (Chirinos, 2020).

En el marco de regulación tributaria, los contribuyentes transfieren parte de sus ingresos al Estado, a fin de administrar esos recursos y sean convertidos en obras generando bienestar social colectivo (Caro, 2020). En la actualidad se busca establecer un marco de asignación tributaria, en la cual, los contribuyentes que generen más ingresos aporten en igual medida, a fin de buscar un equilibrio de renta y sus contribuciones formen parte del presupuesto de un Estado, para luego convertirlo en proyectos que van en beneficio de sus ciudadanos.

De la misma manera es importante considerar que la obligatoriedad de impuestos parte de una aplicación que se realizó hace cientos de años, consecuentemente es el Estado el que tiene la obligación de administrar adecuadamente esos recursos, por ende, apegado al marco jurídico se debe plantear políticas públicas que garanticen la gestión tributaria del país, la cual incide en una correcta redistribución de recursos, sin embargo, es importante establecer según el coeficiente de Gini que Latinoamérica es una de las regiones más desiguales del mundo, la cual se explica producto de la corrupción y de la mala distribución de la riqueza existente (Caro, 2020).

La cultura tributaria se establece como un conjunto de valores, creencias y actitudes compartido por una sociedad respecto al sistema tributario y conduce al cumplimiento responsable de los deberes fiscales (Valdéz, 2018). Además, producto de los sistemas impositivos implementados, existe un alto índice de desconfianza e insatisfacción producto de las diferentes crisis que viven los países, no obstante, se ha generado una fuerte oposición a los tributos, especialmente por la clase media, quien es la que asume todas estas políticas tributarias. Consecuentemente, la madurez de la sociedad se puede determinar a través de la equidad, más aún cuando existe un adecuado modelo de administrar los recursos (Al-Sharea, et al., 2020).

En tal sentido, la cultura tributaria parte de la forma como se caracteriza la redistribución de los tributos, las cual puede ser vertical, cuando los contribuyentes con mayor capacidad contributiva cubren mayores tributos; en la horizontal todos los contribuyentes reciben el mismo trato, situación que genera aceptación y rechazo por parte de los contribuyentes.

Es importante determinar la proporcionalidad y equidad tributaria con el objeto de analizar la cultura tributaria, en tal sentido, es menester del Estado, generan un denominador común que aporte a que los contribuyentes sean responsables de cumplir con sus tributos, por ende, se requiere transparentar los procesos de gestión tributaria en cada país.

La unidad más pequeña que se reconoce en el mundo empresarial se define como microempresas, las cuales nacen para ofrecer productos y/o servicios (Ramírez, et al., 2017). Los emprendimientos generan actividades económicas que permiten generar desarrollo que integra dimensiones económicas y sociales, las cuales aportan con una importante base impositiva al desarrollo de los sectores donde se desarrollan (Gutiérrez, et al., 2019).

Ante la necesidad de crecer en nuevos mercados, las unidades empresariales requieren del conocimiento que permita organizar, controlar y dirigir las empresas, sin importar el tamaño. La base fundamental del desarrollo de una unidad de negocio requiere del apoyo de los procesos de gestión empresarial.

En Latinoamérica el desempeño de las microempresas ha sido objeto de estudio, logrando ser una fuente de ingreso que permite desarrollar a través de la innovación el crecimiento de nuevas empresas (Flores & Ramírez, 2015). Su auge permitió el nacimiento de nuevas empresas que en la actualidad pasaron de ser micro a grandes empresas.

En el Ecuador, según la normativa vigente se clasifica a las empresas de acuerdo con las ventas y al número de personas que forma parte de la organización, identificando en la Tabla 1, su clasificación.

Tabla 1 - Clasificación de la MIPYME en Ecuador.

| Clasificación | Número de trabajadores | Volumen de ventas o ingresos brutos anuales en dólares |

|---|---|---|

| Microempresa | 1 a 9 | Menores a 300.000 |

| Pequeña empresa | 10 a 49 | De 300.001 a 1000.000 |

| Mediana empresa | 50 a 199 | De 1000.001 a 5000.000 |

Esta clasificación genera el marco regulatorio para identificar a las empresas, para lo cual la provincia de El Oro cuenta con 81995 empresas según la base de datos del Servicio de Rentas Internas (SRI), de los cuales 28695 son microempresas y 13101 negocios están ubicados en la ciudad, su desagregación por su forma de constitución se refleja en la Tabla 2.

Tabla 2 - Clasificación de las microempresas de Machala, por su forma de constitución.

| Sociedades | Persona Natural | |

|---|---|---|

| Mercantiles | Asociaciones | |

| 501 | 32 | 12568 |

Esta desagregación permite identificar un gran número de contribuyentes que se han conformado desde hace mucho tiempo, algunas de ellas han pasado a otro segmento, fortalecidos por la visión de sus administradores y la capacitación en procesos claves.

Materiales y métodos

La presente investigación es de tipo no experimental, de diseño transeccional descriptivo en el cual se recabó información de fuente primaria, obtenidas a través de la encuesta, la misma que fue aplicada a una muestra de 443 de una población de 12568 contribuyentes registrados en el Servicio de Rentas Internas; para el análisis de los resultados se utilizó la base de datos del estudio realizado en diciembre del 2019 por el Grupo de Investigación EMPNOVA de la Universidad Técnica de Machala, no obstante, se obtuvo Alfa de Cronbach de 0,746, el cual establece un nivel adecuado de fiabilidad de la escala utilizada.

Las variables analizadas fueron:

Género, su medición es de tipo nominal y permitió identificar el porcentaje de microempresarios por género.

Nivel de formación, permite identificar su formación profesional y su escala de medición es nominal.

Permanencia del negocio, su escala de medición es nominal.

Cumplimiento de obligaciones tributarias, su escala de medición es nominal.

Deudas con la administración tributaria, su escala de medición es nominal.

Dependencia laboral, su escala de medición es nominal.

Modalidad de contratación, su escala de medición es nominal.

La investigación se realizó en base a tres actividades:

Identificación del estado del arte relacionado a la cultura tributaria, dicha actividad permitió identificar los diferentes aportes existentes, a fin de puntualizar los factores claves a proponer.

Elaboración y ejecución de instrumento de medición, tomando en cuenta las dimensiones que aportan al objeto de la investigación.

Procesamiento de los datos, el cual fue realizado con el programa estadístico IBM SPSS V24, para luego a través de estimadores ejecutar el análisis de la información, asimismo se analizan las incidencias entre variables de tipo cualitativo mediante la generación de tablas, gráficos y estadísticos, además mediante arboles de decisión se identifica de acuerdo con las variables categóricas los potenciales elementos que inciden en una adecuada cultura tributaria.

Planteamiento de estrategias que aportan a la generación de la cultura tributaria, para lo cual se detalla la planificación, organización, control y ejecución; de la misma manera se plantea los posibles actores que se convertirían en ejecutores de lo planteado.

Resultados y discusión

En la Tabla 3, se puede establecer los datos obtenidos en relación con la edad de los microempresarios en la ciudad de Machala, presentando una mediana en 43, y existe un 29.6% que tiene entre 37 y 47 años.

Tabla 3 - Edad de los encuestados.

| Edad (Agrupada) | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Menores a 17 | 1 | ,2 |

| 17 - 27 | 33 | 7,4 | |

| 27 - 37 | 105 | 23,7 | |

| 37 - 47 | 131 | 29,6 | |

| 47 - 57 | 103 | 23,3 | |

| 57 - 67 | 49 | 11,1 | |

| 67 En adelante | 21 | 4,7 | |

| Total | 443 | 100,0 | |

En la Tabla 4 se puede establecer los datos obtenidos en relación con el género un 51.9% son femenino, el 43.3% son masculinos y el 4.7% otros.

Tabla 4 - Resultados del género de los encuestados.

| Género | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Masculino | 192 | 43,3 |

| Femenino | 230 | 51,9 | |

| Otros | 21 | 4,7 | |

| Total | 443 | 100,0 | |

En la Tabla 5, se puede establecer los datos obtenidos en relación con el nivel de formación que un 47.4% cuenta con un nivel medio, 36.6% superior y el resto con nivel primario.

Tabla 5 - Nivel de formación de los encuestados.

| Nivel de formación | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Primaria | 71 | 16,0 |

| Media | 210 | 47,4 | |

| Superior | 162 | 36,6 | |

| Total | 443 | 100,0 | |

En la Tabla 6, el 67% cuenta con una permanencia en el negocio mayor a cinco años, el 175 de tres a cinco y el resto menos de tres años.

Tabla 6 - Permanencia del negocio.

| Permanencia del gobierno | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Cinco años o mas | 299 | 66.0 |

| De tres a cinco años | 78 | 17,4 | |

| Menos de tres años | 72 | 16,0 | |

| Total | 449 | 100,0 | |

En la Tabla 7, el 87.5% cumple con sus obligaciones tributarias, el 5.6% no cumple y existe un 6.9% que no responde la pregunta.

Tabla 7 - Cumplimiento con obligaciones tributarias.

| Nivel de formación | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Sí | 393 | 87,5 |

| No | 25 | 5,6 | |

| No responde | 31 | 6,9 | |

| Total | 443 | 100,0 | |

En la Tabla 8, el 76% no tiene deudas con la administración tributaria, el 12% si tiene, y el resto no responde la pregunta.

Tabla 8 - Deudas con la administración tributaria.

| Posee deudas con la administración tributaria | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Si | 54 | 12,0 |

| No | 342 | 76,2 | |

| No responde | 53 | 11,8 | |

| Total | 449 | 100,0 | |

En la Tabla 9, el 72.6% se acoge a beneficio tributario, el 12.5% no, y el resto no responde la pregunta.

Tabla 9 - Beneficio tributario.

| Se acoge a beneficio tributario | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Si | 56 | 12,5 |

| No | 326 | 72,6 | |

| No responde | 67 | 14,9 | |

| Total | 449 | 100,0 | |

En la Tabla 10, el 64.6% no posee organigrama estructural, el 34% no cuenta.

Tabla 10 Organigrama funcional.

| Posee organigrama estructural | |||

|---|---|---|---|

| Frecuencia | Porcentaje | ||

| Válido | Si | 154 | 34,3 |

| No | 290 | 64,6 | |

| Total | 444 | 98,9 | |

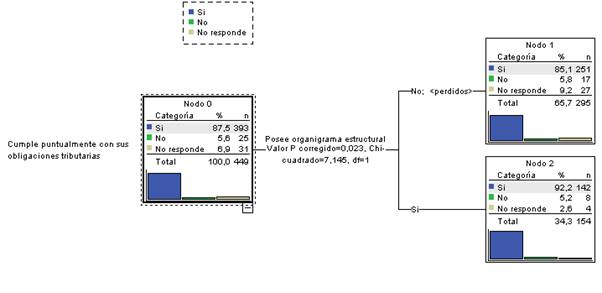

Para poder establecer las variables independientes que inciden en la dependiente se aplicó la técnica de clasificación de árboles de decisión, en la cual se puede identificar que el cumplimiento tributario depende del nivel de organización con cuente el contribuyente, sin embargo, previamente se aplicó el estadístico Chi-cuadrado a través de Tablas cruzadas, el cual permite establecer la relación entre las variables como se puede apreciar en la Tabla 11 y Fig. 1:

Tabla 11 - Estadístico Chi-cuadrado a través de Tablas cruzadas.

| Variable | p-valor |

|---|---|

| Organigrama estructural | 0.05 |

| Género | 0.522 |

| Nivel de formación | 0.272 |

La figura anterior, desde el punto de vista estadístico determina claramente como la variable de contar con un organigrama, aporta de manera oportuna al cumplimiento de las obligaciones tributarias de los contribuyentes en la ciudad de Machala, la cual, en base a las cuatro variables de análisis tuvo un p-valor igual a 0.05, por ende, a través del algoritmo IDE, lo clasifica como un parámetro de decisión, tomando en cuenta que esta técnica permite realizarlo con mayor precisión en variables categóricas.

De la misma manera se ha obtenido información enfocada a la dimensión laboral, la cual incide directamente en los derechos adquiridos por parte de los colaboradores, generando incidencia tributaria por los tributos que se dejan de percibir.

En la Tabla 12, se aprecia los beneficios sociales que se generan dentro del grupo objeto de investigación.

Tabla 12 - Beneficios sociales.

| Frecuencia | Porcentaje | ||

|---|---|---|---|

| Válido | Seguro Social | 373 | 46,8 |

| Décimo Tercer Sueldo | 7 | 1,6 | |

| Utilidades | 23 | 5,1 | |

| Horas extras | 29 | 6,5 | |

| Décimo cuarto sueldo | 3 | 0,7 | |

| Vacaciones | 12 | 2,7 | |

| Bonificaciones | 2 | 0,4 | |

| Total | 449 | 100,0 | |

En la Tabla 13, se aprecia las modalidades de contratación existente dentro de la población objeto de la investigación:

Tabla 13 - Modalidades de contratación.

| Frecuencia | Porcentaje | ||

|---|---|---|---|

| Válido | Contratación indefinida | 110 | 18,9 |

| Contratación a plazos | 57 | 12,7 | |

| Contratación sin relación de dependencia | 37 | 8,2 | |

| No existe modalidad de contratación | 244 | 54,3 | |

| Total | 424 | 94,4 | |

| Total | 449 | 100,0 | |

Como se puede apreciar dentro del ámbito laboral existen serias deficiencias, las cuales afectan a la cultura tributaria existente dentro de los microempresarios, no obstante, inciden en la obtención de ingresos por parte del Estado, afectando seriamente al crecimiento del país.

Estrategias para el fortalecimiento de la cultura tributaria

Para el fortalecimiento de la cultura tributaria se plantean las siguientes actividades:

Planificación

A nivel provincial se requiere de generar un proyecto que permita articular a varios actores, los cuales deben ser liderados por el Servicio de Rentas Internas y la academia a fin de establecer procesos de fortalecimiento en materia tributaria.

Uno de los aspectos para fortalecer la cultura tributaria es involucrar a los profesionales del área contable en una trilogía entre SRI, Universidad y Colegios Profesionales, para socializar previamente reformas tributarias que faciliten la simplificación del cumplimiento de las obligaciones tributarias. En la actualidad los legisladores y el ejecutivo realizan propuestas de reformas tributarias que buscan incesantemente generar recaudación sin tomar en cuenta la viabilidad y facilidad técnica para que el contribuyente pueda cumplir con lo requerido.

En este vínculo también se debe abordar las debilidades identificadas por parte de la Administración Tributaria en el cumplimiento de las obligaciones por parte del contribuyente, ya que en muchos casos el cumplimiento de la aplicación de impuestos diferidos por parte de los contribuyentes se complica al existir limitaciones normativas para su uso.

Celeridad por parte de la Administración Tributaria en definir procedimientos de nuevas reformas vigentes, este año 2020 fue muy complejo para el sector de empresarial ya que entró en vigencia el denominado Régimen de Microempresas, el cual lejos de simplificar el cumplimiento de las declaraciones, lo complica debido a la falta de aclaratorias por partes de Rentas o en su defecto explicaciones pero que ya están fuera de tiempo para un cumplimiento adecuado.

De la mano con la definición de los procedimientos se debe inmediatamente responder por medio de la trilogía con la socialización de las reformas para que todo el sector contable y empresarial puedan entender o en su defecto generar las observaciones del caso que generen una retroalimentación de la autoridad, con esto se lograría fortalecer la cultura tributaria ya que contadores con escenarios claros de aplicación de las normas tributarias permitirán un cumplimiento voluntario óptimo para alcanzar las metas de recaudación.

Estos espacios no se deben limitar solamente a los puntos antes propuestos, también se debe plantear estrategias como focus group, paneles, etc.., que permitan a la autoridad tributaria identificar de primera mano las necesidades, propuestas y observaciones que tienen los contribuyentes para facilitar el cumplimiento tributario y de pronto obtener datos para posibles reformas que faciliten el control y la recaudación.

Mientras por un lado opera esta trilogía, simultáneamente se debe crear un espacio de interacción entre el empresario, expertos tributarios y la academia para que por medio de foros, paneles, ferias u otros mecanismos, se determinen las necesidades del sector empresarial para con los futuros profesionales contables en el ámbito tributario específicamente.

Con el ultimo eje de acción se lograría fortalecer la cultura tributaria desde los futuros gestores de la información contable y encargados directo del cumplimiento de cada una de las obligaciones tributarias, ya que, en la mayoría de los casos, una inadecuada cultura tributaria de los contribuyentes está relacionada al bajo conocimiento normativo tributario de los profesionales contables que se encargan de realizar las declaraciones ante el ente tributario.

Un elemento adicional a considerar es la tributación de las rentas obtenidas bajo relación de dependencia por los trabajadores en las distintas modalidades, ya que de la encuesta realizada se pudo validar que cerca del 53% de empleados no están asegurados al IESS, y con referencia a las modalidades de contratación aproximadamente el 62,5% de personas no tienen relación de dependencia o en su defecto no existe modalidad de contratación. Por tal razón la probabilidad de que exista tributación en ese segmento de contribuyentes es prácticamente nula, por lo que la estrategia planteada para el fortalecimiento de la cultura tributaria permitiría que este estrato se incorpore a algún régimen formal de tributación en caso de que no puedan ser acogidos con modalidad contractual por sus empleadores, y de esta manera se contribuya a la recaudación impositiva y también a cumplir con el derecho laboral de los trabajadores de contar con una modalidad contractual definida.

Organización

Se requiere generar actividades con hitos de trabajo para lograr de manera conjunta elaborar un proyecto que apunte al desarrollo de la provincia en la actividad tributaria.

Ejecución

Es importante establecer responsabilidades de cada uno de los actores, para lo cual se identifica a los siguientes:

Actor 1: Servicio de Rentas Internas.

Actividad a cumplir: Planificación y ámbito de la capacitación.

Actor 2: Universidad Técnica de Machala - Cámara de comercio de la ciudad de Machala

Actividad a cumplir: Organizar los hitos de trabajo de acuerdo al talento humano a disponer.

Actor 3: Contribuyentes de la ciudad de Machala

Actividad a cumplir: Son los beneficiarios de la capacitación a recibir.

Control

La fase de control debe estar asociada al cumplimiento de los objetivos trazados y será realizada antes, durante y después por los diferentes actores.

Presupuesto

Será establecido por los actores del proceso.

Los resultados identificados establecen que los factores claves para proyectar la cultura tributaria de las contribuyentes de la ciudad de Machala, están asociado a identificar las necesidades de mejoramiento continuo en materia de impuesto, para lo cual se propone la planificación de un proceso de capacitación que integre a diferentes actores, con lo cual se puede dar eficiencia y efectividad al proceso. No obstante, en Paraguay los procesos de capacitación en materia tributaria fueron generándose diferentes distritos territoriales, los cuales aportaron a la obtención de mejores resultados (Chirinos, 2020). En el mismo sentido, en Colombia los factores claves del mejoramiento de las actividades tributarias por parte del contribuyente se basaron en la aplicación de controles y la identificación de las necesidades propias para buscar a través de la capacitación el fortalecimiento de la gestión de tributos (Caro, 2020).

Conclusiones

La gestión tributaria requiere de una correcta organización a fin de estimular al cumplimiento responsable de los contribuyentes en cada uno de sus tributos, los cuales deberían proyectar una eficiente administración por parte del Estado.

Los factores claves identificados a la cultura tributaria se asocian al nivel de organización que tengan los contribuyentes, en tal sentido, se pude establecer de manera significativa que, a mejor organización estructural de la empresa, se obtiene un mejor cumplimiento de los tributos.

Fortalecer la cultura tributaria es parte de la aplicación de un conjunto de acciones que aporten al desarrollo de los contribuyentes en materia tributaria, para lo cual se requiere articular a varios actores, los cuales deben ser los ejes motores para formar un equipo que incida en el contribuyente a entender la importancia de los tributos y las razones por las cuales su aporte permite el desarrollo del país.