Introducción

La industria metalmecánica es uno de los principales componentes de la industria manufacturera en Ecuador. Está constituido por la industria siderúrgica, metalmecánica básica y de transformación, generando materiales, insumos, bienes de capital, partes y servicios diversos. Este sector representa el 10% del total del PIB manufacturero no petrolero, genera más de 80 mil plazas de trabajo y es una de las industrias más interrelacionadas sectorialmente en la economía.

Las empresas metalmecánicas del mundo han sido vanguardistas en el desarrollo de su industria, al incrementar la tecnología en todos sus procesos mejorándolos a tal punto de que algunos de ellos están robotizados, lo que ha permitido que su producción se convierta en masiva, entrando a un sistema de economía de escalas.

Durante los últimos 10 años, las empresas metalmecánicas en el Ecuador han logrado un desarrollo importante, aunque no el que se espera para estar a nivel mundial, pero ya en algunas de ellas se puede incursionar en el desarrollo de productos que a través de la adaptación se podrán realizar en estas empresas (Proecuador, 2018)

Un estudio de Paguay (2016), analiza que el gobierno ecuatoriano con el fin de evitar que el país pierda sostenibilidad de los resultados macroeconómicos alcanzados desde el año 2007 y para garantizar un normal desenvolvimiento de las actividades económicas determino medidas de salvaguardia que permita equilibrar la balanza comercial, con los siguientes alcances, se logró disminuir las importaciones en el año 2015, pero también causó una disminución en las exportaciones a ciertos bienes exportados dependen de las importaciones de las materias primas las cuales tienen sobretasas.

Para Castaño & Arias (2013), el análisis financiero, usualmente circunscrito a la empresa en particular, se está convirtiendo en una herramienta para evaluar la competitividad de conjuntos de empresa pertenecientes a un determinado sector económico o región. En esa misma línea Correa, et al. (2018), indican que los indicadores de costos representan una herramienta fundamental para gestionar la generación de valor en empresas industriales, ya que de su adecuada gestión dependen en gran medida los resultados financieros.

Cuando se habla de liquidez, se hace referencia a la capacidad que tiene una entidad para conseguir dinero efectivo en el menor tiempo posible, es decir, el poder que tiene para obtenerlo a través de sus activos, a fin de que pueda responder a sus obligaciones, cuyos vencimientos están a corto plazo (Durán Herrera, 2004).

La posición del endeudamiento de una organización indica el valor del dinero de otras personas que se utiliza para generar utilidades. En general, un analista financiero se interesa más en las obligaciones mayores a un año, por cuanto, estas comprometen a la empresa con un flujo de pagos contractuales a largo plazo (Gitman & Zutter, 2012).

En la definición de Montoya (2009), la rentabilidad, “es la medida de la productividad de los fondos comprometidos en un negocio, y desde el punto de vista del análisis de la empresa a largo plazo- donde lo importante es garantizar su permanencia y crecimiento, y por ende el aumento de su valor-, es el aspecto más importante para tener en cuenta”. (p. 79)

Para Peiro (2019), la correlación, también conocida como coeficiente de correlación lineal (de Pearson), es una medida de regresión que pretende cuantificar el grado de variación conjunta entre dos variables. En definitiva, son impuestos sobre el valor de las importaciones; para reducirlas la Organización Mundial del Comercio (OMC) solo autoriza salvaguardias después de una investigación detallada y de haber comprobado el daño grave o la amenaza de daño grave a la industria del país afectado. Además, el Acuerdo de la OMC sobre Salvaguardias de 1994 estableció plazos para todas las medidas de salvaguardia (“cláusula de extinción”), con el fin de que no se vuelvan permanentes (Luna, 2015).

Materiales y métodos

Se utilizó un enfoque cuantitativo, que permitió recopilar información significativa, para así tener una profundidad de ideas, amplitud de criterios, predicción de situaciones, entre otros elementos, para dar cumplimientos a los objetivos propuestos. Bajo este enfoque se pudo identificar y analizar, mediante la recolección de datos documental, en qué medida la eliminación de las salvaguardias impacta en el sector metalmecánico del Ecuador.

La población objeto de estudio son las empresas de las industrias básicas de hierro y acero del Ecuador; las cuales, según datos de la Superintendencias de Compañías y Valores del Ecuador, constituyen alrededor de 53 empresas, 11 grandes, 14 medianas, 12 pequeñas y 16 microempresas. Se utilizaron fuentes secundarias referidas a los estados financieros de las empresas del sector metalmecánico recogidos en los sitios web de los siguientes organismos nacionales como el Servicio de Rentas Internas, Instituto Nacional de Estadística y Censos, Banco Central del Ecuador y Superintendencia de Compañías y Valores.

Resultados y discusión

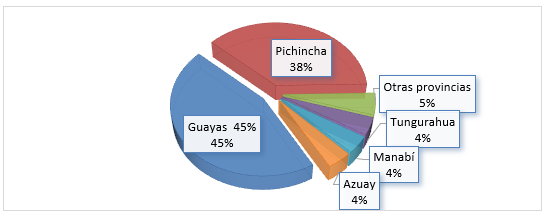

El mayor número de empresas que conforman esta actividad económica se encuentran la provincia del Guayas con un 45% del total, seguido de Pichincha en donde se existe el 38% del total de empresas. Además, entre las 53 que se encuentran registradas, se generaron 6,875 empleos en el año 2017 (Fig. 1).

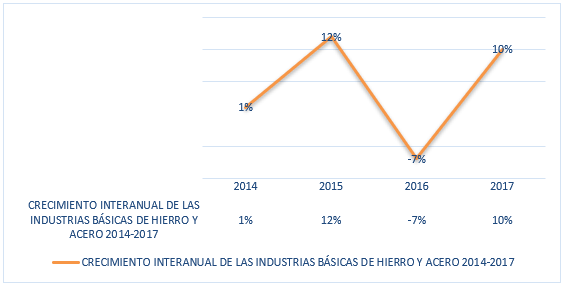

El PIB de las industrias básicas de hierro y acero, en el año 2017 alcanza los $ 560,83 Millones, obteniendo una participación en el total del PIB de 0,79%. Por otro lado, se evidencia un crecimiento en el PIB del 10% en el año 2017 con respecto al año 2016 (Fig. 2 y 3).

Fuente: Banco Central del Ecuador (2018)

Fuente: Banco Central del Ecuador (2018)

Fig. 2 - Crecimiento interanual de las industrias básicas de hierro y acero 2014-2017.

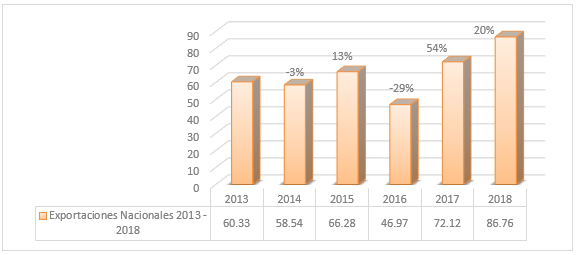

En el 2018, las industrias de hierro y acero exportaron 76.77 millones de toneladas métricas, valor que supera al del 2016. De la misma manera el FOB del año 2018 alcanza los $86.76 Millones USD, con un crecimiento del 20% con respecto al 2017 (Fig. 4).

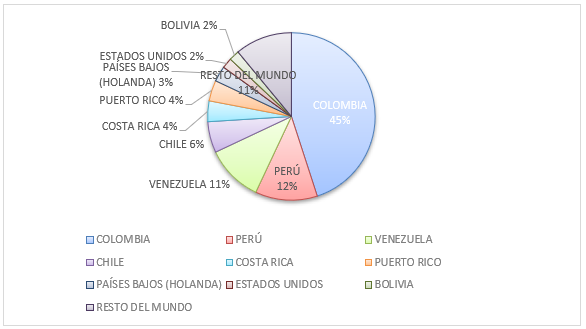

Ecuador en al año 2018 exportó la mayor parte de los productos de hierro y acero a Colombia (38%), seguido de Perú (13%). En el año 2015 las exportaciones aumentaron en 12% en relación al 2014 con $58.54 millones de dólares, para el año 2016 hubo un decrecimiento del -41% y en el año 2017 aumentan las exportaciones 35% (Fig. 5).

Fuente: Ecuador. Corporación Financiera Nacional (2018)

Fuente: Ecuador. Corporación Financiera Nacional (2018)

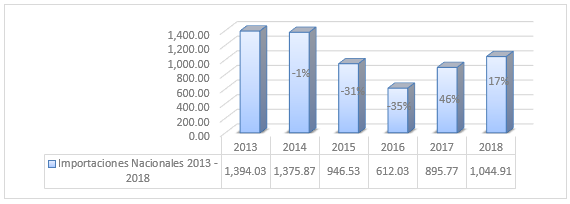

Fig. 5 - Importaciones nacionales 2013-2018.

Desde el año 2014 el nivel de importaciones empezó a disminuir debido a las sobretasas arancelarias, iniciando con un decrecimiento del 1% hasta caer en un 35% en el año 2016. Los datos del 2017 muestran una recuperación del 46%, posterior a ello se mantiene la recuperación en el FOB del sector que para el 2018 con un crecimiento del 17%.

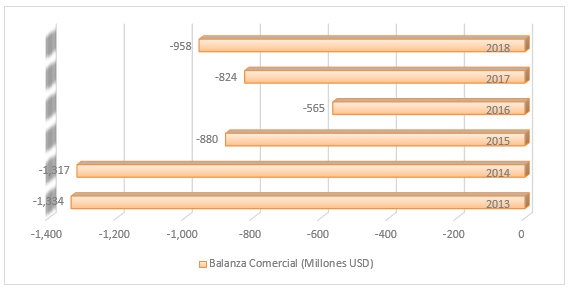

La balanza del sector es ampliamente deficitaria debido a la alta demanda de productos importados. En el 2015 con las medidas de las salvaguardias logró disminuir el déficit un 50% de -1.317 millones a -880 millones, para el año 2016 el déficit sigue disminuyendo en 60% pero en el 2017 aumenta en 33% (Fig. 6).

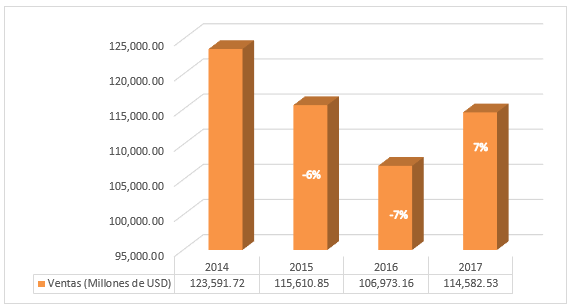

Las ventas del sector se vieron afectadas con las medidas arancelarias en el año 2015 que decrecieron en 6%. En el año 2016 disminuye el 7% y para el 2017 aumentaron 7% (Fig. 7).

Las cuentas contables denominadas como activos, pasivos y patrimonio del sector, evidencian un crecimiento desde el periodo 2015 en activo y patrimonio con 4% y 11%, para el periodo 2016 - 2017 del 5%, 3% y 7% respectivamente (Tabla 1).

Tabla 1 - Balance de situación.

| Cuentas (Millones de USD) | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|

| Activo | 231,539.94 | 240,410.01 | 254,948.90 | 267,770.73 |

| Pasivo | 132,404.49 | 132,595.92 | 141,108.06 | 145,679.75 |

| Patrimonio | 99,183.33 | 110,198.59 | 113,871.50 | 122,091.01 |

En el período 2015 cuando se implementó las medidas de salvaguardias se evidencia un decrecimiento en los ingresos y la utilidad neta del 9% y 35%, para el año 2016 sigue el decrecimiento en menor porcentaje de ingresos, costos y utilidad del 6%, 1% y 1%. En el año 2017 se observa un crecimiento en las cuentas de ingreso y utilidad neta del 8% y 23% correspondientemente (Tabla 2).

Tabla 2 - Balance de resultado.

| Cuenta (Millones de USD) | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|

| Ingresos | 161,456.12 | 147,725.07 | 139,446.85 | 150,218.43 |

| Costos y Gastos | 43,384.76 | 47,870.23 | 47,341.45 | 47,144.20 |

| Utilidad neta | 18,489.87 | 12,102.49 | 12,026.84 | 14,807.41 |

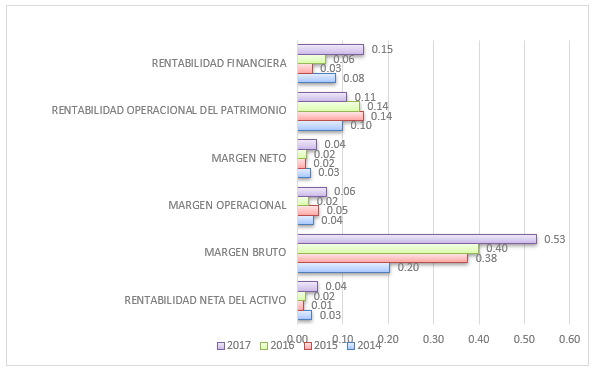

En cuanto al análisis de los indicadores financieros del sector en el 2017, ROA, ROE y margen neto presentan una variación positiva con respecto al año 2016.

Retorno de la Inversión (ROA): En 2016 por cada USD 100 de Activos se generaron USD 5,53 de Utilidad Neta.

Rentabilidad Financiera (ROE): En el 2016 por cada USD 100 invertido por los accionistas, la empresa genera USD 12,13 de Utilidad Neta.

El Margen Neto: En el 2016 por cada USD 100 de Ventas sobran para los propietarios USD 12,92 de Utilidad Neta.

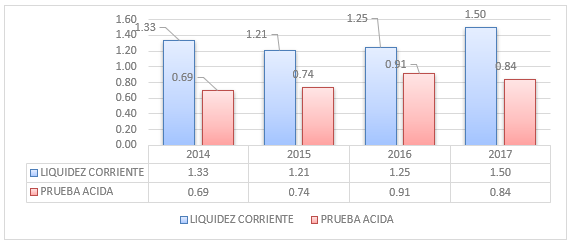

En el año 2017 la liquidez se recuperó en un 24% en relación al año 2015, las salvaguardias afectaron la capacidad de cubrir las obligaciones a corto plazo de las empresas (fig. 8 ).

La liquidez corriente se recupera en el 2017 a 1.50, respecto al periodo 2015 y 2016 donde fueron 1.21 y 1.25 respectivamente. Los activos más liquido de las empresas como se muestra en prueba liquidez acida muestra que no hubo afectación directa con las salvaguardias (Fig. 9).

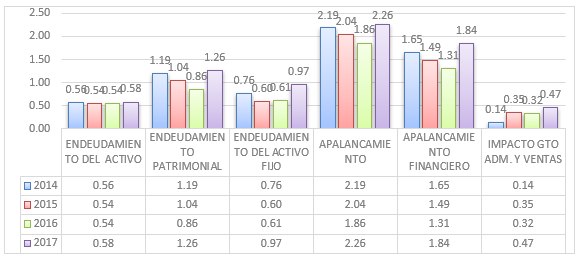

El endeudamiento de los activos en el 2017 es de 0.58 lo que quiere decir que por cada dólar de los activos totales el 58% está comprometido con los acreedores. Para los activos fijos el margen se reduce lo que compromete la estabilidad de los mismos. El apalancamiento de los activos totales representa en promedio el 100% del patrimonio. El Margen operacional del 2017 de las empresas del sector fue de 0.06 superior al año 2014 con 0.04, evidenciando la recuperación del sector y su solidez financiera (Fig. 10).

El margen neto muestra en el 2017 el aumento del 100% en referencia al año 2015-2016, lo que permite recuperar la solvencia del sector lo cual permitirá acceder a créditos para potenciar sus operaciones y mejorar la productividad.

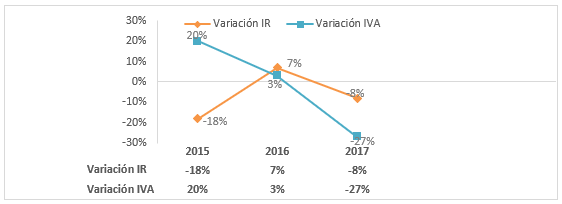

El IR en el 2017 decreció 8% con respecto al 2016, así mismo el IVA recaudado del sector disminuyó en 27%. Debido a la baja producción del sector y a la disminución de sus utilidades el estado recaudo menos impuesto a la renta e Iva (Fig. 11).

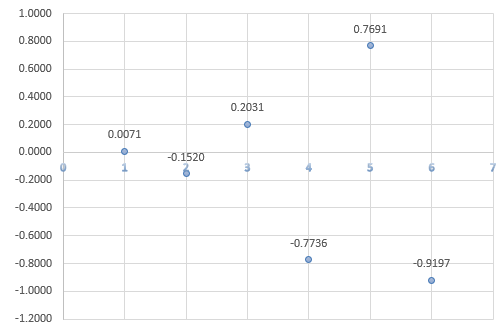

La cuantificación de la fuerza de la relación lineal entre dos variables cuantitativas, se estudia por medio del cálculo del coeficiente de correlación de Pearson. Dicho coeficiente oscila entre -1 y +1. Un valor de -1 indica una relación lineal o línea recta positiva perfecta. Una correlación próxima a cero indica que no hay relación lineal entre las dos variables. El realizar la representación gráfica de los datos para demostrar la relación entre el valor del coeficiente de correlación y la forma de la gráfica es fundamental ya que existen relaciones no lineales (Tabla 3) (Fig. 12).

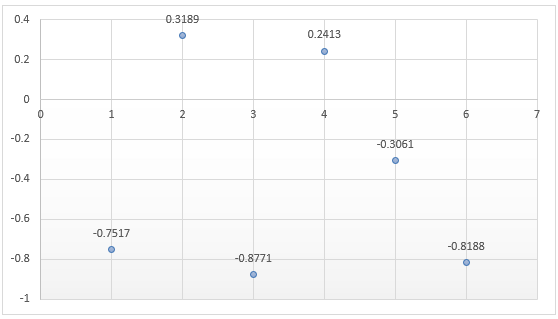

Los resultados de la correlación de las salvaguardias explican que los ingresos y las utilidades con valores negativos del sector metalmecánico tuvieron una relación fuerte inversa, a medida que las salvaguardias estuvieron vigentes, incidieron en los resultados de los estados financieros. Los gastos tuvieron una fuerte correlación positiva, a medidas que las salvaguardias estuvieron vigentes los gasto aumentaron (Tabla 4) (Fig. 13).

Tabla 4 - Salvaguardias - Indicadores Financieros.

| INDICADORES FINANCIEROS | |

|---|---|

| ILC | -0,7517 |

| ILPA | 0,3189 |

| RNA | -0,8771 |

| MB | 0,2413 |

| MO | -0,3061 |

| MN | -0,8188 |

Los resultados de la correlación de las salvaguardias explican que los indicadores financieros (índice liquidez corriente, rentabilidad neta activos y el margen neto) con valores negativos del sector metalmecánico tuvieron una relación fuerte inversa, a medida que las salvaguardias estuvieron vigentes, incidieron en los resultados en las ratios financieras.

Conclusiones

Se puede concluir que la industria metalmecánica en Ecuador es de gran importancia ya que este abastece a sectores estratégicos de la economía con diferentes insumos, maquinarias o estructuras, además que es un gran generador de plazas de empleo para los distintos extractos sociales. Las medidas de salvaguardias apuntaron directamente a las importaciones reduciendo considerablemente en el año 2015-2016 en 18% y 11% respectivamente, con una leve recuperación en el año 2017 del 28% de esta manera el sector metalmecánico entró en una recesión económica como consecuencia de las medidas arancelarias. La balanza comercial del sector disminuyó el déficit en un aumento progresivo durante varios años.

La información obtenida de los estados financieros como el Balance de Situación Financiera y el Estado de resultado muestra la incidencia de las salvaguardias durante su vigencia afectando en sus ingresos y rentabilidad con mayor importancia en el periodo 2015-2016, mientras muestra un incremento para el periodo 2017.

A través de la correlación entre las variables se pudo confirmar la incidencia de las salvaguardias en la situación financiera del sector metalmecánico donde principalmente se vio afectada los ingresos, gastos, utilidad, rentabilidad neta de activos y el margen neto. Las salvaguardias tuvieron incidencia negativa en la situación económica y financiera del sector metalmecánico durante su vigencia afectando la dinámica productiva, la recuperación financiera del sector se da a partir de la eliminación de las medidas arancelarias en junio del 2017, cerrando el ejercicio fiscal con cifras positivas y volviendo al protagonismo dentro de la economía del país, siendo un aporte importante en el PIB y los diversos sectores manufactureros.