Introducción

La trascendencia de la cultura tributaria, según Gómez (2020), se evidencia, es su aporte para el desarrollo de la sociedad. Su incorporación en la formación académica universitaria es esencial para garantizar el acceso, la inclusión y la equidad en la educación superior. El objetivo central de este enfoque educativo es fomentar la comprensión de los impuestos entre los estudiantes, capacitándolos para cumplir con sus responsabilidades hacia la sociedad y el país. El comportamiento tributario de los ciudadanos se moldea por factores educativos y éticos, y la falta de conocimiento en este ámbito genera obstáculos para el cumplimiento tributario.

En el contexto de América Latina, la educación tributaria adquiere una relevancia destacada debido a la baja presión fiscal, la orientación hacia impuestos regresivos y la alta incidencia de evasión y elusión fiscal. El informe sobre estadísticas tributarias en América Latina y el Caribe 2020, de la Organización para la Cooperación y el Desarrollo Económico (OCDE) señala que la recaudación tributaria en la región respecto al Producto Interno Bruto (PIB) se sitúa por debajo de otras áreas globales. Para abordar esta situación, algunos países implementan programas educativos en temas tributarios para elevar la comprensión de ciudadanos y empresas sobre sus obligaciones fiscales, buscando fomentar el cumplimiento voluntario. A pesar de estos esfuerzos, persiste la necesidad de un trabajo sostenido para fortalecer la formación tributaria en la región y cultivar una cultura tributaria sólida y positiva (Sánchez et al., 2021).

La cultura tributaria influye en el cumplimiento tributario tanto de ciudadanos como de empresas. Una cultura fiscal sólida y positiva fomenta la conciencia fiscal y la responsabilidad social, contribuyendo a aumentar la recaudación de ingresos y mejorar la eficacia de la política fiscal. En contraste, una cultura fiscal débil o negativa puede propiciar la elusión y evasión fiscal, con consecuencias perjudiciales para la economía y la sociedad en su conjunto. Por consiguiente, es esencial promover una cultura tributaria positiva mediante la educación financiera, la transparencia y la confianza en la administración tributaria.

Patricio et al. (2023), resaltan los beneficios de la capacitación tributaria, como el desarrollo de una conciencia tributaria suficiente y la promoción de valores, creencias y actitudes positivas que ayudan a los contribuyentes a cumplir con sus obligaciones tributarias. Además, destacan que un fuerte compromiso tributario entre ciudadanos, líderes y colaboradores empresariales podría reducir la evasión fiscal, mejorando la recaudación de impuestos, impulsando una mayor inversión pública y generando satisfacción en la sociedad.

Por su parte, Legarda et al. (2022), consideran que la evasión fiscal afecta la recaudación de ingresos públicos y dificulta cubrir el gasto público, siendo fundamental para fortalecer las obligaciones constitucionales y afirmar el carácter social y solidario cualquier sistema económico. Además, señalan que el compromiso continuo del Estado con la cultura tributaria permite a las pequeñas empresas cumplir con las especificidades del sistema tributario y las leyes fiscales, aplicando métodos que facilitan el cumplimiento de sus obligaciones tributarias.

En este sentido, la importancia de cultivar una cultura tributaria desde la educación básica es resaltada por Fonseca (2021), quien argumenta que los impuestos representan una herramienta clave para que el Estado cumpla con sus diversas obligaciones financieras. Según su estudio, los contribuyentes perciben el pago de impuestos como una contribución para solventar las responsabilidades del país. Esto lleva a la conclusión de que la formación de la cultura tributaria ciudadana está intrínsecamente vinculada al otorgamiento de poder tributario al Estado, utilizado para cumplir con compromisos económicos y sociales.

Desde la perspectiva de Jáuregui & Ramírez (2022), la falta de conocimiento tributario puede estar asociada con el incumplimiento de las responsabilidades fiscales, lo que resulta en evasión fiscal y puede disminuir el desarrollo económico y social de un país. Resaltan la importancia de la planificación fiscal para las empresas, enfatizando la necesidad de optimizar procesos y actividades para reducir la carga tributaria de manera legal y beneficiarse de la correcta aplicación de las normativas.

Destacando la falta de socialización de valores morales, de justicia y solidaridad como raíz del fraude fiscal, Gómez (2020), señala las consecuencias perjudiciales de la evasión fiscal para todos los ciudadanos. En el contexto latinoamericano, la baja carga tributaria y las altas tasas de evasión limitan las oportunidades para políticas tributarias más eficientes y redistributivas. Además, la disposición a pagar impuestos está vinculada al temor de los contribuyentes a ser identificados y sancionados por el Estado.

Respecto al impacto global de la evasión fiscal, Patiño et al. (2019), indican que esta afecta la dinámica social en diversas economías mundiales, siendo un problema global que varía en el tiempo. Este comportamiento puede provocar un crecimiento económico más lento, ya que las pequeñas y medianas empresas invierten menos en investigación y desarrollo debido a la evasión fiscal, generando perjuicios diversos a la sociedad y la economía de un país. La evasión también contribuye a la desigualdad económica al no financiar servicios públicos y programas sociales, afectando el crecimiento económico y la eficacia de los sistemas legales y financieros nacionales.

Por otro lado, Jáuregui & Ramírez (2022), señalan que la falta de una verdadera conciencia fiscal individual y colectiva es una de las principales razones para no pagar impuestos. Esta falta de conciencia se deriva de la percepción pública sobre la imagen del país, la equidad de sus gastos e inversiones, y la comprensión limitada de los programas gubernamentales y la política de redistribución del ingreso. En general, la evasión fiscal se presenta como un problema que afecta tanto a la economía como a los contribuyentes, resaltando la importancia de la conciencia y la planificación fiscal para reducir este fenómeno.

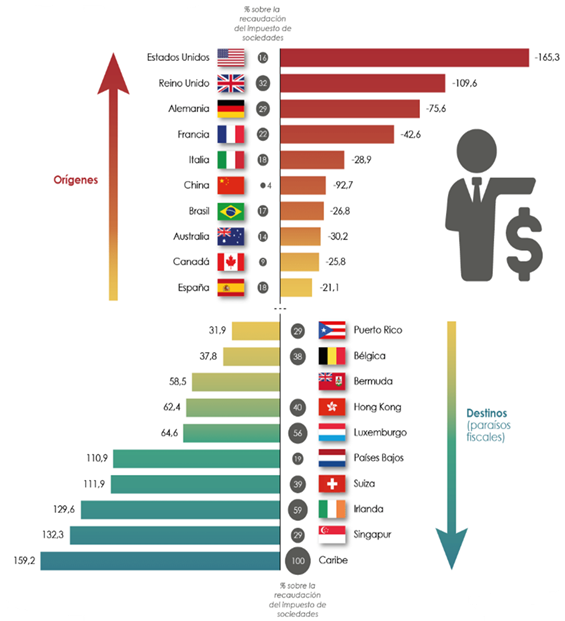

La evasión fiscal no es exclusiva de los países en desarrollo de América; es un fenómeno que afecta también a la Unión Europea (UE), manifestándose a través de la transferencia de fondos hacia paraísos fiscales (ver figura 1). Aunque las instituciones comunitarias no lo admitan de manera oficial, países con sistemas tributarios permisivos como Países Bajos, Irlanda y Luxemburgo representan un desafío importante para las arcas fiscales de otros miembros de la UE. Además, naciones no pertenecientes a la UE, como Suiza, participan en las dinámicas económicas de la región.

Según el National Bureau of Economic Research, en 2019, las grandes empresas canalizaron alrededor de 465.000 millones de dólares hacia paraísos fiscales en el corazón de Europa. A nivel global, cerca del 37% de los beneficios empresariales, equivalentes a unos 970.000 millones de dólares, se trasladaron a estos destinos. Este fenómeno impacta directamente en la recaudación de impuestos sobre sociedades, generando pérdidas notables para países como Reino Unido, Alemania, Francia, Italia y España, con porcentajes que varían entre el 18% y el 32%.

La ingeniería fiscal de las multinacionales también afecta a grandes potencias económicas como Estados Unidos, que perdió 165.300 millones de dólares en 2019, y al Reino Unido, que enfrenta una disminución del 32% en la recaudación del impuesto de sociedades. Además, este impacto se extiende a nivel individual, evidenciado por la riqueza oculta de los particulares en paraísos fiscales, que alcanzó 1,71 billones de euros en 2018, equivalente al PIB de Italia. Estas prácticas resaltan la necesidad de abordar la elusión y evasión fiscal en un contexto globalizado.

Fig. 1 - Traslados internacionales de ingresos empresariales en miles de millones de dólares al 2019.

La figura 1 muestra los países de origen de los fondos y su traslado hacia países considerados como paraísos fiscales (Merino et al., 2023). No cabe duda que la evasión fiscal, reflejo de una carencia de solidaridad ciudadana, impacta de manera negativa en las finanzas públicas y socava la capacidad redistributiva del sistema tributario. Considerado un delito en la economía globalizada, el fraude fiscal puede acarrear graves consecuencias legales y financieras para sus perpetradores.

En este contexto, Mora (2022), aboga por estrategias colaborativas que fomenten la cooperación, transparencia y cumplimiento tributario, buscando mejorar la moral fiscal entre los ciudadanos. En línea con esta perspectiva, Crespo et al. (2023), resaltan que la educación tributaria no solo impulsa la cultura tributaria, sino que también mejora el desempeño de los contribuyentes en aspectos contables y de control tributario, proporcionándoles herramientas para la autosuficiencia.

Sin embargo, Fonseca (2021), sostiene que, en Ecuador, la falta de un nivel educativo relativamente alto y la escasa popularidad de la cultura fiscal indican la necesidad de un enfoque más sólido en la formación de la cultura tributaria, sobre todo en la educación básica de los jóvenes. Destaca la importancia de involucrar a las instituciones educativas, superando las brechas en la cooperación con familias y comunidades locales para cultivar una cultura tributaria efectiva entre los estudiantes. De igual manera, resalta que las instituciones educativas representan el epicentro cultural más importante de la comunidad y, debido a su función social, enfrentan considerables desafíos y responsabilidades en la formación de la cultura cívica tributaria. Las deficiencias en el proceso pedagógico y en la colaboración con la familia y la comunidad obstaculizan el desarrollo de esta cultura cívica tributaria durante la formación ciudadana. Por lo tanto, se considera que es necesario incorporar la cultura tributaria en el sistema educativo, abordando las deficiencias existentes para lograr una formación efectiva de esta cultura entre los estudiantes (Fonseca, 2021).

En este contexto, el presente estudio abordará la siguiente pregunta científica: ¿Cuáles son los aportes específicos que los programas de educación fiscal brindan a las empresas en crecimiento? Con este enfoque, el objetivo de la investigación es realizar una revisión crítica de los programas educativos en tributación, evaluando su impacto en la toma de decisiones tributarias y la salud financiera de las empresas en proceso de expansión.

Materiales y métodos

La metodología empleada en la elaboración de este artículo se enfocó en el tema del desarrollo de programas de formación en tributación para empresas en crecimiento. La exploración de la literatura se llevó a cabo utilizando fuentes académicas de alta calidad, con un énfasis particular en las bases bibliográficas de Scopus, Scielo Proquest, y Web of Science. Se establecieron parámetros de inclusión que abordaron aspectos clave como la “educación”, “tributación”, “programas de educación” y “política fiscal”, asegurando así la pertinencia y relevancia de la información recopilada. La búsqueda se limitó a artículos publicados en los últimos 5 años para garantizar la actualidad de los datos considerados. Las áreas del conocimiento consultadas abarcaron la Tributación, Contabilidad, Educación y Derecho Tributario, proporcionando una perspectiva integral del tema. Es importante destacar que se adoptó el método cualitativo para profundizar en la comprensión de la complejidad subyacente a la formación tributaria, permitiendo así una exploración más detallada de los contextos y procesos involucrados en el desarrollo de programas educativos específicos para empresas en crecimiento. Este enfoque metodológico cualitativo contribuyó a comprender las dimensiones subjetivas y contextualizadas del fenómeno en estudio.

Resultados y discusión

TAXEDU, es una iniciativa educativa y de concienciación impulsada por la Unión Europea, se destaca por su enfoque integral y participativo en la educación fiscal dirigida a jóvenes europeos. Se encuentra Coordinado por el Parlamento Europeo y la Comisión Europea, en colaboración con las administraciones tributarias nacionales, este portal tiene como objetivo fundamental elevar la comprensión de los jóvenes sobre los impuestos y su relevancia en la vida diaria. La estrategia de dividir la información en secciones personalizadas para distintos grupos de edad - niños, adolescentes y adultos jóvenes - refleja una consideración profunda de las diferentes etapas de desarrollo y necesidades educativas de estos segmentos.

La innovadora metodología de enseñanza, que incorpora juegos, material de aprendizaje electrónico y microaprendizaje en forma de clips, demuestra un esfuerzo consciente por hacer que el proceso de aprendizaje sobre impuestos sea interactivo, atractivo y, sobre todo, relevante para la vida cotidiana de los jóvenes europeos (ver figura 2). El énfasis en proporcionar datos sorprendentes y divertidos sobre impuestos en toda Europa para los niños, así como ejemplos específicos relacionados con los intereses de los adolescentes, muestra un diseño pedagógico que se adapta a las distintas etapas del desarrollo cognitivo.

La plataforma educativa "TAX EDU" presenta una serie de características destacadas que contribuyen a su efectividad en la enseñanza de la educación fiscal. En primer lugar, destaca por ofrecer un contenido multimedia variado, que incluye guiones gráficos y planes de lecciones, proporcionando a los profesores recursos valiosos para las actividades en el aula. Además, cuenta con un catálogo de formación que abarca cursos dinámicos e interactivos, abordando temas cruciales como el papel de los impuestos, la importancia del cumplimiento voluntario y la prevención del fraude fiscal. La inclusión del juego educativo "Taxalandia" agrega un elemento lúdico a la experiencia, permitiendo a los jugadores asumir el rol de "primer ministro" y tomar decisiones financieras relacionadas con los impuestos. Por último, la plataforma se distingue por proporcionar información actualizada sobre el desarrollo de la educación fiscal en la Unión Europea y sus estados miembros, asegurando que el contenido esté alineado con las últimas tendencias y novedades en este ámbito. En conjunto, estas características consolidan a "TAX EDU" como un modelo integral y dinámico para la promoción efectiva de la educación fiscal.

La participación activa de jóvenes durante la creación del sitio, respaldada por la colaboración de las administraciones tributarias nacionales, asegura que el contenido sea auténtico y resuene con el público objetivo. Además, la inclusión de un rincón para profesores, con recursos y herramientas, resalta la importancia de apoyar a los educadores en la tarea de transmitir conocimientos fiscales de manera efectiva.

Los objetivos de esta iniciativa educativa van más allá de la educación pura, buscando reducir la evasión fiscal y el fraude a través de una mejor información y educación en este ámbito. Al informar a los ciudadanos sobre los servicios e instalaciones posibles gracias a los impuestos, como educación y salud, TAXEDU aspira a construir una comprensión más profunda y positiva de la contribución fiscal en la sociedad europea (Enriquez, 2022).

El respaldo continuo del proyecto por parte de la Dirección General de Fiscalidad y Aduanas de la Comisión Europea, así como el apoyo en curso de las Administraciones Tributarias Nacionales, demuestran el compromiso a largo plazo con la sostenibilidad y la difusión del conocimiento sobre impuestos a través de este portal.

Calijuri et al. (2022), plantean un modelo colaborativo para fomentar la cooperación entre las autoridades fiscales y los contribuyentes con el fin de mejorar el cumplimiento tributario. Su objetivo es que los contribuyentes cumplan voluntariamente con sus obligaciones fiscales, haciéndolo de manera puntual y reduciendo la evasión fiscal. Para lograr esto, proponen facilitar el cumplimiento proporcionando asistencia y recursos, simplificando los procesos y brindando acceso a información fiscal. También buscan reducir la evasión identificando áreas de riesgo y adoptando estrategias preventivas. Otra meta es fortalecer las relaciones entre contribuyentes y autoridades fiscales, promoviendo un ambiente de confianza y cooperación que mejore la comunicación y el entendimiento mutuo. Para fomentar el cumplimiento a largo plazo, sugieren reconocimientos y recompensas por un buen comportamiento tributario, así como programas educativos sobre obligaciones y derechos tributarios, y el funcionamiento del sistema.

Este enfoque de cumplimiento cooperativo ya se ha implementado en algunos países y se enfoca principalmente en los grandes contribuyentes, responsables de una parte significativa de los ingresos fiscales. Sin embargo, en otros países, el modelo también incluye a contribuyentes pequeños y medianos como una alternativa para garantizar un nivel adecuado de cumplimiento tributario (Calijuri et al., 2022).

En América Latina, uno de los primeros países en implementar este modelo fue Brasil, a través del proyecto conocido como CONFIA, respaldado por la Receita Federal de Brasil (RFB). El programa fue lanzado inicialmente en abril de 2021 durante un evento en línea que contó con la participación de académicos extranjeros, autoridades tributarias de otros países y contribuyentes con experiencia en esquemas similares fuera de Brasil. Los participantes en el programa forman parte del Operador Económico Autorizado (OEA), una iniciativa del sector aduanero que comparte algunas similitudes con los principios de colaboración en cumplimiento. Desde entonces, el programa ha sido desarrollado por representantes de la RFB y los contribuyentes (Ferreira, 2022). Ver tabla 1.

Tabla 1 - Estructura y Gobernanza de CONFIA.

| Secretaría Ejecutiva | Asamblea de Representantes | Cámaras Temáticas |

|---|---|---|

| El Foro de Diálogo es responsable de organizar toda la dinámica de trabajo. Está compuesto por personal de la RFB y representantes de las unidades participantes. | El órgano de revisión del Foro, conformado por 10 representantes de los contribuyentes y 5 representantes de la RFB, todos con derecho a voto, se encarga de revisar la selección de temas de investigación y presentar propuestas al Comité de Gobernanza del Fideicomiso. | Este órgano es responsable de investigar problemas y proponer soluciones. Además de las empresas participantes y los miembros de la RFB, su composición puede incluir expertos académicos, organismos públicos o privados, y cualquier otro experto que comprenda el tema específico y pueda contribuir al desarrollo de soluciones. |

Fuente: elaboración propia.

Además de representantes de la RFB y empresas participantes, el estatuto del foro también permite la participación de organizaciones invitadas que pueden colaborar en temas específicos, siempre y cuando las entidades relacionadas firmen un acuerdo de cooperación con la RFB, desde académicos, expertos e incluso apoyo logístico de las instituciones estatales (Ferreira, 2022) .

Según la Organización para la Cooperación y el Desarrollo Económicos (2021), la colaboración estrecha entre las autoridades tributarias y los Ministerios de Educación es elemental para expandir los programas educativos sobre impuestos en las escuelas a una escala más amplia, tal como se ha evidenciado con el programa implementado en Kenia desde 2012. Este ejemplo resalta la importancia de integrar la educación fiscal de manera efectiva en los planes de estudio, más allá de acuerdos individuales con instituciones específicas.

En Kenia, la Administración Tributaria estableció una unidad especial dedicada a impartir clases sobre fiscalidad en las escuelas, lo que ha resultado en un programa exitoso y continuamente en crecimiento. Para superar las limitaciones de recursos, se ha trabajado en colaboración con el Instituto Keniata de elaboración de currículos (KICD) para incluir temas fiscales en diferentes asignaturas. Esta colaboración se centra en ampliar el alcance y la efectividad del programa.

En Kenia, se ha destacado la implementación de modelos educativos que incorporan temas relacionados con los impuestos en los programas escolares como parte de la educación tributaria. La Autoridad Tributaria de Kenia ha establecido una unidad de capacitación en ciudadanía tributaria que no solo ofrece formación, sino que también visita las escuelas para impartir cursos y conferencias a los estudiantes sobre impuestos. En colaboración con el KICD, este enfoque educativo se ha implementado de manera exitosa, expandiéndose para incluir la enseñanza sobre tributación en materias básicas como idiomas extranjeros, historia y estudios sociales. La idea detrás de este modelo es que la educación tributaria debe ser parte integral del proceso educativo de los estudiantes, permitiendo que desde una edad temprana comprendan la importancia de los impuestos en la sociedad y fomenten una cultura tributaria. El objetivo principal al integrar la educación tributaria en los planes de estudio escolares es mejorar la comprensión estudiantil sobre los impuestos y capacitar a los docentes como agentes del cambio capaces de transmitir este conocimiento eficazmente. Este programa se enfoca en incluir temas tributarios dentro del currículo escolar para promover una mejor comprensión sobre el papel e importancia de los impuestos en nuestra sociedad y capacitar a nuestros docentes para facilitar dicho aprendizaje (Organización para la Cooperación y el Desarrollo Económicos, 2021).

La Administración Federal de Ingresos Públicos (AFIP) de Argentina ha adoptado un enfoque para mejorar la comprensión de los impuestos entre los estudiantes y su papel en la sociedad. Para garantizar la continuidad del programa, la AFIP ha establecido una estrecha colaboración con el sistema educativo, creando equipos interinstitucionales e invirtiendo en capacitaciones para docentes. Según una evaluación realizada por la Universidad de Buenos Aires, esta iniciativa ha sido exitosa, destacando la importancia del apoyo constante de diferentes instituciones para asegurar la continuidad del programa (Organización para la Cooperación y el Desarrollo Económicos, 2021).

La AFIP en Argentina implementó diversas estrategias pedagógicas para mejorar la comprensión de los estudiantes sobre los impuestos y su función en la sociedad. Se llevaron a cabo reuniones regulares con profesores, directores de escuelas y otros actores educativos para discutir la importancia de la educación fiscal y cómo incorporarla efectivamente en los planes de estudio. Además, se crearon materiales educativos específicos sobre impuestos y responsabilidades fiscales adaptados al nivel de los estudiantes para facilitar su entendimiento. Por último, se capacita al cuerpo docente para que desempeñen un papel activo en la enseñanza de la educación fiscal, brindándoles las herramientas y conocimientos necesarios para incorporar estos temas de manera efectiva en sus clases. Estas estrategias combinadas tenían como objetivo fortalecer el conocimiento de los estudiantes sobre los impuestos y su importancia en la sociedad, fomentando así una educación fiscal más completa y eficaz en las escuelas argentinas.

En cuanto a los contenidos enseñados en el programa argentino de educación fiscal, se abordaron aspectos como conceptos básicos sobre impuestos, incluyendo explicaciones acerca del significado e importancia de los impuestos, así como su utilización para financiar servicios públicos y promover el bienestar social. También se discutió información relacionada con las responsabilidades fiscales de los ciudadanos, como el pago de impuestos, la presentación de declaraciones fiscales y el cumplimiento de las regulaciones tributarias. Además, se brindaron explicaciones sobre los posibles beneficios y deducciones fiscales a los que los contribuyentes pueden acceder, promoviendo un uso adecuado de estos incentivos. Estos contenidos buscan brindar a los estudiantes una comprensión sólida de la importancia de los impuestos en la sociedad y fomentar una cultura de cumplimiento fiscal desde una edad temprana (Organización para la Cooperación y el Desarrollo Económicos, 2021).

Otro enfoque de educación fiscal es el que ofrece el Servicio de Gestión Tributaria sudafricano (SARS) a través de talleres de formación adaptados a las necesidades específicas de los participantes. Estos talleres son un pilar esencial para brindar una instrucción práctica y detallada sobre aspectos tributarios particulares, aunque su preparación requiere un esfuerzo considerable para garantizar su máxima eficacia. Dado que los talleres presenciales requieren recursos significativos y tienen un alcance limitado, es crucial asegurarse de que se enfoquen en los temas y participantes adecuados. El SARS utiliza un enfoque dual en sus talleres, invitando a empresas específicas a sesiones de formación y permitiendo que otros actores relevantes soliciten asistencia personalizada. Estos talleres se ofrecen en diferentes formatos, como sesiones en las instalaciones del SARS adaptadas a las necesidades de la empresa según acuerdos específicos, y sesiones dirigidas por asesores fiscales voluntarios que brindan una conexión más directa con la administración tributaria. Los temas tratados en estos talleres son diversos e incluyen impuestos sobre el valor añadido, tributación de pequeñas empresas, impuesto sobre la renta y regulaciones fiscales para organizaciones sin ánimo de lucro, entre otros. Como parte de esta iniciativa, el SARS colabora con entidades bancarias para capacitar a los empresarios sobre el uso de créditos bancarios y con empresas mineras para educar a sus empleados sobre sus responsabilidades fiscales relacionadas con los dividendos de acciones (Organización para la Cooperación y el Desarrollo Económicos, 2021).

Por otro lado, los Foros de Actores en Tanzania, según señala la Organización para la Cooperación y el Desarrollo Económicos (2021), son reuniones regionales que reúnen a empresarios con la Autoridad Tributaria de Tanzania (TRA). La agenda de estos foros se elabora a partir de comentarios obtenidos en centros de atención telefónica, seminarios o reuniones previas, lo que facilita la identificación de las necesidades específicas de la región. En colaboración con la oficina local de TRA, se promocionan ampliamente estos foros a través de los medios locales y están diseñados para fomentar una participación activa combinando entretenimiento con temas técnicos. Estos eventos brindan una plataforma para que los contribuyentes interactúen con TRA, no solo para obtener información, sino también para expresar preocupaciones o quejas, y brindar retroalimentación para mejorar el servicio y establecer la agenda futura.

Estas estrategias educativas tienen como objetivo crear un espacio que promueva el diálogo, la adquisición de conocimientos y un ambiente propicio para el intercambio y la colaboración entre los contribuyentes, todo ello con miras a fortalecer la ética tributaria y promover un cumplimiento tributario socialmente responsable (Organización para la Cooperación y el Desarrollo Económicos, 2021).

Los Diálogos Fiscales implementados en Ruanda son una plataforma que facilita la interacción entre el Director General de la Agencia Tributaria de Ruanda (RRA) y la comunidad empresarial. Su objetivo es identificar los problemas y desafíos que enfrentan y buscar posibles soluciones. Estos diálogos se llevan a cabo en cada provincia de Ruanda, además de la capital, en colaboración con el gobernador provincial y las federaciones del sector privado. Según la RRA, esta iniciativa fomenta un intercambio bidireccional que ayuda a fortalecer la confianza de los contribuyentes en recibir un trato justo, al mismo tiempo que proporciona información valiosa a la RRA sobre las percepciones y preocupaciones del sector empresarial. Aunque se espera que hasta 1,500 contribuyentes participen en estos diálogos, todavía persiste el desafío de aumentar la participación empresarial para alcanzar el nivel deseado.

En Sierra Leona, se han realizado dos series de reuniones llamadas Diálogo Empresarial con el respaldo del Programa de las Naciones Unidas para el Desarrollo y el Banco Africano de Desarrollo. Una serie convocó a representantes de grandes contribuyentes, mientras que la otra estuvo dirigida a pequeñas y medianas empresas, así como microempresas. Los comentarios recopilados durante estos eventos reflejan que los contribuyentes valoraron tener la oportunidad de expresar sus opiniones sobre el sistema de gestión tributaria. Por otro lado, la NRA de Sierra Leona ha recibido positivamente las sugerencias hechas por los contribuyentes para mejorar la gestión de impuestos (Organización para la Cooperación y el Desarrollo Económicos, 2021).

El Programa de Divulgación de la Agencia Tributaria de Canadá (CRA) se centra en educar y concienciar a los contribuyentes sobre sus derechos para acceder a beneficios y subvenciones dirigidos a los grupos más vulnerables de Canadá, como los indígenas, los recién llegados, las personas mayores, los jóvenes, las personas con discapacidad, las personas sin hogar y aquellos con bajos ingresos. Para llevar a cabo este programa, la CRA cuenta con expertos en divulgación distribuidos en diferentes regiones que ofrecen presentaciones personalizadas a individuos y organizaciones sociales durante todo el año. Estas sesiones incluyen apoyo personalizado para guiar a los contribuyentes sobre la documentación necesaria en caso de cualquier comunicación por parte de la CRA, así como promover el Programa de Voluntariado Social para Impuestos (CVITP) de la CRA. Además, se brindan sesiones informativas en empresas o eventos y se proporciona asistencia personalizada en cuestiones fiscales. El programa también colabora con varias organizaciones y entidades gubernamentales para organizar eventos informativos y ampliar su alcance, adaptándose a las necesidades específicas de cada comunidad, ofreciendo materiales en diferentes idiomas. Debido a la pandemia del COVID-19, las actividades se han trasladado al formato virtual para garantizar su continuidad (Organización para la Cooperación y el Desarrollo Económicos, 2021).

Calidad y relevancia del contenido ofrecido por los programas educativos en tributación

Según Masbernat (2022), los cursos de educación fiscal suelen ofrecer una variedad de contenidos diseñados para promover el conocimiento y la comprensión de los aspectos financieros, éticos y legales de los impuestos. Algunos contenidos comunes proporcionados por estos programas incluyen:

Conceptos básicos de impuestos: presentan conceptos tributarios básicos, incluidos los tipos de impuestos, las estructuras tributarias y el papel de los impuestos en la sociedad.

Ley Tributaria: un examen de las leyes y regulaciones tributarias aplicables, incluidas disposiciones específicas sobre impuestos directos e indirectos, procedimientos tributarios y responsabilidades de los contribuyentes.

Ética fiscal: exploran los principios éticos del sistema tributario, incluida la equidad, la justicia social, la responsabilidad cívica y moral, y el papel de los impuestos en el bienestar colectivo.

Cumplimiento Tributario: se enfoca en los deberes y responsabilidades de los contribuyentes y estrategias para promover el cumplimiento voluntario y prevenir la evasión tributaria.

Responsabilidad social: consideran la contribución de los impuestos a la financiación de importantes servicios públicos como la educación, la salud, la infraestructura y los programas de bienestar social.

Casos prácticos: aplicar conocimientos teóricos a escenarios concretos mediante el análisis de casos reales y situaciones hipotéticas para promover la comprensión de la aplicación práctica de las normas tributarias.

Herramientas de gestión tributaria: uso de tecnologías y sistemas de gestión tributaria y gestión de documentos y procedimientos relacionados con declaraciones y pagos de impuestos.

Estos cursos están diseñados para proporcionar a los participantes una comprensión integral de los aspectos técnicos, éticos y legales de la tributación con el fin de promover el cumplimiento voluntario y fomentar una cultura de responsabilidad financiera en la sociedad.

Al respecto, Enríquez (2022), menciona la importancia de que los programas de educación tributaria se adapten a las condiciones tributarias estatales actuales y se actualicen constantemente para reflejar los cambios en la legislación tributaria y la práctica tributaria. También es fundamental que los cursos de educación fiscal sean accesibles y comprensibles para todos los residentes, independientemente de sus conocimientos sobre la materia. Los programas de educación fiscal deben ofrecer un amplio contenido multimedia y cursos interactivos dinámicos sobre la importancia de los impuestos, la importancia del cumplimiento voluntario y el fraude fiscal.

Desafíos comunes que persisten en los programas educativos en tributación

Fajardo et al. (2021), afirman que los desafíos que enfrenta la educación tributaria incluyen la complejidad de las regulaciones tributarias, la falta de interés de los estudiantes, la desconexión entre teoría y práctica, y la necesidad de desarrollar contadores públicos que puedan comprender, interpretar críticamente y aplicar las regulaciones tributarias en detalle. Estos desafíos requieren enfoques pedagógicos que fomenten la reflexión crítica, la participación activa de los estudiantes y la comprensión de la tributación como un tema que afecta directamente a la sociedad. La teoría del aprendizaje crítico se presenta como un medio para abordar estas cuestiones y promover un aprendizaje significativo en materia tributaria.

Masbernat (2022), enlista algunos desafíos comunes en los programas de educación fiscal que se presentan a continuación:

Una gran cantidad de personas, incluidos estudiantes y profesionales, pueden tener una comprensión limitada de los conceptos tributarios y la importancia del cumplimiento tributario, lo que dificulta la efectividad de los programas educativos. Las normas tributarias suelen ser complejas y cambian con frecuencia, lo que dificulta la enseñanza de los aspectos legales y técnicos de la tributación. La resistencia al cambio puede obstaculizar los esfuerzos educativos para promover una cultura de responsabilidad fiscal, ya que algunas personas pueden tener actitudes negativas hacia las prácticas tributarias éticas y el cumplimiento tributario. Además, la falta de recursos financieros y humanos puede dificultar la implementación y sostenibilidad de los programas de educación fiscal, especialmente con presupuestos ajustados.

Es necesario actualizar constantemente los programas educativos para reflejar los cambios en las leyes y prácticas tributarias, ya que estas evolucionan con el tiempo. Asimismo, la diversidad del entorno de política fiscal, que incluye diferencias en los sistemas tributarios y entornos culturales entre países, plantea desafíos para el desarrollo curricular y los métodos de enseñanza. Para abordar estos desafíos, se requiere un enfoque integral que incluya la colaboración entre instituciones educativas, agencias gubernamentales, organizaciones internacionales y la sociedad civil para desarrollar estrategias efectivas para promover la educación y la ética tributaria.

Para abordar los problemas de la educación tributaria, es importante considerar estrategias como campañas de concientización pública, enfatizando su impacto positivo en la sociedad, la cooperación entre instituciones públicas, entidades privadas y organizaciones de la sociedad civil para desarrollar una educación integral planificada. Y de forma sostenible. Incluir estudios de casos, simulaciones y ejercicios prácticos en el programa de capacitación para ayudar a los participantes a comprender la aplicación práctica de los conceptos de impuestos y ética; constantemente actualizados, especialmente sobre el uso de la tecnología en el desarrollo de plataformas de aprendizaje en línea, aplicaciones móviles y recursos multimedia. Por otro lado, promovemos la inclusión de la educación fiscal en los programas escolares desde edades tempranas para inculcar un conocimiento profundo de los impuestos y conceptos morales desde edades tempranas. Evaluación final y seguimiento (Enríquez, 2022).

Los desafíos fiscales que enfrentan las empresas latinoamericanas incluyen la complejidad del sistema tributario, la carga tributaria, la evasión fiscal, la falta de transparencia y la inestabilidad de las políticas tributarias. La complejidad del sistema tributario puede dificultar que las empresas cumplan con sus obligaciones tributarias, en especial para las empresas que operan en varios países de la región. En sí misma, la carga fiscal puede ser alta y afectar la rentabilidad de una empresa, desalentando así la inversión y el crecimiento. La evasión fiscal es otro desafío importante, ya que reduce los ingresos fiscales y puede crear competencia desleal entre empresas que cumplen con sus obligaciones tributarias y aquellas que no lo hacen. La falta de transparencia en el sistema tributario puede crear incertidumbre y desconfianza en las empresas, mientras que la inestabilidad en la política tributaria puede dificultar las decisiones de planificación e inversión a largo plazo (Villalba et al., 2021).

Conclusiones

La cultura tributaria es fundamental para el desarrollo económico y social de una sociedad, ya que influye en el comportamiento tributario de los ciudadanos y empresas. La falta de conocimiento y conciencia tributaria puede obstaculizar el cumplimiento fiscal, lo que afecta la recaudación de ingresos y la efectividad de la política fiscal.

Los programas de educación tributaria son clave para promover una cultura tributaria positiva y mejorar el cumplimiento fiscal. Estos programas deben adaptarse a las condiciones específicas de cada país, incluyendo su sistema tributario y entorno cultural, y deben actualizarse constantemente para reflejar los cambios en las leyes y prácticas tributarias.

La evasión fiscal es un problema global que afecta a las economías de diversos países. La falta de solidaridad ciudadana y la búsqueda de beneficios individuales a través de prácticas de elusión fiscal impactan negativamente en las finanzas públicas y socavan la capacidad redistributiva del sistema tributario. Para abordar este problema, es necesario promover la cooperación, transparencia y cumplimiento tributario, así como fortalecer la educación tributaria desde la educación básica.

El modelo educativo "TAX EDU" de la Unión Europea destaca por su enfoque integral y participativo en la educación fiscal dirigida a jóvenes europeos. Su metodología innovadora, que incorpora juegos y material electrónico de aprendizaje, demuestra un esfuerzo consciente por hacer que el proceso de aprendizaje sobre impuestos sea interactivo y relevante para la vida cotidiana de los jóvenes. Este enfoque contribuye significativamente a elevar la comprensión de los impuestos y su importancia en la sociedad.

El modelo colaborativo propuesto por Calijuri et al. (2022), para fomentar la cooperación entre las autoridades fiscales y los contribuyentes es una estrategia efectiva para mejorar el cumplimiento tributario. Su enfoque en facilitar el cumplimiento, reducir la evasión fiscal y fortalecer las relaciones entre contribuyentes y autoridades fiscales demuestra un compromiso con la promoción de una cultura tributaria positiva y el cumplimiento voluntario de las obligaciones fiscales.

Los programas educativos en tributación más efectivos y completos, como los implementados en la Unión Europea, Kenia, Argentina y Canadá, adoptan enfoques integrales que van más allá de la mera transmisión de conocimientos teóricos sobre impuestos. Estos programas se centran en el desarrollo de competencias, habilidades prácticas y actitudes responsables, promoviendo una comprensión profunda y una participación activa en asuntos fiscales desde edades tempranas.

La colaboración entre autoridades tributarias, Ministerios de Educación, instituciones académicas y la sociedad civil es fundamental para el éxito de los programas educativos en tributación. Los programas más exitosos se basan en una participación activa de los contribuyentes y una retroalimentación constante, lo que facilita la adaptación de los programas a las necesidades específicas de cada comunidad y garantiza su continuidad a largo plazo.

Los programas de educación fiscal ofrecen a las empresas en crecimiento una serie de beneficios concretos. En primer lugar, brindan conocimiento detallado sobre las obligaciones fiscales, lo que ayuda a evitar sanciones y mantener una buena reputación fiscal. Además, proporcionan información sobre beneficios y deducciones fiscales disponibles, lo que permite a las empresas maximizar sus recursos financieros de manera legal. Asimismo, estos programas ayudan a las empresas a cumplir con las normativas fiscales locales e internacionales, evitando conflictos con las autoridades tributarias y asegurando una operación empresarial transparente. La educación fiscal también facilita la planificación fiscal, permitiendo a las empresas tomar decisiones financieras estratégicas que minimicen la carga impositiva y maximicen el rendimiento financiero a largo plazo. Por último, fortalecen la gestión financiera al ayudar a llevar un registro preciso de las transacciones y cumplir con los requisitos de presentación de informes financieros.