INTRODUCCION

Los actuales modelos de desarrollo económico exigen a las empresas iniciativas que garanticen el logro de estándares de calidad competitivos para afianzar su supervivencia en el mercado. Las perspectivas de colaboración apoyadas en las articulaciones productivas, contribuyen de forma integral al incremento de la productividad al favorecer el aumento de capacidades empresariales. De ahí que, el grado de ordenamiento socio territorial complementa y amplía la eficiencia de las organizaciones al interior de las cadenas productivas. No puede aislarse entonces, la organización de los proyectos de integración productiva de los procesos de organización territoriales, ya que estos pueden acelerar o retardar la evolución de la productividad generada por las relaciones estrictamente económicas (Alburquerque, 2004).

En estudios realizados por investigadores cubanos sobre la organización de la producción territorial, el desarrollo local, las aglomeraciones empresariales y articulaciones productivas, se coincide, de una forma u otra, en que la gestión del desarrollo en la mayoría de las localidades en Cuba es visto con un enfoque funcional y operacional, a partir de: a) la falta de una adecuada articulación en las relaciones horizontales que se establecen en un mismo nivel; b) la verticalidad de las decisiones económicas que limitan el protagonismo de las autoridades locales; c) la no existencia de una política integradora para todos los actores involucrados a nivel territorial y d) la poca relación entre las necesidades de una localidad y los intereses sectoriales de las empresas de subordinación nacional, como explica Madruga (2015) y referencia Correa (2018).

Lo anterior demuestra que los insuficientes vínculos de relación comercial y los vacíos relacionales que define Madruga (2015) entre y dentro de las esferas económicas a nivel de territorio es uno de los términos primordiales en la obstaculización de los procesos de encadenamientos productivos y que los mecanismos de producción mercantil son los encargados de organizar los eslabones o enlaces al interior y exterior de los sectores, que verdadera e inevitablemente potencian el desarrollo local.

La actividad turística tiene ramificaciones en la mayoría de las esferas empresariales, por lo que negar sus potencialidades de relación y actividad mercantil, es rechazar un contexto fructífero de comercialización y mercado; un absurdo pretendido por quienes ven esta industria solo por su aspecto folklórico, de recreación y ocio; muy alejado de los actuales planteamientos políticos y económicos sobre este sector, para Cuba. Específicamente el sistema hotelero presenta una serie de problemas con respecto al nivel de calidad deseado en los servicios prestados, lo cual trae como consecuencia la elevación de los costos y la obstaculización del desarrollo del sistema logístico en sus instalaciones, con la consiguiente repercusión negativa en la satisfacción de necesidades y expectativas del cliente.

Ejemplo de esto lo constituyen las siguientes deficiencias que forman parte del banco de problemas del Ministerio de Turismo (MINTUR) de 2018: inestabilidad de los aseguramientos por parte de proveedores -tanto propios del sector como los ajenos a él-, lo cual origina incumplimiento de los estándares de calidad e insatisfacción en los clientes, así como la poca variedad y cantidad de oferta de productos por parte de los proveedores que provocan la no satisfacción de la demanda de los hoteles para la prestación de servicios y la insuficiente utilización de formas productivas para el abastecimiento a las instalaciones hoteleras del polo. Entonces, la prioridad debe estar encaminada a la generación de alternativas que contribuyan a la mejora de la gestión hotelera; sin embargo, la aplicación y desarrollo de formas de articulación de la producción como los encadenamientos productivos en Cuba y específicamente en el turismo todavía es insuficiente. De ahí que esta investigación tuviera el objetivo de evaluar el sistema hotelero del polo turístico Santiago de Cuba con el objetivo de identificar potencialidades y limitaciones para su inserción en cadenas productivas.

DESARROLLO

Las cadenas productivas tienen su origen en la década del 50 del pasado siglo, mediante estudios que reflejaban una visión sistémica de la agricultura, donde mostraban la interconexión entre todos sus procesos para hacer llegar a los consumidores las ofertas de productos agrícolas. La teoría surge de la confluencia de dos líneas de investigación: una que nace como consecuencia del intento de encontrar una noción de desarrollo que permitiera actuar para lograr el desarrollo de localidades y/o territorios y otra que aparece como consecuencia del análisis de los procesos de desarrollo industrial endógeno en localidades y regiones del sur de Europa.

Existen no pocas definiciones sobre cadenas productivas, recogidas desde su surgimiento hasta la actualidad; entre las más conocidas se encuentra la formulada por Hirschman (1958), quien dio conceptos de eslabonamientos hacia atrás y hacia adelante. Al respecto, Isaza (2009) plantea:

(...) los encadenamientos hacia atrás están representados por las decisiones de inversión y cooperación encaminadas a fortalecer la producción de materias primas y bienes de capital necesarios para la elaboración de productos terminados. Entretanto, los encadenamientos hacia adelante surgen de la necesidad de los empresarios por promover la creación y diversificación de nuevos mercados para la comercialización de los productos existentes. (p. 11)

Los encadenamientos productivos incluyen un elemento implícito importante generado por la propia naturaleza de estos: la cadena de valor, herramienta gerencial fundamental para identificar aquellas actividades de la empresa que pudieran aportarle ventajas competitivas potenciales. Según Porter (1998) la cadena de valor es el conjunto de actividades que se llevan a cabo al competir en un sector y que se pueden agrupar en dos categorías: la primera, aquellas actividades relacionadas con la producción, comercialización, entrega y servicio de pos venta; y la segunda, las que proporcionan recursos humanos y tecnológicos, insumos e infraestructura. Este autor hace referencia a las cadenas de valor al interior de la empresa, lo cual no es equivalente a cadenas productivas; sin embargo, señala que las cadenas de valor a nivel extra empresarial hacen parte de un sistema que él denomina “sistema de valor”. El sistema de valor incorpora las cadenas de valor de los proveedores, los minoristas y los compradores, por lo que es factible establecer que, cadenas productivas y sistema de valor para Porter son conceptos equivalentes.

Otro aspecto relacionado a los encadenamientos productivos y fundamentales en su estudio lo constituyen los clústeres, entendidos estos como grupos de empresas que aglutinan un importante número de entidades de la misma y/o de diferentes actividades económicas relacionadas, formando varias cadenas productivas. La extensión y generalización de esta noción radica en su potencial para describir y, al menos aparentemente, explicar la heterogeneidad en la distribución espacial de la actividad económica y la especialización y competitividad de las regiones en determinadas actividades productivas.

El complejo entramado de relaciones implícitas en la articulación de la producción pone en evidencia que más allá de las plataformas económicas, existe un marco institucional, social, político y cultural que requiere reconocimiento en el ámbito local. Sobre todo, de una congruente organización y estructuración interna de las regiones que garantice la creación de unidades productivas y la aparición de entes emprendedores que potencien el crecimiento territorial y el flujo de inversiones externas.

Específicamente las organizaciones empresariales constituyen un componente esencial de este proceso, por lo que, en la medida que logren adelantos tecnológicos, el aumento de rentabilidad y la materialización de investigaciones científicas, será su establecimiento como proveedoras de productividad, competitividad y progreso económico. De ahí que, el grado de asociación y desarrollo de vínculos de cooperación entre estas, basados en las cadenas productivas como formas de articulación de la producción, puedan contribuir al incremento del rendimiento mercantil, a la promoción del crecimiento y gestación de cimientos para el desarrollo de entornos adecuados que promuevan la capacidad técnica y la formación de capital.

Esta concepción innovadora provee elementos importantes en el diseño de políticas de apoyo empresarial que favorecen la generación de riqueza a través de la consolidación de ventajas competitivas (Madruga, 2015). La propia naturaleza de su funcionamiento le permite lograr la satisfacción de demandas específicas de un territorio determinado y constituir una fuente de mejora social en términos de ingresos y generación de empleos. Es una vía para construir adelantos profesionales en los cuales maduran sus protagonistas, ya sean del sector privado como del público, y se concientizan de su papel protagónico en los roles que deben jugar, camino al desarrollo de las empresas y los países, en los ámbitos territorial y local, con proyecciones hacia el exterior (Isaza, 2009).

Desde hace algún tiempo el gobierno cubano ha ido trazando estrategias encaminadas a promover el desarrollo local, acentuadas en la última década, cuestión que intensifica su vigencia en el marco del proceso de reordenamiento económico actual.

La presente investigación está a tono con las directrices definidas en los documentos rectores Conceptualización del Modelo Económico y Social Cubano de Desarrollo Socialista y el Plan Nacional de Desarrollo Económico y Social hasta el 2030 (PCC, 2016), los cuales plantean: "Impulsar el desarrollo endógeno mediante fortalecimientos de atribuciones y capacidades de planificación y gestión de los territorios (…) a fin de potenciar los recursos locales” (p. 19); así como, “propiciar los encadenamientos productivos hacia el interior del país (…), modelos gerenciales y de organización de la producción” (p. 20).

Esta incluye tres herramientas: la técnica de análisis regional (TAR) (Lira y Quiroga, 2009), el cluster mapping (Porter, 1998) y una adecuación de la matriz insumo-producto (Leontief, 1936). La primera es un diagnóstico que determina la congruencia de la estructura económica local elegida con su base de recursos, la cual se compone de dos matrices: la matriz sector-región (SECRE) y la matriz región-región (REGRE); pero solo se utilizó la primera de estas, ya que el objetivo del estudio es el cálculo de una serie de coeficientes para ordenar la información que caracterice el polo turístico seleccionado en el período escogido, sobre las condiciones que posee para su inserción en cadenas productivas; así, es posible establecer comparaciones en base al indicador económico previamente seleccionado. La segunda (cluster mapping) se empleó con el objetivo de valorar si existían condiciones para que entidades del polo consigan encadenamientos productivos en dependencia de la competencia espacial y patrones de localización geográfica que posean, mediante el cálculo de coeficientes. La tercera -una adecuación metodológica de la matriz insumo-producto (matriz I-P)-, para contrastar y explicar el comportamiento del flujo de intercambio comercial entre los actores incluidos en el estudio a partir de un indicador económico seleccionado.

Procedimiento para identificar potencialidades y limitaciones de inserción en cadenas productivas del sistema hotelero del polo turístico Santiago de Cuba

El procedimiento se establece por la consecución de dos fases con sus respectivas etapas y pasos lógicos, representadas por la aplicación de cada una de las herramientas anteriormente planteadas para darle cumplimiento al objetivo general de la investigación. La plataforma informativa correspondió al período de mayor prestación de servicios (temporada alta) de los años 2010 y 2018, los que fungieron como año base y actual, respectivamente en el estudio.

Fase 1 Caracterización de la estructura económica del territorio

Objetivo: Identificar las potencialidades internas y externas del polo turístico.

Etapa 1 Preparatoria

Objetivo: Concebir una serie de aspectos preliminares para sentar las bases del estudio.

Paso 1 Selección del grupo de expertos

Se escogió un grupo de especialistas con alto grado de conocimiento en la materia y amplia experiencia en su profesión, dispuestos a integrar el equipo. Se procesaron en el software Decisión, aprovechando sus bondades en las interfaces relacionadas con técnicas de enfoque multiatributo; así disminuyó la complejidad que pudiera significar decidir quiénes tienen cualidades o no para ser expertos. Resultaron elegidos nueve individuos con coeficiente de competencia alta (K ≥ 0,8).

Paso 2 Selección de los parámetros a contrastar

Luego de la revisión de la base informativa del polo turístico, la realización de entrevistas en la delegación del MINTUR y consultas con los expertos previamente seleccionados se decidió que los parámetros a contrastar en el estudio fueran hoteles y complejos hoteleros del polo turístico; así como proveedores propios y ajenos de este. Para ambos casos se seleccionaron los más representativos, sobre la base del nivel de actividad de los hoteles y el margen de contribución con respecto a los proveedores, como se muestra en la Tabla 1.

Tabla 1 Hoteles y proveedores seleccionados

| Hoteles | Proveedores |

|---|---|

| Sierra Mar | ITH |

| Versalles | EMPRESTUR |

| Meliá Santiago | SERVISA |

| Balcón del Caribe | Frutas Selectas |

| Complejo Casa Granda-Imperial | PESCASAN |

| Complejo Las Américas | Cuba Ron |

| Complejo Libertad-Rex | Lácteos Santiago |

| Complejo Carisol-Corales | Los Portales |

| Complejo Costa Morena-Gran Piedra | Tabacuba |

Fuente: elaboración de los autores

Paso 3. Selección del indicador a utilizar en la investigación

El indicador por excelencia para este tipo de estudio es el nivel de empleo de una región determinada, pero no será el adoptado en la presente investigación debido a que la inestabilidad de este en el sector, en particular a lo largo del año, podría suponer una distorsión importante en los resultados. A esto se le suman otras limitaciones propias del indicador:

El que sectores de escasa implantación en la economía analizada puedan no estar presentes o lo estén con niveles bajos de empleo en muchas regiones, dando lugar de esa forma a correlaciones significativas.

El que sectores fuertemente implantados en regiones grandes muestren correlaciones elevadas simplemente por esta circunstancia y sin que exista interrelación entre ellos.

La selección del indicador se basará en el conocimiento de la rama económica considerada y en la información sobre sus intercambios comerciales; entonces, se trata de emplear la mayor desagregación sectorial posible. De ahí que se designe el inventario en valor monetario y su elección se fundamentó en el poder descriptivo de este sobre los intercambios comerciales de las entidades hoteleras (bienes y mercancías que tienen y necesitan, así como el movimiento de créditos, ya sean activos o pasivos) con sus proveedores.

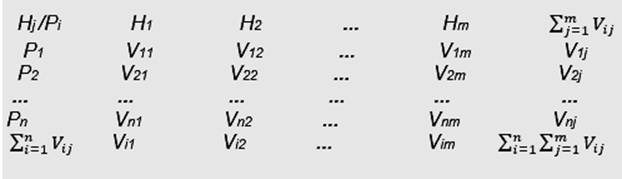

Paso 4 matriz SECRE

Se procedió a la elaboración de la matriz SECRE ubicando los importes del inventario correspondientes a proveedores y hoteles por filas y columnas respectivamente dentro de esta (Fig. 1).

Dónde:

Hj: j ésimo hotel

m: Total de hoteles

Pi: i ésimo proveedor

n: Total de proveedores

Vij: Valor de inventario correspondiente a la relación entre el proveedor i y el hotel j

Valor total de inventario del proveedor i con cada hotel

Valor total de inventario del proveedor i con cada hotel

Valor total de inventario para el hotel j con cada proveedor

Valor total de inventario para el hotel j con cada proveedor

Valor total cruzado de inventario para el total de proveedores y hoteles

Valor total cruzado de inventario para el total de proveedores y hoteles

Etapa 2 Análisis intrarregional

Objetivo: Comparar un elemento de la columna de la matriz contra él mismo y contra el resto de elementos por columnas.

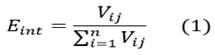

Paso 5 Coeficiente de especialización interna

Donde:

Eint: Coeficiente de especialización interna

La determinación de este coeficiente constató que los mayores índices de inventario desde el año base al 2018 se encuentran dados por las relaciones comerciales establecidas entre el proveedor propio del turismo ITH con el Complejo Libertad-Rex, el Hotel Balcón del Caribe, el Complejo Casa Granda-Imperial y el Hotel Versalles. No obstante, se corroboraron proveedores ajenos al sector con vínculos destacados en este sentido tanto en el año base como en 2018; tal es el caso de Frutas Selectas, PESCASAN y Cuba Ron (Tabla 2).

Tabla 2. Coeficientes de especialización interna 2018

| Hoteles / Proveedores | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Total del polo |

|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,181 | 0,226 | 0,413 | 0,184 | 0,332 | 0,490 | 0,199 | 0,232 | 0,517 | 0,247 |

| EMPRESTUR | 0,159 | 0,201 | 0,174 | 0,152 | 0,187 | 0,100 | 0,166 | 0,174 | 0,108 | 0,164 |

| SERVISA | 0,161 | 0,150 | 0,062 | 0,109 | 0,064 | 0,079 | 0,134 | 0,111 | 0,052 | 0,118 |

| Frutas Selectas | 0,136 | 0,132 | 0,105 | 0,125 | 0,086 | 0,050 | 0,125 | 0,101 | 0,049 | 0,115 |

| PESCASAN | 0,112 | 0,093 | 0,074 | 0,116 | 0,085 | 0,061 | 0,113 | 0,100 | 0,072 | 0,101 |

| Cuba Ron | 0,067 | 0,078 | 0,034 | 0,110 | 0,036 | 0,050 | 0,074 | 0,049 | 0,053 | 0,072 |

| Lácteos Santiago | 0,013 | 0,014 | 0,039 | 0,010 | 0,074 | 0,049 | 0,011 | 0,070 | 0,059 | 0,027 |

| Los Portales | 0,079 | 0,069 | 0,032 | 0,096 | 0,031 | 0,029 | 0,090 | 0,069 | 0,034 | 0,072 |

| Tabacuba | 0,093 | 0,037 | 0,067 | 0,097 | 0,105 | 0,092 | 0,088 | 0,092 | 0,057 | 0,084 |

Los valores destacados en rojo en todas las tablas, indican números de mayor significación a partir de los cuales se valoran las condiciones o no de los proveedores para formación de clústeres.

Fuente: Elaboración de los autores

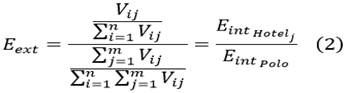

Paso 6 Coeficiente de especialización externa

Donde:

Eext-: Coeficiente de especialización externa

Eint Hotel j: Especialización interna del hotel j

Eint Polo: Especialización interna del polo turístico

El cálculo de este coeficiente estableció mayoría de valores obtenidos superiores a uno, lo que significa una tendencia de intercambios comerciales de los proveedores hacia los hoteles de forma individual por encima del dedicado al polo turístico en general, además de que muestran los rangos de importancia de estos (Tabla 3).

Tabla 3. Coeficientes de especialización externa 2018

| Hoteles / Proveedores | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad |

|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,535 | 0,552 | 0,518 | 1,912 | 0,513 | 0,533 | 0,554 | 0,546 | 0,494 |

| EMPRESTUR | 1,357 | 1,530 | 1,265 | 0,513 | 1,105 | 1,079 | 1,362 | 1,147 | 0,999 |

| SERVISA | 1,528 | 1,313 | 0,574 | 0,568 | 1,269 | 1,225 | 1,282 | 1,122 | 1,341 |

| Frutas Selectas | 1,343 | 1,239 | 1,160 | 0,467 | 0,917 | 1,373 | 1,410 | 1,271 | 1,426 |

| PESCASAN | 1,284 | 1,074 | 1,010 | 0,498 | 1,186 | 1,258 | 1,496 | 1,288 | 1,331 |

| Cuba Ron | 0,888 | 1,016 | 1,404 | 0,611 | 1,414 | 1,122 | 1,531 | 1,016 | 1,047 |

| Lácteos Santiago | 1,062 | 1,378 | 0,364 | 0,712 | 1,969 | 1,054 | 0,771 | 1,560 | 1,110 |

| Los Portales | 1,023 | 1,097 | 2,239 | 0,582 | 0,910 | 1,452 | 0,609 | 1,386 | 1,536 |

| Tabacuba | 1,117 | 1,033 | 1,911 | 0,583 | 1,504 | 1,301 | 0,687 | 1,258 | 1,281 |

Fuente: Elaboración de los autores

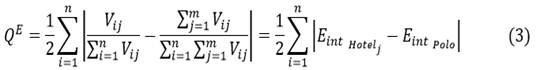

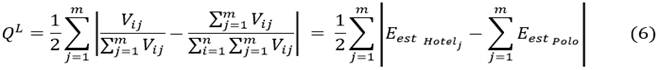

Paso 7 Coeficiente de diversificación

Donde:

QE: Coeficiente de diversificación

Desde el año base hasta 2018 se observan diferencias estructurales moderadas (Tabla 4) en la totalidad de las instalaciones analizadas, debido al mejoramiento y ampliación de la infraestructura hotelera en respuesta al alza turística originada a mediados de 2016. Se destacan los casos del Complejo Libertad-Rex y los Hoteles Balcón del Caribe y Versalles, en ese orden, percibiéndose la mayor diferencia con respecto al polo turístico (Tabla 5).

Tabla 4. Escalas de clasificación de coeficientes

| Diversificación | Reestructuración | Localización | ||||

|---|---|---|---|---|---|---|

| Clasificación | Escala | Clasificación | Escala | Clasificación | Escala | |

| Moderada | 0,10 ≤ QE < 0,30 | Moderada | 0,10 ≤ QR < 0,30 | Nula | 0,10 ≤ QL < 0,30 | |

| Significativa | 0,30 ≤ QE < 0,50 | Significativa | 0,30 ≤ QR < 0,50 | Moderada | 0,30 ≤ QL < 0,50 | |

| Muy significativa | 0,50 ≤ QE < 0,65 | Muy significativa | 0,50 ≤ QR < 0,65 | Significativa | 0,50 ≤ QL < 0,65 | |

| Intensa | QE ≥ 0,65 | Intensa | QR ≥ 0,65 | Intensa | QL ≥ 0,65 | |

| Asociación | Redistribución | |||||

| Moderada | 0,10 ≤ CA < 0,30 | Moderada | 0,10 ≤ CR < 0,30 | |||

| Significativa | 0,30 ≤ CA < 0,50 | Significativa | 0,30 ≤ CR < 0,50 | |||

| Muy significativa | 0,50 ≤ CA < 0,65 | Muy significativa | 0,50 ≤ CR < 0,65 | |||

| Intensa | CA ≥ 0,65 | Intensa | CR ≥ 0,65 | |||

Fuente: Elaboración de los autores

Tabla 5 Coeficientes de diversificación (2018)

| Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | ||

|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,066 | 0,021 | 0,166 | 0,063 | 0,085 | 0,243 | 0,047 | 0,014 | 0,270 | |

| EMPRESTUR | 0,005 | 0,037 | 0,010 | 0,012 | 0,023 | 0,064 | 0,002 | 0,011 | 0,056 | |

| SERVISA | 0,043 | 0,033 | 0,056 | 0,009 | 0,053 | 0,039 | 0,016 | 0,006 | 0,066 | |

| Frutas Selectas | 0,021 | 0,017 | 0,010 | 0,010 | 0,029 | 0,065 | 0,010 | 0,014 | 0,066 | |

| PESCASAN | 0,010 | 0,009 | 0,027 | 0,014 | 0,017 | 0,041 | 0,011 | 0,001 | 0,029 | |

| Cuba Ron | 0,005 | 0,006 | 0,037 | 0,039 | 0,036 | 0,022 | 0,002 | 0,023 | 0,019 | |

| Lácteos Santiago | 0,014 | 0,013 | 0,012 | 0,017 | 0,047 | 0,022 | 0,016 | 0,043 | 0,032 | |

| Los Portales | 0,007 | 0,003 | 0,040 | 0,023 | 0,041 | 0,043 | 0,017 | 0,003 | 0,038 | |

| Tabacuba | 0,009 | 0,047 | 0,017 | 0,013 | 0,020 | 0,008 | 0,004 | 0,008 | 0,027 | |

| Ʃ | 0,180 | 0,186 | 0,377 | 0,199 | 0,352 | 0,547 | 0,126 | 0,124 | 0,603 | |

| Ʃ/2 | 0,090 | 0,093 | 0,188 | 0,100 | 0,176 | 0,273 | 0,063 | 0,062 | 0,301 |

Fuente: Elaboración de los autores

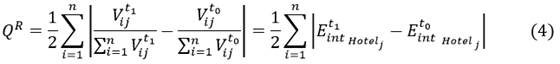

Paso 8 Coeficiente de reestructuración

Donde:

QR: Coeficiente de reestructuración

Et 1 int Hotel j: Especialización interna del hotel j en el año 2018.

Et 0 int Hotel j: Especialización interna del hotel j en el año base

En el período analizado el polo turístico Santiago de Cuba ha experimentado reestructuraciones moderadas de la mayoría de sus hoteles por las razones antes expuestas (Tabla 4); sin embargo dichos cambios fueron significativos en los casos de los Hoteles Versalles y el Complejo Libertad-Rex, tanto organizativa(Tabla 6).

Tabla 6 Coeficientes de reestructuración (2018)

| Hoteles / Proveedores | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad |

|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,005 | 0,045 | 0,243 | 0,445 | 0,163 | 0,314 | 0,017 | 0,053 | 0,354 |

| EMPRESTUR | 0,003 | 0,025 | 0,029 | 0,093 | 0,060 | 0,024 | 0,010 | 0,043 | 0,007 |

| SERVISA | 0,015 | 0,025 | 0,007 | 0,055 | 0,056 | 0,038 | 0,011 | 0,005 | 0,076 |

| Frutas Selectas | 0,001 | 0,008 | 0,012 | 0,078 | 0,006 | 0,088 | 0,016 | 0,026 | 0,094 |

| PESCASAN | 0,001 | 0,002 | 0,015 | 0,072 | 0,020 | 0,050 | 0,019 | 0,013 | 0,045 |

| Cuba Ron | 0,017 | 0,018 | 0,098 | 0,053 | 0,097 | 0,056 | 0,071 | 0,047 | 0,046 |

| Lácteos Santiago | 0,034 | 0,047 | 0,023 | 0,021 | 0,012 | 0,003 | 0,023 | 0,001 | 0,010 |

| Los Portales | 0,019 | 0,005 | 0,099 | 0,062 | 0,022 | 0,056 | 0,054 | 0,012 | 0,056 |

| Tabacuba | 0,009 | 0,041 | 0,077 | 0,053 | 0,009 | 0,006 | 0,036 | 0,003 | 0,040 |

| Ʃ | 0,105 | 0,217 | 0,603 | 0,931 | 0,448 | 0,634 | 0,257 | 0,204 | 0,727 |

| Ʃ/2 | 0,053 | 0,109 | 0,302 | 0,466 | 0,224 | 0,317 | 0,129 | 0,102 | 0,364 |

Fuente: Elaboración de los autores

Etapa 3 Análisis interregional

Objetivo: Comparar un elemento de la fila de la matriz con respecto a él mismo y contra el resto de los elementos por filas.

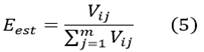

Paso 9. Determinación del coeficiente de estructura

Donde:

Eest: Coeficiente de estructura

El mayor volumen de actividad comercial para el período quedó establecido entre el Hotel Meliá Santiago y el proveedor propio del sector ITH; así como con proveedores ajenos al sector en ese orden (Tabla 7).

Tabla 7 Coeficientes de estructura (2018)

| Hoteles / Proveedores | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Total del polo |

|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,048 | 0,046 | 0,037 | 0,647 | 0,042 | 0,037 | 0,067 | 0,043 | 0,032 | 1,000 |

| EMPRESTUR | 0,121 | 0,127 | 0,091 | 0,174 | 0,090 | 0,075 | 0,166 | 0,091 | 0,065 | 1,000 |

| SERVISA | 0,136 | 0,109 | 0,041 | 0,192 | 0,103 | 0,085 | 0,156 | 0,089 | 0,088 | 1,000 |

| Frutas Selectas | 0,120 | 0,103 | 0,084 | 0,158 | 0,075 | 0,095 | 0,172 | 0,100 | 0,093 | 1,000 |

| PESCASAN | 0,115 | 0,089 | 0,073 | 0,169 | 0,096 | 0,087 | 0,182 | 0,102 | 0,087 | 1,000 |

| Cuba Ron | 0,079 | 0,085 | 0,101 | 0,207 | 0,115 | 0,078 | 0,186 | 0,080 | 0,068 | 1,000 |

| Lácteos Santiago | 0,095 | 0,115 | 0,026 | 0,241 | 0,160 | 0,073 | 0,094 | 0,123 | 0,072 | 1,000 |

| Los Portales | 0,091 | 0,091 | 0,161 | 0,197 | 0,074 | 0,101 | 0,074 | 0,110 | 0,100 | 1,000 |

| Tabacuba | 0,100 | 0,086 | 0,138 | 0,197 | 0,122 | 0,090 | 0,084 | 0,099 | 0,084 | 1,000 |

| Ʃ | 0,906 | 0,852 | 0,752 | 2,183 | 0,877 | 0,722 | 1,181 | 0,837 | 0,690 | 9,000 |

| Coeficientes totales | 0,101 | 0,095 | 0,084 | 0,243 | 0,097 | 0,080 | 0,131 | 0,093 | 0,077 |

Fuente: Elaboración de los autores

Paso 10 Determinación del coeficiente de localización

Donde:

QL: Coeficiente de localización

Eest Hotel j: Coeficiente de estructura del hotel j

Eest Polo: Coeficiente de estructura del polo turístico

En el período analizado 2010-2018 este coeficiente refleja evidencias de una concentración intensa generalizada (Tablas 4 y 8).

Tabla 8 Coeficientes de localización (2018)

| Proveedores / Hoteles | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Ʃ | Ʃ/2 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,952 | 0,954 | 0,963 | 0,353 | 0,958 | 0,963 | 0,933 | 0,957 | 0,968 | 8,000 | 4 |

| EMPRESTUR | 0,879 | 0,873 | 0,909 | 0,826 | 0,910 | 0,925 | 0,834 | 0,909 | 0,935 | 8,000 | 4 |

| SERVISA | 0,864 | 0,891 | 0,959 | 0,808 | 0,897 | 0,915 | 0,844 | 0,911 | 0,912 | 8,000 | 4 |

| Frutas Selectas | 0,880 | 0,897 | 0,916 | 0,842 | 0,925 | 0,905 | 0,828 | 0,900 | 0,907 | 8,000 | 4 |

| PESCASAN | 0,885 | 0,911 | 0,927 | 0,831 | 0,904 | 0,913 | 0,818 | 0,898 | 0,913 | 8,000 | 4 |

| Cuba Ron | 0,921 | 0,915 | 0,899 | 0,793 | 0,885 | 0,922 | 0,814 | 0,920 | 0,932 | 8,000 | 4 |

| Lácteos Santiago | 0,905 | 0,885 | 0,974 | 0,759 | 0,840 | 0,927 | 0,906 | 0,877 | 0,928 | 8,000 | 4 |

| Los Portales | 0,909 | 0,909 | 0,839 | 0,803 | 0,926 | 0,899 | 0,926 | 0,890 | 0,900 | 8,000 | 4 |

| Tabacuba | 0,900 | 0,914 | 0,862 | 0,803 | 0,878 | 0,910 | 0,916 | 0,901 | 0,916 | 8,000 | 4 |

Fuente: Elaboración de los autores

Paso 11 Determinación del coeficiente de asociación

Donde:

CA: Coeficiente de asociación

Vij K: Valor de la actividad K del proveedor 1

Vij L: Valor de la actividad L del proveedor 2

Eest proveedor 1: Coeficiente de estructura del proveedor 1

Eest proveedor 2: Coeficiente de estructura del proveedor 2

Para el cálculo de este coeficiente se escogió el proveedor ITH debido a que es el mayor y más completo suministrador para el turismo en el territorio. En el ciclo temporal analizado se observan asociaciones de actividades significativas de proveedores ajenos al sector con este aprovisionador (Tablas4 y 9).

Tabla 9 Coeficientes de asociación

| Hoteles / Proveedores | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Ʃ | Ʃ/2 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,073 | 0,081 | 0,054 | 0,474 | 0,048 | 0,038 | 0,098 | 0,048 | 0,033 | 0,947 | 0,474 |

| EMPRESTUR | 0,089 | 0,063 | 0,004 | 0,455 | 0,062 | 0,048 | 0,089 | 0,046 | 0,055 | 0,910 | 0,455 |

| SERVISA | 0,072 | 0,057 | 0,046 | 0,489 | 0,033 | 0,058 | 0,104 | 0,057 | 0,061 | 0,978 | 0,489 |

| Frutas Selectas | 0,067 | 0,043 | 0,035 | 0,479 | 0,055 | 0,050 | 0,115 | 0,059 | 0,055 | 0,958 | 0,479 |

| PESCASAN | 0,032 | 0,039 | 0,064 | 0,440 | 0,073 | 0,041 | 0,119 | 0,037 | 0,036 | 0,881 | 0,440 |

| Cuba Ron, | 0,047 | 0,069 | 0,011 | 0,406 | 0,118 | 0,036 | 0,026 | 0,080 | 0,040 | 0,834 | 0,417 |

| Lácteos Santiago | 0,044 | 0,045 | 0,124 | 0,450 | 0,032 | 0,064 | 0,007 | 0,066 | 0,068 | 0,900 | 0,450 |

| Los Portales | 0,052 | 0,040 | 0,100 | 0,450 | 0,081 | 0,053 | 0,016 | 0,056 | 0,051 | 0,900 | 0,450 |

| Tabacuba | 0,073 | 0,081 | 0,054 | 0,474 | 0,048 | 0,038 | 0,098 | 0,048 | 0,033 | 0,947 | 0,474 |

Fuente: Elaboración de los autores

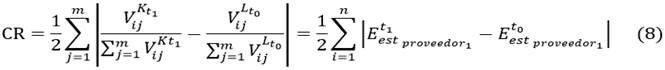

Paso 12. Determinación del coeficiente de redistribución

Donde:

CR: Coeficiente de redistribución

Vij K (t1): Valor de la actividad K del proveedor 1 en el año 2018

Vij L (t0): Valor de la actividad L del proveedor 1 en el año base

Et 1 est proveedor 1: Coeficiente de estructura del proveedor 1 en el año 2018

Et 0 est proveedor 1: Coeficiente de estructura del proveedor 1 en el año base

En el horizonte temporal seleccionado la concentración de las actividades se ha manifestado de forma moderada para la mayoría de los proveedores (Tabla 4), resultando significativo solo en los casos de ITH y Los Portales (Tabla 10).

Tabla 10 Coeficientes de redistribución (2018)

| Hoteles / Proveedores | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Ʃ | Ʃ/2 |

|---|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,070 | 0,067 | 0,061 | 0,485 | 0,060 | 0,052 | 0,085 | 0,045 | 0,044 | 0,969 | 0,485 |

| EMPRESTUR | 0,034 | 0,024 | 0,029 | 0,029 | 0,004 | 0,048 | 0,026 | 0,009 | 0,041 | 0,242 | 0,121 |

| SERVISA | 0,082 | 0,048 | 0,011 | 0,010 | 0,062 | 0,055 | 0,059 | 0,000 | 0,071 | 0,398 | 0,199 |

| Frutas Selectas | 0,069 | 0,039 | 0,030 | 0,078 | 0,018 | 0,076 | 0,034 | 0,018 | 0,077 | 0,439 | 0,220 |

| PESCASAN | 0,062 | 0,023 | 0,030 | 0,080 | 0,033 | 0,060 | 0,028 | 0,009 | 0,061 | 0,387 | 0,194 |

| Cuba Ron, | 0,069 | 0,048 | 0,073 | 0,129 | 0,077 | 0,046 | 0,008 | 0,016 | 0,041 | 0,509 | 0,254 |

| Lácteos Santiago | 0,020 | 0,053 | 0,059 | 0,157 | 0,049 | 0,009 | 0,015 | 0,121 | 0,007 | 0,490 | 0,245 |

| Los Portales | 0,084 | 0,027 | 0,135 | 0,091 | 0,041 | 0,083 | 0,160 | 0,020 | 0,083 | 0,724 | 0,362 |

| Tabacuba | 0,078 | 0,032 | 0,091 | 0,055 | 0,028 | 0,041 | 0,115 | 0,003 | 0,059 | 0,502 | 0,251 |

Fuente: Elaboración de los autores

Etapa 4 Clúster Mapping

Objetivo: Evaluar si existen condiciones para que las empresas analizadas en el estudio consigan encadenamientos productivos.

La aplicación de esta herramienta propiciará la clasificación de los proveedores considerados en tres grupos con pautas de competencia espacial y patrones de localización geográfica muy dispares: locales, dependientes de recursos o comercializables; solo los clasificados en el último grupo son candidatos para lograr posibles encadenamientos.

Paso 13 Análisis de los coeficientes de especialización externa (E ext )

Se examinaron los Eext antes calculados en el paso seis de la etapa dos para cada proveedor y se escogieron los mayores o iguales que uno, para fijar sus correspondientes celdas.

Paso 14 Sustitución de los coeficientes de especialización externa

En las celdas de los (Eext) seleccionados en el paso anterior se ubicaron los (Eest) obtenidos en el paso nueve de la etapa tres correspondientes a dichos lugares y se sumaron por filas. El punto de corte de dichas sumatorias fue el 50 %, los valores mayores iguales a este constituyen el primer criterio de clasificación de proveedores (Tabla 11).

Tabla 11 Criterios de clasificación de proveedores

Fuente: Elaboración de los autores

Paso 15 Selección de coeficientes de especialización externa significativos

Se escogieron un máximo de cinco celdas con los mayores valores de los (Eext) por filas del paso 13, y se hallaron sus promedios. El punto de corte fue 1,5; los valores mayores iguales a este serían el segundo criterio de clasificación de proveedores (Tabla 11).

Paso 16 Determinación del coeficiente de Gini

Por lo general, este coeficiente es utilizado con la finalidad de medir la diferencia entre los ingresos dentro de un país o región determinada; sin embargo, puede ser aplicado para medir cualquier variable con una distribución desigual. Es muy utilizado en el desarrollo de TAR para medir el nivel de concentración y aglomeración de la variable estudiada; cuando su valor se acerca a uno, significa alta concentración de la variable y señal de aglomeración y cuando su valor está cercano a cero se interpreta de forma contraria.

Donde:

G: Coeficiente Gini

k: Proveedores

n: Total de proveedores

X K+1 - X K : Variación de la proporción del inventario

Y K+1 + Y K : Incremento de la proporción del valor agregado bruto

Se determinaron los coeficientes Gini de todos los proveedores teniendo en cuenta que su proximidad a uno indica evidencias serias de aglomeración. El punto de corte de estos fue de 0,3; a partir de este valor se estableció el tercer y último criterio de clasificación de proveedores (Tabla 11).

Paso 17. Clasificación de los proveedores

Se procedió a la clasificación de los proveedores atendiendo a los tres criterios mostrados en la tabla 11 y cuyos resultados se muestran en la Tabla 12.

Tabla 12 Clasificación de proveedores

| Proveedores | 1er criterio | 2do criterio | 3er criterio | Clasificación |

|---|---|---|---|---|

| ITH | 0,3 | Local | ||

| EMPRESTUR | 70 % | 03 | Dependiente de recursos | |

| SERVISA | 60 % | 0,3 | Dependiente de recursos | |

| Frutas Selectas | 90 % | 1,5 | 0,3 | Comercializable |

| PESCACAN | 70 % | 1,7 | 0,4 | Comercializable |

| Cuba Ron | 80 % | 1,8 | Dependiente de recursos | |

| Lácteos Santiago | 50 % | 2,4 | Dependiente de recursos | |

| Los Portales | 50 % | 2,4 | 0,5 | Comercializable |

| Tabacuba | 2,2 | Local |

Fuente: Elaboración de los autores

Paso 18 Análisis de correlación parcial

Se realizaron pruebas de correlación parcial con el software SPSS 22.0 a los proveedores clasificados comercializables (Frutas Selectas, PESCASAN y Los Portales); resultaron satisfactorias las dos primeras con significaciones asintóticas inferiores a 0,05 (0,00 y 0,045) con correlaciones parciales de inventario de 1,0 y 0,799 respectivamente con respecto al total del polo turístico, las cuales evidencian condiciones para el establecimiento de clústeres; que si bien esta cuestión no garantiza absolutamente los encadenamientos, es significativa para la probabilidad de su logro.

Paso 19. Mapeo del clúster

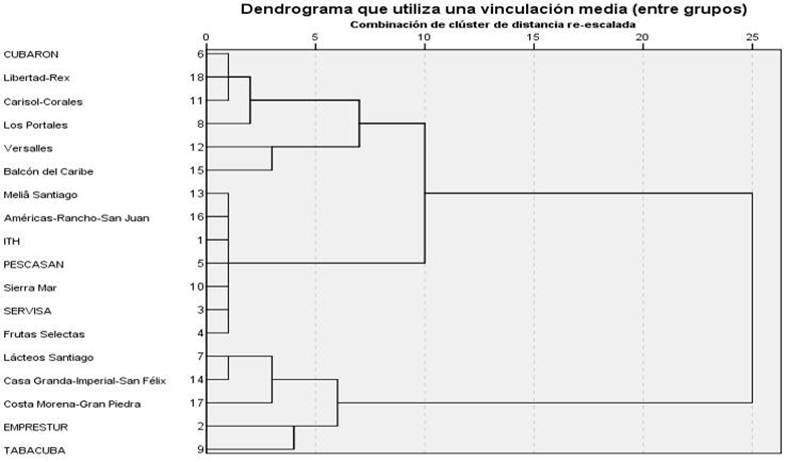

Para complementar la prueba se procesaron los resultados de los pasos 14, 15 y 16 en el software SPSS v. 22.0 mediante un análisis de conglomerados para conocer así, el grado de asociación de las empresas analizadas, lo que haría posible la detección de clústeres dinámicos o en clara recesión; a su vez, el estudio podría revelar entidades menos proclives a formar parte de clústeres y las menos tendentes a acogerlos; así como las susceptibles a un estudio posterior, para determinar sus potencialidades de incentivos a la consolidación de clústeres embrionarios o débiles.

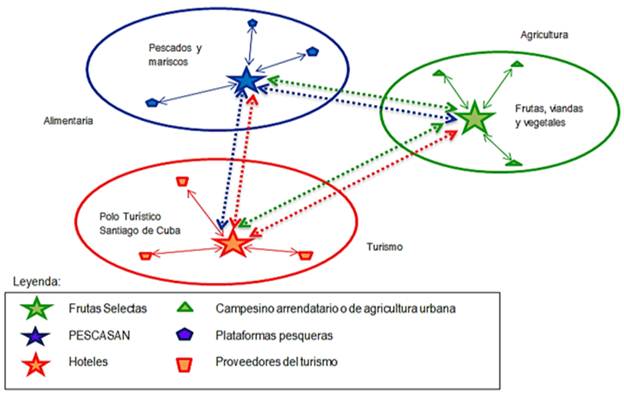

En la Fig. 2 se puede observar una fuerte asociación inmediata para el grupo correspondiente a los hoteles: Meliá, Sierra Mar y el Complejo Las Américas, con los proveedores propios del polo: ITH y SERVISA y los ajenos a él: PESCASAN y Frutas Selectas; no es así para el resto de las aglomeraciones, que se van dando de manera más lenta, delimitando una diferenciación entre este grupo y el resto. Posteriormente se percibe la unificación de ese mismo grupo con otro integrado por: la empresa Cuba Ron, los complejos hoteleros Libertad-Rex y Carisol-Corales, la empresa Los Portales y el Hotel Balcón del Caribe. Para luego delimitarse dos grupos notables justo después del nivel 10, el primero constituido por la fusión antes mencionada y el segundo el compuesto por: la empresa Lácteos Santiago, los complejos Casa Granda-Imperial y Costa Morena-Gran Piedra, EMPRESTUR y Tabacuba.

Lo anterior localizó agrupaciones con gran nivel de interacción a partir de evidencias empíricas, lo que permitió entonces diseñar el esquema del posible clúster y los actores que se incluirían en este, como se muestra en la Fig. 3.

Fuente: Visor de resultados del software SPSS 22.0

Fuente: Visor de resultados del software SPSS 22.0Fig.2 Historial de conglomeración de las empresas del polo turístico Santiago de Cuba

Fase 2. Adecuación de la matriz insumo-producto (I-P)

Objetivo: Identificar qué instalación hotelera es capaz de dinamizar la economía del polo turístico y qué proveedor tendrá que adaptarse a sus exigencias.

La matriz I-P se desarrolla y aplica a sectores económicos globales; sin embargo, en la presente investigación se realizó una adecuación metodológica de esta con el afán de realizar un análisis específico más detallado. Se realizó una desagregación micro empresarial que permita discernir en el ámbito territorial las limitantes o ventajas de las entidades inmersas en el estudio. Se toman como base elementos y coeficientes de la I-P, para construir un sistema cuya estructura aporte un mecanismo de ordenación y contrastación de datos económicos sobre flujos de intercambio y distribución comercial por filas y columnas.

Etapa 5 Determinación de elementos de la matriz I-P

Objetivo: Obtener información acerca de la estructura productiva del polo turístico en el período analizado para la categorización y cotejo de los flujos de inventario mostrando un equilibrio entre la oferta y demanda de bienes.

Cuadrante I

Donde:

CI: Consumo intermedio

Xij: Lo que consume el hotel j de cada proveedor

i: Proveedores

n: Total de proveedores

Donde:

DI: Demanda intermedia

Xij: Lo que demanda cada hotel del proveedor i

j: Hoteles.

m: Total de hoteles

Cuadrante II

Donde:

DF: Demanda final

CF: Consumo final

FBK: Formación bruta de capital

X: Exportaciones

Donde:

DT: Demanda total

Cuadrante III

OT: Total consumido por el hotel j de cada proveedor i

F: Sumatoria de todos los indicadores pertenecientes al Cuadrante III de la matriz.

Paso 20. Matriz de coeficientes de gastos directos.

Donde:

A: Matriz de coeficientes de gastos directos

aij: Coeficientes de gastos directos

Xi: Total consumido por el hotel j de cada proveedor

Los escalares desde aij = 1, 2, 3… aim de esta matriz (por columnas), significan que para los hoteles brindar una unidad de servicio necesitan respectivamente en el orden que aparecen ubicados en la matriz antes referida 0,1440; 0,1467; 0,1335; 0,5941; 0,1335; 0,1362; 0,1568; 0,1434 y 0,1247 pesos de insumo productivo del proveedor ITH, y así sucesivamente para el resto de los proveedores (Tabla 13).

Tabla 13 Matriz de coeficientes de gastos directos

| A | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex |

|---|---|---|---|---|---|---|---|---|---|

| ITH | 0,1440 | 0,1467 | 0,1335 | 0,5941 | 0,1355 | 0,1362 | 0,1568 | 0,1434 | 0,1247 |

| EMPRESTUR | 0,1272 | 0,1415 | 0,1135 | 0,0555 | 0,1017 | 0,0961 | 0,1341 | 0,1049 | 0,0877 |

| SERVISA | 0,1190 | 0,1009 | 0,0428 | 0,0511 | 0,0971 | 0,0907 | 0,1050 | 0,0854 | 0,0979 |

| Frutas Selectas | 0,1101 | 0,1002 | 0,0911 | 0,0442 | 0,0739 | 0,1070 | 0,1215 | 0,1018 | 0,1096 |

| PESCASAN | 0,0925 | 0,0764 | 0,0697 | 0,0414 | 0,0840 | 0,0861 | 0,1133 | 0,0906 | 0,0899 |

| Cuba Ron, | 0,0686 | 0,0774 | 0,1039 | 0,0545 | 0,1073 | 0,0823 | 0,1242 | 0,0767 | 0,0758 |

| Lácteos Stgo. | 0,0382 | 0,0490 | 0,0126 | 0,0296 | 0,0697 | 0,0361 | 0,0292 | 0,0549 | 0,0375 |

| Los Portales | 0,0492 | 0,0521 | 0,1032 | 0,0324 | 0,0430 | 0,0664 | 0,0308 | 0,0652 | 0,0693 |

| Tabacuba | 0,0691 | 0,0631 | 0,1134 | 0,0417 | 0,0914 | 0,0765 | 0,0447 | 0,0761 | 0,0743 |

Fuente: Elaboración de los autores

Paso 21 Matriz de formación de la demanda final.

Donde:

Matriz de formación de la demanda final (matriz de Leontief)

Matriz de formación de la demanda final (matriz de Leontief)

Se interpretaron las sumatorias de las aij de esta matriz por filas y columnas, las primeras significan que: por cada peso de servicio brindado por los hoteles, se paga por insumos primarios a los proveedores 0,715; 0,038; 0,210; 0,141; 0,256; 0,229; 0,643; 0,488 y 0,350 pesos respectivamente, mientras que las segundas representan que por cada peso vendido de los proveedores a los hoteles quedan para la demanda final 0,1821; 0,1928; 0,2163; 0,0555; 0,1965; 0,2226; 0,1405; 0,2011 y 0,2335 pesos respectivamente (Tabla 14).

Tabla 14 Matriz de formación de la demanda final

| I-A | Sierra Mar | Complejo Carisol-Corales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Ʃ |

| ITH | 0,856 | -0,147 | -0,133 | -0,594 | -0,136 | -0,136 | -0,157 | -0,143 | -0,125 | -0,715 |

| EMPRESTUR | -0,127 | 0,859 | -0,114 | -0,056 | -0,102 | -0,096 | -0,134 | -0,105 | -0,088 | 0,038 |

| SERVISA | -0,119 | -0,101 | 0,957 | -0,051 | -0,097 | -0,091 | -0,105 | -0,085 | -0,098 | 0,210 |

| Frutas Selectas | -0,110 | -0,100 | -0,091 | 0,956 | -0,074 | -0,107 | -0,122 | -0,102 | -0,110 | 0,141 |

| PESCASAN | -0,093 | -0,076 | -0,070 | -0,041 | 0,916 | -0,086 | -0,113 | -0,091 | -0,090 | 0,256 |

| Cuba Ron, | -0,069 | -0,077 | -0,104 | -0,054 | -0,107 | 0,918 | -0,124 | -0,077 | -0,076 | 0,229 |

| Lácteos Stgo. | -0,038 | -0,049 | -0,013 | -0,030 | -0,070 | -0,036 | 0,971 | -0,055 | -0,037 | 0,643 |

| Los Portales | -0,049 | -0,052 | -0,103 | -0,032 | -0,043 | -0,066 | -0,031 | 0,935 | -0,069 | 0,488 |

| Tabacuba | -0,069 | -0,063 | -0,113 | -0,042 | -0,091 | -0,077 | -0,045 | -0,076 | 0,926 | 0,350 |

| Ʃ | 0,1821 | 0,1928 | 0,2163 | 0,0555 | 0,1965 | 0,2226 | 0,1405 | 0,2011 | 0,2335 |

Fuente: Elaboración de los autores

Paso 22 Matriz de gastos totales

Donde:

B: Matriz de gastos totales (inversa de Leontief)

Este paso incluye dos análisis, el primero referido a las inferencias de la matriz de gastos totales, las cuales se orientaron en dos sentidos: la explicación de las sumatorias por filas y columnas de esta matriz, donde las primeras representan los enlaces hacia adelante y permitieron identificar que de los proveedores seleccionados para integrar el clúster el que tendrá que ajustar sus capacidades productivas a las exigencias de la demanda final del polo turístico es PESCASAN, y las segundas constituyen la expresión de los enlaces hacia atrás y determinaron que el hotel con más condiciones para estimular el polo turístico Santiago de Cuba es el Meliá Santiago. El segundo análisis se basó en la interpretación de los escalares desde Bij = 1, 2, 3… Bnj de esta matriz (por filas), los cuales expresan lo que se requirió de gastos totales para satisfacer una unidad de demanda final como se muestra a continuación: B11-B91: Para satisfacer una unidad de demanda final de inventario del hotel Sierra Mar se requiere 1,0077; 0,0824; 0,0191; 0,0191; 0,0437; 0,0986; 0,0349; 0,0473; 0,1015 pesos de gastos totales de los proveedores ITH, EMPRESTUR, SERVISA, Frutas Selectas, PESCASAN, Cuba Ron, Lácteos Santiago, Los Portales y Tabacuba respectivamente y así sucesivamente para el resto de los hoteles (Tabla 15).

Tabla 15 Matriz de gastos totales

| (I-A) - ¹ | Sierra Mar | Complejo Carisol-Corrales | Versalles | Meliá Santiago | Complejo Casa Granda-Imperial | Balcón del Caribe | Complejo Las Américas | Complejo Costa Morena-Gran Piedra | Complejo Libertad-Rex | Ʃ |

|---|---|---|---|---|---|---|---|---|---|---|

| ITH | 1,0077 | 0,0057 | 0,0036 | 0,0542 | 0,0606 | 0,0021 | 0,0088 | 0,0034 | 0,0015 | 1,4177 |

| EMPRESTUR | 0,0824 | 1,0243 | 0,0054 | 0,1089 | 0,0662 | 0,0035 | 0,0376 | 0,0055 | 0,0027 | 1,3364 |

| SERVISA | 0,0191 | 0,0120 | 1,0053 | 0,1322 | 0,1116 | 0,0041 | 0,0155 | 0,0063 | 0,0034 | 1,3096 |

| Frutas Selectas | 0,0191 | 0,0180 | 0,0073 | 1,1010 | 0,0361 | 0,0054 | 0,0215 | 0,0155 | 0,0047 | 1,2284 |

| PESCASAN | 0,0437 | 0,0096 | 0,0073 | 0,0500 | 1,0356 | 0,0027 | 0,0104 | 0,0049 | 0,0023 | 1,1666 |

| Cuba Ron, | 0,0986 | 0,0885 | 0,0078 | 0,8499 | 0,0782 | 1,0059 | 0,0150 | 0,0929 | 0,0064 | 2,2430 |

| Lácteos Stgo. | 0,0349 | 0,0172 | 0,0088 | 0,0313 | 0,0134 | 0,0054 | 1,0193 | 0,0057 | 0,0056 | 1,1416 |

| Los Portales | 0,0473 | 0,0416 | 0,0079 | 0,0439 | 0,0411 | 0,0058 | 0,0349 | 1,0073 | 0,0052 | 1,2349 |

| Tabacuba | 0,1015 | 0,0127 | 0,0055 | 0,0478 | 0,1671 | 0,0071 | 0,0123 | 0,0094 | 1,0052 | 1,3685 |

| Ʃ | 1,4541 | 1,2295 | 1,0589 | 2,4191 | 1,6098 | 1,0418 | 1,1753 | 1,1508 | 1,0372 |

Fuente: Elaboración de los autores

CONCLUSIONES

Luego de finalizar el procedimiento se puede concluir que el polo turístico Santiago de Cuba tiene condiciones para lograr encadenamientos productivos; la afirmación se fundamenta en los siguientes resultados:

1. A pesar de que los proveedores con mayor volumen de actividad comercial son los propios del turismo ITH, SERVISA y EMPRESTUR, se aprecian aportes destacados por parte de suministradores ajenos al sector como Frutas Selectas y PESCASAN.

2. Del análisis de la matriz de gastos totales se demuestra que, aunque ITH es el suministrador número uno del turismo, aún presenta subutilización de las capacidades productivas del territorio, lo que se corrobora con las pobres asociaciones reflejadas con los proveedores que no corresponden al sector.

3. El mapeo del clúster demostró por el gran nivel de interacción a partir de evidencias empíricas, que los proveedores ajenos al sector con mayores potencialidades para lograr encadenamientos productivos con el polo turístico son Frutas Selectas y PESCASAN.

4. La aplicación de la matriz de gastos totales (inversa de Leontief), permitió identificar al hotel Meliá Santiago como el que mejores condiciones tiene para estimular el polo turístico en la provincia, así como a PESCASAN como la entidad proveedora que posee potencialidades para abastecer las exigencias del territorio, teniendo que ajustar sus capacidades productivas a dichas demandas.