INTRODUCCIÓN

El sistema de seguridad social en México es ocupacional, es decir, está en función directamente de la situación laboral de las personas y de su relación de dependencia con sus familiares. El sistema es contributivo, por lo que se financia directamente de las aportaciones que realicen los propios trabajadores, sus patrones y el gobierno federal. Al haber una alta tasa de informalidad laboral ‒56,5 % de la población ocupada (Instituto Nacional de Estadística y Geografía, 2019)‒, muchas personas quedan fuera de dichos sistemas, lo que deriva en una situación sumamente vulnerable, ya que estarían privados de atención médica y pensiones tanto contingentes como provisionales, proporcionadas por la seguridad social.

Sin embargo, se han creado programas de asistencia social para suministrar atención médica básica, aunque han tenido algunas dificultades en su operación o han resultado insuficientes. Así mismo, en la actual administración federal se hizo universal un apoyo económico para los adultos mayores, cuyo monto en zonas rurales alcanza la línea de bienestar mínimo, pero no así en las zonas urbanas.

Aun cuando los trabajadores formales estén protegidos por algún sistema de seguridad social, la pensión por cesantía en edad avanzada o vejez no será suficiente para mantener un nivel de vida siquiera cercano al que tenían durante el periodo en el que fueron activos laboralmente, debido al actual diseño del modelo de financiamiento y cálculo de pensiones de los principales sistemas de seguridad social de México. Dicho modelo fue introducido en México en los años noventa y es muy similar al que tuvo su origen en la década de los ochenta en Chile. Para los nuevos trabajadores quedó eliminado un diseño que cumplía con la mayor parte de los principios de seguridad social. Damián (2016) explica que el cambio de modelo es parte de un conjunto de reformas sociales neoliberales que reduce de forma sustancial el monto de las mencionadas pensiones y crea enormes fondos de financiamiento administrados por entidades financieras privadas. Tan solo en México esos fondos representan alrededor del 15 % del producto interno bruto nacional (Comisión Nacional del Sistema de Ahorro para el Retiro, 2019b).

Esta investigación se centra en las pensiones provisionales del régimen obligatorio de seguridad social de los trabajadores al servicio de la iniciativa privada, es decir, en las pensiones que por cesantía en edad avanzada o vejez recibirán los trabajadores cuando cumplan los requisitos de edad y semanas de cotización realizadas al sistema de seguridad social que les corresponde. Se analiza principalmente la proporción que representa el monto de las pensiones previsionales con respecto al salario del trabajador diferenciado por género.

La problemática surge principalmente porque a través del modelo de financiamiento y cálculo de dichas pensiones se transfieren todos los riesgos al trabajador. Esto se debe a que son sufragadas por medio del ahorro para el retiro que haya acumulado cada persona a lo largo de su vida económicamente activa en cuentas individuales creadas exprofeso. El monto de dichas cuentas depende también de los rendimientos y de las comisiones que por concepto de administración cobran entidades financieras privadas y especializadas, denominadas Administradoras de Fondos para el Retiro (AFORES). Al respecto, Damián (2016) menciona que el Estado mexicano fue omiso en su obligación de procurar un capital social que fuera autosuficiente y sólido de manera que proveyera los recursos necesarios para garantizar futuras pensiones. El financiamiento de las pensiones previsionales se convirtió en una suerte de atesoramiento individual en lugar de ser visto como derechos adquiridos en relación con el trabajo futuro.

Las mujeres son particularmente vulnerables, ya que el diseño del sistema de seguridad social es androcéntrico (Marco Navarro, 2016) porque los modelos están elaborados desde una perspectiva masculina en los que no se considera que las mujeres tienen menor acceso a trabajos formales y los salarios son más bajos a pesar de tener niveles educativos iguales o mayores que los varones. Además, por el cumplimiento de su tradicional papel de cuidadoras, las intermitencias laborales son comunes. Aunado a lo anterior, la mayor esperanza de vida de las mujeres implica que estas tendrán que recibir pensiones por vejez durante periodos más largos que los hombres, lo que trae como consecuencia que los montos sean menores.

La importancia de crear y visibilizar estrategias que desemboquen en montos mayores de pensiones previsionales para los adultos mayores no solo reside en un asunto de justicia social. De esa manera también se evitaría que se agrave la pobreza en la vejez. Dicho grupo etario tiende a aumentar, pues México actualmente atraviesa una etapa de transición demográfica, que sigue el patrón tradicional de tasas de mortalidad y de fecundidad en niveles bajos y controlados (Nava Bolaños, Ham Chande y Ramírez López, 2016), además de aumento en la esperanza de vida. Tal y como Treviño Saucedo y De la Luz Juárez (2017) señalan, los jóvenes de ahora serán los principales afectados, dado los retos que enfrentan en materia laboral, porque el sistema actual de pensiones no garantiza autonomía financiera en la vejez.

Este trabajo tiene como objetivo examinar el efecto en el ahorro para el retiro individual que tendría realizar modificaciones paramétricas en el actual diseño del sistema de pensiones previsionales del régimen obligatorio de seguridad social para los trabajadores al servicio de la iniciativa privada. Para ello se realizó un análisis de sensibilidad, diferenciado por género, del ahorro para el retiro reflejado en la tasa de reemplazo,1 para diferentes escenarios en los que varía la edad de retiro, la comisión cobrada por concepto de administración, la densidad de cotización2 y las contribuciones hechas a la cuenta individual.

1. MÉTODOS Y MATERIALES

Para el análisis de sensibilidad que se presenta en este trabajo, así como para la propuesta de modificaciones paramétricas del sistema actual, se utilizó la fórmula que emplea el correspondiente organismo regulador y supervisor en México ‒Comisión Nacional del Sistema de Ahorro para el Retiro (CONSAR)‒, en las calculadoras que tiene disponibles en su página de Internet. Esta fórmula, sin embargo, está muy limitada en relación con la modificación de variables que afectan. Por ejemplo, fija la edad de retiro entre 65 y 67 años de edad, la densidad de cotización permanece en 80 % y el rendimiento real del 4 % o 5 %, a elección del usuario de la calculadora. La fórmula (CONSAR, 2017) que se empleó es la siguiente:

En donde:

S f : la cantidad de dinero que cada trabajador acumula en su cuenta individual a lo largo de su vida laboral.

S i : la cantidad de dinero que cada trabajador ha acumulado al inicio del cálculo del saldo final de la cuenta individual.

r (m) : rendimiento real mensual del ahorro acumulado en la cuenta individual antes de comisiones.

c (m) : comisión mensual que por administrar la cuenta individual cobra la AFORE a cada trabajador.

d: porcentaje expresado en decimales que corresponde a la densidad de cotización.

A o : 6,5 % del salario base de cotización del trabajador, corresponde a la aportación mensual obligatoria al seguro de retiro, cesantía en edad avanzada y vejez. Se divide de esta manera: 1,125 % aportado por el trabajador, 5,15 % es contribuido por el patrón y el restante 0,225 % es subvencionado por el gobierno federal.

A v : aportación mensual que voluntariamente realiza el trabajador a su propia cuenta individual.

C s : cantidad mensual adicional (cuota social) que aporta el Gobierno Federal a la cuenta individual de cada trabajador si su salario base de cotización es menor o igual a 15 unidades de medida y actualización (UMA). El valor de 15 UMAS en diciembre de 2018 equivalía a $ 1 209, aproximadamente 59,91 dólares americanos.3 Cabe señalar que la cuota social depende del nivel salarial de cada trabajador y que entre menor sea, la contribución a su cuenta individual es mayor.

n: tiempo que resta para alcanzar la edad de retiro medida en meses.

CONSAR (2017) plantea la ecuación que a continuación se presenta para el cálculo de la pensión previsional en la modalidad de retiro programado:

Como se puede apreciar, en esa fórmula se utiliza el factor URV x que representa el valor de la unidad de renta vitalicia a la edad x. Este se calcula conforme al método establecido en el anexo C de la circular «Disposiciones de carácter general aplicables a los retiros programados» de CONSAR (2012). Se entiende por unidad de renta vitalicia el valor presente de una pensión equivalente a $ 1 desde la fecha de retiro hasta la última edad de la tabla de mortalidad, que corresponde a 110 según la tabla dinámica de mortalidad que se emplea en estos cálculos, denominada EMSSA 2008 (Lartigue Mendoza, 2018).

Justamente es en el cálculo de la unidad de renta vitalicia donde se hace la distinción de género, debido a que la probabilidad de supervivencia es mayor para las mujeres que para los hombres. Por tal razón, el saldo final en la cuenta individual se tendría que repartir por más años en el caso de las mujeres con respecto al de los hombres, lo que trae como consecuencia que las pensiones previsionales de estas sean menores que las de los varones.

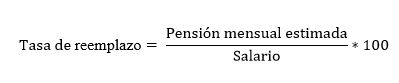

En este trabajo se muestra la tasa de reemplazo que alcanzaría la pensión previsional. Para ello se empleó la siguiente fórmula:

Se utilizó un escenario base con las características que se especifican a continuación:

El salario diario base de cotización promedio en diciembre de 2018, registrado por el Instituto Mexicano del Seguro Social, diferenciado por género: $ 323,97 para las mujeres y $ 372,79 para los hombres (Secretaría del Trabajo y Previsión Social, s. f.), lo que equivale a 16,12 y 18,58 dólares americanos respectivamente.

La densidad de cotización por género utilizada, de acuerdo a Castañón Ibarra y Ferreira Blando (2017), es de 53,7 % en el caso de los varones y 46,1 % para las mujeres. El rendimiento anual que se empleó en los cálculos es el 5,03 %, el cual corresponde a la rentabilidad real anual histórica del Sistema de Ahorro para el retiro (CONSAR, 2019a). La comisión anual con la que se realizaron los cálculos, a excepción del análisis de sensibilidad relacionado con el cambio paramétrico y el escenario propuesto, es del 1,01 % sobre saldo acumulado, el cual corresponde a la comisión promedio anual del sistema durante 2018, cobrado por las AFORES por concepto de administración (CONSAR, 2019a).

Las unidades de renta vitalicia son proporcionadas por CONSAR (2018). Se utilizaron las que corresponden a cada género y edad en el 31 de diciembre de 2018, con una tasa de descuento del 4,66 %.

El año en el que se considera que iniciará el trabajador a hacer aportaciones al seguro de retiro, cesantía en edad avanzada y vejez del régimen obligatorio de seguridad social es 2018, a los 25 años de edad, y se asume que se retirará a los 65 años de edad. Además, se supone una carrera salarial plana, así como ausencia de beneficiarios, aportaciones adicionales a la cuenta individual y retiros de la cuenta individual por matrimonio o desempleo.

2. RESULTADOS Y DISCUSIONES

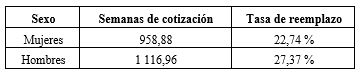

Los resultados del escenario base se muestran en la Tabla 1. Como se observa, con la densidad de cotización promedio actual para cada sexo no se alcanzaría el número de semanas que se requieren para retirarse con una pensión por vejez. No se reunirán las 1 250 semanas que, de acuerdo a la legislación correspondiente, son requisito indispensable para tener derecho a una pensión por cesantía en edad avanzada o por vejez, por lo que el trabajador recibiría una negativa de pensión.

De la Tabla 1 se desprende que, en caso de recibir una pensión previsional, esta sería menor a 30 % del último salario de cotización, muy distante del 70 %, mínimo que sugiere la Organización para la Cooperación y Desarrollo Económicos (Organisation for Economic Co-operation and Development ‒OECD, 2012) y que considera suficiente para mantener un nivel de vida similar al que se tenía antes del retiro. Ese escenario es aun peor para las mujeres por el efecto del número de semanas cotizadas, el salario empleado para su cálculo (inferior al de los hombres) y su esperanza de vida.

De acuerdo a la OECD (2018), de sus países miembro, México es el que tiene la menor tasa de reemplazo promedio (26,4 %), mientras que el indicador más alto (96,9 %) se encuentra en los Países Bajos. La tasa de reemplazo de Chile es de 33,5 %, lo que es representativo del modelo de capitalización individual y contribución definida, ya que este país fue el primero que lo adoptó en 1981 y que lo ha reformado para tratar de reducir desigualdades y proteger a los sectores particularmente vulnerables por medio de pensiones no contributivas y bonos por maternidad.

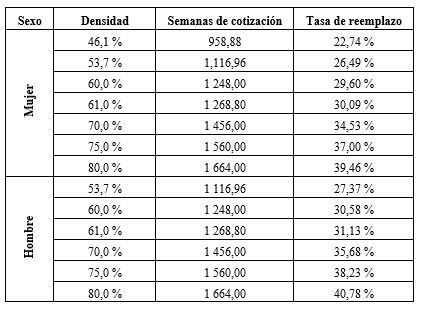

En la Tabla 2 se encuentran los resultados de las modificaciones de la densidad de cotización para ambos casos. Para las mujeres se inició el cálculo con una densidad del 46,1 %, el cual es su densidad promedio, y se realizaron escenarios con densidades de 53,7 % (promedio de los hombres), 60 %, 75 % y 80 %. En el caso de los hombres, los cálculos se realizaron para densidades de cotización de 53,7 %, 60 %, 70 %, 75 % y 80 %. Para ambos casos se realizó un escenario con densidad de 61 %, porque es en ese punto donde se empieza a rebasar el número mínimo de semanas de cotización para recibir una pensión previsional.

Por lo anteriormente expuesto, en la Tabla 2 se observa qué influencia tendrían modificaciones en la densidad de cotización en la tasa de reemplazo. Se encontró que esta última sigue siendo inferior para las mujeres, pero también se determinó que con una densidad de cotización de aproximadamente el 61 % para 40 años de vida laboral activa se alcanzarían las semanas de cotización requeridas.

Las bajas tasas de densidad de cotización se deben en parte a la precariedad laboral prevaleciente en México. Una política pública que dé acceso a trabajos formales de medio tiempo podría ser parte de la solución. Aunque es necesario considerar que después de alcanzar los requisitos establecidos en la legislación correspondiente (1 250 semanas de cotización) la pensión previsional del trabajador debe ser superior o igual a la pensión mínima garantizada. Esta equivale a un salario mínimo de 1997, actualizado anualmente conforme a la inflación. Su monto mensual en diciembre de 2018 asciende a aproximadamente $ 2 686, equivalente a 133,91 dólares americanos. Si los recursos de la cuenta individual del trabajador no son suficientes se debe complementar con recursos federales, lo que implica una erogación adicional al erario público y abate uno de los argumentos por los que fue modificado el modelo de financiamiento y cálculo de pensiones previsionales: no realizar modificaciones a la seguridad social en México devendría en una crisis de las finanzas públicas (Damián, 2016).

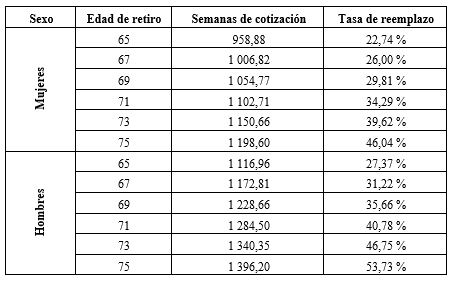

Las repercusiones del incremento en la edad de retiro, dejando constantes las demás variables que influyen, se muestran en la Tabla 3. Así mismo se exponen los resultados diferenciados por género para la edad de retiro del escenario base y para 60, 67, 71, 73 y 75 años de edad.

Debido a que la densidad de cotización sigue siendo el promedio para cada sexo, se observa que en ningún caso las mujeres alcanzarían las semanas necesarias para recibir una pensión previsional, a diferencia de los hombres a los 70 años de edad aproximadamente. Esta variable es particularmente controvertida porque se ha evitado hacer cambios paramétricos relacionados con la edad de retiro y las aportaciones obligatorias a la cuenta individual. Dado que la esperanza de vida de México, y en general en el orbe, tiende a aumentar, es indispensable considerar la incrementación de la edad mínima de retiro.

Lartigue Mendoza (2018) menciona que las aportaciones obligatorias al seguro social para el financiamiento de las pensiones previsionales en 1973, periodo en el que se establecieron los actuales porcentajes de aportación, por cada año de jubilación se habría aportado durante 13 años, dado que la esperanza de vida, de acuerdo con el Consejo Nacional de Población (CONAPO, 2018) era para los hombres de 60,1 años de edad y para las mujeres de 64,73 años de edad. Si se considera que la edad mínima de retiro era de 60 años de edad, se observa que el ahorro generado a lo largo de la vida laboral sí habría sido suficiente para obtener una pensión que permitiera a las personas mantener un nivel de vida aceptable en su etapa de jubilación.

Sin embargo, en 2018 la esperanza de vida de los hombres ascendió a 72,15 años y la de las mujeres a 77,88 años, pero ni la edad mínima de jubilación ni las aportaciones obligatorias para financiar las pensiones previsionales aumentaron. Por tanto, la proporcionalidad entre el ahorro reunido durante la vida laboral y el monto de la pensión no se mantuvieron. Es necesario considerar que el ahorro para el retiro debe ser suficiente para financiar aproximadamente 10 años de jubilación en lugar de 3 años.

La OECD (2017) especifica que, aunque la edad para recibir una pensión por vejez en México es de 65 años, la edad promedio en la que se retiran de la actividad económica las mujeres es de 67,5 y los hombres 71,6. Esto muestra que existe la posibilidad de reformar la edad de retiro y adaptarla a la evolución de la esperanza de vida.

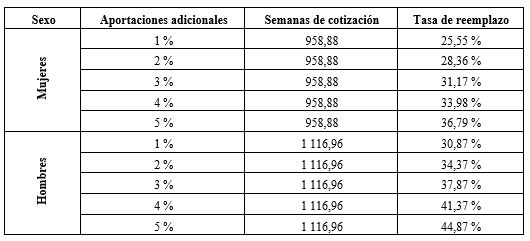

El incremento a las aportaciones es una variable que influye de forma significativa en el ahorro para el retiro, y por lo tanto, en la pensión previsional y en la tasa de reemplazo. En la Tabla 4 se aprecia qué tanto influyen las aportaciones voluntarias, tanto para los hombres como para las mujeres en caso de que estas sean 1 %, 2 %, 3 %, 4 % y 5 % del salario base de cotización y si se mantienen constantes las demás variables del escenario base.

Tabla 4 Tasa de reemplazo para diferentes porcentajes de aportaciones adicionales a la cuenta individual del ahorro para el retiro

Las aportaciones adicionales a las obligatorias del seguro de retiro, cesantía en edad avanzada y vejez permitirían llegar a tener pensiones previsionales con mejores tasas de reemplazo. Se observa que, si estas fueran del 5 %, las tasas de reemplazo aumentarían considerablemente.

Ese porcentaje es el mismo que los patrones aportan a la subcuenta de vivienda de la cuenta individual de cada trabajador que se emplea para dar el enganche de una casa, para remodelar su casa o como crédito para una vivienda. Si el trabajador no hubiera utilizado los recursos de esa subcuenta podría recibirlos en una sola exhibición al retirarse. Por ello podría aumentar considerablemente el ahorro para el retiro: las mujeres de una tasa de reemplazo de 22,74 % a 36,79 % y los hombres de 27,37 % a 44,87 %. De ahí que, si se emplearan los recursos de la subcuenta de vivienda que no se hayan utilizado durante la vida laboral activa de los trabajadores, complementarían considerablemente las pensiones previsionales.

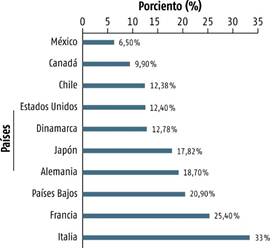

En la Figura 1 se presenta un comparativo de las aportaciones obligatorias para el financiamiento de las pensiones previsionales. Como puede apreciarse, las aportaciones en México son las más bajas de los países miembro de la OCDE, ya que por ejemplo, en Chile, esa aportación es del 12,38 % y del 20,9 % en los Países Bajos, nación que tienen la tasa de reemplazo más alta (OECD, 2018).

Fuente: elaboración propia a partir de OECD (2018).

Fuente: elaboración propia a partir de OECD (2018). Figura 1 Aportaciones obligatorias para el financiamiento de las pensiones previsionales.

No obstante lo anterior, es indispensable considerar que bajo las condiciones económicas y sociales de México el ahorro para el retiro voluntario ‒el que es adicional al que obligatoriamente se realiza al seguro de retiro, cesantía en edad avanzada y vejez‒ es muy bajo, representa aproximadamente el 2 % de los recursos de la totalidad del ahorro para el retiro durante 2018 (CONSAR, 2019a). Al respecto, Damián (2016) afirma que la falta de ahorro voluntario para el retiro no se debe principalmente a la falta de previsión de la clase trabajadora como asevera la OCDE, sino más bien a los bajas salarios, la inestabilidad laboral, la evasión del pago de cuotas al seguro social por parte de los patrones y el reporte de salario de cotización menor al que realmente perciben los trabajadores.

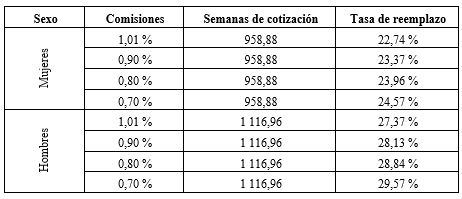

En la Tabla 5 se muestra la influencia que en el ahorro para el retiro tendría disminuir las comisiones que las AFORES cobran a cada trabajador sobre el saldo de su cuenta individual. Como en los escenarios anteriores, se muestran los resultados diferenciados por género, si la comisión fuera de 0,9 %, 0,8 %, 0,7 % y 0,6 %.

Una variable que también influye de forma considerable en el monto de la cuenta individual es las comisiones que las AFORES cobran sobre saldo a cada trabajador, estén o no recibiendo aportaciones. Durante 2018 la comisión promedio fue de 1,01 % pero en la Tabla 5 se observa el efecto que tendría una disminución de esa variable en la pensión y en la tasa de reemplazo.

La comisión más baja en este estudio es 0,70 % y se considera viable, ya que de acuerdo con Vela Dib (Albarrán, 2019), actualmente presidente de CONSAR, se prevé que a finales de la actual administración federal la comisión promedio que cobran las AFORES será el porcentaje señalado. De esa manera las tasas de reemplazo pasarían a ser de 22,74 % a 24,57 % en el caso de las mujeres y de 27,37 % a 29,57 % para los hombres. Cabe señalar que en la actualidad existe un cobre de comisiones denominadas fantasmas u ocultas, que las AFORES cobran por servicios de inversión a terceros y estas no son reportadas por CONSAR, de acuerdo con Ramírez Fuentes, anterior presidente de dicho organismo (Morett, 2017).

Las comisiones como porcentaje del saldo de la cuenta individual en México son muy altas. En 2018 fueron de 0,54 % en Chile, con una antigüedad del sistema de 38 años, 0,62 % en Colombia, para su sistema que tiene 25 años, y de 0,45 % en Estados Unidos, con un sistema de 39 años (CONSAR, 2019b).

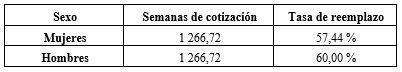

Finalmente, en la Tabla 6 se muestra un escenario en el que se proponen algunos cambios paramétricos: 67 años como edad de retiro, 58 % de densidad de cotización, comisiones por saldo del 0,70 % y una aportación adicional a la cuenta individual del 5 %. El rendimiento real anual permanece en 5,03 %.

Ni para los hombres ni para las mujeres las tasas de reemplazo llegan a ser del 70 %. No obstante, estas aumentan considerablemente: para las mujeres pasa de 22,74 % a 57,44 % y para los hombres de 27,37 % a 60,00 %. Es necesario considerar que se alcanzan las semanas de cotización por lo que los trabajadores no recibirían una negativa de pensión.

CONCLUSIONES

El modelo de capitalización individual y contribución definida con el que se financia y calcula la pensión previsional de los principales sistemas de seguridad social en México, que a su vez son los que protegen a la mayoría de los trabajadores, no se revertirá, al menos en el corto o mediano plazo, ya que en los planes nacionales de desarrollo no se hace mención de esto, sino al contrario, se reitera la permanencia del diseño. Por ello, resulta conveniente estudiar la influencia que podrían tener cambios paramétricos en el saldo de la cuenta individual como en la pensión previsional y en la correspondiente tasa de reemplazo.

Es importante mencionar que los cambios paramétricos son una opción de reforma pero no son suficientes, pues lo óptimo sería, por ejemplo, realizar también cambios en el diseño del modelo que no impliquen necesariamente una completa reversión. Una opción más es garantizar un piso mínimo de protección económica en la vejez como sucede con el «Programa para el bienestar de las personas adultas mayores», instaurado en la actual administración federal. Pero en ese marco se deben reunir paulatinamente los fondos suficientes para proteger al creciente número de adultos mayores que habrá en México como consecuencia de la actual transición demográfica.

No debe perderse de vista que una de las consecuencias de los cambios de paradigma en los diseños es que la responsabilidad de la seguridad económica en la vejez no solamente recae en el Estado, sino también en los individuos. Esto debe traer como un efecto ineludible la concientización de las responsabilidades personales.

Es indispensable observar y analizar la experiencia internacional, pues varios de los países que han implementado el modelo de capitalización individual y contribución definida han reformado o revertido su sistema de pensiones previsionales de seguridad social, ya sea mediante la incorporación de algún pilar solidario ‒pensiones universales para las adultos mayores que cumplan con requisitos mínimos como edad y años de residencia del país‒ o bonos para la mujer, o disminución de edades de jubilación, por ejemplo. La reversión del modelo imperante ha consistido en estatizar los fondos de pensiones y modificar estructuralmente, de forma tal que el diseño sea de reparto y beneficio. Una solución más que ha permitido complementar el modelo de capitalización individual y contribución definida es la creación de algún pilar de capitalización colectiva en la que se rescata el principio de solidaridad, el cual es esencial dado que la seguridad social es la protección que la sociedad brinda a los individuos que la conforman en caso de enfermedades y padecimientos, así como fenómenos que les impidan generar ingresos en edades vulnerables o situaciones económicas que estén fuera de su control.

México requiere un amplio diálogo social en el que se tomen en cuenta los puntos de vista de expertos en el área, legisladores, académicos, sindicatos de trabajadores y patrones; que propongan modificaciones sustentables del modelo de financiamiento y otorgamiento de seguridad social, ya que se han abandonado los principios que sustentan la seguridad social y que es indispensable volver a adoptar a cabalidad dada la inestabilidad económica que impera y los efectos del envejecimiento demográfico por el que está atravesando esta nación.