INTRODUCCIÓN

Desde el estallido de la crisis americana en el año 2007, el sistema financiero mundial se encuentra enfrentando situaciones que han provocado pérdidas de millones de puestos de trabajo y recapitalización de un elevado número de bancos.

La crisis reafirmó la importancia de la liquidez para el adecuado funcionamiento de los mercados financieros y el sector bancario, el inesperado deterioro de las condiciones del mercado demostró que la liquidez puede ser afectada rápidamente y que la situación de iliquidez puede prolongarse considerablemente. El sistema bancario se vio sometido a graves presiones, requiriéndose la intervención de los bancos centrales para respaldar el funcionamiento de los mercados monetarios.

Para el estudio del comportamiento de este fenómeno se seleccionó como punto de partida los trabajos realizados por el Comité de Basilea para la Supervisión Bancaria, en este se adoptan las reformas para reforzar las normas internacionales de capital y liquidez con el fin de promover un sector bancario más resistente a las mencionadas crisis.

En los acuerdos de Basilea (I, II, III) se fija el capital básico de las entidades bancarias para hacer frente a los riesgos que asumen por las características de su negocio; en la misma medida que se han ido renovando estos acuerdos, se han ido esclareciendo las condiciones marcadas por estas recomendaciones para asegurar la solvencia de las entidades.

En este sentido y como respuesta a las dificultades que atravesaron algunos bancos por deficiencias en la gestión de riesgos de liquidez, el Comité de Supervisión Bancaria de Basilea, conocido por sus siglas en inglés como BCBS, publicó los principios para la adecuada gestión y supervisión del riesgo de liquidez, en estos se expresan que el banco es responsable de la buena gestión del riesgo de liquidez, deberá establecer un robusto marco de gestión del riesgo de liquidez que garantice que la entidad mantiene liquidez suficiente, incluido un colchón de activos líquidos de alta calidad y libres de cargas, con la que hacer frente a una serie de eventos generadores de tensiones, incluidos los que ocasionan la pérdida o el deterioro de fuentes de financiación (BCBS, 2013).

Adicionalmente este comité ha desarrollado el coeficiente de cobertura de liquidez para promover la resistencia a corto plazo del perfil de riesgo de liquidez de los bancos, garantizando que dispongan de suficientes activos líquidos de alta calidad para soportar un escenario de tensiones considerables durante treinta días naturales.

Del mismo modo, se impone la necesidad en la economía cubana de administrar adecuadamente la liquidez en las instituciones bancarias y el estudio de esta problemática para lograr un sistema financiero resistente.

La evaluación del riesgo de liquidez en las entidades bancarias debe ser el punto de partida para tomar decisiones en el proceso de administrar, de manera que sean consecuentes con las tendencias de comportamiento en el futuro, de forma tal que les permita, -en lo posible-, prever su situación financiera en cuanto a liquidez en el corto plazo, y poder tomar decisiones oportunas.

Este trabajo expresa desde el punto de vista teórico y práctico la necesidad y conveniencia de realizar la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio (BANDEC) para lograr un sector bancario resistente, solvente y rentable. La investigación se justifica ya que las sucursales bancarias están obligadas a optimizar los recursos financieros, así como realizar análisis eficientes que permitan tomar decisiones oportunas, además de tener control sobre el riesgo de liquidez bancario.

DESARROLLO

Fundamentos teóricos

El mercado financiero moderno, con su gran cantidad de instrumentos, se ha ido desarrollando a lo largo de los siglos, alcanzando un acelerado ritmo de cambios, trayendo como consecuencia, que el estudio de los riesgos haya alcanzado una complejidad importante motivando al desarrollo de nuevos mecanismos de evaluación.

La alta propensión al riesgo y la ausencia de una supervisión efectiva de la banca a nivel internacional, han conducido a una serie de episodios de crisis bursátiles y financieras, con un alto impacto en la economía real (López, Montalvo & Zambrano, 2018; Jaramillo & Cárdenas-Pérez, 2019; Ferreras, Tascón & Castro, 2020).

A partir de la crisis financiera mundial afrontada a mediados del 2007, numerosos bancos internacionales trataron de mantener niveles adecuados de liquidez con la finalidad de sostener el sistema financiero, sin embargo, muchas instituciones presentaron problemas financieros y muchas quebraron, trayendo como consecuencia pérdidas de puestos de trabajo y recapitalización de varios bancos.

La profundidad de la misma estuvo dada entre otras causas, por una deficiente supervisión del sector bancario, el excesivo apalancamiento financiero, la escasez y mala calidad del capital, y la incapacidad de este sector para absorber perturbaciones provocadas por tensiones financieras y económicas (Tapia, 2017; Abbott, Gómez, Jara, & Moreno, 2019).

La crisis reafirmó la importancia de la liquidez para el adecuado funcionamiento de los mercados financieros, así como la fragilidad de los mismos ante un deterioro de sus condiciones.

En adición, una prolongación de la situación de iliquidez provoca graves presiones al sistema financiero, requiriéndose la intervención de los bancos centrales para respaldar su funcionamiento.

Bajo estas condiciones, la labor de intermediación de las instituciones bancarias se encuentra expuesta a riesgos, por lo que garantizar una evaluación correcta de la liquidez, desde sus diferentes formas y aristas, se ha convertido en un desafío.

En ese sentido, ha resultado relevante el trabajo realizado por el Comité de Basilea para la Supervisión Bancaria,1 que ha adoptado reformas para fortalecer las normas internacionales de capital y liquidez, con el fin de promover un sector bancario más resistente.

En este sentido, y como respuesta a las dificultades que atravesaron importantes bancos del sistema financiero mundial debido a deficiencias en la gestión de riesgos de liquidez, se sientan las bases para su adecuada gestión y supervisión (BIS, 2008). Estas expresan la responsabilidad del banco en establecer un robusto marco que garantice una adecuada liquidez, donde se incluye un colchón de activos líquidos de alta calidad y libres de cargas. Todo esto con el fin de hacer frente a una serie de eventos generadores de tensiones, incluidos los que ocasionan la pérdida o el deterioro de fuentes de financiación (BCBS, 2013).

Las condiciones necesarias para el buen manejo de la liquidez en entidades bancarias exigen conocer, no solo el perfil de vencimiento de activos y pasivos, sino también poseer una adecuada capacidad para liquidar activos líquidos o sustituir pasivos en el momento en que sea necesario hacerlo (García, 2015; Castillón, Elizabet, Jiménez, Del Rocío, Pomalaza & Andrea, 2017; Aguirre y Gonzáles, 2020).

De acuerdo con González y Osorio (2006), la estructura del balance de los bancos se encuentra dividida en activos y pasivos de corta y larga duración. Siempre que los activos líquidos de una entidad no alcancen a cubrir sus pasivos líquidos, el riesgo de liquidez es alto.

En las lecturas realizadas acerca del tema, se constata que en el ámbito académico se han desarrollado trabajos cuyo aporte conceptual y empírico ha sido importante. Vale mencionar las investigaciones de Fitzpatrick (1932), Beaver (1966), Altman (1968) y Cuadras (1991), encauzadas en la predicción de posibles quiebras, a través del empleo de herramientas estadísticas.

En cambio, con un enfoque bancario, específicamente en el análisis y evaluación del riesgo de liquidez, destaca Padilla (2009), que propone instrumentos para el monitoreo del riesgo de liquidez.

Por su parte, García (2015) propone una metodología que implementa un modelo interno para la gestión de este riesgo. Herrera (2016), propone una herramienta de evaluación integral de los procesos relacionados con la liquidez en la banca privada de la ciudad de Guayaquil.

En el ámbito científico cubano, las investigaciones relacionadas con el riesgo y su administración, adaptadas al contexto económico de la Isla, ha ido encaminadas hacia la teoría y administración de carteras (De la Oliva, 2001), la relación del riesgo con la estructura de capital (Reyes, 2002; Alarcón, 2008), la gestión del riesgo de crédito comercial de las empresas con sus clientes (Ávila, 2006; Rodríguez, 2008), y análisis del riesgo de crédito en los bancos (Borrás, Martínez & Caraballo,1998; Cruz, 2017; Expósito, 2018).

En aras de cumplir con estos principios, en la actualidad económica cubana, se desarrolla un profundo proceso de transformaciones, encaminadas a la actualización de su modelo económico, lo cual queda reflejado en los Lineamientos de la Política Económica y Social del Partido y la Revolución en el VII Congreso del Partido Comunista de Cuba.

Por ello, se estructura un marco legal2 que busca ser coherente con dichas transformaciones, y que propicia un evidente reforzamiento de la actividad monetaria y crediticia del país, así como el desarrollo de mecanismos de relación entre los agentes que integran el sistema financiero cubano. Debido a esto, el grado de exposición de las instituciones intermediadoras ha aumentado, lo que exige estrictos análisis de los componentes relacionados con el riesgo en la actividad bancaria.

En cambio, la evaluación del riesgo de liquidez, aun siendo un elemento inherente a la actividad bancaria, ha recibido menor atención por parte de la academia cubana.

En este sentido, queda reglamentado mediante la Instrucción 30 del Banco Central de Cuba las normas para la gestión y control del riesgo de liquidez en las instituciones financieras del país, donde se exponen indicadores para su medición y evaluación que constituye el sostén teórico y normativo de la metodología que se propone.

Los objetivos de trabajo de BANDEC se orientan hacia la necesidad de alcanzar adecuados niveles de eficiencia, en consonancia al desarrollo de la economía nacional (MIP, 2020).

A partir de lo anterior, BANDEC tiene establecida, a nivel central, la Gestión Integral al riesgo de liquidez, mediante el cálculo de brechas de liquidez, determinación de Ratios de Cobertura de Liquidez, determinación del Coeficiente de Financiación Estable Neta y utilización de pruebas de estrés. En cambio, estos análisis no se realizan a nivel provincial, lo cual limita identificar, de manera más certera, las principales problemáticas relacionadas con este riesgo.

En adición a lo anterior, el procedimiento actual no considera otros elementos necesarios para una correcta evaluación de este riesgo, como es el caso del estudio del crecimiento previsto en los créditos con relación al crecimiento previsto de las captaciones.

El análisis no relaciona el comportamiento de la cartera de préstamos con la captación de pasivos para así conocer las necesidades de liquidez futura; los indicadores empleados no permiten realizar una evaluación integral del riesgo; no se tiene en cuenta su efecto en los resultados de la institución. En la evaluación no se incorporan proyecciones sobre el comportamiento financiero del banco, de manera que se puedan corregir con anticipación los desequilibrios en la liquidez.

Unido a esto, la institución carece de una adecuada metodología para la evaluación del riesgo de liquidez, así como un insuficiente trabajo de capacitación y cultura de riesgo.

Las insuficiencias expuestas con anterioridad, se consideran en esta investigación como brechas o limitaciones que requieren ser perfeccionadas, pues limitan al BANDEC, desarrollar una acertada evaluación de la liquidez.

De todo lo expuesto anteriormente se identifica como problema científico de la investigación: Insuficiencias en la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio.

MATERIALES Y METODOS

Objetivo general de la investigación

Diseñar una metodología para la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio de Santiago de Cuba que permita superar las insuficiencias que prevalecen en la gestión financiera y tomar las decisiones oportunas.

Para dar cumplimiento al objetivo general, se formularon los objetivos específicos siguientes:

Fundamentar las concepciones epistemológicas generales referidas a la gestión del riesgo de liquidez bancario.

Establecer las fases de la metodología para la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio de Santiago de Cuba.

Demostrar la viabilidad de la propuesta metodológica diseñada a través de su aplicación en la Delegación Provincial del BANDEC de Santiago de Cuba.

Conceptualización e importancia de la evaluación de riesgos de liquidez

El riesgo de liquidez, según Arias (2017); Usuga, Alberto, Betancuer y Luz (2019), consiste en la posibilidad de no poder hacer frente a las obligaciones de pago de forma puntual o que para hacerlo se incurra en costos excesivos, o sea, es la incapacidad de las instituciones financieras para cumplir con sus obligaciones o cumplimiento de las mismas a costos muy altos.

El objetivo del análisis de riesgo de liquidez debe permitir al Banco medir adecuadamente:

La volatilidad de los depósitos

Los niveles de endeudamiento

La estructura del pasivo

El grado de liquidez de los activos

La disponibilidad de líneas de financiamiento

La efectividad general de la gestión de activos y pasivos.

En otro acercamiento al concepto, Fabozzi (1996) expresa que un banco debe estar preparado para satisfacer el retiro de fondos de los depositantes y proporcionar préstamos a los clientes. En la misma obra, el autor señala que existen varias formas para hacerlo:

Atraer depósitos adicionales.

Usar los valores existentes como resguardos para solicitar un préstamo a otra entidad financiera; tenemos el redescuento al que acceden los bancos comerciales con el Banco Central de Reserva o por otro lado algún crédito que pueda pedir a otro banco de la plaza.

Reunir fondos a corto plazo en el mercado de dinero; esta alternativa incluye principalmente el uso de valores comerciales que se posean como resguardos para reunir fondos en el mercado de acuerdos de recompra.

Vender los valores que posea.

Jorion, (2006) clasifica al riesgo de liquidez en dos tipos, riesgo de liquidez de los activos o de mercado y riesgo de liquidez de financiación o de fondeo.

El primer tipo está asociado a la bursatilidad, es decir, la capacidad de que un instrumento financiero pueda ser transado de forma rápida y a precio de mercado, bajo este contexto el riesgo de liquidez de mercado es la probabilidad de generar pérdidas por la ampliación del período estimado de liquidación del instrumento más allá del horizonte de inversión, exponiendo a una posición perdedora, un costo de mantener el capital improductivo o de incrementar la tasa de descuento y liquidar el activo a un precio menor que el de mercado.

El segundo tipo de liquidez hace referencia a las necesidades de recursos que mantienen los intermediarios financieros para efectuar sus actividades cotidianas, es decir, cumplir con las obligaciones a tiempo (depósitos) y satisfacer la demanda de préstamos.

Por lo tanto, el riesgo de liquidez es la probabilidad o posibilidad de incurrir en pérdidas debido a la escasez de fondos por parte de la institución para cumplir con sus obligaciones, viéndose en la necesidad de buscar recursos alternativos, originando pasivos con altos costos financieros o liquidando activos con altas tasas de descuento.

Puede definirse, además, como la pérdida potencial ocasionada por eventos que afecten la capacidad de disponer de recursos para enfrentar sus obligaciones (pasivos), ya sea por imposibilidad de vender activos, por reducción inesperada de pasivos comerciales, o por ver cerradas sus fuentes habituales de financiación (Vega, 2015; Martínez, García, Montoya & Gómez, 2017).

Para el Comité de Supervisión Bancaria de Basilea, la liquidez se define como la capacidad de un banco para financiar aumentos de su volumen de activos y para cumplir sus obligaciones de pago al vencimiento, sin incurrir en pérdidas inaceptables. El papel crucial que desempeñan los bancos en el proceso de transformación de vencimientos, captando depósitos a corto plazo y concediendo créditos a largo plazo, les hace intrínsecamente vulnerables al riesgo de liquidez, tanto al propio de cada institución como al que afecta al conjunto del mercado (BIS/BCBS, 2008, p.1).

Drehmann (2009) lo enuncia como una restricción del flujo. Un banco es capaz de satisfacer la demanda de dinero, y por lo tanto es líquido, siempre y cuando en cada punto en el tiempo las salidas de dinero sean menores o iguales a las entradas y la cantidad de dinero en poder del banco.

Mora (2012) expresa que, en una entidad bancaria, el riesgo de liquidez tiene dos componentes principales: el futuro (al azar) en las entradas y salidas de dinero y el futuro (al azar) los precios de la obtención de la financiación de la liquidez de diferentes fuentes. La financiación de la liquidez está asociada con los flujos de efectivo.

Orozco (2015) expresa que la liquidez es la capacidad de las entidades financieras para mantener recursos suficientes para hacer frente a sus obligaciones en tiempo y forma. Esas entidades deben gestionar sus recursos de forma que puedan disponer de ellos ante probables exigencias inmediatas o de corto plazo que provoquen un eventual riesgo de liquidez.

Fernández (2015) plantea que el riesgo de liquidez está muy presente en las entidades de crédito, por su estructura de plazos, derechos a largo plazo y obligaciones a corto plazo. Dicho riesgo se identifica con la probabilidad de que la entidad incurra en pérdidas, por no poder obtener los fondos necesarios con los que hacer frente a sus obligaciones, en el momento que se deben cumplir y a un coste razonable.

Se puede apreciar en las definiciones de los diferentes autores, que existe coincidencia en los criterios abordados, en cuanto a la capacidad del banco de estar preparado para satisfacer las necesidades de fondos de los depositantes y proporcionar préstamos a los clientes, cumplir con las obligaciones de pago al vencimiento, además la definición como probabilidad de pérdidas, por no obtención de fondos para hacer frente a los compromisos pactados.

Por tanto, esta investigación asume como definición, la contingencia o probabilidad de pérdida que se manifiesta por la incapacidad de la institución para enfrentar una escasez de fondos y cumplir sus obligaciones, y que determina la necesidad de conseguir recursos alternativos, o de realizar activos en condiciones desfavorables.

Para disponer de un adecuado nivel de liquidez, las entidades financieras deben mantener cierta coherencia entre sus actividades de colocación y de captación de dinero. Esto incluye la adecuada gestión de los plazos y montos de los activos y pasivos, en la transformación de plazos.

Otro elemento de importancia del análisis de la liquidez en las entidades bancarias, es el costo del suministro de liquidez de muy corto plazo, para asumir las demandas de fondos debido a:

Es por ello que la evolución de los productos financieros y el vertiginoso ritmo de las operaciones bancarias imponen un gran reto en la gestión de los riesgos y principalmente en la del riesgo de liquidez, el cual reviste la mayor importancia al ser el elemento que pone de manifiesto la situación real de una economía y por tanto la de sus instituciones bancarias.

La gestión del riesgo de liquidez debe ser reglamentada y aplicada para garantizar la estabilidad y confianza financiera ajustándose a los estándares nacionales e internacionales, plenamente monitoreada bajo criterios de transparencia y objetividad que le den solidez y respaldo al sistema bancario como pilar de la economía nacional.

Breve reseña del Banco de Crédito y Comercio. Particularidades en Santiago de Cuba.

La necesidad de fortalecer las actividades financieras relacionadas con los sectores comerciales, agrícola e industrial exigieron que las funciones del Banco Nacional de Cuba en esta materia fueran asumidas por una nueva organización, surgiendo así, el Banco de Crédito y Comercio (BANDEC).

La licencia que se otorgó a esta entidad, le permite asimilar funciones bancarias de todo tipo, lo que en el lenguaje bancario se conoce como Banca Universal, gestionando los recursos financieros que requiera y utilizándolos eficientemente en función de las necesidades del país.

Es un banco con carácter autónomo, personalidad jurídica independiente y patrimonio propio. El Banco de Crédito y Comercio (BANDEC), fue constituido el 12 de noviembre de 1997 por el acuerdo 3215 del Comité Ejecutivo del Consejo de Ministros.

En la provincia de Santiago de Cuba está constituido por 17 sucursales, de las cuales ocho funcionan en el municipio cabecera y nueve en los ocho municipios restantes de la provincia. Además, cuenta con una Dirección Provincial radicada en el municipio Santiago de Cuba.

Dentro de los principales servicios que presta la Banca Empresarial se encuentran:

Servicios de cuentas.

Créditos en moneda nacional y en divisas a través de las modalidades de crédito simple (crédito entregado una vez y amortizado dentro del término de vencimiento acordado) y línea de crédito revolvente (línea de crédito en la que las amortizaciones totales o parciales liberan el límite de crédito autorizado y que puede ser utilizado nuevamente dentro del término de vencimiento acordado).

Gestión de cobro, préstamos de cuentas por cobrar.

El uso de pago por transferencias pone a disposición del sector empresarial el medio de pago ideal.

Descuento de Letras.

Servicios técnicos de control ingenieril: Para ello BANDEC cuenta con un equipo de profesionales con varios años de excelencia en el control bancario a las inversiones del país. A través de estos pueden contratarse los siguientes servicios: Medición y ejecución de obras verificación de presupuestos de obra, control de las condiciones de almacenamiento y de los suministros de las inversiones, supervisión de gastos de inversión.

Tiene como Misión: prestar servicios de banca universal a personas jurídicas y naturales, garantizadas con altos niveles de tecnología, seguridad, experiencia, asesoría y el compromiso moral de preservar la ética que distingue el trabajo bancario, contribuyendo al desarrollo del territorio con una adecuada intermediación financiera.

Y su Visión es: ser el mejor banco comercial que se distinga por operar con altos niveles de eficiencia y confiabilidad, manteniendo su liderazgo en la banca empresarial, su propio espacio en la banca personal y ampliando su horizonte a los servicios de banca internacional; con un enfoque de negocios hacia las necesidades de los clientes, multiplicándose en diversidad y calidad con nuevas tecnologías y amplia red de Sucursales.

La institución ha desarrollado un constante y necesario proceso de reorganización, mantenimiento, ampliación y remodelación de la red de oficinas, con novedosos conceptos comerciales para garantizar una estancia más confortable para clientes y empleados. Ha implementado nuevas medidas de atención a clientes de forma automatizada, la realización sistemática de auditorías con programas preestablecidos, la elevación del grado de automatización de la red de oficinas interconectadas a la red pública de trasmisión de datos, la aplicación de una dirección estratégica que permite tener definidos, discutidos y negociados los objetivos de trabajo a cada nivel, el proceso de generalización de la banca electrónica a través de los diferentes canales de pagos existentes (cajeros automáticos ATM, terminales de punto de venta TPV, banca móvil TRANSFERMÓVIL, banca telefónica, KIOSCO, pasarelas de pagos) en moneda nacional y en divisas mediante tarjetas magnéticas.

Además, se ha generado un salto tecnológico con el canal de distribución de servicios Virtual BANDEC que es un software elaborado por los especialistas del banco que permite al cliente que cuente con: medios informáticos, línea telefónica y MODEM o una línea de trasmisión de datos, instalarle este software que le facilita: Servicios de Información (tasas de cambio oficial, servicios que presta BANDEC) y Servicios de línea (consultar estados de cuentas, copiar estados de cuentas, consultar movimientos de sus cuentas, pagos por transferencias a otros clientes cuyas sucursales se encuentren conectadas a la red pública de trasmisión de datos en cualquier parte del país, pagos a la Oficina Nacional Administración Tributaria).

Descripción general de la metodología para la evaluación del riesgo de liquidez

El diseño de la metodología para la evaluación del riesgo de liquidez en la Dirección Provincial del Banco de Crédito y Comercio de Santiago de Cuba, se fundamenta en las conclusiones extraídas del análisis de los diversos enfoques de gestión de este tipo de riesgo financiero, del estudio de los procesos de una institución bancaria, así como de las variables y de los factores o componentes que inciden en la gestión del riesgo de liquidez.

La propuesta consta de seis etapas respondiendo a la lógica de la investigación. Estas han sido articuladas con la finalidad de realizar una evaluación del riesgo de liquidez por la importancia que reviste esta temática en la actividad bancaria y la prevención por las consecuencias futuras, con la secuencia siguiente:

La primera etapa denominada recopilación de Información es en la que se realiza un análisis de las fuentes de informaciones secundarias que sirven de base para la evaluación del riesgo de liquidez, resultando importante destacar las características de los datos a utilizar, los cuales deben ser homogéneos, métricos, ordinales, así como sujetos a una determinada periodicidad de la información a procesar. Resulta importante en esta etapa como paso metodológico, gestionar los accesos a la información, la definición del departamento que brindará los datos a procesar, debido a la confidencialidad de los mismo y el cumplimiento del secreto bancario implícito en la actividad financiera.

Para el caso de los indicadores relacionados con la estructura de activos, pasivos y rentabilidad se utilizan datos de los estados financieros al cierre del ejercicio económico del período analizado, y a los efectos de los indicadores de liquidez se utilizan datos mensuales y anuales.

Con estos resultados se transita a la segunda etapa, procesamiento de la información, en la misma se diseñan indicadores a partir de la revisión bibliográfica y de los criterios del investigador, que permiten la evaluación del riesgo de liquidez, y posteriormente se establece el cálculo de los mismos, también se plantean niveles objetivos o parámetros a cumplir por cada indicador.

En la tercera etapa, presentación de los resultados obtenidos, se comparan los resultados del cálculo de los indicadores con sus respectivos niveles objetivos, asignando valores según el grado de cumplimiento de cada uno, para lo cual se definió considerar como valor uno (1) a los objetivos cumplidos y valor cero (0) en el caso de que los resultados no coincidan con el nivel objetivo determinado.

En la cuarta etapa denominada evaluación del riesgo de liquidez se analizan las interrelaciones que se producen en los indicadores previamente calculados y su impacto en la liquidez, además se establece la valoración del riesgo de liquidez clasificándolo como alto, medio y bajo, en correspondencia con los resultados.

Posteriormente se procede a la quinta etapa denominada análisis de escenarios, donde se propone la realización de pruebas de tensión de liquidez, que permitan estimar el nivel de pérdidas asociado a los escenarios de estrés, así como los requerimientos de provisiones adicionales y capital necesario para mitigar el impacto de los choques adversos y mantener la estabilidad financiera, además con los resultados de estas pruebas se presentan las diferentes alternativas de solución.

Seguidamente transitamos a la última etapa de la propuesta metodológica denominada mitigación, control y monitoreo, donde se fijan los límites de exposición del riesgo de liquidez y se proponen planes de contingencia y medidas de alerta ante posibles escenarios donde esté la presencia del riesgo de liquidez.

Análisis de ponderaciones de los indicadores a través del criterio de expertos

En el desarrollo de la investigación se establecen indicadores para analizar y evaluar el riesgo de liquidez; en criterio del investigador no todos tienen el mismo peso específico o de significación para la evaluación de este tipo de riesgo financiero, por lo que es necesario seleccionar como inciden cada uno de ellos en el riesgo evaluado mediante el criterio de expertos a través de la técnica Delphi.

Conforme al criterio de varios investigadores en métodos de expertos no hay uniformidad en la determinación del número óptimo de expertos para participar en el método Delphi; sin embargo, se hace necesario un mínimo de siete y no es aconsejable recurrir a más de treinta. Por lo tanto, este método no requiere de una participación abundante, sino calificada. En este trabajo se utiliza el método de expertos para que expresen el peso específico de cada indicador con respecto al riesgo de liquidez bancario.

Diseño de la metodología para la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio en Santiago de Cuba

Etapa 1: Recopilación de Información

Objetivo: Obtener los datos para el análisis

El proceso de análisis del riesgo de liquidez precisa de un conocimiento de las fuentes de información, las cuales se han clasificado en primarias que en el lenguaje de metodología de investigación en ciencias sociales, es aquella que ofrece datos extraídos por el propio investigador, y las fuentes de información secundarias que son textos basados en hechos reales, son comentarios o análisis de una fuente primaria, en este caso los estados financieros de la institución bancaria constituyen fuentes secundarias que sirven de base para comenzar la evaluación del riesgo de liquidez, por lo que la obtención de los datos contables constituyen el objetivo de la primera etapa.

Se solicitan los estados financieros bancarios que conforman el soporte para la evaluación del riesgo de liquidez, se comprueba el cuadre y presentación del mismo para lograr veracidad en los cálculos y análisis posteriores. Además, se solicitan otros documentos primarios que tributen a la investigación.

Los datos necesarios para el análisis se obtienen a través del sistema computarizado SABIC.NEF, por la opción de Emisión de Tablas - Contabilidad - Información general - Balance General y Estado de Resultados, así como los modelos 108-690 y 691 Gastos e Ingresos y Control del Presupuesto respectivamente, en los indicadores liquidez se estiman resultados a través de series temporales.

Para el grupo de indicadores de estructura de activos, estructura de pasivos, rentabilidad y liquidez, la información se clasifica como cuantitativa y métrica, se utilizan los datos del Balance General y Estados de Resultados con una periodicidad mensual.

En esta etapa se determina el nivel de concentración de clientes, entiéndase los mayores depositantes y deudores, la composición de los fondos disponibles, las captaciones por rango de montos, indicando el número total de clientes por rango, así como el monto por rango concentrado frente al total.

Etapa 2: Procesamiento de Información

Objetivo: Procesar la información para el diseño de indicadores

Para una mejor comprensión de los indicadores y su influencia en la evaluación del riesgo de liquidez, en el desarrollo de la investigación se han agrupado cuatro elementos de análisis, los cuales son estructura de activos, estructura de pasivos, indicadores de rentabilidad e indicadores de liquidez.

En la medida que se van exponiendo los indicadores se van estableciendo los niveles objetivos a lograr en cada uno de ellos.

Estructura de Activos

Objetivo: Analizar el comportamiento de las colocaciones.

La calidad de los activos del banco propicia el control de la estructura de la cartera de préstamos, así como su administración, y permite reconocer los riesgos inherentes en las operaciones que realiza la institución bancaria, además del cumplimiento de las disposiciones legales instituidas.

La característica más significativa de los activos, está relacionada con la cartera de crédito, ésta representa la parte principal de los estados financieros debido a que constituye una fuente importante de generación de ingresos como también la que presenta mayor riesgo.

Estructura de activos (Ea)

Este indicador muestra el porcentaje que representan las colocaciones de préstamos sobre el total de los activos de la entidad. Es deseable que todos los recursos que la entidad capte sean orientados hacia la principal actividad del banco, sin excesos que pudieran presionar la liquidez.

El nivel objetivo se centra a partir de su evolución en el período analizado. Si se obtiene un resultado positivo existe incremento, de ser negativo habrá un decremento.

Este indicador muestra el comportamiento de la cartera de financiamientos, se obtiene a partir del cociente de los saldos de los financiamientos otorgados en el período analizado. Es importante evaluar el crecimiento de la cartera de préstamos, en correspondencia con los depósitos captados y sus respectivos vencimientos, porque si las fechas no coinciden, el riesgo de liquidez es alto.

Estructura de la cartera vigente (Cv)

Indicador que muestra la proporción de los recursos colocados que se encuentran vigentes según los plazos de amortización pactados en los contratos de préstamos con respecto al total de la cartera crediticia.

El cálculo se realiza mediante la división de los saldos de la cartera de préstamos vigentes entre el saldo total de las cuentas que conforman los financiamientos otorgados. El nivel objetivo se centra a partir de su evolución en el período analizado.

Estructura de la cartera de préstamos vencidos (Ev)

Indicador que muestra el porcentaje de cartera que ha caído en incumplimiento de pago, según lo acordado en los contratos de financiamientos.

Nótese la importancia del análisis de la cartera vencida, pues constituyen préstamos que no fueron recuperados en el tiempo pactado. Este porcentaje representa el síntoma más claro de la calidad y nivel de riesgo de la cartera. El cálculo se realiza mediante la división de los saldos de la cartera de préstamos vencida entre el saldo total de las cuentas que conforman los financiamientos otorgados. El nivel objetivo se centra en que haya disminución en el período analizado.

Estructura de Pasivos

Objetivo: Analizar el comportamiento de las captaciones.

Los pasivos bancarios lo conforman las obligaciones con el público, es decir cuentas de ahorros a la vista y en los diferentes vencimientos, los cuales son exigibles por los clientes, además las cuentas por pagar y otros pasivos. La característica más importante de los pasivos, está relacionada con las captaciones del público, estas representan una fuente importante de financiamientos a personas naturales y jurídicas, los que son exigibles por los clientes en el momento que deseen su devolución.

Estructura de pasivos (Ep)

Este indicador muestra el porcentaje que representan los recursos financieros captados por los diferentes plazos por personas naturales y jurídicas, es decir, expresa la cifra de los saldos de pasivos que se encuentran inmovilizados por un período de tiempo, con el cual se pueden tomar decisiones de financiamiento, el banco debe tener activos líquidos para cuando los clientes exijan sus saldos. Su obtención es a partir del cociente entre saldo total de las cuentas de ahorro, a plazo fijo o a término y cuentas corrientes y el de pasivos con costos de las sucursales. El nivel objetivo se centra en su incremento en el período.

Colocación de Pasivos en calidad de préstamos (Pa)

Este indicador muestra el porcentaje que representan la cartera de préstamos del banco con respecto al total de las captaciones del público. Indica en qué grado la cartera de préstamos está siendo financiada con recursos financieros que los clientes han depositado en el banco, donde es indispensable que sea proporcional los préstamos otorgados con los depósitos captados en las diferentes modalidades y que han sido colocados en los distintos plazos. El cálculo se efectúa mediante la división de los saldos de la cartera de préstamos entre el saldo total de las cuentas que conforman el pasivo que son exigibles en un momento dado.

Incremento de Productos Pasivos (Pp)

Este indicador muestra el incremento que representan los saldos de los productos pasivos dentro de los segmentos de personas naturales y jurídicas, es decir, la evolución de los saldos de los recursos captados que son fuentes de financiamiento para el banco. El cálculo se realiza mediante la división de los saldos de las cuentas de ahorro, los depósitos a plazo fijo, los certificados de depósito y cuentas corrientes al cierre de período actual entre el saldo total de estas cuentas al cierre del período anterior. El Nivel objetivo se centra en su crecimiento en el período.

Indicadores de Rentabilidad

Objetivo: Analizar la rentabilidad generada por los clientes.

Los indicadores de rentabilidad buscan medir la capacidad de una entidad bancaria de generar ingresos para expandirse, mantener una posición competitiva en el mercado y aumentar sus fondos patrimoniales. Para el adecuado desempeño de una institución financiera es preciso la generación de utilidades y consecuentemente la maximización de la rentabilidad sobre activos y patrimonio.

A fin de alcanzar el desempeño adecuado, es necesario a su vez que se cumplan una serie de condiciones, tales como destinar la mayor parte de los recursos obtenidos hacia activos productivos de mejor calidad y al más bajo costo, manteniendo niveles aceptables de liquidez que permitan atender oportunamente la demanda de fondos de los depositantes.

Proporción ingresos - gastos intereses de la Oficina (Pcp)

Este indicador analiza la proporción entre los ingresos y gastos por intereses originados por la actividad comercial bancaria; los intereses cobrados deben ser superiores a los gastos por intereses pagados, en caso contrario, el riesgo de liquidez es alto.

Este indicador se calcula estableciendo el cociente entre los intereses cobrados divididos por los intereses pagados. El nivel objetivo se centra en que el cociente sea mayor que uno.

Rentabilidad Financiera (Rf)

Indicador financiero que mide el rendimiento promedio del patrimonio invertido por la entidad financiera, es decir la relación entre la utilidad neta y el patrimonio de la Sucursal Bancaria. Existen variables financieras que inciden en los indicadores de rentabilidad, como lo son los costos de fondos cuando se acude al mercado interbancario a cubrir los déficits de liquidez. El nivel objetivo se centra en su evolución en el período.

Rentabilidad de los Activos (Ra)

Indicador financiero que muestra el retorno que generan los activos. Es una medida de eficacia en el manejo de los recursos de la entidad, refleja la habilidad de la administración de los préstamos para obtener ganancias a partir de sus activos. Muestra que tan efectivamente han sido utilizados los activos del banco para generar ganancias. Se calcula como la razón entre la utilidad neta y los activos totales. El nivel objetivo se centra en su incremento en el período.

Rentabilidad de activos productivos (Rap)

Este indicador representa la rentabilidad de los activos productivos que están compuestos por la sumatoria de la cartera de créditos, así como depósitos bancarios en otra institución, se calcula a través del margen financiero que se obtiene del resultado de deducir los gastos financieros de los ingresos financieros, el mismo constituye el concepto más importante del estado de resultado de un banco porque refleja el negocio principal de la intermediación de los recursos financieros, es el eje de la generación de utilidades y depende tanto del nivel de las tasas de interés cobradas y pagadas como de la mezcla de captación y colocación de recursos financieros. Este se obtiene mediante la división del margen financiero entre la cartera de préstamos promedio. El nivel objetivo se centra en su incremento en el período.

Indicadores de liquidez

La liquidez permite evaluar la capacidad del banco para enfrentar sus compromisos a corto plazo y debe ser analizada tomando en consideración la naturaleza de los pasivos. Los indicadores de liquidez deben ser evaluados en función de su evolución en el tiempo, con respeto al crecimiento de la cartera de préstamos y depósitos, teniendo en cuenta que los recursos líquidos de un banco son activos improductivos, por lo que un exceso de liquidez afecta la rentabilidad del banco. La gestión del riesgo de liquidez requiere del mantenimiento de activos líquidos y la capacidad/habilidad de obtener fondos evitando los costos de recurrir excesivamente al mercado interbancario.

Índice de liquidez en días (IL)

Indicador que se utiliza para la determinación del riesgo de liquidez, en los plazos o bandas de tiempo de quince, treinta y noventa días, tomando en cuenta la distribución de vencimientos de activos y pasivos. Siempre que los activos líquidos de la entidad no alcancen a cubrir sus pasivos líquidos, el riesgo de liquidez es alto, por tanto, ese faltante de liquidez debe ser cubierto mediante la sustitución de pasivos líquidos por pasivos de mayor vencimiento.

Los activos líquidos son aquellos que constituyen efectivo o equivalentes de fácil conversión a efectivo sin incurrir en gastos financieros significativos, en las sucursales lo conforman las cuentas relacionadas con el efectivo, mientras que los pasivos líquidos o inmediatos son aquellas obligaciones que las sucursales bancarias han contraído y que son exigibles inmediatamente, debido a que están vencidas o no tienen restricción para reclamar su cobro en cualquier momento, están compuestos por los depósitos a la vista, depósitos a plazos, vencimiento de certificados y otros vencimientos sobre obligaciones de la institución.

El cálculo se efectúa mediante la división de los activos líquidos entre los pasivos líquidos. El nivel objetivo de este indicador es mantener índices superiores a 100 % en todos los tramos de vencimiento.

Coeficiente de liquidez (CL)

Indicador que permite medir la capacidad de recursos disponibles para hacerle frente a las obligaciones en cada uno de los tramos de la distribución de vencimientos previstos, o sea, en cada una de las bandas de tiempo analizadas, por lo que implica realizar inferencias estadísticas mediante análisis de regresión o de series temporales para conocer el comportamiento de esas bandas en los períodos futuros de cero a 30, de 31 a 90 días, de 91a 180 días, de 181 a 360 días.

El cálculo se realiza mediante la división de las cuentas que conforman los activos totales, que lo conforman las cuentas de disponibilidades (son las relacionadas con el efectivo en caja y bóvedas, así como en los Cajeros Automáticos (ATM) y el efectivo en tránsito), carteras de préstamos, activos fijos tangibles y otros activos entre los pasivos totales que lo integran las obligaciones con el público, es decir cuentas de ahorros a la vista y a plazos, cuentas por pagar y otros pasivos. El nivel objetivo de este indicador es mantener índices superiores a 100 % en todos los tramos de vencimiento.

Coeficiente de cobertura de liquidez (LCR)

Este indicador busca direccionar la suficiencia de un activo altamente líquido para satisfacer los requerimientos de liquidez de corto plazo en un escenario de estrés agudo. Este estándar está diseñado para garantizar que los bancos tengan un fondo adecuado de activos líquidos de alta calidad (HQLA) libres de cargas, compuesto por efectivo o activos que pueden convertirse en efectivo con poca o nula pérdida de valor, a fin de responder a sus necesidades de liquidez en un escenario de tensión de liquidez de 30 días naturales (BCBS, 2013).

Mide la resistencia del banco a corto plazo, del perfil de riesgo de liquidez de las instituciones bancarias, se calcula mediante el cociente de los activos líquidos de alta calidad y las salidas de efectivos netas totales para 30 días. Este indicador se calcula por la oficina central de BANDEC, se mantiene en la propuesta. El nivel objetivo se establece en que no debe ser inferior al 100 %.

Coeficiente de cobertura de liquidez

Nótese que, en el cálculo de dicha razón de liquidez, se pueden verificar entre otras combinadas, las siguientes relaciones entre sus componentes individuales:

Si aumentan las Salidas o Flujo de efectivo a pagar en 30 días, entonces el porcentaje del coeficiente de cobertura de liquidez disminuirá.

Si aumentan las Entradas o Flujo de efectivo por recibir en 30 días, entonces aumentará el porcentaje del LCR.

Si aumentan los HQLA, entonces aumentará el porcentaje de LCR.

Coeficiente de financiación estable neta (NSFR)

Este indicador se define como la relación entre cantidad de financiamiento estable disponible hasta un año y cantidad de financiamiento estable requerido (BCBS, 2014), es decir, expresa en qué medida la institución dispone de financiamiento estable para financiar sus activos en un horizonte temporal de un año. Se calcula como el cociente entre la cantidad de financiación estable disponible y la cantidad de financiación estable requerida. Mide resistencia, para igual período, de las instituciones financieras e identifica los aspectos estructurales relacionados con las diferentes opciones de financiamiento.

La cantidad de financiación estable disponible se define como los importes de recursos propios y ajenos que se esperará sean fuentes fiables de financiación, durante un horizonte temporal de un año, en condiciones de tensión prolongada. Se calcula multiplicando el saldo registrado de cada cuenta por el factor de ponderación propuesto para cada una de ellas establecido por el Comité de Basilea. En las sucursales lo constituyen los pasivos a la vista o a plazos con vencimientos menores de un año.

La cantidad de financiación estable requerida está una función de las características de liquidez de sus diversos tipos de activos, de las posiciones contingentes asumidas y las actividades que realice. Se calcula como la suma del valor de los activos mantenidos y financiados por la institución, multiplicados por un factor específico asignado a cada tipo de activo establecido por el Comité de Basilea. En las sucursales lo constituyen el efectivo en caja, bóvedas y en tránsito, así como préstamos y créditos bancarios.

Este indicador se calcula por la oficina central de BANDEC y se mantiene en la metodología propuesto. El nivel objetivo se centra en que este cociente deberá ser, como mínimo, del 100 % en todo momento.

Liquidez sobre los Activos Totales (La)

Los bancos necesitan liquidez en todo momento, por lo tanto, debe disponer de los fondos necesarios para cumplir con sus obligaciones de satisfacer las retiradas de los pasivos líquidos y financiar la demanda de préstamos. Este indicador muestra el porcentaje que representa el efectivo de la entidad con respecto al total de los activos. Estos recursos líquidos son utilizados por las entidades financieras para operar y hacer frente a los posibles retiros de depósitos exigibles, El cálculo se realiza mediante la división de los saldos de las cuentas de disponibilidades entre el saldo total de las cuentas de los activos. El nivel objetivo de este indicador se centró en su incremento en el período.

Brecha de liquidez

Las brechas tienen como finalidad clasificar los saldos del balance por vencimientos, de forma tal que se pueda determinar la brecha existente entre las posiciones activas y pasivas, calcular la exposición significativa al riesgo de liquidez y realizar oportunamente la gestión financiera que permita disminuir el riesgo de incurrir en pérdidas financieras significativas.

La medición continua de la brecha de liquidez garantiza un monitoreo de los requerimientos netos de fondos y permite a las instituciones bancarias tomar decisiones sobre cómo operar los saldos según el comportamiento histórico de los mismos. En las tablas de brechas de liquidez se presentan activos y pasivos sobre los cuales se tenga certeza del vencimiento, en los casos que haya incertidumbre acerca de los vencimientos esperados, es necesario incorporar el análisis de series temporales a través del método estadístico.

Para la elaboración de las brechas de liquidez es necesario establecer cuatro elementos básicos: las bandas de tiempo, de brechas individuales y de brechas acumuladas:

Bandas de tiempo: se refieren a períodos previamente establecidos para acumular vencimientos de activos, pasivos y patrimonio.

Brechas individuales: es la confrontación de vencimiento de los activos, pasivos, patrimonio y contingencias, en cada una de las bandas de tiempo, una vez realizado el análisis de madurez del balance general, con el propósito de determinar los excesos o defectos de liquidez en cada uno de los períodos considerados.

Brechas acumuladas: para el establecimiento de las brechas acumuladas se toma en consideración las mismas bandas de tiempo establecidas; a diferencia de las brechas individuales, se contempla el valor acumulado de los excesos o defectos de liquidez ocurridos en períodos anteriores.

Límites: En el establecimiento de los límites se define como valor máximo que las brechas individuales y acumuladas podrían tener en una banda de tiempo determinada.

Entonces: Brecha de liquidez n = ACTni - PASn

Donde:

Brecha de liquidez n = Exceso o deficiencia de liquidez en la banda n

ACTni = Activos que vencen en la banda n

PASni = Pasivos que vencen en la banda n

n = enésima banda de tiempo y n = 1, 2, 3…

En caso de existir brechas acumuladas de liquidez negativas en cualquier banda de tiempo, éstas deberán ser cubiertas en su totalidad por los Activos Líquidos Netos (ALN), en caso de no cubrirlas, se afirma que la institución mantiene una posición de Liquidez en Riesgo, en la cantidad en que supera el valor absoluto de la brecha acumulada de liquidez negativa menos los ALN y se registra la institución bancaria con las siguientes condiciones:

Si la brecha de liquidez acumulada es ≥ 0, entonces no existe liquidez en riesgo.

Si la brecha de liquidez acumulada es ≤ 0 y es cubierta por los Activos líquidos netos acumulados, entonces existe liquidez en riesgo aceptable.

Si la brecha de liquidez acumulada es ≤ 0 y no es cubierta por los Activos líquidos netos acumulados, entonces se afirma que existe liquidez en riesgo.

Etapa 3. Presentación de los resultados obtenidos

Objetivo: Presentar los resultados del cálculo de los indicadores.

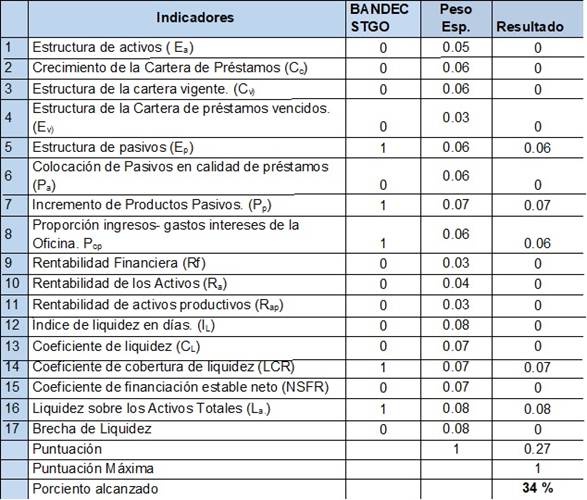

Una vez diseñados y calculados los indicadores, así como sus comportamientos con relación a los niveles objetivos determinados, se procede a analizar sus impactos en un modelo matricial que por filas presenta cada indicador calculado y por columnas las Dirección Provincial de la provincia Santiago de Cuba, que tendrán un impacto que se comportará como una variable binaria (0 si no supera el nivel objetivo, 1 si iguala o supera el nivel objetivo), este resultado es multiplicado por el peso específico otorgado por los diferentes expertos, determinado el porciento obtenido para realizar la evaluación del riesgo.

Etapa 4. Evaluación de riesgo de liquidez

Objetivo: Evaluar el Riesgo de liquidez.

En esta etapa se analizan las interrelaciones que se producen entre los indicadores atendiendo a los cuatro grupos que fueron definidos y como impactan en la liquidez.

Concluida las interrelaciones entre los indicadores y de los resultados de los impactos en el modelo matricial aplicando los pesos específicos asignado por los expertos se procede a efectuar la evaluación del riesgo de liquidez a partir del porciento resultante obtenido en la etapa anterior.

Cuando se alcance entre el 75-100 % de las puntuaciones máximas a lograr el riesgo de liquidez se considera bajo.

Entre el 50-74 % de las puntuaciones máximas a lograr el riesgo de liquidez se considera medio.

Menor que el 50 % de las puntuaciones máximas a lograr el riesgo de liquidez se considera alto.

Etapa 5. Análisis de escenarios

Objetivo: Mostrar alternativas de solución

En la Dirección Provincial de Santiago de Cuba del BANDEC como parte de la gestión del riesgo de liquidez, se realizarán en la propuesta metodológica pruebas de tensión donde se consideren escenarios extremos, pero posibles.

Sobre la base de los resultados que se obtengan en los escenarios analizados, se diseñarán opciones de solución a los mismos. Se propone que las pruebas de tensión no asignen una probabilidad de ocurrencia en un escenario determinado, sino que cuantifiquen el posible impacto negativo en la liquidez de la entidad financiera, lo cual implicaría las acciones a seguir ante un determinado efecto.

Las pruebas de tensión forman parte integral de la cultura general para la gestión y control de los riesgos en las entidades bancarias. Estas pruebas alertan sobre resultados adversos inesperados a causa de distintos factores y constituyen una herramienta en la identificación, medición y control de los riesgos de liquidez. Las mismas no asignan una probabilidad de ocurrencia a un escenario determinado, únicamente cuantifican el impacto. De esta forma, en la práctica constituyen una herramienta de gran ayuda para evaluar la estabilidad financiera de la industria bancaria, contando con metodologías que permitan identificar potenciales riesgos.

Las estimaciones que se desarrollen estarán basadas en las experiencias históricas, de modo tal de poder proyectar necesidades de fondeo y fuentes alternativas para su cobertura, así como también, excesos de liquidez y sus posibilidades de colocación, debiendo primar tanto en las proyecciones como en las decisiones que en definitiva se adopten, una conducta prudente que preserve a las sucursales bancarias en situaciones eventuales que pudieran afectarla.

Para la construcción de los diferentes escenarios propuestos se considerarán las siguientes simulaciones:

Que los créditos otorgados y calificados con niveles de riesgos medio, medio alto, alto e irrecuperable no sean recuperados.

Que un determinado por ciento de los veinte y cinco (25) clientes con mayores saldos en la cartera de préstamos no honrará sus créditos en los plazos pactados.

Considerar un escenario con el retiro anticipado de los Depósitos a Plazos Fijos de los veinte y cinco (25) clientes con mayores saldos en el término de tres años.

Considerar una fluctuación del tipo de cambio por eliminación de la dualidad monetaria.

Etapa 6. Mitigación, control y monitoreo

Objetivo: Establecer los límites de exposición y planes de contingencia

En esta etapa se establecen planes para contingencias que contemplen la estrategia para manejar las crisis de liquidez y que incluyan procedimientos para superar insuficiencias en el flujo de fondos durante las situaciones que se presenten, con alterativas que se deriven de las proyecciones de los distintos escenarios y las manifestaciones del riesgo de liquidez que fueron simuladas en las pruebas de tensión.

Se forman además límites sobre la magnitud de desfase en los flujos para horizontes temporales definidos y se requiere de una revisión periódica de las posiciones de riesgo de liquidez. Se implementan reportes de monitoreo de liquidez los que tienen que ser frecuentes, oportunos, precisos, y deben estar distribuidos para adecuados niveles de gestión.

Aplicación de la metodología diseñada en el Banco de Crédito y Comercio

Al realizar un análisis de los indicadores por los grupos establecidos se puede observar la existencia del riesgo de liquidez en la Dirección Provincial de Santiago de Cuba, a partir de los resultados que se van obteniendo con el cálculo de cada uno de los indicadores.

En la estructura del activo se obtuvo una disminución en todos sus elementos incumpliendo con los niveles objetivos diseñados, la cartera de financiamiento decrece con respecto período anterior, sin embargo, los créditos vencidos se incrementan, esta situación expone a la entidad bancaria mantener niveles de préstamos que no puede recuperar en el plazo pactado, y provoca necesidad de financiamientos.

En la estructura de pasivos, se aprecia un crecimiento de las captaciones de pasivos que se considera favorable, no obstante, este incremento no suple las necesidades que presenta la entidad bancaria, y, por otro lado, según el resultado de las estimaciones a través de las series temporales, no cuenta con activos líquidos que le permitan cumplir con las obligaciones contraídas.

Lo anteriormente expuesto se relaciona con la rentabilidad, -que constituyen un elemento importante antes una crisis bancaria, ya que se puede disponer estos recursos para hacer frente a las obligaciones-, y tiene efectos negativos para la misma, porque una disminución de la cartera de préstamos conlleva a una disminución de los ingresos por este concepto y por tanto una disminución de las utilidades.

Finalmente, se calcula los coeficientes de liquidez, por tramos de vencimiento, donde se pudo obtener resultados que son negativos para la institución, y demuestran la incapacidad de asumir los compromisos asumidos con los diferentes clientes.

A los efectos de la liquidez la estrategia a seguir es mantener estable la cartera de financiamientos y crecer en las captaciones, para atenuar las necesidades de liquidez y los gastos relacionados por este concepto, sin perder de vista, los activos líquidos suficientes para hacer frente a este incremento de las captaciones.

A partir de los resultados obtenidos se procede a evaluar el riesgo de liquidez en la delegación provincial del BANDEC en Santiago de Cuba a través de los criterios definidos.

El porciento resultante de la aplicación de la metodología propuesta fue de 34 % por lo tanto el riesgo de liquidez se evalúa de ALTO. Este resultado expresa que existe un 34 % de que la Delegación Provincial de Santiago de Cuba no pueda cumplir con las obligaciones exigidas por los pasivos, significa además las necesidades de liquidez existentes, que provoca solicitudes de financiamientos a otros bancos, para poder seguir colocando préstamos, los cuales tienen altas tasas de intereses y plazos muy cortos.

Con este resultado se procede a realizar escenarios y planes de contingencias para superar las deficiencias señaladas.

CONCLUSIONES

La aplicación de la metodología para la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio de Santiago de Cuba, posibilitó constatar su factibilidad como instrumento metodológico para pronosticar y valorar este riesgo, a partir de su pertinencia y conveniencia, así como su flexibilidad al ser aplicado en otras Delegaciones Provinciales del país.

Se diseñaron los indicadores para la evaluación el riesgo de liquidez en la Delegación Provincial de Santiago de Cuba agrupados en estructura de activos, estructura de pasivos, indicadores de rentabilidad y de liquidez, constituyendo la base fundamental de la propuesta metodológica.

La metodología fue diseñada en seis etapas, permitió fortalecer la evaluación del riesgo de liquidez en el Banco de Crédito y Comercio de Santiago de Cuba, validándose la hipótesis de la investigación.

La propuesta metodológica constituye una herramienta para que la entidad controle con mayor rigurosidad los eventos que generan riesgo de liquidez y las pérdidas económicas que puede provocar.