Introducción

La pandemia por Covid-19 transformó las prácticas cotidianas de la especie humana alrededor del mundo y puso de relieve la intersección entre la salud, las finanzas y las oportunidades de socialización y producción. El confinamiento social condujo a la paralización de la producción en sectores económicos con alta demanda de empleo y, por consiguiente, a un declive económico de escala global. El Fondo Monetario Internacional (FMI) se ha referido a este fenómeno como "el gran confinamiento"1 y parece existir consenso entre académicos que se trataría de la mayor crisis económica mundial desde la Gran Depresión de 19292.

El sector financiero no ha sido ajeno a los efectos de la pandemia. No obstante, la literatura existente en este aspecto se ha enfocado mayoritariamente en la transformación de las operaciones bancarias, con énfasis en la digitalización y principalmente en países desarrollados (Darjana et al., 2022; Marcu, 2021). Otros estudios se han enfocado en la productividad de los trabadores del sector bancario durante la pandemia, flexibilización de cronogramas de pagos de capital e intereses a los deudores de la banca comercial y alternativas de atención a clientes "a distancia" (Umarov & Toshpulatova, 2020; Xie et al., 2021). El impacto de la pandemia en el sistema financiero de países en desarrollo y, particularmente, en las cooperativas de ahorro y crédito, ha recibido limitada atención, lo cual justifica llevar a cabo el presente estudio.

Para hacer frente a la pandemia, las instituciones financieras han implementado medidas de alivio para sus socios y clientes con políticas de reestructuración de créditos, ampliación de plazos y disminución de las tasas de interés. De este modo, se ha intentado apoyar a los trabajadores y empresas afectadas por la pandemia mediante políticas de flexibilización y fortalecimiento de los canales de comunicación entre las instituciones financieras y los usuarios, de modo que existan respuestas oportunas para mitigar riesgos de incumplimiento de pago.

Para la analista Kristalina Georgieva (2020), en una publicación del FMI, la respuesta a esta crisis requiere la movilización de recursos para ayudar a que los usuarios de los sistemas financieros obtengan liquidez a corto plazo, de manera que ayude a mantener en funcionamiento los servicios básicos, amortiguar la caída de la economía y proteger las inversiones en capital humano. Asimismo, el FMI enfatiza que dichos esfuerzos financieros deben estar acompañados de políticas por parte del gobierno, para mitigar riesgos y minimizar impactos sociales.

En Ecuador, la Red de Instituciones Financieras y Desarrollo3 ha alertado sobre la necesidad de que las instituciones financieras adopten medidas para resguardar sus activos y perpetuar sus operaciones. Al respecto, el Banco Central del Ecuador4 estima que el impacto financiero de la pandemia por Covid-19 daría origen a la mayor contracción de la economía ecuatoriana en su historia. De acuerdo con sus estimaciones, durante el 2020, el Producto Interno Bruto bajó entre un 7,3 % y un 9,6 %.

Como respuesta a la crisis por Covid-19, las instituciones financieras ecuatorianas pusieron en práctica una variedad de políticas crediticias, acompañadas de reformas fiscales y monetarias por parte del gobierno central. Entre estas medidas se puede citar la disminución abrupta del gasto público, el diferimiento de pagos por obligaciones a instituciones del Estado y de los usuarios del sistema financiero, disminución de impuestos, tasas y contribuciones, y se limitó el pago de intereses en el sector público.

Si bien estas medidas parecen intuitivamente coherentes, la literatura científica aún no ha reportado evidencias sobre lo que ha funcionado y lo que no para las cooperativas de ahorro y crédito durante la pandemia por Covid-19. McKillop et al. (2020) y Omona (2021) han coincidido en la necesidad de investigar el impacto de la pandemia en esta categoría de cooperativas por el papel que juegan en el anhelo de reducción de la pobreza en países en vías de desarrollo.

Para abordar esta brecha de conocimiento, este artículo utiliza un estudio de caso de una cooperativa de ahorro y crédito en la ciudad de Portoviejo, Ecuador. Portoviejo es la capital de la provincia de Manabí, en el litoral ecuatoriano. Cuenta con una población de 325 000 habitantes, aproximadamente, lo que la hace la octava ciudad más poblada del Ecuador. El estudio adoptó un enfoque metodológico mixto, en el que se utilizaron datos cualitativos como contenidos de documentos oficiales de la cooperativa objeto de estudio, además de notas de prensa, leyes y reglamentos; y, datos cuantitativos provenientes de la base de datos de las transacciones de los socios de la cooperativa. Para el análisis de los datos, el contenido cualitativo se trianguló entre diferentes fuentes, mientras que, el contenido cuantitativo se analizó mediante comprobación de hipótesis utilizando la prueba z de diferencias de medias y mediante análisis de regresión.

El objetivo de esta investigación es explorar los efectos de la pandemia por Covid-19 en la cartera de deudores de una cooperativa de ahorro y crédito en Portoviejo, Ecuador. Específicamente, el estudio identifica factores asociados con la morosidad entre los socios de la cooperativa a partir del surgimiento de la pandemia. Los resultados de este trabajo son de utilidad para plantear políticas institucionales orientadas a preservar los intereses de las cooperativas de ahorro y crédito y a proteger a sus socios más vulnerables durante eventos catastróficos y períodos de crisis.

El resto del artículo está organizado como sigue: la sección subsiguiente presenta un detalle del enfoque metodológico y métodos de recolección y análisis de datos. Seguidamente, se presentan los resultados, los cuales se dividen en descripción del contexto, análisis de estadística descriptiva, comprobación de hipótesis y, finalmente, el análisis de regresión.

Materiales y métodos

La presente investigación tiene un enfoque metodológico mixto, es decir, para la recolección y análisis de los datos, combinó métodos cualitativos y cuantitativos. Los datos cualitativos provienen de documentos oficiales de la cooperativa objeto del presente estudio, así como de las normativas que regulan las operaciones de las cooperativas de ahorro y crédito en Ecuador. Ellos comprendieron la Ley de Economía Popular y Solidaria, el Reglamento General de la Ley de Cooperativas, así como documentos de fundación e informes anuales de rendición de cuentas de la cooperativa objeto de este estudio.

El componente cuantitativo es de tipo transversal analítico, aplicado a una muestra estadísticamente significativa al 95 % respecto de la población de socios deudores de la cooperativa, de 360 con fecha de corte 31 de diciembre del 2021. Este tipo de estudios consiste en examinar una población en un momento de corte en el tiempo, por lo que las variables estudiadas se evalúan en una única instancia para establecer patrones de comportamiento y probar teorías. Se seleccionaron y examinaron variables de la base de datos de socios de la cooperativa, que pueden estar asociadas a instancias de morosidad durante la pandemia, y se plantearon y probaron hipótesis para analizar diferencias entre los usuarios que causan morosidad. Por último, se implementó un modelo de regresión logística para identificar las variables que más podrían estar influyendo en la morosidad durante la pandemia.

Para la recolección de los datos, se extrajo de la base de datos de la cooperativa las variables disponibles que permitieran identificar factores asociados con la morosidad, lo que comprende: monto del crédito, el estado si está al día o atrasado en el cronograma de pagos, actividad económica, destino del crédito, saldo de la deuda, tipo de crédito, ciudad, si se trata de un crédito reprogramado y el sexo del socio deudor. Los datos se ingresaron a una hoja de cálculo para tabulación y análisis usando XLSTAT5 versión 2022.

Primero se analizaron las medidas descriptivas de la muestra. A continuación, surgieron seis hipótesis que se analizaron mediante la prueba z de diferencias de medias: H1: Las mujeres reciben menos monto de crédito que los hombres; H2: La pandemia causó más morosidad entre deudores mujeres que hombres; H3: Los restaurantes fueron el tipo de negocio con mayor morosidad durante la pandemia; H4: Los créditos otorgados a partir del inicio de la pandemia son más propensos a caer en morosidad; H5: Los créditos destinados a capital de trabajo fueron más propensos a reportar morosidad; y, H6: Los créditos de menor cuantía son más propensos a caer en morosidad. Por último, se implementó un análisis de regresión logística para predecir si un socio deudor de la cooperativa caerá en morosidad, es decir, estado "atrasado". La regresión logística ayuda a entender las relaciones entre una variable categórica de resultado y una o más variables categóricas o continuas (Peng et al., 2002). Este análisis se realizó para identificar las variables que mejor se han asociado a la morosidad entre los socios deudores de la cooperativa durante la pandemia.

Resultados y discusión

El contexto de las cooperativas de ahorro y crédito en Ecuador: el Sector Financiero Popular y Solidario

En Ecuador, a partir del plan de desarrollo nacional 2009-2013 se reconoció la institucionalidad de la Economía Popular y Solidaria en el sistema económico. Previamente, solo existía clara institucionalidad para la economía pública, privada y mixta. El impulso de la Economía Social y Solidaria apunta a potenciar la inclusión social de los sectores vulnerables de nuestra sociedad. El desarrollo y crecimiento que experimentó este segmento productivo dio lugar a que, desde el gobierno central, se haya impulsado la creación de la Superintendencia de Economía Popular y Solidaria (SEPS). Según la Ley Orgánica de Economía Popular y Solidaria (2011, p. 4), el Sistema Financiero Popular y Solidario es:

"…una forma de organización económica en la que sus integrantes, ya sea individual o colectivamente, organizan y desarrollan procesos de producción, intercambio, comercialización, financiamiento y consumo de bienes y servicios para satisfacer necesidades y generar ingresos, basados en relaciones de solidaridad, cooperación y reciprocidad… por sobre la apropiación, el lucro y la acumulación de capital".

Complementariamente, en septiembre de 2014 se aprobó el Código Orgánico Monetario y Financiero (2014), el cual tiene por objeto normar los sistemas monetarios-financieros así como de valores y seguros del Ecuador. El artículo 163 determina que "el sector financiero popular y solidario está compuesto por: cooperativas de ahorro y crédito; cajas centrales; entidades asociativas o solidarias, caja y bancos comunales, cajas de ahorro y servicios auxiliares del sistema financiero. La SEPS ejerce la función de control y supervisión de las entidades que conforman este sector y se rige a las disposiciones del Código y la Ley Orgánica de la Economía Popular y Solidaria.

A su vez, la Junta de Política para la Regulación Monetaria y Financiera, con base en los balances financieros reportados por las cooperativas, estableció el mecanismo de segmentación de las entidades del Sector Financiero Popular y Solidario de acuerdo con el saldo anual de sus activos, tal como se muestra en la tabla 1.

Tabla 1 Segmentación de las entidades del Sector Financiero Popular y Solidario

| Segmento | Activos (USD) |

|---|---|

| Segmento 1 | Mayor a 80.000.000,00 |

| Segmento 2 | Mayor a 20.000.000,00 hasta 80.000.000,00 |

| Segmento 3 | Mayor a 5.000.000,00 hasta 20.000.000,00 |

| Segmento 4 | Mayor a 1.000.000,00 hasta 5.000.000,00 |

| Segmento 5 | Hasta 1.000.000,00 |

| Cajas de Ahorro, bancos y cajas comunales |

Fuente: Junta de Política Regulación Monetaria y Financiera

La Superintendencia de Economía Popular y Solidaria reporta que en Ecuador, a la fecha, existen 3294 cooperativas, de las cuales, 584 son de ahorro y crédito. Entre las cooperativas de ahorro y crédito, 32 se categorizan en el segmento 1; es decir, reportan activos no menores a 80 millones de dólares. Este segmento concentra el 76,63 % del total de activos agregado entre las cooperativas de ahorro y crédito. En el otro extremo, las 434 cooperativas categorizadas en los segmentos 4 y 5 concentran apenas el 3,69 % de los activos del sector. Esto nos da una idea de cómo están distribuidos los activos de la Economía Popular y Solidaria.

El caso de una cooperativa de ahorro y crédito en Portoviejo

La cooperativa de ahorro y crédito objeto de este estudio fue fundada en Portoviejo en la década de 1980. Sus fundadores se inspiraron en la necesidad de servir al sector del comercio, el cual corresponde a la segunda actividad económica más importante en Portoviejo, después de la construcción. Su actividad principal es la intermediación financiera entre los socios con capacidad de ahorro y aquellos que demandan créditos. La cooperativa brinda los siguientes servicios: ahorro e inversiones; préstamos de consumo, hipotecarios y para la microempresa; créditos empresariales; transferencias con otros actores del sector financiero nacional e internacional; cajeros automáticos y servicios de recaudación.

El estudio se concentró en la cartera de créditos. Es decir, en todos aquellos créditos que son otorgados por la cooperativa a sus socios sean estos comerciales, de consumo, para vivienda, u otros. La cartera se puede categorizar en "vencida" y "por vencer". La Junta de Política y Regulación Monetaria y Financiera (2015) define a la cartera "vencida" como "la parte del saldo del capital de la cartera de crédito que reporta atrasos en el cumplimiento de sus obligaciones de pago". Se entiende que corresponde a aquellas cuotas que no fueron canceladas en el tiempo establecido por la cooperativa, es decir, el socio no pagó puntualmente, por lo cual surgen intereses moratorios. En cambio, la cartera "por vencer" la componen los créditos que no reportan atraso. Para efectos de este estudio, se identifica a la cartera "por vencer" como "al día" y a la cartera "vencida" como "atrasada".

Durante el 2019, la cooperativa realizó 11.707 operaciones de crédito. La mayoría de los créditos fueron destinados al consumo con 8.123 operaciones, seguidas por el de la microempresa con un total 3.490, luego el hipotecario con 81, el crédito comercial con 12 y 1 crédito educativo. Durante los años 2020 y 2021, a pesar de la pandemia por Covid-19, el número de operaciones creció. No obstante, este incremento fue impulsado por el crédito de consumo, mientras que el microcrédito se contrajo, por el cierre masivo de negocios, incluyendo entre los afectados el sector de la transportación. En la tabla 2 se puede apreciar el número de operaciones concedidas durante los tres últimos años por tipo de cartera de crédito

Tabla 2 Número de operaciones de crédito

| Tipo de cartera | 2019 | 2020 | 2021 |

|---|---|---|---|

| Comercial | 12 | 10 | 10 |

| Consumo | 8123 | 8283 | 8730 |

| Inmobiliario | 81 | 88 | 112 |

| Microempresa | 3490 | 3661 | 3650 |

| Educativo | 1 | 0 | 1 |

| Total | 11707 | 12042 | 12503 |

Fuente: Elaboración propia

Entre el 2019 y 2020, los créditos concedidos en todos los tipos de cartera crecieron en términos de valor monetario, como se puede apreciar en la tabla 3. No obstante, mientras el crédito de consumo creció en término de número de operaciones entre el 2020 y 2021, el monto en dólares se contrajo. Esto sugiere que se aprobaron créditos por cuantías promedio menores durante el 2021.

Tabla 3 Cartera concedida (USD)

| Tipo de cartera | 2019 | 2020 | 2021 |

|---|---|---|---|

| Comercial | 781.000 | 686.000 | 716.000 |

| Consumo | 65.821.789 | 71.770.773 | 76.933.704 |

| Inmobiliario | 2.905.471 | 3.408.971 | 4.820.471 |

| Microempresa | 23.432.437 | 25.529.183 | 26.975.561 |

| Educativo | 5.000 | 0 | 5.000 |

| Total | 92.945.699 | 101.394.928 | 109.450.737 |

Fuente: Elaboración propia

Durante el período de análisis, el monto promedio de las operaciones de crédito fue 14.738 dólares. No obstante, la mediana fue de 8.000 dólares, lo que indica que la mayoría de los créditos se otorgaron por montos menores al promedio. De hecho, el 68 % de los créditos se dieron por un monto menor al promedio, mientras que el 32 % restante corresponde a montos superiores al promedio. El crédito mínimo fue de 500 dólares mientras el máximo fue de 150.000. El 72 % de los socios deudores está al día, mientras el 28 % presenta atrasos. El 64 % de la cartera corresponde a créditos contraídos antes del confinamiento por la pandemia, en abril del 2020, mientras el 36 % restante se contrajo entre abril del 2020 y diciembre del 2021. Entre los créditos atrasados, el monto promedio es 7.794 dólares y la mediana es 4.000. Ello sugiere que la mayoría de los créditos atrasados es por un monto menor al promedio. Por último, el 20 % de la cartera se ha otorgado a socios mujeres, mientras el 80 % a socios hombres, lo que sugiere una distribución inequitativa de los créditos por motivo de género.

Comprobación de hipótesis

Hipótesis 1: las mujeres reciben menos monto de crédito que los hombres.

Para comprobar esta hipótesis, se realizó la prueba z de diferencia de medias entre las mujeres y los hombres que recibieron créditos menores al monto promedio de la cartera de 14.738 dólares. El 86 % de los créditos que se otorgaron a socios mujeres fue menor al promedio, mientras el 55 % de los créditos otorgados a socios hombres fue por un monto similar. La prueba z al 95 % de confianza indica que la diferencia en el monto de crédito otorgado a hombres y mujeres es significativa y favorable a los socios hombres. Ello sugiere que, para este caso, el género puede ser un predictor del monto de crédito concedido, lo cual amerita profundización en estudios futuros sobre el rol del género en el otorgamiento de créditos.

Hipótesis 2: durante la pandemia ha sido más frecuente la morosidad entre socios deudores mujeres que hombres.

El 37 % de los créditos otorgados a socios mujeres, durante el período de estudio, ha experimentado atraso, versus el 34 % en el caso de los socios hombres. No obstante, al 95 % de confianza, la prueba z sugiere que esta diferencia no es significativa. Vale tener presente que, como se indicó anteriormente, los créditos otorgados a socios mujeres suelen ser menores al promedio y más propensos a reportar atrasos.

Hipótesis 3: los restaurantes fueron el tipo de negocio con mayor morosidad durante el período de estudio

El 33 % de los socios que solicitaron créditos para iniciar, expandir u operar restaurantes reportaron atraso durante el período de estudio, versus el 17 % para las otras actividades económicas relacionadas con los créditos otorgados por la cooperativa. Al 95 % de confianza, la prueba z indica que se trata de una diferencia significativa. Era plausible anticipar que las medidas de confinamiento para frenar el contagio afectarían más a los servicios que ineludiblemente requieren interacción presencial.

Hipótesis 4: los créditos otorgados a partir del inicio de la pandemia son menos propensos a reportar morosidad.

El 35 % de los créditos que se otorgaron antes de la pandemia reportaron atrasos, versus el 18 % de los créditos que se otorgaron posterior a la declaratoria de pandemia en abril de 2020. La prueba z al 95 % de confianza indica que los créditos otorgados antes de la pandemia son más propensos a la morosidad.

Hipótesis 5: los créditos destinados a capital de trabajo fueron más propensos a reportar morosidad.

Esta hipótesis se enfocó en las actividades para las cuales los socios deudores usarían el crédito. El 65 % de los créditos otorgados para capital de trabajo reportó atrasos, versus el 24 % de los créditos otorgados para otros fines. La prueba z al 95 % de confianza permite sugerir que la propensión a la morosidad es mayor entre los créditos destinados a capital de trabajo.

Hipótesis 6: los créditos de menor cuantía son más propensos a reportar morosidad.

Para categorizar entre mayor y menor cuantía se utilizó como criterio el monto promedio de crédito. Aquellos mayores al promedio (14.738 dólares) son de mayor cuantía, mientras, los menores al promedio, de menor cuantía. El 33 % de los créditos de menor cuantía reportó atrasos versus apenas el 17 % de los créditos de mayor cuantía. La prueba z al 95 % de confianza indica que esta diferencia es significativa, por lo que se puede sugerir que los créditos de menor cuantía son más propensos a reportar morosidad y, por tanto, más riesgosos.

Análisis de regresión

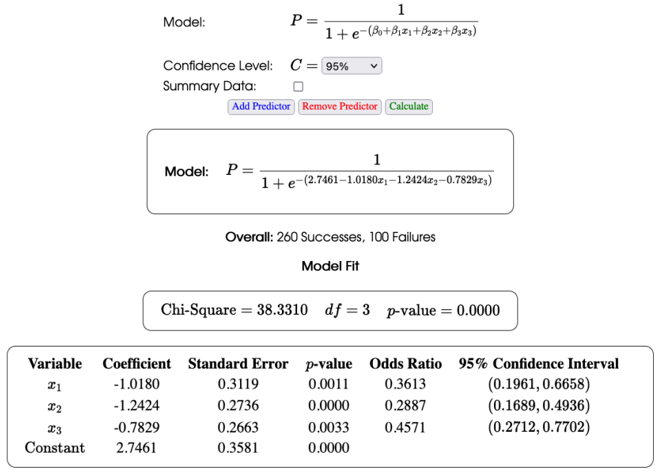

Se implementó un modelo de regresión logística para analizar los factores asociados con que los socios deudores estén "al día" o "atrasado" en el cronograma de pagos del crédito. El propósito de este modelo fue identificar las variables que más influyen en la morosidad y complementar el análisis de las hipótesis. Para el análisis de la regresión logística, se crearon variables dummies (Bursac et al., 2008), que reflejan el monto del crédito; la fecha cuando se otorgó; si la actividad económica es restaurante, servicio de taxis o servicio de buses para transporte masivo; si el destino del crédito era para compra de vehículo liviano, vehículo pesado o capital de trabajo; y, el sexo del socio deudor. Luego de implementar el modelo de regresión logística con variables dummies (9 independientes y 1 dependiente), la condición valor p < 0,05 fue cierta para tres variables, las cuales son también las que mejor ajustan el modelo. El gráfico 1 ilustra el modelo y resultados del análisis de regresión.

Donde, x1 corresponde al monto del crédito, x2 la fecha en que se otorgó y x3 el sexo del socio deudor. La variable resultante refleja si el crédito está "al día" o "atrasado". Para interpretar los resultados, supongamos un crédito por monto superior al promedio (>14,738 dólares), otorgado después de la pandemia a un hombre. Esta observación es más probable que esté "al día". Este patrón fue consistente en el 95 % de las observaciones. Al contrario, un monto menor que el promedio, otorgado antes de la pandemia a una mujer, es más probable que esté "atrasado" (67 % de las veces). No obstante, hay que analizar estos resultados cuidadosamente. La muestra solo contiene a 20 mujeres con créditos por montos superiores al promedio, los cuales se asocian a una mayor probabilidad de estar "al día" en sus obligaciones; mientras, 125 mujeres presentan créditos por montos menores que el promedio, los cuales se asocian a una mayor probabilidad de estar "atrasado" en sus obligaciones. De hecho, ninguna de las mujeres de la muestra con créditos mayores que el promedio reportó atrasos en sus pagos.

Esta investigación abordó los efectos de la pandemia por Covid-19 en una cooperativa de ahorro y crédito en Portoviejo, Ecuador. Se diseñó un estudio mixto con datos cualitativos y cuantitativos que permitieron describir el contexto en que operan las cooperativas de ahorro y crédito así como las particularidades de la cooperativa objeto de este estudio. El estudio permitió observar aspectos estructurales de la cartera de socios deudores de la cooperativa e identificar factores asociados con la probabilidad de que un deudor se atrase en el cronograma de pagos del crédito.

Las variables que más se asocian a la probabilidad de que un socio deudor se atrase en sus pagos son el monto del crédito, la fecha en que se otorgó y el sexo del socio deudor. La mayoría de los créditos se agrupa alrededor de los 8.000 dólares. Los créditos alrededor de este monto son más propensos a reportar morosidad y suelen destinarse a capital de trabajo para microempresas y consumo. Los créditos mayores que el monto promedio de 14.738 dólares suelen destinarse, con más frecuencia, a adquisición de activos fijos y son menos probables de reportar atrasos. Otro hallazgo interesante es que los créditos otorgados antes de la declaratoria de pandemia en abril de 2020 fueron más propensos a reportar "atraso", pese a que el volumen de operaciones incrementó a partir del inicio de la pandemia. Por último, los resultados sugieren que las mujeres son más propensas a reportar atrasos; no obstante, este resultado puede estar sesgado puesto que la mayoría de créditos otorgados a mujeres están alrededor de los 8.000 dólares, los cuales son también destinados a actividades más afectadas por la pandemia y más frecuentemente asociadas con atrasos en sus pagos.

En cuanto a la implicancia práctica del estudio, en períodos de crisis o conmoción social, es conveniente abordar los créditos existentes mediante alternativas de reprogramación que minimicen la probabilidad de caer en mora. Prioritariamente, se sugiere atender aquellos créditos de cuantías inferiores al promedio de la cartera y orientados a capital de trabajo y a la operación de micro empresas. Adicionalmente, el estudio indica que las deudoras mujeres son más vulnerables a reportar morosidad ante una situación de crisis, por lo que es necesario diseñar alternativas de reprogramación que aborden las particularidades de sus desafíos.

Para futuras investigaciones, se sugiere replicar este estudio en otras cooperativas de ahorro y crédito para identificar si la estructura de las carteras es una característica sistémica. Asimismo, se sugiere hacer estudios con metadatos y herramientas de aprendizaje automático (machine learning) para profundizar en la identificación de socios de cooperativas de ahorro y crédito propensos a atrasarse en los pagos de sus créditos. Por último, a partir de este estudio se puede diseñar investigaciones experimentales como incrementar la proporción de deudores mujeres de montos superiores al promedio, flexibilización en cronogramas de pagos destinados a capital de trabajo entre otros. Las experimentaciones ayudarían a identificar lo que funciona y lo que no funciona a las cooperativas de ahorro y crédito para sostener sus operaciones durante períodos de crisis como el de la pandemia por Covid-19.

texto en

texto en