Introducción

La inclusión financiera constituye una cuestión de clara importancia por su relación con el desarrollo económico, social y la reducción de las desigualdades. De modo que, recibe una estrecha atención de organismos internacionales, agencias gubernamentales, del ámbito académico y también en el diseño y gestión de la política pública por parte de los gobiernos. En la actualidad, gracias a la tecnología y el acceso a internet, ha ido en aumento, lo cual es positivo puesto que contribuye con la reducción de la pobreza, desigualdad e inequidad (Rosado et al., 2020).

A pesar de estos beneficios que la inclusión financiera genera, tan solo el 50 % de la población adulta en el mundo tiene una cuenta en un establecimiento financiero formal; por otro lado, en Latinoamérica y el Caribe su uso es más bajo, tan solo llegando al 39 % y de este porcentaje solo el 8 % de adultos realiza préstamos en el sector financiero formal (Banco Mundial, 2018). Esto genera una mayor vulnerabilidad de la población que no tiene acceso al sector financiero formal.

En Ecuador, las cooperativas, tanto financieras como no financieras, han pasado a convertirse en el motor de la economía popular y solidaria. Las cooperativas de ahorro y crédito (CAC) pueden generar un importante aporte a la inclusión financiera, debido a su cercanía territorial a las distintas poblaciones y su oferta de servicios financieros más asequibles para los distintos grupos de la población. Esto es más significativo en el sector rural.

Es importante reconocer lo necesario que es para las zonas rurales del país alcanzar un desarrollo integral a partir del adecuado acceso financiero para su población. De ahí que, las CAC posean un rol vital para esta cuestión, en tanto sus principios populares y solidarios difieren de la marcada agenda de las instituciones bancarias formales, lo cual puede generar un contexto favorable para los individuos que residen en la ruralidad y el sistema en su conjunto.

El objetivo del artículo es caracterizar la situación de la inclusión financiera en el sector rural del cantón Guayaquil, así como el papel de las cooperativas de ahorro y crédito en este proceso.

El concepto de inclusión financiera aún aparece en construcción y no existe una única definición de este. A continuación, se repasan algunos de los más importantes criterios brindados, tanto por instituciones especializadas como por investigadores.

El Banco Mundial (2022) la define como el "acceso que tienen las personas y las empresas a diversos productos y servicios financieros útiles y asequibles que atienden sus necesidades-transacciones, pagos, ahorro, crédito y seguros que se prestan de manera responsable y sostenible". Como se evidencia, el Banco Mundial se centra específicamente en las condiciones de acceso a los productos y servicios financieros. Por su parte, la Comisión Nacional Bancaria y de Valores (2020) la define como "el acceso y uso de servicios financieros formales bajo una regulación apropiada que garantice esquemas de protección a las personas usuarias y promueva la educación financiera para mejorar la capacidad financiera de todos los segmentos de la población". En esta segunda definición, se amplían las dimensiones al incorporar al acceso, también el uso, la protección y de manera muy importante, la educación financiera.

Otra institución como el Banco Central del Ecuador (BCE, 2021) se refiere a la inclusión financiera como: Acceso y uso de servicios financieros de calidad por parte de individuos y empresas capaces de elegir de manera informada. Los productos y servicios financieros deben ofrecerse de forma transparente, responsable y sostenible y deben responder a las necesidades de la población.

Para el BCE (2012), deben darse una serie de condiciones para poder hablar de inclusión financiera. Entre ellas los conocimientos financieros básicos, un entorno regulatorio propicio, una adecuada protección al consumidor, una oferta de productos adecuados y la cobertura del sector financiero.

Por su parte, la Comisión Económica para América Latina y el Caribe tiene una posición distintiva sobre la inclusión financiera, al entenderla más relacionada con el aspecto productivo, tanto de las micro, pequeñas y medianas empresas (mipymes) como de los hogares. Así, Pérez Caldentey y Titelman Kardonsky (2018) en un documento preparado para la referida institución indican que:

La inclusión financiera abarca todas las iniciativas públicas y privadas, tanto desde el punto de vista de la demanda como de la oferta, para brindar servicios a los hogares y las pequeñas y medianas empresas (pymes), que tradicionalmente han quedado excluidos de los servicios financieros formales, mediante la utilización de productos y servicios que se adecuen a sus necesidades. Más allá de ampliar los niveles de acceso financiero y bancarización, la inclusión financiera también se refiere a las políticas encaminadas a mejorar y perfeccionar el uso del sistema financiero para las pymes y los hogares que ya forman parte del circuito financiero formal.

Es importante resaltar el enfoque de la Comisión Económica para América Latina y el Caribe al referir que la inclusión financiera tiene factores determinantes tanto desde el lado de la demanda como de la oferta de los productos y servicios financieros, que debe ser un tema en la agenda tanto del sector público como privado, que atañe tanto a familias e individuos como a pequeñas empresas, y que la inclusión financiera en realidad debe llegar a impactar en sus capacidades productivas y económicas en general.

Raccanello y Herrera Guzmán (2014) consideran que la inclusión financiera puede contribuir al bienestar de la población, al desplazar los flujos de ingreso y consumo en el tiempo por medio del ahorro y el crédito, así como la acumulación de activos y la creación de un fondo para la vejez.

Para Sierra Lara et al. (2024), factores como las crisis financieras, el sobreendeudamiento de las familias, los insuficientes niveles de ahorro, el crecimiento de las desigualdades económicas y sociales de todo tipo, son cuestiones que demandan el fomento de la inclusión financiera.

El BCE (2021) describe una importante serie de impactos positivos que cabe esperar de la inclusión financiera, lo que refuerza su importancia. Entre ellos el hecho de que es una herramienta eficaz en la lucha contra la pobreza y la desigualdad, que permite el empoderamiento de la mujer, la realización de inversiones productivas, el incremento del consumo y de los ingresos. También posibilita la reducción de los costos de transacción, así como atender las necesidades de las mipymes. Al mismo tiempo contribuye a reducir las imperfecciones del mercado financiero.

En cualquier caso, la inclusión financiera es trascendental para lograr una modificación en la estructura social y productiva del país. En tanto ofrece un abanico de posibilidades a los agentes económicos para que puedan ver explotadas sus capacidades.

Precisamente, dado que el estado ecuatoriano reconoce la importancia crítica de la inclusión financiera para el desarrollo económico y social del país, se ha diseñado por parte del Banco Central una Estrategia nacional de inclusión financiera para el periodo 2020-2024. Esta estrategia se ha planteado cuatro metas fundamentales: a) Un incremento significativo en el acceso a servicios financieros, medido a través del acceso a cuentas bancarias; b) La expansión de los puntos de atención del sistema financiero, principalmente a través de agentes corresponsales; c) Incremento de la utilización de servicios financieros digitales, empezando por los pagos; d) Una mayor disponibilidad, calidad y adecuación de formas de financiamiento para las mipymes (BCE, 2021).

De acuerdo con Arregui Solano et al. (2020), las principales causas que se configuran como obstáculos a la inclusión financiera en Ecuador tienen que ver con la ausencia de incentivos de política pública, la informalidad económica, la falta de educación financiera en la población y la desconfianza en los bancos. Estos factores impulsan a los individuos a desistir de realizar operaciones económicas por falta de recursos o acudir a fuentes informales de financiamiento que menoscaban sus potenciales réditos económicos por sus altos intereses.

Para medir la inclusión financiera, se ha asumido la pauta de tomar datos representativos del lado de la oferta y otros representativos del lado de la demanda de los servicios financieros. Los del lado de la oferta se relacionan con la accesibilidad y el uso. Para la accesibilidad se consideran indicadores como sucursales de entidades bancarias y no bancarias, cajeros y corresponsales existentes. Para el uso se consideran el número de personas que cuentan con uno o varios productos financieros de ahorro, crédito, seguros o sistema de pagos. Los datos del lado de la demanda se extraen, sobre todo, mediante las encuestas nacionales a nivel de hogar, se consideran aspectos como la elección, frecuencia de uso, tenencia en el tiempo, barreras u obstáculos para utilizarlos, uso de instrumentos informales, conocimientos financieros, actitudes y comportamientos financieros, entre otros (OCDE & CAF, 2020). Por su parte, Comisión Nacional Bancaria y de Valores (CNBV, 2009) propone cuatro grupos de indicadores: 1. Macroeconómicos, 2. Acceso a servicios financieros, 3. Uso de servicios financieros y 4. Barreras.

Dos metodologías muy reconocidas y aplicadas mundialmente para medir la situación de la inclusión financiera son:

Encuesta de Acceso al Financiamiento, desarrollada por el Fondo Monetario Internacional, la cual analiza un total de 40 indicadores de carácter cuantitativo.

Encuesta de Global Findex coordinada por el Banco Mundial. Esta considera tres dimensiones para el análisis: a) Acceso financiero; b) Uso de los servicios financieros y c) Bienestar financiero.

El sistema económico de Ecuador está conformado por cuatro grandes sectores: economía privada, economía pública, economía mixta y economía popular y solidaria. La economía popular y solidaria dispone de la denominada Ley Orgánica de Economía Popular y Solidaria, que establece la normativa para el sector.

La Asamblea Nacional de la República del Ecuador (2011) define la economía popular y solidaria:

Es la forma de organización económica, donde sus integrantes, individual o colectivamente, organizan y desarrollan procesos de producción, intercambio, comercialización, financiamiento y consumo de bienes y servicios para satisfacer necesidades y generar ingresos, basadas en relaciones de solidaridad, cooperación y reciprocidad, privilegiando al trabajo y al ser humano como sujeto y fin de su actividad, orientada al buen vivir, en armonía con la naturaleza, por sobre la apropiación, el lucro y la acumulación de capital.

A su vez, el sector de la economía popular y solidaria se divide en: sector real de la economía popular y solidaria y el sector financiero de la economía popular y solidaria. Este último se define en la ley de la siguiente manera, "integran el Sector Financiero Popular y Solidario las cooperativas de ahorro y crédito, entidades asociativas o solidarias, cajas y bancos comunales y cajas de ahorro" (Asamblea Nacional de la República del Ecuador, 2011, p. 14).

De modo que, las CAC forman parte del sector financiero de la economía popular y solidaria y son definidas de la siguiente manera: Son organizaciones formadas por personas naturales o jurídicas que se unen voluntariamente con el objeto de realizar actividades de intermediación financiera y de responsabilidad social con sus socios y, previa autorización de la Superintendencia, con clientes o terceros con sujeción a las regulaciones y a los principios reconocidos en la presente Ley (Asamblea Nacional de la República del Ecuador, 2011, p. 14).

Para Auquilla Belema et al. (2020), las cooperativas de ahorro y crédito juegan un rol fundamental en la economía del país debido a que se encargan de generar oportunidades para que los emprendedores puedan desarrollar pequeños y medianos negocios que contribuyan con la producción y el progreso del sistema. De acuerdo con Luque González y Peñaherrera Melo (2021), "el surgimiento de las organizaciones empresariales asociativas o cooperativas no era tan novedoso como práctico, pero sí a nivel conceptual, por ello se relaciona frecuentemente con situaciones de pobreza en regiones deprimidas". Estas organizaciones fueron incrementando su intervención en la zona rural a partir de las necesidades planteadas por los habitantes de dichos sectores.

La Superintendencia de Economía Popular y Solidaria del Ecuador (SEPS) categoriza a las cooperativas de ahorro y crédito según su nivel de activos. Teniendo en el rango 1 a las más grandes, en términos de capacidad financiera, y en el rango 5 a las de menor envergadura y actuación. De acuerdo con las cifras de la SEPS, existen 494 organizaciones de este tipo alrededor del territorio ecuatoriano, distribuidas en los distintos segmentos advertidos, lo que permite la captación y colocación de recursos en millones de personas, tanto de zonas rurales como urbanas; coadyuvando con el desarrollo y desenvolvimiento de las actividades productivas en todas sus ramificaciones.

La hipótesis de investigación plantea que las condiciones de inclusión financiera en el sector rural del cantón Guayaquil son insuficientes según los estándares nacionales e internacionales, al tiempo que las cooperativas de ahorro y crédito pueden tener un impacto favorable en el proceso.

A continuación, se describe la operacionalización de la categoría inclusión financiera:

Variable o categoría: inclusión financiera

Dimensión 1: Acceso

Definición operacional: "Capacidad para utilizar los servicios y productos financieros que ofrecen las instituciones financieras formales" (Grupo de Trabajo para la Medición de la Inclusión Financiera, 2013).

Indicadores:

Número de puntos de acceso por cada 10000 adultos

Porcentaje de unidades administrativas que cuentan, cuando menos, con un punto de acceso

Porcentaje de población total que habita en unidades administrativas donde existe, al menos, un punto de acceso

Porcentaje de adultos con acceso a crédito por tipo de oferente

Porcentaje de adultos con acceso a crédito por tipo de oferente (formal e informal)

Profundidad del acceso de los adultos a productos de crédito formales

Porcentaje de los adultos sin crédito según razones para el rechazo de la solicitud

Porcentaje de adultos con acceso a productos de aseguramiento

Profundidad del acceso de los adultos a seguros

Proporción de adultos que envía y recibe regularmente giros y remesas

Tiempo promedio en minutos para llegar a los sitios en donde los adultos hacen las transacciones

Porcentaje de adultos según tenencia de dispositivos móviles

Porcentaje de adultos según tenencia de dispositivos fijos

Dimensión 2: Uso

Definición operacional: "Profundidad o grado de utilización de los productos y servicios financieros" (Grupo de Trabajo para la Medición de la Inclusión Financiera, 2013).

Indicadores:

Porcentaje de adultos que tienen cuando menos un tipo de cuenta de depósito regulada

Porcentaje de adultos que tienen cuando menos un tipo de cuenta de crédito regulado

Porcentaje de adultos con acceso al menos a un producto financiero

Profundidad del acceso de los adultos a servicios financieros formales

Porcentaje de adultos según razones para tener la cuenta que más utiliza

Porcentaje de adultos según razones para no tener una cuenta

Porcentaje de distribución de los usos del crédito formal financiero

Porcentaje de adultos según razones para no solicitar un crédito

Distribución de los adultos con acceso a productos de aseguramiento

Medios de pago utilizados en los diferentes tipos de gastos

Dimensión 3: Calidad y protección al consumidor

Definición operacional: Capacidad de disponer de bienes y servicios públicos y privados, de óptima calidad, a elegirlos con libertad, así como a recibir información adecuada y veraz sobre su contenido y características (Congreso Nacional de la República del Ecuador, 2000).

Indicadores:

Porcentaje de adultos según percepción de los bancos

Porcentaje de adultos según percepción de las cooperativas

Porcentaje de adultos según quejas

Porcentaje de adultos según satisfacción con la solución recibida

Dimensión 4: Bienestar

Definición operacional: Relación entre el acceso a servicios y productos financieros formales y la capacidad de reacción de los individuos ante choques que afecten negativamente la economía del hogar (Banca de las Oportunidades & Superintendencia Financiera de Colombia, 2017, p. 6).

Indicadores:

Materiales y métodos

Como método teórico se aplicó el hipotético-deductivo. Como procedimientos teóricos el análisis y síntesis para procesar la información teórica, así como los datos empíricos. De igual modo se aplicaron la inducción y deducción en la determinación de la muestra del estudio y las conclusiones obtenidas a partir de ella. Como métodos empíricos se aplicaron la encuesta, con un cuestionario que fue el principal instrumento para la recolección de datos. Cabe mencionar que además se recurrió a la revisión y análisis de documentos para advertir la situación actual de las cooperativas de ahorro y crédito en el cantón Guayaquil, reconociendo su importancia, volumen de colocación y captación, participación y otros aspectos que resultan claves a la hora de comprender la relevancia de esta forma de organización para la actividad de intermediación financiera global. Se establecieron como unidades de análisis, tanto los usuarios de las cooperativas de ahorro y crédito como las más representativas de estas entidades en el territorio, sea por su presencia física en el mismo, o por las relaciones comerciales que mantienen. Para propósitos procedimentales, se delimitó a las parroquias Posorja, Puná, Tenguel y El Morro del cantón Guayaquil como zonas donde se recabó información mediante la encuesta. La parroquia Juan Gómez Rendon, parte de la zona rural del cantón, fue excluida del estudio por la imposibilidad de acceder a la información primaría en esta ocasión.

De modo que, de estas cuatro localidades se desprendió la delimitación de la población y la muestra. En la tabla 1 se muestra esa información. A su vez, se aplicaron entrevistas dirigidas a indagar la postura de los representantes de las cooperativas de ahorro y crédito y de sus clientes, con vistas a establecer los criterios de potencialidades y limitaciones para la inclusión financiera.

Tabla 1 Población de estudio

| Población* | Unidad de medida | 2010 | Participación (%) |

|---|---|---|---|

| Posorja | Personas | 14890 | 55,1 |

| Morro | 2647 | 9,8 | |

| Puná | 3306 | 12,2 | |

| Tenguel | 6174 | 22,9 | |

| Total | 27017 | 100,0 |

Fuente: Elaborada por los autores con base en el Instituto Nacional de Estadísticas y Censos de Ecuador

*Corresponde a la población de 18 años y más

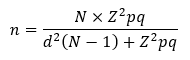

En las parroquias rurales de Posorja, Puná, Tenguel y Morro residen un total de 27017 personas mayores de 18 años, según las cifras del Censo de Población y Vivienda del 2010 efectuado por el Instituto Nacional de Estadísticas y Censos de Ecuador. El 55,1 % habita en Posorja, el 9,8 % en el Morro, el 12,2 % en Puná y el restante 22,9 % en Tenguel. De este modo, la población se cataloga como finita. La fórmula utilizada para el cálculo de la muestra es la siguiente:

Los valores por utilizar para reemplazar en la fórmula se presentan a continuación.

p Proporción de éxito o proporción esperada = 0,50

q Probabilidad de fracaso = 0,50

Z Coeficiente de confianza para un nivel de confianza determinado = 1,96

N Tamaño de la población = 27017

d Error máximo admisible = 0,05

La expresión quedó de la siguiente forma:

Al realizar el cálculo correspondiente, se determina que la muestra para el estudio corresponde a 379 personas. Para la selección de los individuos que conforman la muestra, se aplicó un método de muestreo probabilístico y uno no probabilístico en forma consecutiva. Primero, se aplica el método de muestreo por conglomerado, aprovechando la distribución de los individuos por parroquias. Para mantener la similitud en la composición de la muestra en relación con la población, se aplicaron las mismas proporciones. De modo que, el 55,1 % de los individuos que conforman la muestra serán de Posorja, el 9,8 % de El Morro, el 12,2 % de Puná y el 22,9 % de Tenguel. Fueron 208 personas de Posorja, 38 personas Morro, 46 personas de Puná y 87 personas de Tenguel. Luego se aplicó el método de muestreo no probabilístico de tipo accidental o consecutivo en cada parroquia.

Resultados y discusión

Situación actual de la inclusión financiera en Ecuador

En Ecuador, el Sistema Financiero Nacional está conformado por 24 bancos, 493 cooperativas de ahorro y crédito (todos los segmentos), 4 mutualistas y 2 bancos públicos (BanEcuador y Corporación Financiera Nacional) (BCE, 2020). Para establecer la situación actual de la inclusión financiera, se recurre a las estadísticas que presenta el BCE, pudiendo destacar los siguientes datos en la tabla 2.

Tabla 2 Indicadores de inclusión financiera. Cuarto trimestre 2020

| Entidad | Número de clientes | Número de cuentas | ||||

|---|---|---|---|---|---|---|

| Productos financieros | Productos financieros activos | Productos financieros sin uso | Productos financieros | Productos financieros activos | Productos financieros sin uso | |

| Bancos privados | 137165 | 84457 | 76591 | 366371 | 210663 | 155708 |

| Cooperativas de ahorro y crédito | 27840 | 17451 | 13125 | 104776 | 50771 | 54005 |

| Otros | 2106 | 2053 | 69 | 2690 | 2560 | 130 |

| Sistema Financiero Nacional | 156231 | 97685 | 86850 | 473837 | 263994 | 209843 |

Fuente: Elaborada por los autores con base en BCE (2020). Expresado en unidades

Nota: Existen casos en los que un mismo cliente dispone de más de una cuenta bancaria

El Sistema Financiero Nacional contó con alrededor de 156 mil clientes con productos financieros para el cuarto trimestre del 2020. Otros 97865 poseían productos financieros activos, mientras que otros 86685 estaban sin uso. Respecto al número de cuentas, al menos 473 disponían de productos financieros, otras 263 mil con algún producto financiero activo y 209 mil con productos sin uso. Los bancos privados son los que más aportan al entorno de inclusión financiera a nivel nacional, puesto que registran más números de clientes en cada categoría advertida, en comparación con las cooperativas de ahorro y crédito, mutualistas y bancos públicos, como el resto de los participantes del sistema. Similar caso sucede con el número de cuentas. Según cifras de BCE (2021) tres de cada cuatro ecuatorianos adultos (entre 18 y 69 años) tienen acceso a productos y servicios financieros, lo cual equivale a 8,5 millones de personas. El 51,8 % son hombres y el restante 48,2 % son mujeres. Además, señala que el 72 % de los ciudadanos disponen de cuentas de ahorro, el 4 % cuentas corrientes, el 4 % depósitos a plazo y el 28 % de los adultos posee algún crédito.

Centrando la atención a las CAC como objeto de estudio, en los siguientes párrafos se aludirá a la participación de estas organizaciones populares y solidarias en el ámbito de la inclusión financiera.

De acuerdo con el reporte de la SEPS (2021) para el mes de noviembre existían en el país 493 CAC con 8,41 millones de certificados de aportación a nivel nacional, lo que mantiene una morosidad del 4,9 % y un nivel de liquidez del 27,9 % del monto de cartera. En términos globales, las CAC registraron un nivel de activos de USD 20339 millones, con un nivel de cartera de crédito de USD 14315 millones. Las entidades del segmento 1 son las que más aportaron en todos los sentidos, considerando que en esta categoría se agrupan las organizaciones más poderosas del sector. Cabe destacar que existen un total de 4113 puntos de atención del sector financiero popular y solidario del territorio ecuatoriano, siendo unas 493 matrices, 1107 agencias, 182 sucursales, 1523 cajeros automáticos y 808 otros puntos. Al respecto de la contribución a la intermediación financiera, en la tabla 3 se muestran los montos de captación y colocación según rango de ruralidad y pobreza de los cantones del país.

Tabla 3 Intermediación financiera de las CAC. Noviembre 2021

| Categoría | Captaciones (Millones de USD) | Colocaciones (Millones de USD) | Relación (%) |

|---|---|---|---|

| Rango de ruralidad del cantón | |||

| Menor al 25% | 1868 | 2103 | 112,6 |

| Del 25% al 49,9% | 10410 | 7524 | 72,3 |

| Del 50% al 74,9% | 2913 | 2996 | 102,8 |

| Mayor o igual al 75% | 1083 | 1692 | 156,2 |

| Rango de pobreza del cantón | |||

| Del 25% al 49,9% | 10464 | 7151 | 68,3 |

| Del 50% al 74,9% | 4338 | 4821 | 111,1 |

| Mayor o igual al 75% | 1472 | 2343 | 159,2 |

Fuente: Tomado de SEPS (2021). Expresado en millones de dólares y porcentajes

Nota: Se entiende por ruralidad a la relación entre población rural frente a la población total del cantón

En las localidades donde existe una ruralidad menor al 25 %, la captación ascendió a USD 1868 millones, frente a los USD 2103 millones por colocación, lo cual establece una relación del 112,6 %. Es decir, por cada dólar que las CAC obtiene por depósitos en cantones con baja ruralidad, colocan USD 1,12 mediante productos financieros. Por su parte, en las zonas donde la ruralidad predomina, con al menos 75 %, la captación se registró en USD 1083 millones, con una suma de colocación de USD 1692 millones, lo que indica una relación de 156,2 %. Estableciendo que, por cada dólar captado, se coloca USD 1,56. De manera que las CAC obtienen una mayor incidencia, en términos de intermediación, en aquellas áreas rurales del país. Por otro lado, en cuanto al análisis de pobreza corresponde en aquellos cantones donde este fenómeno afecta a una mayor parte de la población, las organizaciones financieras populares y solidarias captaron USD 1472 millones y colocaron USD 2343 millones, exhibiendo un índice del 159,2 %, lo que dista de lo registrado para los cantones menos pobres, donde la relación captación-colocación alcanza una cifra del 68,3 % (SEPS, 2021).

En lo que respecta a la distribución de los puntos de atención, que ascienden a 4113, se tiene que en las provincias de Morona Santiago, Azuay y Carchi existe un índice de puntos de atención por cada 10 mil habitantes, superior a los 9 puntos, posicionándose como 3 de las localidades con mayor presencia de organizaciones financieras populares y solidarias en el país.

En otras provincias, como Zamora Chinchipe, Pastaza, Loja, El Oro, Tungurahua, Bolívar, Cotopaxi e Imbabura, se mantiene un índice que va desde los 4 a los 9 puntos, con una presencia de CAC y sus puntos de atención de nivel medio. Mientras que, en las circunscripciones de Chimborazo, Galápagos, Napo, Pichincha, Santa Elena y Carchi, se registra un nivel bajo de presencia de estas formas populares y solidarias, con un índice entre 2 y 4.

En Orellana, Guayas, Manabí y Santo Domingo de los Tsáchilas, el número de puntos de atención por cada 10 mil habitantes no supera los dos puntos. Por su parte, para Sucumbíos y Esmeraldas se encuentra por debajo de la unidad, lo cual las cataloga con una presencia muy baja. Como dato adicional, se tiene que, a nivel nacional, existen 3,13 puntos de atención de las CAC por cada 10 mil habitantes (SEPS, 2021).

En los reportes de la SEPS (2021) se evidencia que, al menos, el 44,91 % de los adultos cuenta con una cuenta de depósito, al igual que un 11,77 % mantiene un crédito vigente. Alrededor de 1,37 millones de personas fueron sujetos de crédito de las CAC para el 2021, generando un total de créditos cercano a los 1,72 millones, lo cual registró un saldo promedio por cada producto financiero de USD 7407. Esto conllevó a cerrar el período con una cifra de colocación global de USD 12761 millones.

Tabla 4 Volumen de crédito otorgado por el sistema financiero popular y solidario del Ecuador según quintil. Año 2021

| Quintil | Volumen concedido | Número de sujetos | Número de créditos | |

|---|---|---|---|---|

| Valor (millones de $) | Participación (%) | |||

| Quintil 1 | 493,06 | 7,90 | 122802 | 150139 |

| Quintil 2 | 727,31 | 11,66 | 118513 | 167848 |

| Quintil 3 | 1064,52 | 17,07 | 126430 | 191328 |

| Quintil 4 | 1469,32 | 23,55 | 125401 | 173379 |

| Quintil 5 | 2483,69 | 39,82 | 125021 | 172915 |

| Total | 6237,90 | 100,00 | 618167 | 855609 |

Fuente: Elaborada por los autores con base en SEPS (2021)

Nota: El volumen de crédito se refiere a los desembolsos efectuados por créditos

Como se advierte en la tabla 4, en términos de colocación, las CAC, en su conjunto, registraron un volumen de crédito de USD 6237,90 millones, a través de la solicitud de 618 mil sujetos. La mayor concentración del monto se dio en el quintil 5 de la población, que corresponde al grupo demográfico con mayor nivel de ingresos. Cerca de UDS 2483,69 millones se destinaron a este segmento, equivalente al 39,82 %. En el quintil 1, donde se encuentran las familias con ingresos más bajos, el volumen de crédito asignado fue de US$ 493,06 millones, teniendo una participación del 7,90 %.

Situación de la inclusión financiera en el sector rural de Guayaquil. Distribución de entidades financieras en el territorio

La zona estudiada al ser rural presenta importantes limitaciones en cuanto a existencia de infraestructuras de todo tipo y, en particular, relacionadas con el sistema financiero y bancario. En la tabla 5, se resume la presencia del sector financiero y bancario en el territorio con la información actualmente disponible.

Tabla 5 Puntos de atención disponibles para efectuar transacciones y acceder a productos y servicios del sistema financiero en las distintas poblaciones

| Punto de atención | Posorja | Morro | Puná | Tenguel |

|---|---|---|---|---|

| Oficinas (matriz, sucursales, agencias, ventanillas, etc.) | 2 (Banco Pichincha, Cooperativa de ahorro y crédito Jardín Azuay) | 0 | 0 | 0 |

| Cajeros automáticos | 7 (Banco Pichincha, Cooperativa de ahorro y crédito Jardín Azuay, Banco del Pacífico, Banco Bolivariano) | 0 | 0 | 1 (Cooperativa de ahorro y crédito JEP) |

| Puntos de pago de bonos y pensiones del Ministerio de Inclusión Económica y Social | 22 (Cooperativa de ahorro y crédito Jardín Azuay / Banco Pichincha / Banco Guayaquil) | 4 (Banco Guayaquil, Banco Pichincha, Cooperativa de ahorro y crédito Jardín Azuay) | 2 (Banco Guayaquil, Banco Pichincha) | 49 (Banco Guayaquil, Banco Pichincha) |

Fuente: Elaborada por los autores con base en Ministerio de Inclusión Económica y Social (2021) y en información ofrecida por funcionarios de los distintos Gobiernos Autónomos Descentralizados

El instrumento de recolección de datos permitió identificar distintos aspectos relacionados con cuatro dimensiones de análisis que se plantearon para la medición de la inclusión financiera en la localidad de estudio: acceso, uso, calidad y protección al consumidor y bienestar.

a. Condiciones de acceso

Se indagó al respecto de la incidencia de los productos financieros en los encuestados, así como en la cercanía a un establecimiento y la accesibilidad a instrumentos de comunicación e información.

Se encontró que el 60 % de los sujetos no ha obtenido un crédito en alguna institución de intermediación financiera, como banco o CAC, mientras que un 40 % sí lo ha hecho. Un 48 % manifestó haber acudido a un usurero para obtener financiamiento, otro 52 % no lo ha hecho. De la misma forma, se contempla que el 72 % de los encuestados no tiene un crédito o préstamo activo en la actualidad, dejando que apenas el 28 % sí cuenta con esta obligación.

Por otra parte, la falta de garante, requisito general para obtener un crédito en la mayoría de los establecimientos financieros, se configura como la principal razón por lo que los individuos no acceden a estos productos, con un 38 % de la distribución. Asimismo, otras causas son por estar ubicados en la central de riesgo, por requerir montos muy elevados para su capacidad de pago, o no contar con un bien que sirva de garantía.

Otra arista de la dimensión tiene que ver con los servicios de aseguramiento, donde el 75 % reportó no contar con un seguro de algún tipo, apenas un 25 % señala sí disponer de este mecanismo. De ahí que, la mayoría de los encuestados se encuentre sin acceso a este sistema, mientras que para los que sí tienen la mayor cabida se da en el sector financiero formal (bancos), siendo del 13 % y un 8 % para el formal no financiero (CAC).

El 23,3 % de las personas abordadas comentó que utilizan servicios de terceros para enviar o recibir dinero, como Western Unión o Servipagos. El restante 76,7 % indicó que no perciben algún dinero por estos canales. La mayoría tiene un punto de acceso a menos de 10 minutos de su residencia, con otro gran porcentaje que se ubica a más de 21 minutos de estos establecimientos. Un pequeño grupo precisa de un tiempo superior a 41 minutos para visitar un centro de este tipo.

Por su parte, las tecnologías de la información y comunicación poseen una marcada participación en la dinámica social de la población consultada, en tanto el 90 % cuenta con telefonía celular, un 6,7 % no tiene y el 3,3 % no usa. Similar circunstancia ocurre con las computadoras, puesto que el 55 % sí posee este tipo de dispositivos, mientras que un 23,3 % no tiene, pero sí utiliza.

b. Condiciones de uso

Se indagó sobre la utilización de productos y servicios financieros por parte de la población, así como en los fines en el empleo de los créditos o seguros que se encuentran al alcance de las personas.

En esa línea, se advierte que el 43,3 % de los encuestados no cuenta con algún tipo de cuenta de ahorro o corriente en una entidad financiera, el 56,7 % sí lo hace. Asimismo, el 85,0 % no tiene a su disposición una tarjeta de crédito, frente al 15,0 % que sí dispone de este instrumento para solventar sus requerimientos de financiamiento en el corto plazo. En concordancia con lo anterior, se tiene que el 48,3 % de los individuos no utiliza ningún producto financiero como tarjeta de débito o algo similar, a la vez que el 51,7 % sí lo efectúa. El servicio financiero más utilizado por la población de análisis es el depósito por ventanilla, con un 76,7 % de respuestas, seguido de los créditos o préstamos con un 8,3 %.

Para el caso de las personas que tienen cuenta de ahorros o corriente, su principal uso es para recibir dinero por concepto de sueldos o deudas por cobrar, al igual que para ahorrar o pagar deudas. Un pequeño grupo señaló que utilizan estos productos financieros para ser sujeto de crédito con la institución.

Entre las razones para gestionar una cuenta de ahorros o corriente, destaca la desconfianza de la población al sistema financiero, así como la no existencia de agencias en la localidad que le faciliten su obtención. También está la costumbre o preferencia del efectivo y el desconocimiento para el trámite. Mientras que los factores que desmotivan la solicitud de un crédito se encuentran develados por las altas tasas de interés, la demora en la aprobación, la falta de garantías personales o prendarias y la no necesidad de financiamiento con terceros.

La utilización de los créditos, por parte de las personas que sí han utilizado este servicio, se dirigió principalmente a la inversión productiva, otros a la salud, compra o mejoramiento de vivienda o la adquisición de vehículos. En el caso de la contratación de seguros, los individuos manifestaron que accederían a este producto para seguros de vida principalmente, al igual que de salud o para salvaguardar la producción agrícola.

La transaccionalidad en los sectores consultados queda representada por la utilización del efectivo como medio de pago y cobro. Al menos el 76,9 % de los encuestados señaló esta forma como su predilecta. No obstante, también existen personas que emplean tarjetas de débito o crédito, así como transferencias.

c. Calidad y protección al consumidor

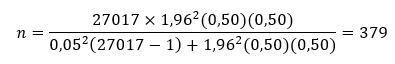

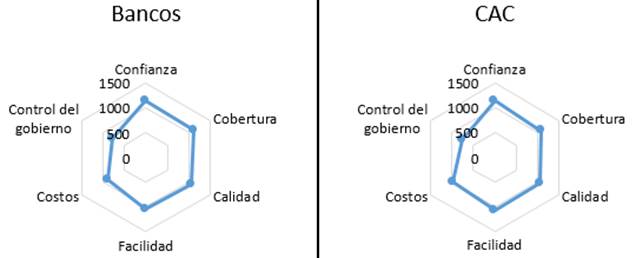

Se indagó sobre la percepción de los consumidores en relación con los servicios financieros ofertados por las organizaciones financieras en las localidades. Para la determinación de la puntuación para cada dimensión, se otorgó una calificación del 1 al 5 a la escala de valoración (muy malo=1, malo=2, regular=3, bueno=4, muy bueno=5), luego, se multiplicó por la frecuencia correspondiente para cada caso. De modo que, el valor máximo de puntuación posible por cada dimensión serían 1895 (379 por 5), al darse una totalidad de calificación a muy bueno en una categoría.

La evaluación de los bancos es relativamente buena en términos de confianza (1142) calidad (1064), cobertura (1109) y la facilidad de acceso (1031). Los costos (891) y el control del Gobierno (769), por su parte, tuvieron una apreciación bastante mala. De manera similar, las CAC registran una mejor puntuación que los bancos en confianza (1148), facilidad y costos (1070), no así con la cobertura (1075), calidad (1053) o control del Gobierno (741).

En el global, las CAC terminan siendo mejor evaluadas que los bancos. Las CAC alcanzan 6073 puntos mientras los bancos 6006 puntos. La mayor diferencia se encuentra en la dimensión "costos", siendo de 95 puntos a favor de las cooperativas.

El 41,7 % de los encuestados se muestra satisfecho con la forma de funcionamiento de estas instituciones, a un 28,3 % le es indiferente, otro 20 % se encuentra insatisfecho con esto, un 8,3 % que señala estar muy satisfecho y el restante 1,7 % muy insatisfecho.

En la figura 1 se pueden apreciar en forma comparada los resultados de evaluación tanto de los bancos como de las CAC.

Fuente: Elaborada por los autores con base en encuesta realizada

Fuente: Elaborada por los autores con base en encuesta realizadaFigura 1 Apreciación de los encuestados ante distintos aspectos de los bancos y las CAC

d. Bienestar

En la última dimensión de análisis, advertida por el bienestar de los clientes del sistema financiero formal e informal, se trató de averiguar la forma de actuación de las personas ante una eventual emergencia o requerimiento de financiamiento, en aras de determinar el grado de aceptación y apertura hacia estas fuentes de intermediación como alternativa de solución.

En tal sentido, cuando se dio un caso que se requería dinero, el 45 % indicó que recurrió a un préstamo para cubrir su situación apremiante. Otro 25 % utilizó ahorros propios. En menores casos recurrieron a la venta de activos o la colecta mediante familiares o amigos, o uso de rifas, entre otros. Consecuentemente, la forma de financiamiento informal, advertida por los usureros o préstamo familiar, fue el modo principal para cubrir las necesidades de las personas. En un 18,3 % de los casos acudieron a bancos o cooperativas del sector formal financiero, mientras que un 8,3 % lo hizo mediante a través de organizaciones del sistema formal no financiero, donde se encuentran las cajas de ahorro y bancos comunales. De la misma forma, se destaca la búsqueda de obtención de dinero a través de rifas, ventas de bienes, teniendo el 11,7 % de los casos.

Potencialidades y limitaciones de las cooperativas de ahorro y crédito para fomentar la inclusión financiera en el sector rural de Guayaquil

En la tabla 6 se exponen los resultados recabados, luego de la aplicación de entrevistas a actores del sector financiero popular y solidario, en su dimensión de CAC, donde expusieron sus comentarios acerca del entorno en el que se desenvuelven estas organizaciones, lo cual permitió definir un conjunto de potencialidades (fortalezas + oportunidades) y limitaciones (debilidades + amenazas) en el segmento y a partir de ellas determinar acciones para mantener, corregir, explotar y afrontar dichas circunstancias respectivamente. Se entrevistaron siete funcionarios de cinco cooperativas de ahorro y crédito, algunas de ellas con presencia en el territorio de estudio y otras que potencialmente pudieran acceder, estos funcionarios ocupan cargos de jefatura de agencias y sucursales.

Tabla 6 Potencialidades, limitaciones y posibles acciones por aplicar

| Potencialidades | Limitaciones | Posibles acciones por aplicar |

|---|---|---|

|

Aceptación de las CAC en el marco rural Enfoque de las CAC al campo asociativo y solidario Alta demanda de servicios financieros en zonas rurales Marco legal propio para las CAC Créditos productivos favorables a los agricultores Reestructuración de las tasas de interés Desarrollo de la actividad primaria Demanda de nuevas sucursales de establecimientos financiero Cobertura territorial |

Elevada presencia de servicios financieros informales Desconfianza de las personas en el sistema financiero bancario Desaparición de cooperativas de segmentos bajos por decreto Cartera morosa elevada Menor nivel de activos que un banco La participación de la banca pública con créditos a bajo interés Expansión de CAC de segmentos bajos para afectar la competitividad del mercado Riesgo de morosidad Contracción de la economía nacional |

Diseñar campañas publicitarias para mostrar las ventajas de los servicios financieros de las CAC Alinearse plenamente a los principios de la economía y finanzas populares y solidarias Mantener y expandir la cobertura de servicios financieros en las parroquias rurales Mejorar las instalaciones en los establecimientos rurales Focalizar tasas de interés, plazos y montos para los agricultores en beneficio mutuo Solicitar a las autoridades el control a los prestamistas informales Garantizar menores tiempos para la concertación de los créditos Ofrecer convenios de pago para las carteras vencidas Crear productos financieros competitivos Establecer estrategias competitivas en tiempos de atención y en costos |

Fuente: Elaborada por los autores con base en entrevistas a actores del sector financiero popular y solidario

A lo largo de estos resultados, se puede determinar el grado de inclusión a la que se atienen los habitantes de la zona rural de Guayaquil, que tienen, en muchos casos, el uso de al menos un tipo de producto o servicio financiero, que ya vislumbra un mínimo de inclusión financiera. Asimismo, se pudo dilucidar la percepción de la ciudadanía ante el desenvolvimiento de las CAC, lo que ofrece una valoración positiva frente a su accionar, en comparación a los bancos.

De tal forma, es posible plantear que la contribución de las CAC a la inclusión financiera de la población de Posorja, Morro, Tenguel y Puná es regular, debido a que los productos y servicios financieros ofertados no logran acaparar la atención de los individuos, en tanto estos no hacen uso efectivo de los mismos, pero pueden hacerlo con financiamiento informal o de fuentes propias.

texto en

texto en