INTRODUCCIÓN

Los mercados financieros internacionales han sufrido importantes modificaciones en los últimos cincuenta años en su intento por adaptarse a los cambios ocurridos en el modelo de desarrollo capitalista y, particularmente, en las finanzas internacionales. Si bien las modificaciones han estado presentes en todos los segmentos del mercado financiero, hay uno en particular que se destaca por haberlas sufrido de manera muy drástica: el mercado de derivados. Esas transformaciones tienen que ver esencialmente con su crecimiento, su carácter innovador, el incremento de su complejidad y el carácter de las operaciones.

La evolución del mercado de derivados financieros está estrechamente relacionada con el comportamiento del resto de los segmentos que conforman los mercados financieros, como el crediticio, el de acciones y el de divisas, así como el de productos básicos, por ser estos los activos subyacentes de tales contratos. Como parte de los mercados financieros, el de derivados no está ajeno a las tendencias que prevalecen en las finanzas internacionales, entre las que se destacan la liberalización, la desregulación y la desintermediación financieras, ni al contexto general de globalización e internacionalización en esta esfera.

Además, eventos coyunturales, como las crisis financieras y, en particular, la de 2008 -la más profunda del período que abarca este trabajo- han incidido de manera importante en su desempeño. En particular, esta crisis fue determinante para la evolución reciente de este segmento del mercado financiero, al punto que, en los últimos años, se han hecho evidentes algunos cambios en su comportamiento. No obstante, en esencia, continúa estando presente la motivación de trasfondo, que es la necesidad del capital de continuar obteniendo el máximo de rendimientos posibles.

El artículo aborda de manera breve la evolución del mercado de derivados en los últimos cincuenta años y su desempeño más reciente, así como destaca las principales transformaciones ocurridas en su devenir, además del carácter complejo y controvertido de estos instrumentos.

EVOLUCIÓN DEL MERCADO DE DERIVADOS DESDE LOS AÑOS 70 HASTA EL 2008

En los años 70 del pasado siglo, el mercado de derivados sufrió un fuerte impulso y se conformó como un segmento del mercado financiero bien estructurado y organizado.1 Ello estuvo motivado por tres factores:

Económico: la quiebra del sistema de Bretton Woods dio paso a un sistema de tasas de cambio y de interés variables, con lo que se incrementaron los riesgos asociados a ellas. Por supuesto, también existían otros riesgos de mercado (asociados a variaciones de precios de las mercancías, títulos valores y divisas) y crediticios o de impago, pero este acontecimiento imprime una nueva vulnerabilidad a los mercados financieros.

Teórico: la publicación del modelo de valoración de opciones de Black y Scholes -desarrollado para la valoración de otros activos financieros- que proporcionó una estimación bastante confiable del valor teórico de las opciones. Ello contribuyó a la explosión del comercio de esos instrumentos, pues al permitir conocer cómo se formaba su precio y ofrecer una medida del riesgo para los inversionistas, redujo en cierto grado la incertidumbre;

Tecnológico: el avance en ese campo hizo más fácil la obtención, el análisis y la transmisión de datos, y con ello, se ampliaron las posibilidades de uso de los derivados. También por esos años surgieron los swaps, instrumentos muy usados, pues facilitan la negociación de contratos forwards o a plazo (los más comunes hasta entonces), al realizarse a través de intermediarios.

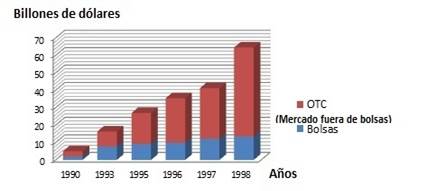

En las décadas de los años 80 y 90, el mercado de derivados experimentó un vertiginoso crecimiento, como se aprecia en la Figura 1.

Nota: Los montos nominales constituyen la suma de los valores nominales absolutos de todos los contratos abiertos (firmados y no liquidados) en la fecha del reporte, incluyendo el valor de los subyacentes.Fuente: elaboración propia a partir de Bank for International Settlements (BIS) (1999).

Nota: Los montos nominales constituyen la suma de los valores nominales absolutos de todos los contratos abiertos (firmados y no liquidados) en la fecha del reporte, incluyendo el valor de los subyacentes.Fuente: elaboración propia a partir de Bank for International Settlements (BIS) (1999).Figura 1. Negociación de derivados. Montos nominales.

Durante esos años no solo creció el número y valor de las operaciones, sino el mercado experimentó un importante desarrollo en términos de innovación, pues surgieron nuevos instrumentos y se complejizaron las estrategias de cobertura; además, estos se usaron se manera combinada.

En los 80, por ejemplo, aparecieron los CAP, FLOOR y COLLAR2 y se amplió el uso de los swaps. En los 90, lo más significativo fue la aparición de los derivados crediticios.3 Además, durante esas décadas surgen las swaptions (opciones sobre swaps), los Forward Rate Agreement (FRA) y Forward Exchange Agreement (FXA) (forwards con swaps), las opciones compuestas (opciones sobre opciones) y una lista casi interminable de variantes, que tratan de aprovechar de conjunto las ventajas que ofrece cada tipo de instrumento.

Todo ello incrementó las posibilidades que brindan los derivados y, en consecuencia, se amplió significativamente su uso, lo que se evidencia en los volúmenes negociados y en el incremento del espectro de «usuarios». Además de los bancos comerciales tradicionales se incorporan -y con mucho dinamismo- otras instituciones, como fondos institucionales (particularmente los hedge funds o fondos de cobertura), compañías de seguros y otras compañías financieras y casas corredoras.

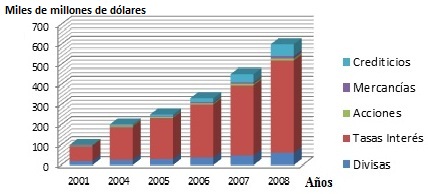

Así, el siglo xxi se inició con un crecimiento nunca visto en los mercados de derivados, tendencia que se mantuvo hasta la primera mitad de 2008. El mercado fuera de bolsas (Over the Counter [OTC]) ha sido más importante y dinámico que las bolsas donde se negocian estos instrumentos, por ser más flexible y estar sujeto a menos regulaciones. Los montos nominales (o nocionales) pendientes, negociados en ellos, crecieron entre junio de 1998 y junio de 2001 en 38 % (Bank for International Settlements, 2005), pero desde esa fecha hasta el primer semestre del 2008 lo hicieron en 586 % , como se refleja en la Figura 2 (Bank for International Settlements, 2009), mientras los negociados en bolsas crecieron en 95,3 % de diciembre de 2002 a diciembre de 2004 (Bank for International Settlements, 2005), y desde entonces hasta diciembre de 2007 se expandieron en 69,7 % (Bank for International Settlements, 2009).

Fuente: elaboración propia a partir de Bank for International Settlements (2004, 2006, 2009).

Fuente: elaboración propia a partir de Bank for International Settlements (2004, 2006, 2009).Figura 2. Derivados negociados en mercados OTC. Montos nominales.

El segmento de mayor tamaño correspondió a los derivados sobre tasas de interés. En general, este es el mayor segmento del mercado de derivados, pues los créditos, tanto en forma de préstamos como de títulos, constituyen una parte muy importante de los mercados financieros y los participantes en ellos perciben el riesgo de variación de tasa de interés como una variable a tener en cuenta. Los instrumentos más dinámicos para manejar riesgo de tipo de cambio fueron los swaps. Pero lo más llamativo en esa etapa fue el espectacular crecimiento que experimentaron los derivados crediticios (básicamente los CDS),4 por el papel que tuvieron en los años de desarrollo de la espiral especulativa (o formación de la «burbuja») en el mercado hipotecario, que dio origen a la crisis financiera de 2007-2008. Durante ese período su volumen se multiplicó casi por diez.

El dinamismo del mercado de derivados, en general, y de los derivados crediticios, en particular, se explica no solo por la necesidad de su uso debido al incremento de los riesgos, y por el indiscriminado uso con fines especulativos, sino también debido a las mayores facilidades para usarlos por la provisión de nuevos espacios de negociación, como la creación de plataformas de comercialización electrónica, así como con el lanzamiento de determinados indicadores que ofrecen más transparencia acerca de estos mercados.

En cuanto a su uso especulativo, muchos inversionistas compraron CDS, no para asegurar deudas contra incumplimiento, sino para apostar a la quiebra de una entidad deudora y ello fue, de hecho, una de las principales causas del agravamiento de la crisis después de su estallido.5 La crisis financiera significó, entonces, la interrupción drástica de la tendencia que había venido mostrando el mercado de derivados.

EL MERCADO DE DERIVADOS DESPUÉS DE LA CRISIS

La crisis de 2007-2008 alcanzó a todos los segmentos del mercado financiero, se tornó en crisis económica y afectó tanto a los derivados negociados en bolsas como a los fuera de bolsas. La negociación en bolsas cayó en 26,8 % de diciembre de 2007 a diciembre de 2009, y en mercados fuera de bolsas en 13,4 % de junio a diciembre de 2008 (Bank for International Settlements, 2009).

La contracción del crédito posterior a la crisis, debido a la afectación de las instituciones bancarias, o por la renuencia de estas a otorgarlo a causa de la incertidumbre reinante, incidió en la reducción de los contratos de derivados sobre tasas de interés. Por otra parte, la crisis económica resultante influyó en la disminución de contratos sobre mercancías, acciones y divisas, pero sobre todo resultó afectado el segmento de derivados crediticios.

Ya a partir de 2009 el mercado comenzó a recobrarse, aunque con ciertas peculiaridades. En primer lugar, la recuperación fue bastante inestable, debido a varios factores: por un lado, muchos participantes se mostraban cautelosos ante la prevalencia del recuerdo de la crisis y sus consecuencias; además de otros factores objetivos como la débil recuperación económica en Estados Unidos y Europa, la reducción del crecimiento de las economías emergentes luego de su buen desempeño en los años inmediatos a la crisis, y el surgimiento de otras dificultades asociadas a la situación de sus mercados financieros, al aumento de su deuda interna y externa, entre otros. Todo ello conllevó que algunos inversionistas se mostraran más sensibles de lo habitual ante cualquier acontecimiento. En sentido contrario, el largo período de bajas tasas de interés que siguió a la crisis para estimular el crecimiento económico, significó reducidos rendimientos de la inversión, lo que estimuló a los inversionistas a incrementar la toma de posiciones especulativas, incluso sobre la volatilidad de los propios mercados de derivados.

En segundo lugar, la crisis provocó otros cambios, referidos no solo a la contracción inmediata y la recuperación incierta y volátil de los primeros años, sino porque las afectaciones incidieron en la exigencia de regulaciones con vistas a incrementar la transparencia y la solidez del mercado, con el objetivo de intentar evitar situaciones similares en el futuro.

En ese sentido, se han producido avances en términos de estandarización de contratos, ampliación de los requisitos de información (por ejemplo, exigencia de reportes), reposición de márgenes para un abanico amplio de derivados, introducción de requisitos de aportación (de capital, colaterales), y la compensación centralizada obligatoria (Aldasoro y Ehlers, 2018). Esto último ha contraído el monto de los contratos abiertos como efecto de la compresión (se produce a través de entidades centrales, pero también puede ocurrir entre agentes independientes) y la compensación (clearing), al eliminar las posiciones redundantes entre las partes participantes, además de posibilitar un mayor control sobre las operaciones.

A partir de 2015, el mercado de derivados recuperó su tendencia al crecimiento sostenido, como reflejo de la evolución de los mercados de sus subyacentes y del retorno de la confianza de los inversionistas, de manera general, en un período en que la economía global, si bien no ha crecido a ritmos elevados, lo ha hecho de manera bastante estable.

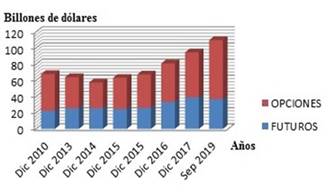

Aparentemente las bolsas donde se negocian estos instrumentos han sido más dinámicas que los mercados fuera de bolsas, aunque en la práctica esto no ha sido así. Además, los mercados OTC continuaron superándolas según los volúmenes negociados (Figuras 3 y 4). Más adelante se ahonda en los motivos de ambos comportamientos.

Fuente: elaboración propia a partir de Bank for International Settlements (2010, 2016, 2019).

Fuente: elaboración propia a partir de Bank for International Settlements (2010, 2016, 2019).Figura 3. Derivados negociados en bolsas. Montos nominales.

En las bolsas, como se observa en la figura anterior, se continúan negociando más opciones que futuros, dada la mayor flexibilidad de las primeras, aunque por lo general las estrategias con opciones resultan más complicadas y costosas. El mercado OTC, por su parte, muestra también una continuidad en su crecimiento si se observan los montos nominales de los contratos abiertos, pero menos pronunciados que en etapas anteriores a la crisis y a menores ritmos comparados con las bolsas.

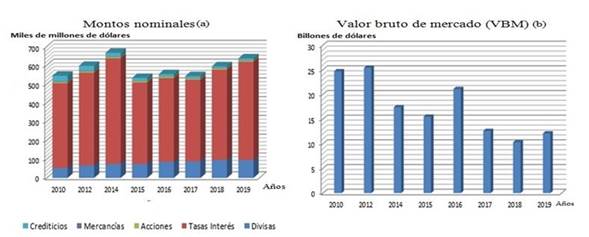

Nota: Los montos nominales son la suma de los valores absolutos de todos los contratos abiertos (firmados y no liquidados) en la fecha del reporte, basado en el valor de los activos subyacentes, mientras que el VBM es la suma de los valores absolutos de los contratos abiertos evaluados al precio de mercado prevaleciente en la fecha de reporte, sin incluir el valor de los subyacentes.Fuente: elaboración propia a partir de Bank for International Settlements (2010, 2016, 2019).

Nota: Los montos nominales son la suma de los valores absolutos de todos los contratos abiertos (firmados y no liquidados) en la fecha del reporte, basado en el valor de los activos subyacentes, mientras que el VBM es la suma de los valores absolutos de los contratos abiertos evaluados al precio de mercado prevaleciente en la fecha de reporte, sin incluir el valor de los subyacentes.Fuente: elaboración propia a partir de Bank for International Settlements (2010, 2016, 2019). Figura 4. Derivados negociados en mercados OTC. Montos nominales y VBM.

Lo anterior pudiera llevar a pensar que la negociación de derivados en estos mercados se ha reducido. La realidad es que se ha producido un incremento en el uso de estos instrumentos, pero se ha contraído el monto pendiente de los contratos abiertos como efecto de la compresión, que ha crecido de manera continua en los últimos años como se puede apreciar en la Figura 5.

Fuente: Ehlers y Hardy (2019, p. 74).

Fuente: Ehlers y Hardy (2019, p. 74).Figura 5. Compresión de contratos de derivados sobre tasas de interés OTC (Montos nominales, billones de dólares).

Esta práctica se ha extendido al punto de que casi todas las transacciones de CDS y forwards y swaps de tasas de interés (para las que es obligatoria), se realizan por esta vía, pero incluso otros derivados también han migrado de manera voluntaria al clearing central, por las ventajas que ofrece (menor exposición a riesgos, condiciones de liquidez y bajos requerimientos de márgenes).

No obstante, a pesar de la compresión, desde 2015 hasta la fecha se ha producido un crecimiento en términos absolutos de los montos negociados, debido a varios factores. Uno, es el crecimiento experimentado por los segmentos de derivados sobre tasas de interés (continúa siendo el más grande y dinámico y representa más del 80 % de todo el mercado OTC) y, en menor escala, el de divisas.

La negociación diaria promedio de derivados OTC sobre tasas de interés creció en más del doble entre 2016 y 2019, experimentando una expansión de 143 %, (de 2007 a 2016 fue aproximadamente de 17 %) con lo que sobrepasó el crecimiento de la negociación diaria promedio en bolsas que fue de 53 % (Ehlers y Hardy, 2019). Este crecimiento estuvo determinado, en buena medida, por la mayor incertidumbre acerca de las tasas de interés a corto plazo en Estados Unidos, que estimuló el uso de estos instrumentos, tanto en la actividad de cobertura como en la especulativa.

En el caso de los derivados sobre divisas, su crecimiento se asocia al del mercado de estos subyacentes, en gran parte debido a su uso con fines especulativos. Los derivados son los principales instrumentos que se usan en la negociación de divisas. En 2019, las transacciones corrientes (spot) representaron aproximadamente solo 1/3 del total de transacciones, mientras el resto correspondió a diferentes derivados, fundamentalmente a swaps de divisas (Schrimpf y Sushko, 2019).

El otro factor que ha incidido en el crecimiento del mercado de derivados, común a todos los segmentos, es el tecnológico. El incremento de la automatización, del uso de plataformas electrónicas para la negociación y de la aplicación de nuevas estrategias de inversión, en particular a través del uso de algoritmos de negociación, se traduce en una reducción de los costos de transacción, tanto en bolsas como en mercados OTC; además de otras ventajas como la ampliación de los volúmenes que se pueden negociar, el volumen y rapidez de información que se puede procesar, con lo que aumenta la precisión; así como la mayor facilidad para la provisión de liquidez y para la transferencia de riesgos, entre otras (Ehlers y Hardy, 2019).

Todo lo anterior ha llevado a que los mercados OTC ofrezcan algunas de las características atractivas de las bolsas, a la vez que mantienen sus ventajas como el amplio rango de productos y contratos y la flexibilidad para satisfacer las demandas de los clientes. De esta manera, están superando a las bolsas en la negociación diaria de derivados.

También la incorporación de tecnología ha llevado a un notable crecimiento y ampliación de la diversidad de los agentes participantes en el mercado. Desde la crisis financiera, los activos manejados por fondos de inversión y otros inversionistas no bancarios se han expandido sustancialmente, así como el uso de derivados financieros para ese manejo. Ello no quiere decir que las instituciones financieras tradicionales como los bancos no utilicen de manera importante de estos instrumentos; por ejemplo, han contribuido al crecimiento de estos mercados mediante la negociación de swaps de divisas para administrar su liquidez, swaps de tasas de interés para arbitrar diferenciales de fondos en diferentes monedas y CDS para manejar sus riesgos crediticios, pero las más dinámicas han continuado siendo las primeras.

En cuanto a la evolución más reciente de los otros segmentos del mercado OTC por categoría de riesgos, lo más significativo ha sido que los derivados sobre productos básicos y los crediticios han mantenido el peor desempeño desde la crisis. Sobre estos derivados continúan pesando los bajos precios de las materias primas y la energía, que han conducido a una reducción del uso de derivados con motivos financieros.

Los derivados crediticios, en particular los CDS, se recuperaron en los últimos años debido al incremento de inversiones riesgosas para compensar el largo período de bajas tasas de interés. Sin embargo, los montos nominales de los contratos pendientes se han reducido por la compresión, pues este ha sido uno de los instrumentos sobre los que se ha impuesto la regulación con más fuerza, debido a su alto potencial especulativo.

Por otra parte, el mercado de derivados ha sido tradicionalmente un mercado de países desarrollados. Esto continúa siendo así, pero otra particularidad de los últimos años es el crecimiento de la participación de los países menos desarrollados, en particular los emergentes, aunque todavía se trata de una actividad poco desarrollada si se compara con las economías avanzadas: la negociación se limita a un pequeño número de instrumentos; las estrategias son menos complejas que las que se realizan en economías avanzadas; una parte importante de las negociaciones tiene lugar en mercados externos (Molina, 2017).

Los avances tecnológicos han estado también detrás de la mayor participación de las economías emergentes en los mercados de derivados globales, pero ello ha afianzado la tendencia al incremento en la concentración geográfica y en determinados centros financieros de la negociación de derivados. Por ejemplo, Londres, Nueva York, Singapur y Hong Kong incrementaron su participación en las transacciones globales con divisas de 65 % en 2010 a 71 % en 2016 y a 75 % en abril de 2019. Asimismo, la negociación de derivados sobre tasas de interés está muy concentrada, especialmente en Londres (Wooldridge, 2019).

Esta concentración se atribuye a las ventajas que ofrecen esos centros en cuanto a facilidades y costos para acceder a contrapartes centrales, para las relaciones de créditos y por la infraestructura legal y técnica con que cuentan. (Schrimpf and Sushko, 2019)

Por último, desde inicios de 2020 la pandemia de la COVID-19 impuso una inédita dinámica en todas las esferas de la sociedad, cuyo impacto, duración e interacciones aún están por definirse. En la economía, hasta ahora ha tenido serias consecuencias en la caída de la producción, el incremento del desempleo, de las quiebras empresariales, la contracción del comercio mundial y su contrapartida en el sector de las finanzas, los mercados de valores y los mercados de derivados.

En lo concerniente al mercado de derivados, el impacto final es aún incierto, pero las implicaciones apuntan tanto a su comportamiento como a su funcionamiento. En cuanto al comportamiento, podría pensarse que ocurrirá una ampliación del uso de estos instrumentos con fines de protección ante el aumento de los riesgos, pero más bien porque una parte significativa de las transacciones con derivados son de carácter especulativo y el incremento de la incertidumbre y la volatilidad incentivaría su uso por los inversionistas, los que, de hecho, han continuado incrementando sus inversiones financieras en el contexto de contracción de la producción y el comercio.

Sin embargo, también es probable que se produzca una contracción de los volúmenes de transacciones, pues el incremento de riesgos llevaría a los vendedores de protección a elevar el precio de los contratos en un momento en que la mayoría de los compradores han visto reducidos sus ingresos. Además, las pérdidas y quiebras de empresas pueden comprometer a las entidades vendedoras de este tipo de protección. Por otra parte, puede que el recuerdo cercano de la crisis de 2008 haga más precavidos a determinados actores económicos, sobre todo, ante la incertidumbre acerca del impacto de las acciones de los gobiernos sobre los mercados de los subyacentes y de las decisiones de las autoridades respecto a los mercados de derivados en particular. Habrá que esperar para comprobar cuál será la tendencia predominante, la que, por supuesto, estará en función de la forma en que evolucionen todos los factores relacionados con este mercado.

En términos de funcionamiento, el nuevo contexto está forzando a considerar adecuaciones y flexibilizaciones de las regulaciones para facilitar un manejo de riesgos más efectivo, en un intento de aliviar el impacto de la pandemia sobre los participantes. Por ejemplo, se están evaluando posibilidades de flexibilizar los plazos de realización y recepción de pagos y entregas relacionados con estos contratos; otra propuesta es revisar el concepto de «evento de fuerza mayor» para considerarlo como una de las causas de incumplimiento de pagos susceptible de ser cubierta por los derivados crediticios6 (Millington, 2020), aunque todavía es pronto para conocer los cambios que ocurrirán en este mercado.

RIESGOS ASOCIADOS AL USO DE LOS DERIVADOS

Las ventajas de los derivados como instrumentos de cobertura son innegables y se basan en sus características, principalmente su flexibilidad para dar respuesta a problemas financieros, su carácter negociable que los hace muy líquidos, entre otras. Pero esas propias peculiaridades, sumadas a su descontrolado crecimiento, han estimulado a los inversionistas financieros a usarlos con el único fin de obtener ganancias y, en ocasiones, ello ha traído consecuencias desastrosas.

Algunos analistas sostienen que el crecimiento del mercado de derivados de los últimos años no ha significado un incremento en la exposición a riesgos (Ehlers y Hardy, 2019; Wooldridge, 2019). Argumentan esto a partir de la reducción que ha venido experimentando el VBM (Figura 4) el que, por contabilizar el valor absoluto de los contratos (sin tomar el valor de los subyacentes), representa una medida más confiable del riesgo que los montos nominales. También por la reducción de la «exposición crediticia bruta» que se calcula como el VBM menos los montos netos, una vez deducidas las posiciones compensadas entre las mismas contrapartes. Sin embargo, deben tomarse en consideración otros elementos como:

Aunque se reduzca el riesgo de las contrapartes, el riesgo sistémico no desaparece; este es absorbido por las entidades compensatorias centralizadoras, aunque las autoridades han impuesto también medidas para reducirlos (colchones de seguridad como fondos de garantía colectiva, múltiples niveles de requisitos de aportación, reposición de márgenes, requerimientos de capital y coeficientes de reservas). Además, no todas las instituciones corren iguales riesgos, algunas están más expuestas que otras.

Es cierto que en los últimos años se ha producido una reducción en el VBM (aunque en 2019 creció respecto al año anterior), pero si se mide el grado de apalancamiento presente en el mercado, que se obtiene dividiendo el valor nominal de los contratos entre el VBM, este ha venido creciendo de manera sistemática. En la primera década de los 2000 se mantuvo alrededor de 34 %; mientras en la segunda, se ha incrementado a 53 % en 2019 (Bank for International Settlements, 2004, 2019). Ello significa cuánto valor en subyacentes está detrás de cada dólar invertido o cobrado en derivados; o sea, si en 2004, por ejemplo, por cada dólar pagado (o recibido) en la adquisición (o venta) de una posición de derivado, se negociaban activos subyacentes por valor de 34 dólares; en 2019, cada dólar de derivado amparaba activos subyacentes por valor de 53 dólares, lo que da una medida del carácter potencialmente riesgoso de estas transacciones. Ante la ocurrencia de un evento no esperado, esto podría traer consecuencias desastrosas para los inversionistas.

El reforzamiento de la tendencia a una mayor participación de «otras instituciones financieras» (gestoras de activos y otros inversionistas institucionales), como los principales agentes que negocian estos instrumentos, representa un incremento potencial del riesgo, pues se trata de instituciones poco reguladas que se caracterizan por realizar operaciones riesgosas con vistas a obtener altos rendimientos.

A pesar de que en los últimos años ha habido avances en lo concerniente a la regulación en el uso de derivados, esta no abarca a todas las transacciones.

El mercado más grande y dinámico es el OTC, precisamente, el menos regulado y transparente. Además, de que gran parte del incremento en el uso de derivados se registra en operaciones de carácter especulativo.

CONSIDERACIONES FINALES

El segmento de derivados financieros ha sido uno de los más dinámicos en los últimos cincuenta años, entre todos los que conforman los mercados financieros, no solo por la posibilidad que brindan de cubrir riesgos en un entorno tan volátil e incierto, sino porque son ampliamente usados para inversiones financieras con fines especulativos, sobre todo en las dos últimas décadas.

La aplicación de medidas para la regulación del mercado, en particular el OTC, ha mostrado avances, principalmente en lo referente a la compresión y compensación de contratos, lo que se aprecia en la reducción de los montos pendientes. No obstante, los progresos son insuficientes; además, las medidas tomadas no garantizan la idoneidad de los términos y condiciones que contienen los contratos, ni que se cumplan todas las reglas establecidas.

A pesar de la compresión, el mercado ha continuado creciendo, debido a que se mantiene la incertidumbre y volatilidad de las variables financieras y también por la aplicación de los avances tecnológicos en esta esfera, en particular la negociación automatizada y las plataformas de negociación, que suponen ventajas como la reducción de los costos de transacción, facilidades de liquidez y de transferencia de riesgos.

La reducción en la exposición a riesgos de las contrapartes bilaterales, debido a la compresión, no significa que los riesgos sistémicos asociados a estos instrumentos se hayan reducido. Por el contrario, son mayores porque crece el mercado, particularmente su segmento menos transparente; se expande la participación de los agentes más peligrosos; aumenta el uso especulativo de los derivados; y se incrementa la brecha entre el valor de los contratos y el de los activos subyacentes asociados a ellos. De ahí que no desaparezca el carácter controvertido de estos instrumentos: por un lado son útiles para manejar riesgos crediticios y de mercado, por lo que deberían ofrecer mayor estabilidad a mercados financieros y la economía en general; pero, por otro, su complejidad y usos no apropiados le imprimen una gran vulnerabilidad.

En síntesis, si existe un segmento del mercado financiero donde con mayor evidencia se ha puesto de manifiesto la separación cada vez más amplia entre la economía real y la financiera y el carácter parasitario del capital, sobre todo a lo largo de los últimos cincuenta años, es el de los derivados financieros.