Introducción

La educación fiscal ciudadana es un instrumento esencial para transformar la práctica tributaria de los contribuyentes y motivarlos a cumplir con sus obligaciones fiscales. Esta educación abarca una amplia gama de conocimientos, habilidades y actitudes que permiten a personas de todas las edades comprender el sistema fiscal, la gestión financiera personal, la dinámica económica y la importancia de los impuestos en el avance social. Su alcance va más allá de la mera transmisión de información; busca fomentar el pensamiento crítico, el análisis y la capacidad de tomar decisiones informadas sobre cuestiones fiscales. Según un estudio reciente de la Organización para la Cooperación y el Desarrollo Económico, la educación fiscal cívica se considera un factor clave para aumentar la disposición voluntaria de los individuos y las empresas a cumplir con sus obligaciones fiscales (Muñoz y Lucio, 2023).

Al respecto, Masbernat (2022), destaca que, en los países de América Latina, se reconoce que la ética tributaria tiene su origen en la cultura y está relacionada con la educación. Este enfoque recalca que los problemas de incumplimiento generan riesgos, afectando la gobernabilidad, la estabilidad económica y el desarrollo social. No obstante, no todas las acciones de la Administración Tributaria se consideran adecuadas para influir en la conducta positiva de los contribuyentes. Por lo tanto, se plantea la necesidad de profundizar en la relación entre el Estado y el ciudadano, enfocándose en el desarrollo de una cultura tributaria. Esto significa que los ciudadanos consideren sus responsabilidades fiscales como un compromiso alineado con los principios democráticos (Muñoz y Lucio, 2023).

En los últimos años, se han observado avances en la relación entre la educación fiscal y la recaudación de impuestos en la región. En general, se ha registrado un aumento en los montos recaudados, con un incremento gradual en el promedio de impuestos pagados por 27 naciones de América Latina y el Caribe. Entre 1990 y 2019, la carga tributaria promedio pasó del 15,7% al 22,9%, representando un aumento aproximado del 45%. A pesar de este avance, se observa una diversidad significativa de situaciones, con algunos países superando o acercándose al 30% del PIB en ingresos tributarios, mientras que otros presentan cargas menores. A pesar de los esfuerzos realizados para aumentar la recaudación de impuestos y fortalecer el sistema tributario, aún persiste una diferencia importante entre los montos proyectados y los ingresos efectivos obtenidos, debido a factores como la evasión fiscal, la informalidad económica o deficiencias en la administración y gestión tributaria (Jiménez, 2021).

El desafío de la alta presencia de la economía informal en los sistemas tributarios de América Latina es destacado por Gómez y Morán (2020), este fenómeno conlleva dificultades en la medición de los niveles de evasión fiscal, de manera particular en lo que respecta al Impuesto al Valor Agregado (IVA) y al Impuesto sobre la Renta, donde se observa una falta notable de datos estadísticos confiables. Por otro lado, Quispe y Ayaviri (2021), señalan que los contribuyentes en la región se enfrentan a impuestos altos que impactan en el desarrollo económico de los países. Las economías de la región experimentan altibajos que afectan la producción, la inversión y la rentabilidad de las empresas.

A más de estos factores, dentro del conjunto de contribuyentes bajo la jurisdicción de las autoridades tributarias, existen sectores que presentan desafíos particulares debido a sus características específicas. Para identificar y sistematizar de manera más efectiva estos sectores, se pueden considerar los siguientes aspectos: a) alcance económico y b) naturaleza de la actividad económica. En términos de alcance económico, los contribuyentes pueden ser clasificados en tres categorías: pequeños, medianos y grandes contribuyentes. En la realidad latinoamericana, los pequeños y medianos contribuyentes con una baja relevancia fiscal representan el grupo más desafiante de supervisar. Los problemas macro que dificultan la supervisión de estos contribuyentes incluyen el elevado número de participantes en esta categoría, su nivel educativo inferior, la falta de organización, la dificultad para establecer prácticas contables rigurosas y la propensión a operar en la economía informal (Centro Interamericano de Administraciones Tributarias et al., 2013).

La ética, cultura y educación tributaria son fundamentales para abordar el problema del cumplimiento fiscal y el compromiso ciudadano (Valero et al., 2010). La educación fiscal es relevante para los jóvenes, ya que en los próximos años se convertirán en contribuyentes (Gómez y Morán, 2020). La educación fiscal es una estrategia clave para mejorar la cultura fiscal en la región, puesto que la conducta fiscal es una pauta que los individuos deben incorporar en su etapa adulta, y resulta necesario concienciar a los jóvenes sobre esta realidad desde edades tempranas (Agencia Tributaria, 2022).

Es aquí donde cobra relevancia la educación fiscal no solo entre los contribuyentes y quienes forman parte de la economía informal, sino también entre todos los ciudadanos. Esta priorización se justifica por su capacidad para promover la conciencia sobre la responsabilidad de pagar los impuestos de manera puntual y honesta, sin recurrir a estrategias deshonestas. La educación fiscal implica proporcionar a los ciudadanos un entendimiento sólido acerca de las implicaciones y ventajas de cumplir con las obligaciones tributarias, contribuyendo así a construir una cultura fiscal más robusta y participativa en la sociedad (Bolaños, 2019). La educación fiscal actúa como un vínculo entre la administración tributaria y los ciudadanos. Las autoridades fiscales comprenden lo desafiante que resulta transformar en los contribuyentes una mentalidad tributaria sin una educación desde una edad temprana o sin la adopción de una cultura basada en el cumplimiento. Por ello, se están implementando estrategias innovadoras en la región para ofrecer ideas e inspiración en la educación tributaria (Organisation for Economic Co-operation and Development [OCDE], 2021).

Para mejorar la educación tributaria en la región, la OCDE sugiere implementar diversas estrategias. En primer lugar, establecer programas de educación en fiscalidad en los tres niveles educativos, desde la educación básica hasta el bachillerato, con el fin de fomentar la cultura fiscal y el cumplimiento tributario desde edades tempranas. Asimismo, promueve forjar alianzas efectivas entre las administraciones tributarias y los ministerios de Educación para multiplicar a mayor escala las iniciativas de ámbito escolar. Estas alianzas son fundamentales para el éxito de los programas de educación tributaria.

Además, considera importante implementar estrategias de comunicación y búsqueda de alianzas para los programas de educación fiscal, con el propósito de promover la concienciación fiscal de los contribuyentes y formar la cultura tributaria en la región. Por último, considera necesario establecer acuerdos con las autoridades de los gobiernos locales, regionales o nacionales para incluir la educación tributaria en los planes de estudio, lo que podría ayudar a desarrollar un comportamiento ético basado en la comprensión del papel social y un compromiso tanto con las normativas tributarias como con el cumplimiento de las responsabilidades fiscales. Estas estrategias buscan promover la cultura tributaria desde la academia, fomentar la ética y el cumplimiento tributario, y formar ciudadanos más conscientes de sus responsabilidades fiscales (Muñoz y Lucio, 2023).

En Ecuador, desde el año 2007, se introdujeron modificaciones en el sistema de impuestos con el fin de enfrentar problemas persistentes relacionados con la recolección de impuestos, como la evasión fiscal y la urgencia de promover una mayor conciencia tributaria. Estos desafíos, presentes desde tiempos anteriores, frenaban el crecimiento del sistema fiscal para garantizar los ingresos requeridos destinados a ofrecer bienes y servicios fundamentales a la población. Durante los años 80, se implementaron cambios en las leyes fiscales que reforzaron los impuestos a nivel nacional. Luego, en 1997, surgió el Servicio de Rentas Internas (SRI) como un organismo técnico independiente, marcando momentos significativos en el desarrollo del sistema tributario en Ecuador (Martínez, 2021).

Los ingresos tributarios en el país representaron un promedio del 63,78% de los ingresos fiscales del presupuesto público entre 2000 y 2018, según información del Banco Central del Ecuador. Durante este lapso, el 45,15% derivó de impuestos directos y el 54,85% de impuestos indirectos, mostrando una inclinación de la política fiscal hacia una mayor carga impositiva sobre el consumo en lugar de los ingresos generados. Este enfoque se fundamenta en principios como generalidad, progresividad, eficiencia, simplicidad administrativa, equidad, transparencia y suficiencia recaudatoria, priorizando los impuestos directos y progresivos para promover la redistribución y estimular la responsabilidad fiscal en la economía (Mejía et al., 2019).

A pesar de estos esfuerzos, en Ecuador, los comerciantes muestran una escasa cultura tributaria, debido a la falta de orientación y formación sobre cómo cumplir con sus responsabilidades fiscales (Tóala et al., 2022). Además, la constante alteración de la legislación tributaria, sujeta a frecuentes modificaciones, impacta la estabilidad fiscal, la economía y la equidad impositiva, generando incertidumbre en la aplicación de varios impuestos. Para abordar estos desafíos, Villasmil et al. (2018), proponen la formación de la conciencia ciudadana desde temprana edad, mediante estrategias educativas que fomenten una cultura tributaria. Esto sería una medida preventiva para evitar futuros evasores de impuestos y beneficiaría a la sociedad a través de servicios y mejoras. A pesar de que el SRI ha implementado proyectos y programas educativos, aún queda trabajo por hacer, dado que la mayoría de los usuarios son expertos en finanzas y contabilidad en lugar de ser contribuyentes o ciudadanos en general. La tarea pendiente involucra ampliar la educación fiscal a un público más diverso y extenso.

Cabe señalar que, a lo largo de los años, la cultura tributaria de los ciudadanos ecuatorianos ha experimentado un desarrollo significativo, en gran medida por las estrategias implementadas por el SRI (Paredes y García, 2021). Estas estrategias han llevado a un incremento en las recaudaciones, que se destinan al Estado para la ejecución de obras y servicios públicos. El Estado, presentado como una entidad neutral, defiende los derechos sociales de los ciudadanos al reinvertir los tributos en accesos a medicinas, parques, hospitales, universidades y otras obras en beneficio del público en general.

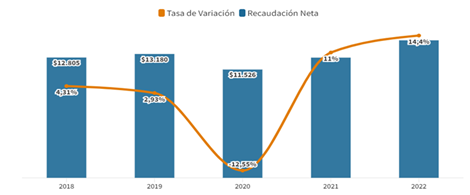

De acuerdo con el SRI, En 2022, la recaudación neta alcanzó los $14.636 millones, marcando un máximo desde 2018 y presentando un crecimiento del 14,40% respecto al año previo (figura 1). Estas cifras son representadas por las contribuciones del impuesto a la renta, impuesto al valor agregado, consumos especiales y el de salida de divisas, todos ellos han aportado con el cumplimiento de las metas gubernamentales y han superado las expectativas anuales. En términos de ingresos tributarios, las provincias de Pichincha y Guayas destacan con $8.847 millones y $5.346 millones respectivamente. En sectores como comercio, finanzas, seguros, manufacturas, minas y canteras se evidenció un excelente desempeño en materia tributaria (Andrade, 2022).

Fuente: Elaboración propia

Fuente: Elaboración propiaFig. 1 - Evolución histórica de la recaudación neta y su tasa de variación (Cifras en millones de dólares).

El aumento del año 2022 relaciona con la alta participación del Impuesto a la Renta y el Impuesto al Valor Agregado, la recaudación superó las metas del gobierno.

Los resultados positivos de recaudación desde 2018 se deben a las medidas adoptadas por el SRI para fortalecer el cumplimiento voluntario, priorizando la simplicidad administrativa y robusteciendo la prevención, detección y sanción en casos de incumplimiento tributario. La transparencia se ha reforzado a través de la colaboración tanto nacional como internacional para combatir cualquier tipo de fraude fiscal, promoviendo que los contribuyentes y ciudadanos sujetos a reportar actúen con la diligencia debida. Estos esfuerzos están dirigidos a asegurar el cumplimiento riguroso de las obligaciones fiscales. Los elementos clave para fomentar una cultura fiscal se enfocan en la difusión de información, la capacitación y la sensibilización, todos orientados hacia un objetivo unificado: incentivar el pago voluntario de los impuestos. No obstante, la carencia de entendimiento básico sobre impuestos ha llevado a algunos contribuyentes a buscar ayuda de tramitadores o asesores poco informados, resultando en declaraciones con graves fallos. La comprensión auténtica de las responsabilidades fiscales se erige como un desafío fundamental, dado que algunos contribuyentes cumplen por miedo a posibles sanciones, mientras que otros buscan comprender su compromiso con el Estado (Andrade, 2022).

La cultura fiscal se ve influenciada por dos aspectos clave: los factores obligatorios, donde la falta de pago de impuestos se percibe como una infracción legal, y los factores de beneficio, ya que impacta en los ingresos de las empresas. La evasión fiscal está relacionada con el nivel de cultura tributaria y, a su vez, con la conciencia que tienen los contribuyentes sobre el cumplimiento de sus diferentes obligaciones fiscales (Quispe et al., 2020). Es desafortunado ver cómo la población ha descuidado sus compromisos tributarios, lo que se refleja en problemas como la evasión fiscal, la informalidad y el contrabando. Es esencial que los gobiernos, a través de sus ejecutivos y las entidades fiscales, tomen medidas para educar a la sociedad sobre la importancia social de los impuestos. Esto incluye la tarea urgente de promover la conciencia tributaria desde la educación primaria, reintegrando la enseñanza de valores cívicos. En este sentido, la administración tributaria en Ecuador debe colaborar con las escuelas para formar ciudadanos a largo plazo que comprendan y respeten las normas de convivencia asociadas con los impuestos (Cárdenas, 2021).

A pesar de los esfuerzos de las autoridades para combatir la evasión mediante herramientas de control, existe el riesgo de que estas medidas se conviertan en vías para expandir el fraude fiscal. Los comprobantes de venta, diseñados para prevenir el uso indebido, han revelado posibles vulnerabilidades en los sistemas de facturación en el caso de Ecuador. La evasión fiscal a través de métodos de facturación representa un desafío presente en todas las naciones, aunque su alcance y formas varían de manera considerable según el contexto individual. Estas discrepancias se deben a factores que abarcan desde el nivel de desarrollo económico hasta aspectos educativos, culturales, sociales y las especificidades de la normativa legal de cada país, entre otros elementos. En años recientes, la evasión se ha vuelto más compleja y difícil de identificar, en parte debido a los rápidos avances tecnológicos en informática. A nivel global, se han implementado cambios en las leyes fiscales para abordar este tipo de problema (Sánchez et al., 2020).

En correspondencia con los antecedentes citados, la investigación se propone responder a la pregunta científica: ¿Cómo incide la educación fiscal en el nivel de cumplimiento de los contribuyentes respecto de sus obligaciones fiscales? En este contexto, el objetivo del estudio consiste en analizar las estrategias de educación fiscal en países latinoamericanos para comprender cómo han impactado en la recaudación tributaria, la reducción de la evasión y el cumplimiento de las obligaciones fiscales.

Materiales y métodos

Se optó por un enfoque mixto que combina el análisis cuantitativo y cualitativo, ya que estos métodos son válidos para la investigación y pueden complementarse para ofrecer una comprensión más completa del fenómeno en estudio. El análisis cualitativo fue útil para explorar las estrategias de educación fiscal, entender las perspectivas y experiencias en Ecuador. Por otro lado, el análisis cuantitativo permitió analizar datos numéricos relacionados la recaudación fiscal. Debido a la naturaleza amplia del tema, la revisión narrativa permitió integrar y examinar información de diversas áreas de conocimiento (Contabilidad, Economía, Educación y Derecho), proporcionando una perspectiva completa y contextualizada sobre cómo la educación fiscal afecta el cumplimiento de obligaciones tributarias en Ecuador.

La búsqueda de información se realizó en varias bases de datos especializadas como Scopus, Science Direct, Scielo, Web of Science, Google Academic y reportes del SRI. Los criterios para incluir o excluir artículos en la revisión narrativa se establecieron considerando la relevancia de los trabajos publicados en los últimos 5 años y su alineación con los requisitos predefinidos para la investigación. La extracción de datos relevantes se realizó de manera meticulosa, centrándose en variables como la evaluación de programas educativos fiscales, el impacto en el comportamiento tributario de los contribuyentes, las políticas implementadas y el impacto de educación tributaria en la recaudación de impuestos.

Resultados y discusión

Análisis de estrategias para fomentar la educación tributaria

Venezuela

La educación es fundamental para generar cambios en el pensamiento, sentimientos y acciones de los ciudadanos, y puede ser un medio efectivo para promover la participación responsable y mejorar la calidad de vida en la sociedad. En este sentido, la cultura tributaria puede ser desarrollada a través de un programa educativo en el ámbito de la educación media, formando jóvenes con conciencia cívica y valores positivos. Algunos aspectos clave para considerar en la educación tributaria, según Villasmil et al. (2018), incluyen: la necesidad de una relación entre el sector educativo y la administración tributaria, desarrollándose en forma armónica y respetando a los principios constitucionales y valores éticos. La enseñanza de conceptos básicos de formación tributaria en la educación media, para que los jóvenes comprendan la responsabilidad en el pago de tributos y la importancia de la tributación en la sociedad. La influencia del sistema educativo en la socialización de los individuos, transmitiendo valores como el deber tributario como parte de los deberes sociales. La importancia de la educación en la formación de ciudadanos responsables y conciencia social, influyendo en su actitud ante el sistema fiscal y el cumplimiento tributario.

La educación fiscal busca fomentar un aprendizaje dinámico de habilidades cívicas, participativas y solidarias para mejorar la comprensión de las responsabilidades y derechos en materia tributaria. La enseñanza tributaria se considera un medio avanzado para la democracia y para reforzar la unión social, posibilitando un análisis conjunto y participativo sobre el impacto social y económico de los impuestos, así como la eficaz administración de los fondos públicos. Para arraigar una mentalidad tributaria, es esencial que los ciudadanos cumplan voluntariamente con sus deberes fiscales, reconozcan la importancia cívica y fiscal de pagar impuestos, fomenten valores éticos y morales, y se establezca un flujo comunicativo que divulgue información tributaria relevante. Asimismo, se necesitan tácticas educativas que preparen a los niños y jóvenes en esa responsabilidad ciudadana. La educación cívico-tributaria es un medio para fomentar la cultura fiscal, el cumplimiento tributario y el civismo, y su finalidad es transmitir valores y actitudes que permitan alinear la relación del ciudadano con el Estado y con otros ciudadanos en materia fiscal en el contexto de la convivencia democrática (Villasmil et al., 2018).

En Venezuela, se han implementado planes anti evasión y plataformas que sugieren la participación activa de los contribuyentes para mejorar el requerimiento fiscal. Sin embargo, los estudios realizados han demostrado que la sanción y la coerción no son mecanismos efectivos para fomentar el cumplimiento tributario. Por lo tanto, se ha planteado la necesidad de buscar alternativas que generen confianza con el ciudadano, como la implementación de estrategias de comunicación y programas de educación tributaria. Estos programas diseñados por el Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) tiene como objetivo diseñar y promover estrategias didácticas para abordar la conciencia tributaria en docentes, estudiantes y la comunidad en general, para lograr este fin, el SENIAT ha desarrollado una serie de talleres con los docentes de distritos escolares a nivel nacional con miras a incorporar temas tributarios en el pensum de estudios de educación básica.

El surgimiento de una cultura tributaria depende de factores como el cumplimiento voluntario de los deberes fiscales, la conciencia y comportamiento cívico en materia fiscal, la promoción de principios éticos y morales, y la difusión efectiva de información sobre impuestos mediante un proceso comunicativo (Villasmil et al., 2018).

Ecuador

En Ecuador, se han implementado estrategias para fomentar la educación tributaria, como la creación de convenios entre el Servicio de Rentas Internas (SRI) y el Ministerio de Educación. Estos convenios han dado lugar al desarrollo de guías pedagógicas, como "Yo construyo mi Ecuador", dirigidas a docentes de instituciones de educación básica y media. Estas guías abordan temas relacionados con el desarrollo de valores, el cumplimiento de obligaciones, la conciencia sobre los derechos ciudadanos y la corresponsabilidad fiscal, con el fin de formar personas con criterio y destreza para su desempeño en la sociedad.

Las guías del docente destinadas a promover la cultura fiscal en Ecuador contienen detalles acerca de conceptos, gestión y reglamentación tributaria, diseñados en coherencia con los valores propios de una sociedad democrática y los principios de la cultura fiscal. Estos materiales se conectan con actividades alineadas a las habilidades y estándares de rendimiento en los niveles elemental, media y superior de la educación general básica, posibilitando la discusión de temas como la inculcación de valores, el respeto a las responsabilidades, la conciencia de los derechos ciudadanos y el concepto de colaboración en el progreso nacional. Estas guías utilizan diversas y variadas metodologías que permiten al estudiante resolver problemas, analizar críticamente el entorno y aplicar lo aprendido en relación con el tema tributario. Además, estos recursos adicionales al plan de estudios nacional fomentan un aprendizaje de valor al conectar los temas tributarios con la rutina diaria de los estudiantes y el entorno en el que viven (Ecuador. Ministerio de Educación, 2022).

La cultura tributaria en la educación básica y bachillerato es vital por muchas razones. En primer lugar, ayuda a los niños a aprender sobre valores importantes, a entender sus responsabilidades y a darse cuenta de sus derechos como ciudadanos. Esto les permite comprender lo importante que es ser responsables y formar parte activa en hacer crecer y mantener a su país. También se ajusta a la metodología educativa actual del país, empleando diversas y variadas situaciones para enseñar el aprendizaje mediante la resolución de problemas, la evaluación crítica del entorno y la aplicación práctica de lo aprendido. Los temas tributarios son esenciales para formar individuos que adopten valores que los capaciten para interactuar en la sociedad con respeto, responsabilidad, honestidad, equidad y solidaridad, es por esto que implementar un plan de estudio tributario contribuye a lograr dichos objetivos, así como distintas habilidades con estándares de desempeño, cumpliendo con el perfil de egreso de los estudiantes de bachillerato en Ecuador (Ecuador. Ministerio de Educación, 2022).

Además de esta estrategia, se han establecido convenios entre el SRI y las instituciones de educación superior en Ecuador, con el propósito de convertirse en centros gratuitos de difusión del conocimiento contable-tributario. Desde 2015, el SRI ha promovido la creación de los Núcleos de Apoyo Contable y Fiscal (NAF) mediante acuerdos de cooperación con instituciones de educación superior en todo el país. Los NAF son espacios de asesoramiento tributario y contable supervisados por profesores de la universidad donde estudiantes de áreas administrativas y contabilidad ofrecen asistencia sin costo a microempresarios que no tienen la obligación de llevar registros financieros.

Para asegurar la excelencia de la información entregada a los contribuyentes, los estudiantes y docentes reciben distintos tipos de talleres, seminarios de forma continua sobre temas tributarios. Los NAF brindan asesoramiento para la buena gestión de los contribuyentes en la parte contable y tributaria para que así estos puedan desarrollar a tiempo sus obligaciones y evitar sanciones innecesarias por desconocimiento; esta experiencia se constituye en una actividad productiva, ya que los estudiantes y futuros profesionales desarrollan habilidades de atención al cliente a través de una comunicación efectiva. Los principales servicios que se ofrecen en los NAF van desde el buen manejo del portal del SRI en línea, así como la solicitud de devolución de impuestos tanto IVA y Renta, la guía sobre beneficios en determinación tributaria, e información sobre facilidades de pago por distintos medios (Servicio de Rentas Internas , 2022).

En el informe anual del SRI del 2021, a través de su dirección nacional de recaudación y asistencia al ciudadano, se detallan diversas acciones llevadas a cabo para promover la cultura tributaria en ciertos sectores del país (SRI, 2021).

A estas acciones se suman:

Trabajo conjunto con el Ministerio de Agricultura y Ganadería para realizar programas educativos destinados a cooperativas agrícolas que forman parte de la economía popular y solidaria.

Sesiones de capacitación coordinadas con colegios y gremios profesionales, como el Colegio de Contadores de Tungurahua, el Colegio de Contadores de Pichincha y el Colegio de Economistas de Guayas, entre otros.

Elaboración y difusión de un manual informativo para contribuyentes titulado ventajas fiscales destinadas a personas mayores, el cual detalla de forma clara los beneficios para este grupo demográfico y ofrece orientación sobre cómo acceder a la ayuda necesaria para ejercer sus derechos.

La participación universitaria en el Concurso Audiovisual NAF 2021, patrocinado por Eurosocial. En este certamen, la Universidad Técnica Cotopaxi alcanzó el segundo puesto en la competencia regional, resaltando tanto el nombre del país como el de la institución.

Creación e implementación de un nuevo espacio de interacción con los ciudadanos a través de la iniciativa juega y aprende con el SRI, que incluye actividades lúdicas virtuales para facilitar el aprendizaje de temas tributarios de forma amena.

Capacitación llevada a cabo con entidades asociativas de gobiernos autónomos descentralizados, como COMAGA, CONGOPE y CONAGOPARE, con el propósito de difundir los cambios respecto a la retención del 100% del IVA, medida vigente a partir de agosto.

Gestión para firmar un convenio interinstitucional entre el Ministerio de Educación y el SRI con el objetivo de implementar un programa de cultura tributaria en estudiantes de bachillerato a nivel nacional.

Promoción de responsabilidades fiscales en eventos masivos mediante plataformas de redes sociales y en actividades organizadas por el Colegio de Contadores de Pichincha.

Entre 2019 y 2022, el SRI llevó a cabo programas de formación y entrenamiento, ofreciendo interacciones directas con instructores tanto en modalidad presencial como virtual (a través de videoconferencias en tiempo real). Esto tuvo como objetivo brindar un importante respaldo a otras acciones de control de la institución, identificando obligaciones fiscales estratégicas. La cantidad más alta de contribuyentes capacitados se da en el 2019 (tabla 1) con 221.354 para terminar el año 2022 con 119.689 lo que equivale a una reducción del 54% de participación (SRI, 2022)

Tabla 1 - Resultado de capacitaciones presenciales.

| Indicadores | Resultados Obtenidos Ene-Dic 2019 | Resultados Obtenidos Ene-Dic 2020 | Resultados Obtenidos Ene-Dic 2021 | Resultados Obtenidos Ene-Dic 2022 |

|---|---|---|---|---|

| Total de contribuyentes capacitados | 221.354 | 136.177 | 70.831 | 119.689 |

| Total de eventos de capacitación realizados | 9.339 | 4.812 | 2.105 | 3.270 |

| Total de personas capacitadas | 230.693 | 140.989 | 72.936 | 122.959 |

Además de los eventos de capacitación y programas de formación, el SRI ofrece cursos virtuales de autoestudio para la ciudadanía. Estos programas se separan en dos tipos: uno sin certificación, donde los ciudadanos pueden informarse a través de videos didácticos y contenido actualizado sobre temas específicos, y otro con certificación, que permite a los ciudadanos capacitarse mediante actividades evaluativas para obtener un certificado de aprobación basado en el conocimiento adquirido. Los cursos virtuales son una opción flexible para aprender a su propio ritmo, sin la presión de seguir el ritmo de una clase o de otros compañeros (SRI, 2022).

En el último trimestre de 2022, el SRI introdujo la Escuela SRI, una propuesta innovadora de instrucción en línea diseñada para ampliar el impacto de las capacitaciones a través de un enfoque más dinámico y participativo. Los contenidos audiovisuales de los cursos en línea se encuentran accesibles en la plataforma de YouTube del Servicio de Rentas Internas, y se requiere crear una cuenta previa para acceder a los cursos con certificado. Los cursos virtuales son una opción flexible para aprender al propio ritmo del participante, sin la presión de seguir el ritmo de una clase o de otros compañeros. En la (tabla 2), se muestra la cantidad de veces que cada tipo de curso en línea ha sido visitado.

Tabla 2 - Cursos virtuales de autoestudio.

| CURSO VIRTUAL | Visitas aula con certificado ene-dic 2022 | Visitas aula sin certificado ene-dic 2022 |

|---|---|---|

| Facturación electrónica | 1.260 | 0 |

| Deberes formales | 5.010 | 14.414 |

| Impuesto a la renta | 4.007 | 14.436 |

| Impuesto al valor agregado | 3.151 | 12.044 |

| Devolución del impuesto al valor agregado (IVA) a personas con discapacidad | 997 | 3.828 |

| Impuesto a las rentas sobre ingresos provenientes de herencias y legados | 1.110 | 3.272 |

| Comprobantes de venta | 2.410 | 28.416 |

| Total, de contribuyentes- ciudadanos en capacitaciones virtuales autoestudio | 17.945 | 76.410 |

Fuente: Elaboración propia

Colombia

La Comisión Económica para América Latina y el Caribe (CEPAL) calculó que cerca de 325.000 millones de dólares se evadían anualmente en impuestos en la región latinoamericana, representando el 6,1% del PIB. En Colombia, se estima que la evasión fiscal corresponde al 3% del PIB, representando alrededor del 30% de la recaudación total. Esta realidad resulta en una disminución de los recursos disponibles para el progreso y restringe la efectividad y el impacto de las políticas sociales. Para enfrentar este desafío, la Dirección de Impuestos y Aduanas Nacionales de Colombia (DIAN) ha priorizado la participación ciudadana y la educación para transformar la percepción de los impuestos, buscando que no sean vistos como una carga, sino como un medio para el avance conjunto, orientado a equilibrar la distribución de la riqueza. Esta tarea requiere un cambio cultural en todos los niveles del sistema educativo, así como en las escalas territoriales del país (nacional, departamental y municipal) (Unión Europea, 2022).

La DIAN se ha involucrado en programas regionales de EUROSOCIAL, participando en la instauración de los NAF y en la incorporación del país a la red euro-latinoamericana de educación fiscal. Esto condujo a la implementación de una política y un plan para fomentar la cultura tributaria, elementos que se formalizaron dentro de la DIAN mediante su plan estratégico y la creación de la Coordinación de la Cultura de la Contribución en la Subdirección de Gestión de Asistencia al Cliente.

En el marco del apoyo de EUROSOCIAL, la DIAN ha establecido acuerdos de colaboración con cinco Secretarías de Educación: la Municipal de Florencia, la Departamental de Antioquia, la Departamental de Caquetá, la Departamental de Tolima y la Departamental del Cauca. Además, en otras zonas de Colombia, se han suscrito acuerdos con la Secretaría de Educación Municipal de Medellín y la Secretaría de Educación Distrital de Bogotá. Como parte de estas iniciativas, 1.313 maestros han sido capacitados, y 259 instituciones educativas se han unido al programa de cultura de la contribución en la escuela. Asimismo, se ha implementado la semana de cultura de la contribución, durante dos años consecutivos. Se han sistematizado buenas prácticas de instituciones educativas en Caquetá, Bogotá y Medellín, las cuales han sido desarrolladas en las aulas.

También se ha impulsado la puesta en marcha de los NAF) ¿los cuales están activos en 106 universidades de Colombia, 13 de las cuales se localizan en áreas especialmente impactadas por el conflicto armado (Unión Europea, 2022).

Perú

La cultura tributaria es un aspecto fundamental para el desarrollo económico y social de un país. En el caso del Perú, a pesar de los esfuerzos realizados durante los últimos veinticinco años, se estima que la recaudación del país alcanza solo el 52,8% de su potencial, lo que evidencia que la recaudación tributaria se mantiene por debajo de lo esperado. Ante esta situación, se ha reconocido la importancia de promover la cultura tributaria en los ciudadanos, a través de estrategias como capacitaciones u otras medidas que contribuyan a reducir la evasión fiscal.

En la actualidad, existen dos líneas de acción en la educación tributaria en Perú: impartir asignaturas de cultura fiscal en las escuelas y en la enseñanza superior. A través de estos procesos de educación, la SUNAT busca promover el cumplimiento tributario y aduanero a través de mecanismos de sensibilización fiscal y prevención de delitos fiscales, además de formar a la sociedad sobre el fin social de la fiscalidad, es decir, los beneficios sociales derivados del pago de tributos. Como parte de la estrategia educativa, se imparten materias sobre educación fiscal en todas las facultades de educación, y también se incluyen en las actividades extracurriculares recreativas en escuelas y universidades. Estos programas tienen como objetivo generar cambios de comportamiento a largo plazo, y se prevé implementar un método de evaluación de impacto adecuado en el futuro. Este enfoque se centrará en las áreas de intervención y utilizará indicadores de referencia para medir a mediano y largo plazo los objetivos establecidos por el ministerio de finanzas y la administración tributaria (Organización para la Cooperación y el Desarrollo Económico et al., 2015).

Evolución en la recaudación de impuestos en el Ecuador

Según el SRI, los impuestos se dividen en dos categorías: directos, que gravan los ingresos de individuos que ejercen una actividad económica o están bajo una relación de dependencia, como el impuesto a la renta; y, los indirectos, como el IVA y el ICE, que gravan en la adquisición de bienes de capital, la utilización de servicios y consumo. Además, se establecen impuestos temporales en situaciones extraordinarias, como la contribución solidaria tras el terremoto de 2016 y el impuesto temporal único debido a la pandemia. De todos los impuestos mencionados, el IVA y el impuesto sobre la renta son los que generan mayores ingresos para el Estado. Los ciudadanos ecuatorianos contribuyen con una cantidad significativa en impuestos y tasas, superando la recaudación de los municipios y gobiernos provinciales.

Esto representa una imposición considerable para todos los contribuyentes, quienes no ven una conexión directa entre el pago de impuestos y la ejecución de proyectos o la provisión de servicios esenciales. En cambio, una gran parte de estos recursos se desvía a causa de la corrupción (Tobar y Solano, 2020). En cambio, una gran parte de estos recursos se desvía a causa de la corrupción. Según el informe de labores del SRI del 2019 al 2022 (tabla 3), los principales impuestos recaudados en el 2022 fueron: el IVA, con una recaudación de USD 8.134 millones en el año 2022 y con USD 6.726 millones en el 2021 con crecimiento del 20.90%; seguido del Impuesto a la Renta, con una recaudación de USD 5.337 millones en el año 2022 y USD 4.331 recaudado hasta diciembre del 2021 con un crecimiento de 23.20%; en el tercer puesto se encuentra el ISD (Impuesto a la Salida de Divisas), con una recaudación de USD 857 millones en el año 2022 y USD 830 millones en el 2021 con un crecimiento de 3.20% ; y como último está el ICE (Impuesto a los Consumos Especiales) con una recaudación de USD 1.274 millones en el año 2022 y USD 1.212 millones en el 2021 con un crecimiento del 5.10%.

El resto de otros ingresos tributarios donde se encuentra la contribución única y temporal de contribución post-covid, impuesto al fomento ambiental, impuesto a los vehículos motorizados, impuesto a los activos en el exterior, regalías, multas, intereses y mora tributaria presenta un crecimiento del 78.10% (SRI, 2022).

Tabla 3 - Recaudación acumulada - Millones de USD año 2021-2022.

| Concepto | Meta Ene- Dic 2022 | Recaudación Ene-Dic 2021 | Recaudación Ene-Dic 2022 | Variación Nominal | Crecimiento | Cumplimiento |

|---|---|---|---|---|---|---|

| Impuesto a la renta recaudado | 5.010 | 4.331 | 5.337 | 1.006 | 23.20% | 106.50% |

| Impuesto al valor agregado | 6.963 | 6.726 | 8.134 | 1.408 | 20.90% | 116.80% |

| Impuesto a los consumos especiales | 801 | 830 | 857 | 27 | 3.20% | 107.10% |

| Impuesto a la salida de divisas | 1.092 | 1.212 | 1.274 | 62 | 5.10% | 116.70% |

| Otros Ingresos tributarios* | 1.584 | 877 | 1.561 | 685 | 78.10% | 98.60% |

| Total Recaudación | 15.450 | 13.976 | 17.164 | 3.187 | 22.80% | 111.10% |

| * Incluye Contribución Única Temporal y Contribución Post-COVID | ||||||

Las recaudaciones entre 2019 y 2020 experimentaron cambios significativos debido a la pandemia (tabla 4), lo que representó una disminución de USD 1.887 millones, reflejando un decrecimiento del 13.20%.

Tabla 4 - Recaudación Acumulada - Millones de USD año 2019-2020.

| Concepto | Meta Ene- Dic 2020 | Recaudación Ene-Dic 2019 | Recaudación Ene-Dic 2020 | Variación Nominal | Crecimiento | Cumplimiento |

|---|---|---|---|---|---|---|

| Impuesto a la renta recaudado | 4.407 | 4.770 | 4.406 | -363 | -7.60% | 100.00% |

| Impuesto al valor agregado | 5.292 | 6.685 | 5.506 | -1.179 | -17.60% | 104.10% |

| Impuesto a los consumos especiales | 658 | 911 | 740 | -170 | -18.70% | 112.50% |

| Impuesto a la salida de divisas | 573 | 1.140 | 964 | -176 | -15.40% | 128.00% |

| Otros Ingresos tributarios* | 679 | 763 | 765 | 1 | 0.20% | 112.70% |

| Total Recaudación | 11.788 | 14.269 | 12.382 | -1.887 | -13.20% | 105.00% |

| * Incluye Contribución Única Temporal | ||||||

El aumento en la recaudación en los periodos posteriores a la pandemia se atribuye a los procesos de control y cobro llevados a cabo por la Gestión Tributaria, los mismos que se han fortalecido en todo el territorio para garantizar el pago adecuado de los tributos. Una de las novedades más relevantes incluidas en la Ley Orgánica para el Desarrollo Económico y Sostenibilidad Fiscal después de la pandemia del Coronavirus 19, fue la creación del Sistema para Emprendedores y Negocios Populares (RIMPE), el cual implica un aumento en el pago de impuestos para los comerciantes populares. Las provincias que generan mayores ingresos por recaudación son Pichincha, Guayas, Azuay y Manabí (tabla 5).

Tabla 5 - Recaudación por Provincia - Millones de USD año 2019-2022.

| Provincia | Recaudación Ene- Dic 2019 | Recaudación Ene-Dic 2020 | Recaudación Ene-Dic 2021 | Recaudación Ene-Dic 2022 |

|---|---|---|---|---|

| Pichincha | 7.466 | 6.269 | 6.930 | 8.488 |

| Guayas | 4.420 | 4.142 | 4.540 | 5.346 |

| Azuay | 699 | 570 | 730 | 889 |

| Manabí | 263 | 232 | 138 | 414 |

| Tungurahua | 255 | 194 | 281 | 339 |

| El oro | 207 | 185 | 241 | 306 |

| Cotopaxi | 120 | 105 | 240 | 299 |

| Imbabura | 112 | 98 | 138 | 165 |

| Los Ríos | 82 | 82 | 110 | 135 |

| Santo domingo de los Tsáchilas | 81 | 70 | 92 | 108 |

| Loja | 81 | 65 | 89 | 103 |

| Zamora Chinchipe | 111 | 64 | 81 | 98 |

| Chimborazo | 71 | 59 | 76 | 92 |

| Esmeraldas | 63 | 50 | 56 | 73 |

| Cañar | 38 | 36 | 38 | 49 |

| Orellana | 33 | 29 | 37 | 43 |

| Santa Elena | 31 | 26 | 32 | 39 |

| Galápagos | 37 | 21 | 25 | 35 |

| Sucumbíos | 22 | 18 | 17 | 34 |

| Carchi | 21 | 18 | 23 | 30 |

| Morona Santiago | 18 | 16 | 22 | 26 |

| Pastaza | 14 | 12 | 12 | 18 |

| Bolívar | 12 | 10 | 14 | 18 |

| Napo | 12 | 9 | 12 | 15 |

| Sin domicilio asignado | 2 | 1 | 1 | 1 |

| Total Recaudado | 14.269 | 12.382 | 13.976 | 17.164 |

La recaudación en la mayoría de las actividades económicas ha experimentado un crecimiento positivo durante el período de enero a diciembre desde 2019 hasta 2022 (tabla 6). El único sector que ha mostrado un decrecimiento es el turismo, debido a diversos factores posteriores a la pandemia y a la inseguridad en el territorio. Las actividades económicas que han presentado las mayores variaciones en la recaudación son el Comercio, con una recaudación de USD 4.642 millones en 2022, seguido por el sector de Finanzas y Seguros, que recaudó USD 2.799 millones y, en tercer lugar, el sector de Manufactura, con una recaudación de USD 2.627 millones. A estos le siguen los sectores de Información y Comunicación, y de Minas y Canteras, con valores de USD 2.262 millones y USD 778 millones respectivamente en 2022.

Tabla 6 - Recaudación por Sector Económico - Millones de USD año 2019-2022.

| Sector | Recaudación Ene- Dic 2019 | Recaudación Ene-Dic 2020 | Recaudación Ene-Dic 2021 | Recaudación Ene-Dic 2022 |

|---|---|---|---|---|

| Comercio | 4.368 | 3.725 | 4.007 | 4.642 |

| Financieras y seguros | 2.474 | 2.226 | 2.486 | 2.799 |

| Manufacturas | 2.498 | 2.118 | 2.319 | 2.627 |

| Información y comunicación | 658 | 730 | 1.207 | 2.262 |

| Minas y canteras | 667 | 640 | 569 | 778 |

| Administración pública | 614 | 489 | 482 | 649 |

| Actividades profesionales | 586 | 444 | 471 | 644 |

| Agricultura | 425 | 373 | 662 | 541 |

| Construcción | 340 | 305 | 318 | 382 |

| Transporte y almacenamiento | 350 | 272 | 255 | 288 |

| Actividades de salud | 213 | 211 | 240 | 279 |

| Servicios administrativos | 196 | 173 | 163 | 244 |

| Inmobiliarias | 194 | 143 | 157 | 202 |

| Servicios | 155 | 127 | 120 | 170 |

| Turismo | 167 | 119 | 151 | 169 |

| Otras actividades | 364 | 286 | 369 | 487 |

| Total recaudado | 14.269 | 12.382 | 13.976 | 17.164 |

La recaudación tributaria ha evolucionado de manera positiva en 2023, con un ingreso acumulado hasta octubre de USD 14.784 millones de dólares, lo que representa el 64,7% del presupuesto de ingresos tributarios de todo el ejercicio 2023 (tabla 7).

Tabla 7 - Evolución de la Recaudación - Millones de USD año 2019-2022.

| Año | Recaudación |

|---|---|

| Año 2019 | 12.154 |

| Año 2020 | 10.328 |

| Año 2021 | 11.553 |

| Año 2022 | 14.483 |

| Año 2023 (Ene-Oct) | 14.784 |

Los autores Becerra et al. (2020), en su estudio sobre los efectos tributarios en las Micro, Medias y Pequeñas Empresas (MIPYMES), destacan que las reformas implementadas para los microempresarios y la simplificación en la tramitología en sus declaraciones tributarias, ayuda a sintetizar el proceso de la declaración del impuesto a la renta. Estas reformas y simplificaciones han facilitado el cumplimiento fiscal y la recaudación de tributos en esta categoría de empresas, lo que ha permitido mejorar la armonía fiscal y la equidad en la distribución de la carga tributaria.

La educación tributaria se presenta como un instrumento clave para forjar sociedades conscientes y responsables. En Venezuela, se destaca la importancia de integrar la educación tributaria en la enseñanza media para formar jóvenes con conciencia cívica y valores positivos. La relación armoniosa entre el sector educativo y la administración tributaria se presenta como esencial, respetando principios constitucionales y éticos. Se resalta la influencia del sistema educativo en la socialización, transmitiendo el deber tributario como parte de los compromisos sociales. La necesidad de comprender la responsabilidad en el pago de tributos y la relevancia de la tributación en la sociedad son aspectos importantes para promover una cultura fiscal (Villasmil et al., 2018).

En Venezuela, se observa un enfoque proactivo del Servicio Nacional Integrado de Administración Aduanera y Tributaria (SENIAT) al diseñar estrategias didácticas y talleres para incorporar temas tributarios en la educación básica, promoviendo así programas de educación y comunicación tributaria para generar confianza ciudadana. Sin embargo, se reconoce la limitación de la sanción y coerción como mecanismos efectivos para el cumplimiento tributario (Villasmil et al., 2018).

En Ecuador, se han implementado estrategias a través de convenios entre el Servicio de Rentas Internas (SRI) y el Ministerio de Educación, desarrollando guías pedagógicas y programas de formación. Estas guías buscan no solo transmitir conocimientos sobre conceptos tributarios, sino también fomentar valores y conciencia ciudadana. La colaboración con instituciones de educación superior y la creación de Núcleos de Apoyo Contable y Fiscal (NAF) destacan la importancia de involucrar a diferentes niveles educativos en la promoción de la cultura tributaria (SRI, 2022).

Colombia enfrenta desafíos reveladores en cuanto a la evasión fiscal, representando un 3% del PIB y afectando la recaudación. La DIAN se centra en cambiar la percepción de los tributos, promoviendo una cultura de contribución a través de colaboraciones con entidades educativas y la creación de NAF. La capacitación de maestros y la implementación de la semana de cultura de la contribución evidencian la apuesta por la educación como herramienta transformadora (Unión Europea, 2022).

En Perú, la recaudación tributaria se encuentra por debajo de su potencial, y se reconocen esfuerzos para promover la cultura tributaria. La SUNAT busca generar conciencia a través de asignaturas de educación fiscal en escuelas y universidades, apuntando a sensibilizar a la sociedad sobre los beneficios sociales derivados del pago de tributos. La estrategia se enfoca en un cambio de conducta a largo plazo y destaca la importancia de evaluar el impacto de las intervenciones educativas (Organización para la Cooperación y el Desarrollo Económico et al., 2015).

En todos los casos, se observa la necesidad de trascender el enfoque tradicional de sanciones hacia uno más educativo y participativo. Estrategias como la colaboración con instituciones educativas, la formación de docentes y la promoción de la cultura tributaria desde temprana edad demuestran un compromiso con la transformación cultural hacia una sociedad más consciente y responsable en materia fiscal. La evaluación continua de estas estrategias y su adaptación a las realidades cambiantes son fundamentales para su éxito a largo plazo.

Por otro lado, la evolución en la recaudación de impuestos en Ecuador entre 2019 y 2023 revela tendencias significativas que requieren un análisis detallado. El crecimiento del 22.8% en la recaudación total, alcanzando los USD 17.164 millones en 2022, sugiere una capacidad robusta para captar recursos fiscales en el país. Este aumento se atribuye al IVA y al Impuesto a la Renta, que, con crecimientos del 20.9% y 23.2% respectivamente, se constituyen como pilares fundamentales en la financiación del Estado.

A pesar de estos indicadores positivos, la percepción de los ciudadanos y empresas sobre la falta de conexión directa entre el pago de impuestos y la ejecución de proyectos o la provisión de servicios esenciales persiste. Este fenómeno puede vincularse a la desviación de recursos debido a la corrupción, como se sugiere en el informe del SRI de 2019 a 2022. La eficiencia y transparencia en la administración de fondos tributarios son áreas críticas que requieren mejoras para fortalecer la confianza de los contribuyentes.

La discusión anterior destaca la persistente falta de conexión percibida entre el pago de impuestos y la ejecución de proyectos o la prestación de servicios esenciales, así como los desafíos relacionados con la eficiencia y transparencia en la administración de fondos tributarios. Estos problemas resaltan la importancia de fortalecer la educación fiscal en Ecuador como un componente integral de cualquier estrategia para mejorar el sistema tributario.

Una educación fiscal sólida puede abordar la percepción de los ciudadanos y las empresas sobre la falta de transparencia en la utilización de los recursos fiscales. Al empoderar a la población con conocimientos sobre cómo se utilizan los impuestos para financiar proyectos y servicios, se puede establecer una conexión más clara entre la contribución tributaria y los beneficios que brinda a la sociedad. Programas educativos que expliquen de manera comprensible cómo funciona el sistema tributario y cómo los impuestos impactan en el desarrollo del país podrían contribuir a cambiar las percepciones negativas.

Conclusiones

El panorama de la educación fiscal en Ecuador refleja un esfuerzo considerable por parte del Servicio de Rentas Internas (SRI) para promover la comprensión y el compromiso ciudadano en materia tributaria. Las estrategias implementadas han sido diversas y ampliamente difundidas, abarcando desde acuerdos con el Ministerio de Educación hasta programas educativos destinados a audiencias variadas. El respaldo del SRI a estas iniciativas se ha manifestado no solo en la difusión de información, sino también en la ejecución de eventos de capacitación colaborativos y el desarrollo de recursos educativos especializados.

Sin embargo, se han identificado áreas que requieren revisión y adaptación. La disminución en la participación de contribuyentes en los programas de capacitación a lo largo del tiempo indica la necesidad de revitalizar y reevaluar estas estrategias para mantener su efectividad. La transición hacia cursos virtuales certificados ha ofrecido autonomía y flexibilidad a los ciudadanos para adquirir conocimientos tributarios actualizados, pero la reciente iniciativa de la "Escuela SRI" señala un cambio prometedor en el enfoque educativo. Este impulso por mejorar la calidad y la accesibilidad de las capacitaciones virtuales representa un paso significativo hacia una educación fiscal más efectiva y disponible en el país.

La evolución en la recaudación de impuestos en Ecuador muestra un dinamismo marcado por fluctuaciones ocasionadas por factores como la pandemia, reformas tributarias, la percepción ciudadana y la lucha contra la corrupción. Los datos evidencian tanto crecimientos como decrecimientos puntuales en la recaudación, y resaltan la necesidad de seguir fortaleciendo los procesos de control y cobro, así como de establecer una mayor transparencia en la gestión de los recursos tributarios para mejorar la percepción y el aprovechamiento de los impuestos por parte de la sociedad ecuatoriana.

La variedad de perspectivas presentadas en los estudios refleja la complejidad del comportamiento tributario y las estrategias necesarias para abordar la evasión fiscal. Mientras algunos buscan corregir las deficiencias en el sistema tributario y construir confianza con los contribuyentes, otros resaltan cómo la presión fiscal puede influir en las reformas anticorrupción y la evasión de impuestos.

La implementación de programas efectivos de educación fiscal podría abordar estas preocupaciones, al proporcionar a los contribuyentes un conocimiento más profundo y claro sobre cómo funcionan los impuestos y cómo se utilizan para financiar proyectos y servicios públicos. Al comprender mejor la relación directa entre sus contribuciones y los beneficios recibidos, los contribuyentes pueden sentirse más inclinados a cumplir con sus obligaciones fiscales.