INTRODUCCIÓN

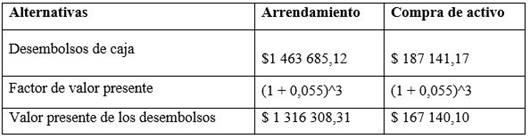

La principal alternativa que tiene la cooperativa La Concha de Santa Clara en la actualidad es la de arrendar o comprar sus activos. En el artículo se muestra un análisis de la compra o el arrendamiento de los activos y se demuestran las ventajas de cada uno a los socios.

1. LA DECISIÓN DE ARRENDAMIENTO

La cooperativa hasta el momento ha optado por la opción de arrendar los activos, pues no cuenta con suficiente capital para adquirirlos. La empresa Palmares le ofertó dichos activos en arrendamiento bajo la condición de que las reparaciones por concepto de mantenimiento las realiza la cooperativa y los capitales la empresa rectora; esta es la encargada de supervisar el estado técnico de los activos y la tasa de arrendamiento a cobrar corresponde a su depreciación mensual. La tarifa de arrendamiento cobrada a la cooperativa solo incluye los gastos por depreciación del activo debido a que es una política del Ministerio de Turismo alentar el movimiento cooperativo en las entidades que se desprenden de este.

El valor del gasto por arrendamiento de equipo mensual es de $ 58 014,40, según el Estado de resultado al cierre de diciembre para el 2014, el cual se ha mantenido constante hasta la actualidad. Para desarrollar el cálculo del desembolso por arrendamiento de equipo anual se tomó el gasto por arrendamiento mensual y se multiplicó por los doce meses del año. Los ahorros fiscales que producen los gastos por arrendamiento son deducibles de los gastos a pagar por impuestos sobre utilidades.

El desembolso de caja bajo la decisión de arrendar muestra un valor por un periodo de tres años de $1 463 685,12, mientras que el valor de desembolso presente es de $1 316 308,31. Este fue hallado a partir de la fórmula matemática del valor presente, donde k es la tasa proveniente del préstamo, para lo cual se propone utilizar el 5,5 %, y t representa la cantidad de años a la que se quiere actualizar. En este caso sería para tres años.

Se debe optar por el que presente menor valor actual de los desembolsos de caja y así se tiene en cuenta la pérdida del valor del dinero en el tiempo. De esta forma se puede tomar una decisión más acertada, que también formará parte de la planificación, pues deben quedar registrados los pagos del arrendamiento o el monto de la inversión, según sea el caso.

La alternativa de arrendar posee desventajas ya que la propiedad de dichos activos no es propia, por lo que la empresa tiene un derecho sobre ellos y, además, la cooperativa no aprovecha su depreciación, aunque representan un gasto deducible de impuesto y se pueden utilizar para crear un fondo para futuras inversiones en otros activos.

2. LA DECISIÓN DE COMPRAR

Al proponer la viabilidad que presenta la opción de comprar, se trata de dar a entender a los socios de la cooperativa la oportunidad considerable de ahorrar su capital e invertirlo de una mejor forma. Para el cálculo de esta decisión se supuso que la compra se haría mediante un préstamo bancario de tres años, con un interés de un 5,5 % y el monto a pedir sería de $ 174 043,20, lo que representa tres veces el valor residual de los activos arrendados y el monto por el que la empresa estaría dispuesta a vender sus equipos.

La cuota de pago es el resultado de la cifra definida por el banco, la cual tiende a disminuir a medida que se avanza en el pago del préstamo debido a que los intereses a pagar se van reduciendo. Parte del capital es amortizado cada año, junto a sus intereses. El interés a pagar de la tasa escogida se calcula sobre el principal a principios de año (5,5 %). Las tasas ofrecidas por el banco son realmente baratas ya que es propósito del país estimular esta forma de gestión.

Como criterio de decisión de si estos desembolsos de cajas son menores que los resultantes de arrendamiento de activo, es más factible comprar y, de lo contrario, es mejor arrendar. Teniendo en cuenta un criterio de decisión más acertado, se pueden actualizar los flujos de los desembolsos de caja resultantes del arrendamiento y de la compra de activo para considerar el valor del dinero en el tiempo y se propone la tasa del préstamo para realizarlo. El valor actual de los desembolsos de caja que resulte menor es la opción a escoger.

Un análisis comparativo realizado en la cooperativa en los periodos económicos 2016, 2017 y 2018 de la decisión de invertir en la compra de sus activos demostró que era la alternativa más factible para el establecimiento, aun cuando el monto de su valor fue triplicado, lo cual evidencia la suficiencia de capital para adquirirlos mediante su compra total. Esta alternativa permite destinar el capital propio en otros usos más apremiantes, tales como la creación de una reserva para inversiones en activos fijos producto de la depreciación resultante de estos equipos.

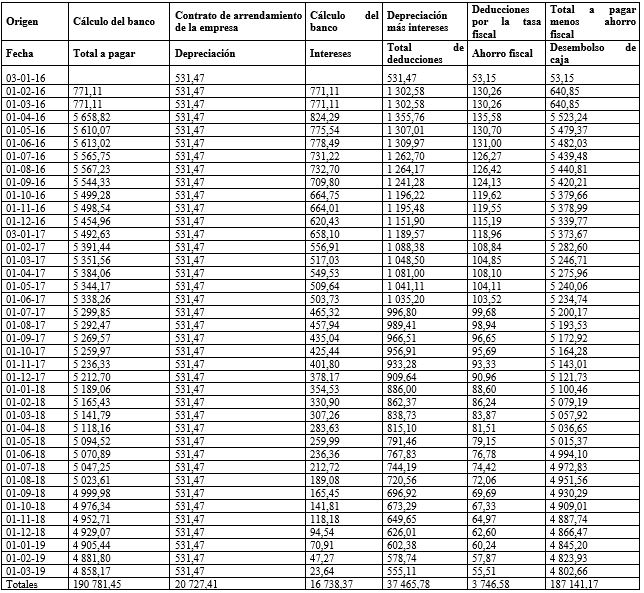

Para el cálculo de la decisión de comprar los activos se tomaron en cuenta los datos ofrecidos en la Tabla 1.

Tabla 1 Flujos de caja relacionados con la decisión de arrendar o compra los activos para la cooperativa La Concha

El criterio de decisión de la cooperativa sería que, siempre que los desembolsos para comprar el activo sean menores que los resultantes por arrendar, es más factible comprar. Aunque la decisión de arrendar sirvió para financiarse durante su etapa inicial cuando no tenían liquidez ni fondos necesarios para la compra de activos, hoy se está en condiciones de comprar dichos activos y así aprovechar las ventajas antes mencionadas (Anexo 1).

3. ESTADOS FINANCIEROS PROFORMAS

Al analizar los estados proformas de la cooperativa para los periodos económicos 2015 y 2016 quedó demostrado que los desembolsos de efectivo para el primer semestre del año 2015 fueron mayores que los ingresos en los meses de enero y marzo, mientras que en febrero se ingresó más de lo gastado. El saldo final acumulado en caja proyectado fue de $ 48 667,28, mientras que el real fue de $ 196 592,93.

Para el saldo final acumulado en caja para el mes de abril, el plan se comportó por encima del real: lo estimado era $ 44 648,07 y en realidad se contó con $ 416 879,30. Por el contrario, mayo y junio presentaron mayores entradas de efectivo que sus desembolsos tanto para el plan como para el real, siendo lo proyectado de $ 421 704,43 y el real de $ 464 702,59 para el mes de mayo, y para el mes de junio $ 534 580,21.

El saldo final en caja acumulado para el plan durante el segundo semestre se muestra por debajo de lo que en realidad se obtuvo, lo que demuestra la buena liquidez de la cooperativa. Esta situación expone el efectivo necesario para asumir la compra de sus activos actualmente arrendados y así gozar de los beneficios que le ofrece su propiedad.

Las entradas de efectivo para este semestre superaron los desembolsos, tanto para el plan como para el real, aunque el real de entradas y desembolsos de los meses de julio, agosto y diciembre se comportó por encima de lo estimado. Se recomienda a la cooperativa estudiar la cuenta de efectivo para no mantener dinero inmovilizado y así aprovechar mejor sus recursos.

El total de activos plan con respecto al real sobrepasa para todos los meses evaluados al total de pasivos. El real del mes de junio fue de $ 504 120,73 activos, mientras que lo planificado fue $ 209 195,16.

Los activos en el segundo semestre del año 2015 mostraron una mayor proximidad a lo estimado para los meses de julio, septiembre y noviembre, con un real de $ 491 986,73, $ 476 691,19 y $ 484 030,29, respectivamente, mientras que la estimación se comportó para igual orden como sigue: $ 207 185,56, $ 203 166,35 y $ 199 147,14.

Los pasivos para el primer semestre se comportaron de manera similar que los activos: ambas partidas estuvieron por debajo del plan con un porciento de diferencia muy pequeño, lo cual responde en el caso de los pasivos a las deudas que presenta la cooperativa causadas por el alto nivel de inventarios por los requerimientos del establecimiento de restauración para su desarrollo y funcionamiento.

Para un segundo semestre esta partida manifiesta un acercamiento mayor a la realidad para los meses de julio, septiembre y noviembre, aunque en meses como julio, agosto y diciembre la diferencia existente se manifiesta de forma más pronunciada debido a que son meses con una fuerte actividad, lo que a su vez tiene una gran repercusión en los estados. El mes de agosto tuvo la mayor variación: un real de $ 524 782,43, con un plan de $ 187 599,17.

El patrimonio en la cooperativa se comporta en meses como enero, mayo y junio con aumentos del real con respecto al plan. El monto real del patrimonio fue de $ 9 597,61, $ 23 729,37 y $ 61 726,12, respectivamente, mientras el plan para enero fue de $ 4 931,29, para mayo de $ 19 226,22 y para junio de $ 19 246,74. Para el resto de los meses del primer semestre del año 2015 el plan se comportó por encima del real: febrero con un monto de $ 20 648,10; marzo, de $ 19 318,42; y abril, de $ 18 912,04; mientras que el real fue de $ 5 708,63, $ 11 269,46 y $ 6 660,84, respectivamente.

El segundo semestre, con los meses de octubre, noviembre y diciembre, está representado por niveles de capital superior a lo planificado, siendo el monto real de $ 117 100,64, $ 113 370,62 y $ 130 357,87, respectivamente, mientras que el plan fue para octubre de $ 19 243,04, noviembre $ 19 243,04 y diciembre $19 243,04.

Es válido destacar que la partida que influye con un mayor peso sobre el patrimonio de la cooperativa es la utilidad o pérdida, con un monto total estimado para el periodo del 2015 de $ 127 034,83, cuando el monto total del capital estimado fue de $ 217 740,80, lo cual representó en términos absolutos el 58 % del capital de la cooperativa proyectado.

Los ingresos reales de los costos y gastos con respecto al plan para los meses de enero, mayo y junio son mayores debido a que estos meses son propensos al alto nivel de ventas en el establecimiento, propiciado por festividades como el fin de año y las vacaciones, así como al consumo de gastos. El mayor peso sobre esta partida lo ostenta el costo de venta de las mercancías: el grado de efectividad del plan con respecto al real para enero es de un 98 %, para mayo de un 85 % y para junio de un 86 %.

Las partidas de ingresos y gastos reales para los meses de julio, agosto y diciembre en un análisis del plan contra real muestran el sobrecumplimiento de este último ante lo proyectado, debido al alto nivel de ingresos para este periodo, lo que representa de forma concatenada el alto nivel de gastos con que se opera. Para septiembre, octubre y noviembre existió un sobrecumplimiento del plan por encima del real. En octubre se observó una menor variación de lo real con respecto a lo planificado. Hubo un grado de eficiencia de 105 % para los ingresos y del 108 % para los costos y gastos, por lo que quedó demostrada la efectividad del plan propuesto.

La utilidad a lo largo del primer semestre muestra que el plan fue inferior al real, cuestión que demuestra la efectividad con que funciona la cooperativa, siendo los meses de mayor acercamiento a lo estimado abril, mayo y junio. La utilidad real fue de $ 37 996,74, $ 4 608,62 y $ 13 459,92, respectivamente. Se proyectó una utilidad negativa de $ 2 009,61.

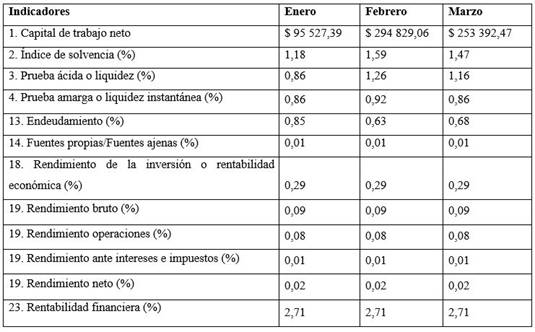

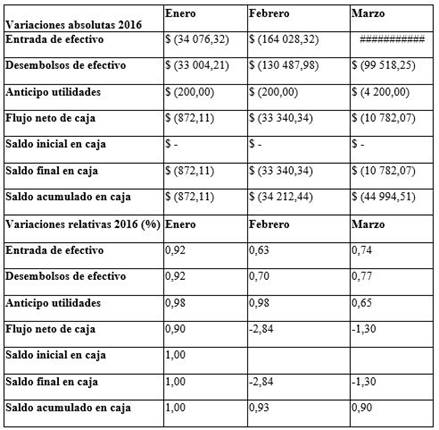

La utilidad para el mes de noviembre muestra una menor variación, representada en términos negativos por un real de $ 3 730,02 y un plan de $ 2 009,61. Le siguen los meses de julio y septiembre. Para el cierre del primer trimestre del 2016 tanto las entradas como los desembolsos de efectivo reales superaron a los planificados para los tres meses evaluados. Hubo suficiente capacidad de pago y de financiamiento para hacer frente a sus deudas y a futuras inversiones. Esto quedó demostrado al tomar como promedio los tres meses estimados del estado proforma del presupuesto efectivo para el año 2015, siendo su valor de $ 457 995,96, mientras que el acumulado real arrojó el valor de $ 431 302,94.

Los activos y pasivos reales se manifestaron por debajo de lo estimado. El mes de enero presentó la menor variación: el activo y pasivo real fueron de $ 567 131,51 y $ 439 462,81, respectivamente, mientras que la previsión fue de $ 619 155,71 y $ 523 628,32.

La partida de patrimonio sobrecumplió el plan. El mes de enero tuvo la mayor variación, correspondiente a un real de $ 127 668,72. Le siguen febrero con $ 108 311,43 y marzo con $ 108 812,31. El plan se comportó con carácter constate para los tres meses: $ 5 000,00. La partida con mayor peso en el capital estimado de la cooperativa, al igual que en el periodo del 2015, fue la utilidad o pérdida de $ 40 694,30, cuando el monto total de capital fue de $ 15 000,00 para el primer trimestre del año 2016.

Los ingresos y costos planificados de la cooperativa para este periodo superaron al real, aunque para enero el acercamiento fue mayor, con un real de ingresos y costos de $ 411 051,60 y $ 395 440,76, mientras que lo planificado fue de $ 445 127,92 y $ 428 444,97 para estas dos partidas. En el mes de enero incidió sobre el total de los costos y gastos con mayor peso el costo de venta, con un real de $ 244 282,93 y un plan de $ 314 693,07.

La utilidad para el primer trimestre del 2016 muestra beneficios al ser sobrecumplido el plan para los tres meses evaluados con mayor proximidad de equilibrio sobre este indicador en febrero, marzo y, por último, enero, con la mayor variación, ya que los ingresos reales fueron de $ 16 857,29, $ 1 700,88 y $ 7 810,85, mientras que la previsión se comportó constante con un importe para cada uno de $ 5 564,77.

Aunque el nivel de actividad se comportó por debajo de lo planificado durante el trimestre, es válido destacar que la cooperativa obtuvo mayor utilidad debido a una disminución de los costos reales con respecto a los proyectados, por lo que es evidente que la utilidad real sobrecumplió el plan en un 208 % (Anexo 2 y Anexo 3).

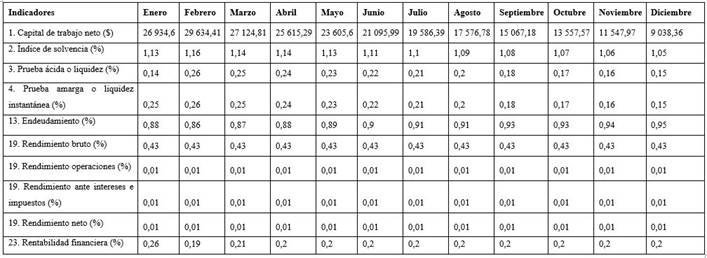

3.1. Análisis de los estados proformas mediante el uso de las razones financieras

Para el análisis de los estados proforma de la cooperativa para los periodos 2015 y 2016 se hizo uso de razones financieras por su enorme importancia en la gestión económico-financiera, debido a que brindan información fundamental en aspectos críticos, como son el endeudamiento, los niveles de liquidez, la gestión de su actividad comercial y la rentabilidad obtenida por cada peso invertido, para consultar las razones propuestas, su forma de cálculo y significado.

Esto permite verificar los objetivos de la cooperativa y analizar los indicadores, lo que propicia a los planificadores una herramienta para considerar nuevamente valores estimados y comprobar si se adecuan o no a resultados deseados. Dicho análisis se realizó tomando en consideración la información que brinda cada una de estas razones para examinar la actividad de la cooperativa en su conjunto.

La Concha, al cierre del periodo económico 2015, exhibió como promedio un capital de trabajo de $ 20 032,08, mientras que el real era de $ 755 241,10. Presentó la suficiente capacidad para enfrentar sus obligaciones y deudas, incluso las más urgentes.

Los márgenes de rendimiento bruto planificados fueron de un 43 %, mientras que el real alcanzó un 81 % por cada peso invertido, lo que demuestra un 38 % de sobrecumplimiento por encima de lo planificado, ocasionado por un aumento de los ingresos por venta. El margen de rendimiento operacional estimado se mostró en términos relativos al cierre del 2015 con un 1 %, siendo relativamente bajo, mientras que el real fue de un 12 %, lo cual indica una mejor gestión respecto a lo planificado. El margen de rendimiento neto exhibido en la cooperativa a partir de los valores de la utilidad bruta concurrida con un bajo nivel de gastos operacionales logró obtener ganancias de un 1 % durante el año 2015. Se sobrecumplió lo planificado con un rendimiento real del 10 % debido al incremento de las ventas.

La cooperativa muestra una estabilidad en su prueba ácida. Esta tiene en cuenta las partidas que son convertibles en dinero fácilmente. Por cada peso que se debe, se tiene 0,20 pesos de cobertura, lo cual revela que no se tiene la solvencia económica suficiente para cubrir las obligaciones de corto plazo en caso de una contingencia; esto se debe a que la mayoría de sus activos circulantes están invertidos en materia prima, lo que provoca altos costos de almacenamiento y afecta la rentabilidad de la cooperativa y de sus socios.

El nivel de endeudamiento plan es alto. Al cierre del año 2015 fue de un 90 % debido a las grandes existencias que mantiene en inventarios. No es viable continuar acrecentando el financiamiento por terceros, pues el nivel real de endeudamiento fue de un 88,87 %, aunque no constituye una preocupación urgente debido a la buena capacidad de pago que posee. Se exhorta a los socios del establecimiento a disminuir el nivel de endeudamiento.

El plan propuesto se manifiesta por debajo de la realidad debido a la utilización de igual comportamiento del escenario del año anterior, por lo que algunos meses no se ajustan a la situación actual de la cooperativa, aspecto que debe ser superado para próximos procesos de planificación (Anexo 4 y Anexo 5).

4. ANÁLISIS DE RIESGOS

Al ser emitidos los estados proformas para los periodos económicos 2015 y 2016, se realizó un análisis de riesgo en aras de prever lo que pasaría si ocurrieran escenarios diferentes al original y así conocer los resultados esperados de la cooperativa ante distintos contextos para operar en consecuencia y prevenirlos o minimizar su impacto en caso de ser negativos. Producto de todo lo anteriormente mencionado se realizó un análisis de sensibilidad unifactorial o univariable.

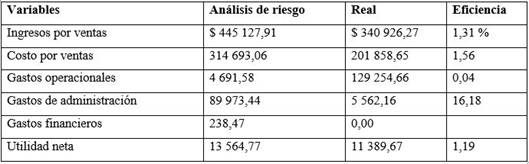

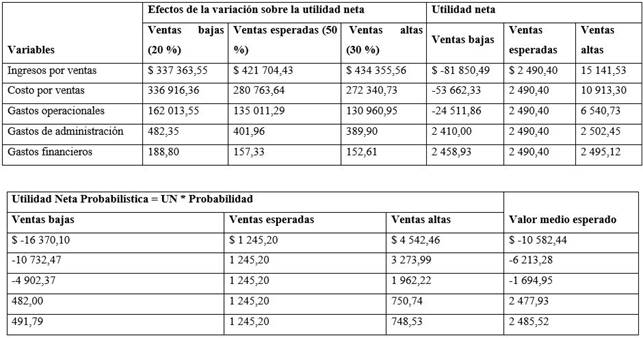

El objeto de este tipo de análisis es la selección de las variables y parámetros «críticos», donde, manteniendo las demás variables constantes, se analizan los efectos que provoca la variación de una de las escogidas. Las variables a considerar son los ingresos por ventas, los costos de ventas, los gastos operacionales, los financieros y los de administración. El resultado de salida definido será la utilidad neta como principal cuenta que muestra los resultados netos de la cooperativa. Se propone la planificación ante los siguientes escenarios: ventas bajas, ventas esperadas y ventas altas.

Para ilustrar los diferentes escenarios bajo determinado contexto, resulta de utilidad tener en consideración una serie de valores «optimistas» y «pesimistas» para las variables definidas. Se decidió tomar como efecto de la variación sobre la utilidad neta para las ventas bajas un escenario del 20 %, para las ventas esperadas el 50 % y para las ventas altas el 30 %.

Los resultados de salidas que más variación presentan de un escenario al otro son las variables más sensibles a los cambios y, por tanto, a las que mayor rigor en el pronóstico y mayor nivel de atención hay que prestarles. La utilidad neta presenta afectaciones ante los distintos escenarios propuestos.

Se exhibe la utilidad neta bajo el escenario esperado para el año 2015 de $ 2 490,40. Al modificar las variables consideradas se presentan afectaciones negativas y positivas. Para el año 2015 esta variación fue para los ingresos de $ 10 582,44 y para los costos de venta de $ 6 213,28, ambos en términos negativos.

El grado de eficiencia para los ingresos al cierre del 2015 fue del 95 %, con un real de $ 445 127,92. El análisis del riesgo había mostrado una suma de $ 421 704,43. Para el cierre de marzo del 2016 se presentaron como variables críticas los ingresos y costos de venta, con una desviación estándar de $ 38 055,18 y $ 26 903,96, respectivamente, cuando la utilidad neta esperada era de $ 13 564,77 para iguales escenarios de ventas que los propuestos para el 2015.

El grado de eficiencia para los gastos de administración al cierre del primer trimestre del 2016 era de un real de $ 5 562,16, cuando el análisis del riesgo mostró $ 89 973,44, lo cual evidencia un ahorro en dicha partida (Anexo 6, Anexo 7, Anexo 8 y Anexo 9).

CONCLUSIONES

La caracterización de la cooperativa La Concha posibilitó conocer las causas por las cuales es empírica la planificación financiera que realiza, pero al mismo tiempo se reconoce la necesidad del empleo de un proceder que los guíe para realizar esta actividad según sus particularidades. El análisis del costo-beneficio del procedimiento resultó ser factible ya que permitió conocer el comportamiento real con respecto al plan de los periodos desde el año 2015 hasta marzo de 2016. Demostró ser superior al anterior por brindar una información más completa para medir la gestión económico-financiera de la cooperativa, además de servir como herramienta para controlar dicha gestión, pues el primero solo se limitaba a brindar el estado de rendimiento proyectado.

Anexos

Anexo 1 Cronograma de pago de los préstamos de la cooperativa no agropecuaria La Concha y la decisión de comprar el activo

Anexo 2 Variaciones absolutas y relativas para el presupuesto efectivo plan contra real para el año 2015

Anexo 3 Variaciones absolutas y relativas para el presupuesto efectivo plan contra real para el año 2016

Anexo 6 Análisis de escenarios propuesto para la cooperativa La Concha para el periodo económico 2015

Anexo 7 Análisis de escenarios propuesto para la cooperativa La Concha para el periodo económico 2016