INTRODUCCIÓN

La auditoría como herramienta de control facilita y brinda una adecuada respuesta a la petición de las responsabilidades que se exigen en las actuales condiciones del país. La promulgación de la Ley No. 107 de 2009 «De la Contraloría General de la República» (Asamblea Nacional del Poder Popular, 2009) es un salto significativo ya que establece un reordenamiento del marco jurídico de esta profesión, lo cual coadyuva al fortalecimiento del control económico-administrativo y contribuye al perfeccionamiento de la gestión de las entidades.

Un eslabón importante en las economías, donde es imprescindible una adecuada gestión, son las instituciones financieras por los cuantiosos recursos que poseen. Estas brindan apoyo financiero-crediticio a los diferentes actores como un verdadero dinamizador. En el caso del sector no bancario es importante una adecuada gestión de sus procesos que le permita una subsistencia eficiente y el logro de los objetivos en los diferentes escenarios. Este tema es analizado desde los albores de las crisis financieras de los años setenta, debido a los excesivos riesgos que se corre, en ocasiones, sin un nivel mínimo de capital en mercados competitivos y con incertidumbre.

El objetivo de esta investigación se relaciona con los elementos conceptuales y los términos de la auditoría interna en las instituciones financieras no bancarias enfocadas en el desarrollo de una metodología. Entre los propósitos que persigue se encuentra exponer un análisis crítico de las diferentes tendencias en cuanto a las normativas y enfoques doctrinales para su desarrollo, de conjunto con los elementos más avanzados del gobierno corporativo, así como presentar el modelo de las tres líneas de defensa y la gestión integral de riesgos.

METODOLOGÍA

Para el diagnóstico de la investigación se utiliza, según Hernández y Mendoza (2018), la investigación no experimental, definida como los «estudios que se realizan sin manipulación deliberada de variables y en los que se observan los fenómenos en su ambiente natural para analizarlos» (p. 175). Los métodos empleados fueron analítico y síntético. Estos permitieron realizar un análisis de la situación actual sobre la gestión de las instituciones financieras no bancarias. Además, se empleó el inductivo-deductivo que facilitó llevar el estudio de lo particular a lo general y viceversa, para luego establecer las debilidades y las fortalezas, los resultados, las conclusiones generales y las recomendaciones.

RESULTADOS

Gestión de riesgos y gobierno corporativo en las instituciones financieras no bancarias cubanas

Las instituciones financieras tienen un papel fundamental en las economías. En efecto, les permite a los distintos intermediarios financieros crear y transformar activos para realizar su gestión y planes futuros de inversiones, aportar eficiencia y eficacia en la asignación del capital y proporcionar el acceso al sistema de pagos que aseguran la circulación del dinero dentro de un país o entre países. Estas operaciones realizadas dependen de su tipo y objeto social y son diversas, como las bancarias y las no bancarias y aseguradoras. Constituyen sociedades y fondos de inversión. Castro Formento (2010), a diferencia del Consejo de Estado de Cuba (2018), agrupa a todas las del sector no bancario en instituciones financieras no bancarias.

El desarrollo de las instituciones financieras no bancarias ha estado matizado en la época actual a través de la creación de nuevos productos o servicios que incluyen la transferencia de riesgos como parte de la innovación financiera, la modificación de procesos con la implementación de nuevas técnicas de administración y mejoramiento de riesgos, así como mercados con nuevas estructuras y la aparición de otros. Estos fueron innegablemente positivas para el progreso de cualquier economía hasta el estallido de la crisis del año 2007. Esta mostró las fallas que presentaba el gobierno corporativo en las instituciones financieras, las debilidades en el ejercicio de las responsabilidades de la propiedad de los dueños, la deficiente administración de riesgos, la opacidad que mostraban los estados financieros por el alto contenido de productos derivados de esta innovación financiera que impedían avizorar a tiempo la fragilidad de sus reservas de capital.

Estas lecciones conllevaron a la necesidad de actualizar el gobierno corporativo. Este, según criterio del auditor a partir de los elementos comunes de Banco de Pagos Internacionales (2015), Organización para la Cooperación y el Desarrollo Económico (2015), Cámara de Comercio de Medellín para Antioquia (2016), León (2017), se puede considerar como el conjunto de reglas, procesos, relaciones entre la dirección y otras partes interesadas de acuerdo a su estructura, funciones de control, gestión de riesgos y auditoría interna que contribuye a los objetivos de la institución, el mejor uso de los recursos y la transparencia contable.

La correcta implementación debe realizarse de acuerdo al tamaño, complejidad, relevancia económica, estructura organizacional y perfil de riesgo a tener con lo planteado por el Banco de Pagos Internacionales (2015). No es solo actualizar el marco regulatorio y de procedimientos propios, sino que debe llegar más alla, al permitir incrementar la productividad, rendimiento y competitividad en el mercado financiero y obtener beneficios económicos y aportando a la sociedad.

El gobierno corporativo en la actualidad está siendo complementado como forma de aseguramiento con el modelo de las tres líneas de defensa, según establecen The Institute of Internal Auditors (2013, 2020), Anderson y Eubanks (2015), Instituto de Auditores Internos de España (2016), León (2017), Deloitte (2018). Este modelo adecuado a las características de las instituciones permite un enfoque sistémico, la correcta definición de funciones, papeles y responsabilidades, la comprensión de la gestión de riesgos y de control. A su vez, proporciona de manera simple, efectiva y flexible una garantía eficaz al logro de los objetivos propuestos de conformidad con las regulaciones vigentes establecidas por los organismos correspondientes, las políticas y procedimientos internos de estas.

Cada línea de defensa, desde la identificación y gestión de los riesgos con enfoque gerencial pasa por la supervisión, control y cumplimiento y proporciona un aseguramiento independiente con la auditoría interna. Si es correctamente definida y se cumple de forma eficaz, aumenta la probabilidad de obtener los éxitos en la gestión institucional.

En el caso de la primera línea de defensa, las direcciones, gerencias, departamentos operativos y áreas de negocios identifican, evalúan, controlan y asumen los riesgos y los métodos necesarios para manejarlos (The Institute of Internal Auditors, 2013, 2020;. Instituto de Auditores Internos de España, 2016). Además, trabajan a partir de un efectivo diseño, implementación y ejecución de su sistema de control interno (Contraloría General de la República de Cuba, 2011; Anderson y Eubanks, 2015; Committee of Sponsoring Organizations of the Treadway Comission, 2017) y ejecutan procedimientos de control sobre estos riesgos como parte de la administración operativa constantemente.

La segunda línea de defensa, al proporcionar conocimientos sobre los riesgos, crea, asesora y/o monitorea los controles, con cierto grado de autonomía como funciones de gestión y consolidación respecto a la primera. Ambas trabajan unidas con el uso de la misma terminología, herramientas y procesos hasta donde sea posible, pero controladas y supervisadas por las juntas de accionistas y/o consejos de dirección. Es importante que se logre el desarrollo de una adecuada cultura de gestión de riesgos, a partir de las áreas o direcciones que incluyen. Debe tenerse en cuenta el nivel de apetito de riesgo definido y garantizar los requerimientos de los controles preventivos, según refieren el Instituto de Actuarios Españoles (2017) y León (2017). La implementación o modificación de los procesos de control y riesgos de las instituciones son considerados importantes por el The Institute of Internal Auditors (2013, 2020) por su perspectiva de supervisión basada en riesgos, según considera López (2013), y porque les permite los objetivos institucionales.

La gestión integral de riesgos como principio del gobierno corporativo es importante para las instituciones porque como proceso dinámico, proactivo, sensible al cambio y estratégico (Banco Central de Cuba, 2018; Banco Central de la República de Argentina, 2019) crea valor y sienta las bases (Martínez y Blanco, 2017) para identificar los riesgos, analizarlos, evaluarlos y tratarlos. Incluye la transferencia y aceptación para minimizar su impacto. Por otra parte, Melo (2015) y el Banco Central de la República de Argentina (2019) consideran que la gestión integral de riegos debe estar diseñada de acuerdo al tamaño, complejidad de sus operaciones, productos y servicios con un flujo informativo de forma horizontal, vertical y transversal de manera cualitativa, cuantitativa y prospectiva.

Su implementación se ha realizado a partir de las particularidades propias de cada nación y de directrices planteadas por el Banco de Pagos Internacionales (2015) con la emisión de lineamientos como los aprobados por el Banco Central de la República de Argentina (2019) o las normas establecidas por el Banco Central de Cuba (2018). Es importante señalar que no ha existido uniformidad en el documento normativo que rige la gestión integral de riesgos, pero, en su esencia, todos tienen elementos comunes que permiten su aplicación y desarrollo. Para las instituciones financieras no bancarias estos se miden a través de los riesgos financieros y no financieros. Los primeros son liquidez, crédito, concentración, contagio, contraparte, mercado, tasa de interés, tipo de cambio, solvencia, mientras que los segundos son los operacionales, legales, de negocio o estratégicos, tecnológicos, de cumplimiento, uso indebido de los servicios bancarios y financieros, reputacionales, de país y de transferencia (Superintendencia de Bancos, 2010, 2017; Banco de Corrientes, 2017; Banco Central de Cuba, 2018; Banco Central de la República de Argentina, 2019).

La actual evolución de los riesgos es emergente en muchos casos y complejos en otros. Con diversas interrelaciones entre ellos provocan que las instituciones financieras no bancarias tengan la necesidad imperiosa de progresar en modelos de gestión para optimizar recursos y conseguir una coordinación adecuada entre todos los actores de esta. En este escenario la auditoría interna tiene una oportunidad única ya que cuenta con una visión panorámica y experiencia en la cobertura de riesgos. Además, agregar valor como tercera línea de defensa.

Auditoría interna en las instituciones financieras no bancarias

Los resultados que brinda la auditoría han de convertirse en el eje central para el combate frontal contra los hechos delictivos y las manifestaciones de corrupción. En este sentido, se encuentra como primer eslabón la auditoría interna. Esta mejora y protege el valor de las instituciones desde un punto de vista crítico, asegura a los organismos del gobierno corporativo la más alta independencia respecto a la diligencia en sus funciones y supervisa su efectividad. Además, vela por la gestión de riesgos y el control interno y evalúa la forma en que se desarrollan y operan las dos primeras líneas de defensa.

La auditoría interna se describe como la actividad independiente y objetiva, practicada por profesionales facultados que son empleados de la propia organización, con un enfoque sistémico y disciplinado para agregar valor y mejoras en las instituciones en los procesos de gestión de riesgos, control interno y gobierno corporativo permitiendo contribuir a la prevención y detección de indisciplinas, ilegalidades y manifestaciones de corrupción administrativa (Bank for International Settlements, 2012; Consejo de Estado de Cuba, 2017; Instituto de Auditores Internos de España, 2017a, 2017b).

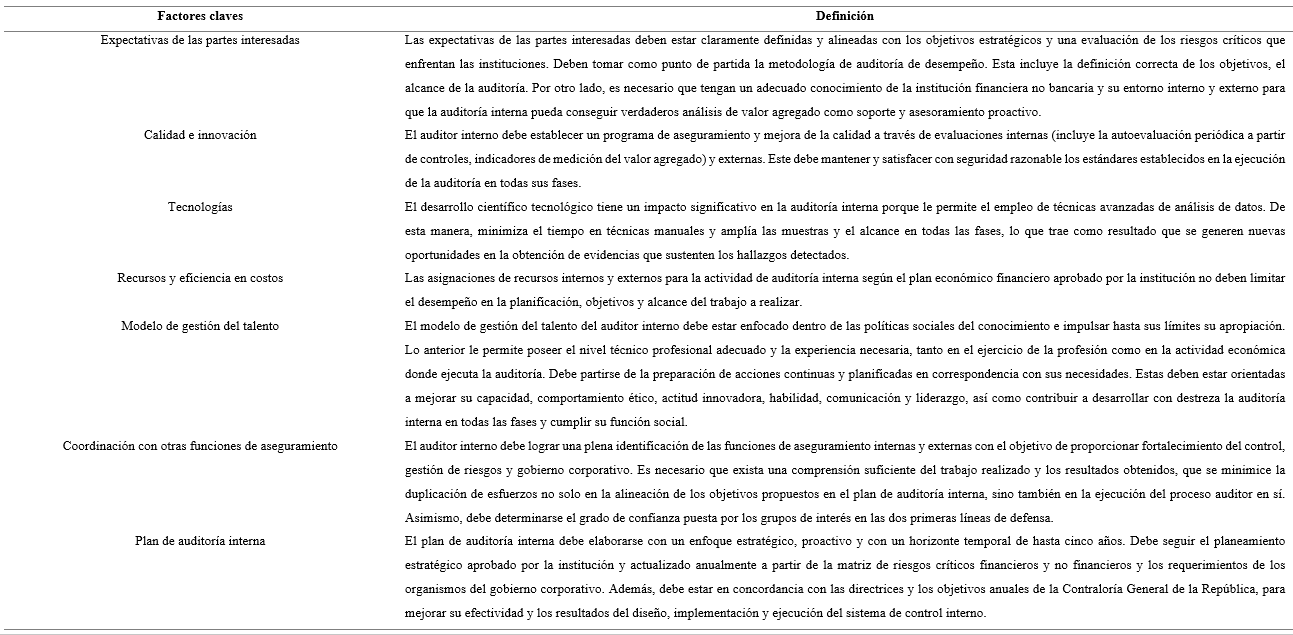

La extensión, efectividad, profundidad y calidad del trabajo de la auditoría interna, según PricewaterhouseCoopers S. L. (2014) depende de atributos. Sin embargo, para el Bank for International Settlements (2012) el Instituto de Auditores Internos de España (2016) y Función Pública (2017), se deben establecer factores claves de buenas prácticas con alta interrelación entre ellos que permitan maximizar el trabajo y la labor que se realiza. A partir de lo expresado por el Bank for International Settlements (2012), PricewaterhouseCoopers S. L., (2014), Instituto de Auditores Internos de España (2016), Función Pública (2017), International Federation of Accountants (IFAC) (2018), Contraloría General de la República de Cuba (2020b), se elabora la Tabla 1, donde aparecen reflejados los factores claves que se consideran importantes.

Según el Bank for International Settlements (2012), las instituciones financieras no bancarias deben contar con la función de auditoría interna y practicarse basada en riesgos a partir del modelo de revisión operativo, preventivo y estratégico que establece el Instituto de Auditores Internos de España (2014). Con este objetivo, revisan la matriz de riesgos reflejado por Hernández (2009) para comprobar cuestiones de administración, seguridad, solidez y confianza. Su diseño debe estar vinculado a las metas, procesos y subprocesos de estas y tener estrecha relación con la planeación estratégica. El punto de partida debe ser el fomento de nuevas herramientas y técnicas innovadoras que permitan orientar los cambios y anticiparse, de esta manera, a la detección proactiva de riesgos emergentes, en ocasiones desconocidos. Más allá de las valoraciones periódicas que se realizan, es necesario obtener las evidencias suficientes, competentes y relevantes que ayuden a la formación del juicio profesional y aplicar procedimientos vinculados al riesgo de auditoría, con la conformación actualizada de la incorrección material que incluye al inherente y al de control (IFAC, 2018).

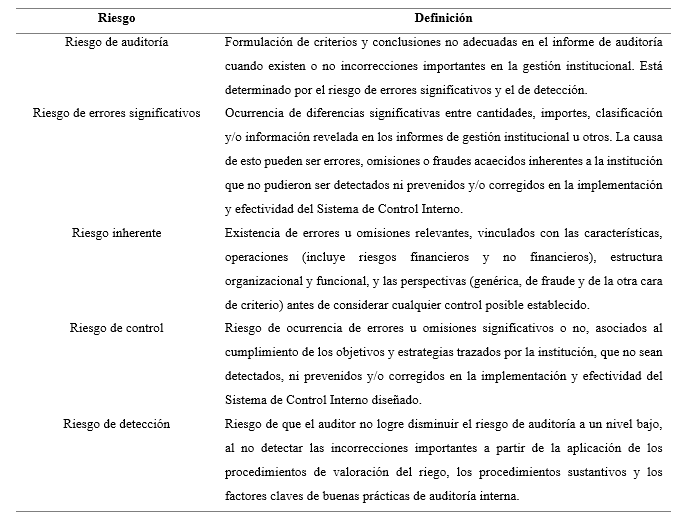

Aunque el riesgo de auditoría y sus componentes, según IFAC (2018), tiene un enfoque vinculado con la auditoría financiera, en esta investigación estamos de acuerdo con Pozo Ceballos (2014) y Contraloría General de la República de Cuba (2020a, 2020b, 2020c) en que se adecua a cualquier tipo de auditoría (Tabla 2)

De acuerdo con Pozo Ceballos (2014), el riesgo de errores significativos puede determinarse mediante la valoración del sistema de control interno a partir de la aplicación de la guía de autocontrol. Sin embargo, European Court of Auditors (2017) lo considera como una ecuación que incorpora tres de los atributos del hallazgo de auditoría: condición, causa y efecto. Las instituciones financieras no bancarias deben vincularse con los elementos definidos en la gestión integral de riesgos (Banco Central de Cuba, 2018). Esto contribuye a la función esencial que tiene la auditoría interna (Contreras Durán, 2015) debido a que es necesario revisar las actividades de control y los riesgos, según la capacidad, apetito y tolerancia.

Estos fueron establecidos por el Instituto de Auditores Internos de España (2017b) y alineados a la planeación estratégica y las expectativas de los órganos del gobierno corporativo. Además, cuentan con una coordinación eficaz con las funciones de la segunda línea, lo que les permite lograr los objetivos y la creación de valor. Lo anterior posibilita el desarrollo de seguimiento y medición del desempeño a través de la evaluación de la rentabilidad a partir de la aplicación de metodologías de auditoría interna basadas en riesgos.

Es necesario impulsar el uso de metodologías de auditoría interna basadas en riesgos para las instituciones financieras no bancarias cubanas como herramientas de trabajo. En efecto, estas contribuyen a elevar profesionalmente el uso adecuado de este recurso humano, incrementan la calidad, efectividad y oportunidad de las acciones de control y evalúan de forma objetiva su gestión institucional, ya que permiten el cumplimiento económico de acuerdo con principios y prácticas administrativas razonables, el control de la eficiencia y de la eficacia de los servicios financieros brindados y el combate de las ilegalidades, indisciplinas y manifestaciones de corrupción.

Por todo lo anterior, la metodología para la auditoría interna basada en riesgos se define como el sistema integrado de procedimientos, técnicas, herramientas y modelos científicos. Estos se aplican con un enfoque de procesos, perspectiva amplia y estratégica, a partir de la matriz para evaluar la idoneidad y oportunidad de la gestión integral de riesgos, buenas prácticas del control interno y el gobierno corporativo. Monitorean el cumplimiento de las legislaciones establecidas, aseguran que las recomendaciones y señalamientos detectados reciban la atención adecuada y agregan valor y mejoras en las instituciones financieras no bancarias cubanas.

CONCLUSIONES

La gestión institucional de las instituciones financieras no bancarias a través de la implementación del modelo del gobierno corporativo y de las tres líneas de defensa debe potenciar el papel que desempeña la auditoría interna en la sociedad. Esto es importante porque la segunda línea de defensa, aunque posee cierto grado de independencia respecto a la primera, tiene como naturaleza una función gerencial. Aunque su propósito es vital, no puede ofrecer a los organismos del gobierno corporativo un análisis independiente en relación a la gestión institucional, integral de riesgos y el grado de diseño, implementación y ejecución del sistema de control interno. Para lograr este objetivo es necesaria la tercera línea de defensa. Esta, al implementar los atributos y factores claves, maximiza su impacto con un enfoque moderno y proactivo, vinculado a la gestión de riesgos institucional y que brinda la información que precisan los organismos del gobierno corporativo.