Introducción

La educación tributaria es un componente esencial en la formación ciudadana, pues aborda distintas conceptualizaciones para fortalecer la comprensión y participación de los individuos en asuntos fiscales. De esta forma se busca dotar a la población de conocimientos técnicos y valores que, actúan para cultivar una conciencia tributaria más amplia y comprometida. Esta conciencia, según González et al. (2019), implica la aceptación de principios que permiten a los ciudadanos entender lo esencial de sus contribuciones para el funcionamiento de la sociedad.

La educación tributaria también se enfoca en la equidad, promoviendo la comprensión de los derechos y obligaciones fiscales, contribuyendo así a la construcción de una sociedad más justa y equitativa. Asimismo, Bordones et al. (2019), señalan que la educación tributaria no solo busca transmitir conocimientos, sino que también aspira a construir una ciudadanía informada, participativa y comprometida con sus responsabilidades fiscales. Esto, contribuye a la formación de individuos capaces de evaluar las políticas fiscales, participar en la toma de decisiones y supervisar de manera efectiva el uso de los recursos públicos.

Bajo estos antecedentes, los programas de educación tributaria tienen por objetivo fomentar la responsabilidad ciudadana en la actualidad, donde el Impuesto al Valor Agregado (IVA) desempeña un rol esencial en este proceso educativo. Según Bordones et al. (2019), destacan la importancia de los programas de educación tributaria en la comprensión y cumplimiento del IVA y se menciona que estos programas no solo buscan promover el pago de impuestos, sino que también mejoran la cultura tributaria por parte de los contribuyentes.

La instrucción fiscal, a través de estos programas, no solo se centra en transmitir conocimientos técnicos, sino que también se orienta hacia la promoción de una conciencia tributaria más amplia y al fortalecimiento de la cultura tributaria en la sociedad. Al reconocer las implicaciones impositivas, los contribuyentes no solo ejecutan sus deberes tributarios de manera más efectiva, sino que también identifican la importancia de los impuestos en el financiamiento de servicios públicos y el desarrollo económico del país. Esta comprensión más profunda puede traducirse en un mayor compromiso cívico, ya que los ciudadanos se vuelven más conscientes de cómo sus contribuciones fiscales, impactan en el progreso y bienestar de la sociedad.

Además, los programas ayudan a superar la falta de conciencia ciudadana sobre la relevancia de aportar con impuestos, en lo que respecta al IVA, un impuesto que a menudo se encuentra entre los menos comprendidos. Al abordar este déficit de comprensión, se facilita el camino para una mayor aceptación y cumplimiento voluntario de las obligaciones tributarias, reduciendo así la resistencia al pago de impuestos. A su vez, tiene un impacto positivo en la participación ciudadana, ya que los ciudadanos informados están más propensos a involucrarse en la supervisión del gasto público y en la toma de decisiones fiscales, contribuyendo así a la construcción de una sociedad más transparente y responsable.

Los programas de educación tributaria, al impulsar la comprensión del sistema tributario, no solo cumplen un papel educativo y formativo, sino que también son impulsores para el fortalecimiento de la cultura tributaria. Al dotar a los contribuyentes de conocimientos específicos, estos programas presentan herramientas esenciales para construir una sociedad informada, participativa y comprometida con sus responsabilidades fiscales, promoviendo así el bienestar social y económico. Este enfoque integral contribuye a la construcción de una ciudadanía consciente, capaz de tomar decisiones que beneficien a la comunidad, consolidando así una base sólida para el desarrollo sostenible.

Los autores Mendieta et al. (2020), señalan que el fortalecimiento de la cultura tributaria en un país es otro beneficio destacado de los programas de educación fiscal. Estos promueven la comprensión ciudadana sobre la importancia de los impuestos, y fomentan la disposición a contribuir al progreso de la sociedad, de igual manera al mejorar la transparencia y rendición de cuentas en el ámbito gubernamental, la instrucción fiscal facilita que los ciudadanos comprendan mejor cómo se utilizan los ingresos fiscales, y cómo se toman las decisiones en materia fiscal. El impacto no se limita a la disposición de los ciudadanos a pagar impuestos, sino también abarca una comprensión más profunda de la utilización de los ingresos fiscales. La instrucción fiscal, al mejorar la transparencia y la rendición de cuentas en el ámbito gubernamental, proporciona a los ciudadanos las herramientas necesarias para comprender cómo los recursos impactan en el desarrollo de la sociedad.

Los problemas asociados a la carencia de educación fiscal son evidentes. La evasión fiscal, causada por la falta de comprensión sobre este impuesto, puede llevar al incumplimiento de las obligaciones tributarias. Esta problemática se agrava con la desconfianza en las instituciones gubernamentales y la gestión de los recursos públicos, afectando la estabilidad y el desarrollo económico. La problemática se acentúa cuando se combina con la desconfianza arraigada en las instituciones gubernamentales y la percepción negativa de la gestión de los recursos públicos. La falta de comprensión sobre cómo se utilizan los ingresos fiscales, puede agotar la confianza pública en la capacidad del gobierno para administrar de manera efectiva y equitativa los recursos financieros, esta desconfianza, a su vez, tiene el potencial de socavar la estabilidad y el desarrollo económico al afectar la inversión y la participación ciudadana en procesos económicos (Cabrera et al., 2020).

Cabe señalar que, la escasa participación ciudadana, en parte derivada de la falta de educación fiscal, representa una amenaza para la supervisión del gasto público, una ciudadanía no informada y poco comprometida puede limitar la capacidad de la sociedad para evaluar de manera crítica cómo se utilizan los recursos públicos y para exigir responsabilidad a las autoridades gubernamentales. Este déficit participativo no solo impacta la transparencia en la administración de los fondos públicos, sino que también obstaculiza la rendición de cuentas, elementos esenciales para el buen funcionamiento de una sociedad democrática.

En este escenario, la implementación de programas de educación tributaria dirigidos a diversos grupos de interés, como ciudadanos individuales, empresas, profesionales contables y estudiantes, se convierte en un agente de cambio, ya que estos programas buscan no solo mejorar la comprensión del sistema tributario, sino también fomentar el cumplimiento voluntario de las obligaciones fiscales y promover una cultura de transparencia y responsabilidad en asuntos tributarios. Estos programas no se limitan a ofrecer información técnica sobre el sistema tributario. Más allá de eso, aspiran a ser partícipes del cambio de actitud y comportamiento, por lo que buscan, en primer lugar, mejorar la comprensión de los contribuyentes sobre sus derechos y responsabilidades fiscales, ofreciendo una visión clara y accesible del complejo mundo tributario, la meta no es solo aumentar el conocimiento técnico, sino también fomentar una conciencia tributaria más amplia que impulse la toma de decisiones informadas y éticas.

Asimismo, estos programas son promotores de una cultura de transparencia y responsabilidad en asuntos tributarios. No solo se trata de que los ciudadanos conozcan cómo funciona el sistema, sino de crear una sociedad que demande y participe en procesos fiscales transparentes. La transparencia, acompañada de una ciudadanía informada, se convierte así en una poderosa herramienta para supervisar la administración de los recursos fiscales y exigir responsabilidad a las autoridades tributarias.

Las metodologías más utilizadas en estos programas son conferencias, talleres, material educativo impreso, plataformas virtuales y programas de capacitación en línea. La variedad de metodologías empleadas refleja la necesidad de adaptarse a distintos estilos de aprendizaje y niveles de familiaridad con el sistema tributario. Este enfoque diversificado busca no solo superar la complejidad inherente al sistema tributario, sino también abordar la falta generalizada de conciencia ciudadana. Estos esfuerzos contribuyen a construir una ciudadanía informada y comprometida en cuestiones tributarias, fortaleciendo así la cultura tributaria y el bienestar social y económico. (Banco de Desarrollo Ecuador, 2021)

En América Latina, la implementación de diversos programas tributarios ha demostrado ser esencial para abordar la complejidad del sistema impositivo, al mismo tiempo que se adapta a las diversas preferencias y necesidades de aprendizaje de la población. Estos esfuerzos integrales, no solo mejoran la comprensión pública de impuestos, sino que también enfrentan los desafíos y problemas inherentes a los sistemas tributarios en general. Este compromiso educativo adquiere una importancia aún mayor al considerar la relación intrínseca entre los impuestos y los recursos disponibles para el Estado.

En este ámbito, los impuestos se presentan no solo a manera de una carga impositiva, sino a manera de una obligación legal para ciudadanos y empresas que generan ingresos. Estos recursos son importantes para el financiamiento de proyectos y programas nacionales, sosteniendo así el funcionamiento del país. La cultura tributaria surge a modo de un pilar elemental en la estabilidad económica y el desarrollo sostenible de América Latina. Un sistema tributario eficiente y equitativo se convierte en un elemento esencial para garantizar la sostenibilidad de las finanzas públicas y proporcionar los recursos necesarios para programas sociales, infraestructura y servicios públicos. En este sentido, la percepción ciudadana de que los impuestos se utilizan de manera justa y eficiente fortalece la participación de la sociedad.

La falta de promoción de una cultura tributaria puede generar varios problemas en el sistema económico, siendo una preocupación en varios países de la región. Esto se debe a factores de la alta informalidad económica y la percepción de corrupción en las instituciones gubernamentales. Situación que afecta la confianza de la población, lo que hace que la gente sea menos propensa a cumplir de manera voluntaria con sus obligaciones tributarias. Es importante notar que esta desconfianza impacta la recaudación de impuestos y debilita la relación entre el Estado y los contribuyentes, dificultando el fortalecimiento del sistema tributario y, por consiguiente, el desarrollo integral de la sociedad. Para abordar este problema de manera efectiva, es importante impulsar iniciativas que promuevan una cultura tributaria sólida, incluyendo estrategias educativas que expliquen la importancia de los impuestos y cómo estos contribuyen al bien común (Mora, 2022).

En América Latina existen países, en los cuales las experiencias han contribuido a moldear el panorama tributario en la región. Pues cada nación ha desarrollado su propia historia y enfoque en relación con los impuestos, influenciando la percepción y comportamiento de sus ciudadanos. En México, por ejemplo, la cultura tributaria se ha visto moldeada por la interacción de factores históricos, económicos y sociales. La recaudación fiscal en este país ha experimentado diversas transformaciones a lo largo del tiempo, y comprender la cultura tributaria mexicana implica examinar la relación entre la población y las políticas impositivas que buscan financiar el desarrollo económico y social (Palma et al., 2022).

En Brasil, la cultura tributaria ha estado marcada por la complejidad de su sistema fiscal y las constantes reformas en busca de una mayor eficiencia y equidad. La percepción de los brasileños frente a los impuestos se ha forjado en un entorno de diversidad económica y social, influyendo en la forma en que la sociedad participa y se relaciona con el sistema tributario. Argentina, por su parte, ha enfrentado desafíos particulares en su cultura tributaria, con fluctuaciones económicas que han incidido en la percepción de los ciudadanos hacia el pago de impuestos. La evolución de las políticas fiscales y la dinámica entre el Estado y los contribuyentes en Argentina ha dejado una marca única en la percepción y participación de los ciudadanos en el sistema tributario. Este fenómeno, característico de la realidad argentina, se inserta en el contexto más amplio de América Latina, donde las políticas tributarias y las interacciones entre el Estado y los contribuyentes varían de manera significativa.

En el estudio de la cultura tributaria en los países destacados de América Latina, se evidencia una diversidad de enfoques y estrategias tributarias, como se detalla en la Tabla 1. Cada nación ha desarrollado su propio sistema impositivo para atender sus necesidades económicas, sociales y políticas específicas. Esta diversidad no solo refleja las disparidades en las estructuras económicas y niveles de desarrollo, sino también las distintas prioridades gubernamentales y la gestión de recursos naturales en cada rincón de la región.

Tabla 1 - Tipos de impuestos en América Latina.

| País | Impuestos |

|---|---|

| México |

Impuesto sobre la Renta (ISR). Impuesto al Valor Agregado (IVA). Impuesto Especial sobre Producción y Servicios (IEPS). Impuesto sobre Nómina. Impuesto Predial (sobre la propiedad). |

| Brasil |

Impuesto sobre la Renta (Imposto de Renda). Contribución Social sobre el Lucro Líquido (CSLL). Impuesto sobre Operaciones Financieras (IOF). Impuesto sobre la Circulación de Mercancías y Servicios (ICMS). Programa de Integração Social y Contribuição para o Financiamento da Seguridade Social (PIS/COFINS). |

| Argentina |

Impuesto a las Ganancias. Impuesto al Valor Agregado (IVA). Impuesto sobre los Bienes Personales. Impuesto a los Ingresos Brutos (varía por provincia). |

| Chile |

Impuesto Global Complementario (IGC) para personas naturales. Impuesto Adicional para personas con altos ingresos. Impuesto al Valor Agregado (IVA). Impuesto a la Renta de Empresas (First Category Tax). |

| Colombia |

Impuesto de Renta para personas naturales y jurídicas. Impuesto al Valor Agregado (IVA). Impuesto de Industria y Comercio (varía por municipio). Impuesto Predial Unificado. |

| Ecuador |

Impuesto a la Renta (IR) Impuesto al Valor Agregado (IVA) Impuesto a los Consumos Especiales (ICE) Impuesto a la Salida de Divisas (ISD) Impuesto a la Herencia, Legados y Donaciones Impuesto a los Predios Urbanos (Impuesto Predial) Impuesto a los Vehículos Motorizados (Matriculación Vehicular) Contribución Especial a la Policía Nacional Impuesto a la Salida de Divisas por Turismo (ISD Turismo) |

Fuente: Palma et al. (2022).

La cultura tributaria en Ecuador es asumida como la percepción, actitudes y comportamientos de la población hacia el pago de impuestos, pues enfrenta beneficios y desafíos. Entre los beneficios se destaca la disposición de la población a contribuir a través de impuestos que fortalecen la capacidad del gobierno para proporcionar servicios primordiales, como educación, salud e infraestructura, beneficiando a la sociedad en su conjunto. Por otra parte, este compromiso contribuye a la reducción de la economía informal, ya que los ciudadanos están más inclinados a participar en el sistema fiscal formal. Una cultura tributaria positiva también impulsa la demanda de transparencia y responsabilidad en el uso de los fondos públicos, fortaleciendo la gobernanza y mitigando la corrupción (Cevallos, 2023).

La cultura tributaria en Ecuador enfrenta desafíos considerables. La evasión fiscal persiste a pesar de los esfuerzos gubernamentales, afectando la percepción de equidad del sistema tributario. La desconfianza en la administración tributaria es otro obstáculo, y mejorar la transparencia y eficiencia en la recaudación es decisivo para abordar esta preocupación. De igual modo, la insuficiente educación tributaria contribuye a la falta de comprensión del sistema, lo que afecta la disposición de la población para cumplir con sus obligaciones fiscales. El objetivo del estudio consiste en: Analizar la eficacia de los programas de educación tributaria en el fomento de la comprensión de los contribuyentes, la promoción de la conciencia sobre las obligaciones fiscales y la prevención de la evasión tributaria del IVA en países de Latinoamérica.

Materiales y métodos

La investigación tuvo un enfoque cualitativo que buscó explorar percepciones y experiencias relacionadas con los programas de educación tributaria y la comprensión del IVA en la sociedad. Este enfoque se seleccionó con la intención de recabar información verás, permitiendo así una comprensión más detallada de los fenómenos estudiados. Complementando esta elección, se optó por un análisis descriptivo, lo cual permitió presentar de manera detallada los aspectos claves de la educación tributaria y el IVA. La metodología se sustentó también en una investigación bibliográfica documental, que implicó una revisión crítica de la literatura, permitiendo construir sobre conocimientos previos y establecer conexiones con investigaciones anteriores (Serrano, 2020).

La búsqueda de información se llevó a cabo de manera exhaustiva, empleando diversas fuentes académicas reconocidas, como Redalyc, Scopus, Scielo, Web of Science, ProQuest y Google Académico. Para garantizar una cobertura integral del tema, se utilizaron términos de búsqueda específica, tales como “educación”, “tributación”, “impuesto”, “fiscal”, “programas educativos” y “capacitación”, combinándolos de manera variada. Con el propósito de establecer criterios de inclusión, se determinó que los documentos deben contener información sobre programas de educación tributaria y estar publicados en los últimos cinco años, en donde se revisó un total de 49 artículos que cumplen con lo planteado. En el proceso de exclusión, se descartaron documentos que no abordaban de manera particular el tema en estudio, así como aquellos fuera del período de interés.

La recopilación de datos para la investigación se llevó a cabo mediante una metodología sistemática, que implicó un análisis detallado de los artículos seleccionados para asegurar su alineación con el objetivo de estudio. Este enfoque no solo garantiza la calidad de los datos, sino que también permitió identificar patrones y tendencias relevantes en el ámbito de la educación tributaria. Además, la alineación con el objetivo facilitó la detección de perspectivas emergentes, lo cual permitió así una visión más profunda y actualizada de la evolución en este campo específico.

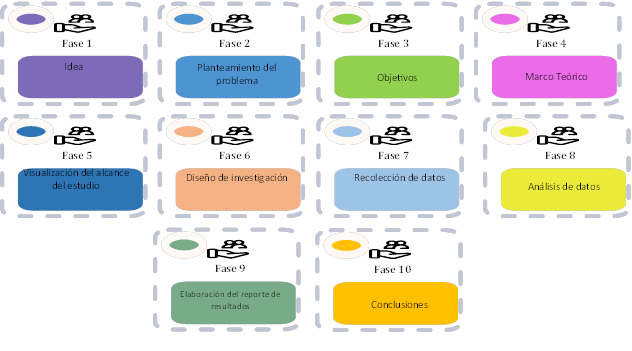

Para el análisis de datos se tomó como referencia la ruta de investigación desde un enfoque cualitativo de Hernández et al. (2021), reconocidos en el ámbito de la investigación social y metodológica. En la figura 1, se presenta de forma visual la estructura metodológica adoptada, delineando con detalle los elementos esenciales identificados a lo largo de todas las Fases de la investigación. Es importante indicar que este esquema no solo sirvió como una guía, sino que también funcionó como una herramienta analítica, facilitando una comprensión más profunda de cómo cada componente se relacionó y contribuyó al estudio.

Resultados y discusión

Análisis de las iniciativas interinstitucionales en el contexto de los programas de educación tributaria en Latinoamérica

La colaboración interinstitucional en el ámbito de la educación tributaria en América Latina se origina como un componente para afrontar los desafíos relacionados con la conciencia tributaria y la responsabilidad fiscal. La necesidad de abordar de manera integral estos desafíos impulsa la relación de esfuerzos para cultivar desde temprana edad una cultura tributaria sólida, con el propósito de formar ciudadanos informados y comprometidos con sus obligaciones fiscales.

Este esfuerzo conjunto busca no solo fortalecer el sentido de responsabilidad en los ciudadanos, sino también sensibilizarlos sobre la importancia de la educación fiscal para el bienestar de la población. La colaboración entre universidades y administraciones tributarias, evidenciada en pasantías de estudiantes universitarios en El Salvador y Brasil, destaca la importancia de formar a las nuevas generaciones en el cumplimiento de obligaciones impositivas mediante el uso de herramientas digitales para fomentar la inclusión digital. Este enfoque no solo responde a la dinámica cambiante de la sociedad moderna, sino que también representa una estrategia proactiva implementada en la actualidad para abordar los desafíos de la educación tributaria.

La inclusión de herramientas digitales en este proceso formativo va más allá de una simple modernización, pues implica reconocer y adaptarse a la realidad de un entorno donde la tecnología desempeña un papel central en la vida cotidiana. Es relevante de abordar la cultura tributaria entre instituciones y Organizaciones No Gubernamentales (ONG) pues se abre la puerta a relaciones estratégicas que van más allá de la colaboración operativa. Abordar la cultura tributaria entre instituciones y ONG no solo significa reconocer las diferencias estructurales y culturales, sino también capitalizar estas relaciones para lograr beneficios más amplios y sostenibles.

La propuesta de implementar programas de educación tributaria para la ciudadanía representa un medio efectivo para fortalecer la comprensión y conciencia fiscal en la sociedad. Algunos de estos programas son llevados a cabo por diversas entidades, incluyendo entidades gubernamentales, instituciones educativas y ONG. Al centrar los esfuerzos en programas educativos diseñados con estrategias, se abre una oportunidad para fomentar un conocimiento más profundo sobre las obligaciones fiscales y su impacto en el bienestar colectivo.

Considerando la relevancia de los antecedentes expuestos, en la Tabla 2, se identifican y analizan de manera integral los diversos programas de educación tributaria implementados en Latinoamérica. Siendo un instrumento clave para sistematizar y visualizar la diversidad de iniciativas educativas vinculadas al ámbito tributario en la región. La tabla permite categorizar los programas según diferentes criterios: país, alcance, objetivo y las colaboraciones institucionales existentes.

Tabla 2 - Programas de educación tributaria en Latinoamérica - aspectos generales.

| Aspectos generales | |||

|---|---|---|---|

| Programas de educación tributaria | País | Alcance y objetivo de los programas | Colaboración institucional |

| Educación cívico-tributaria para fomentar la cultura tributaria, el cumplimiento fiscal y la ciudadanía. | Argentina | Abordar las directrices de la OCDE en materia de educación cívico-tributaria, que forman parte de un enfoque más amplio sobre la moral tributaria. |

OCDE (Organización para la Cooperación y el Desarrollo Económicos). Servicio de Gestión Tributaria Sudafricano (SARS) La Administración Federal de Ingresos Públicos de Argentina (2020, 2023). Administración Tributaria de Togo (OTR) |

| Estrategia de concientización para la formación tributaria de los estudiantes de bachillerato en Venezuela. | Venezuela | Elaborar estrategias para la formación de valores ciudadanos a través de la educación tributaria en la Unidad Educativa San Miguel Febres Cordero. |

Unidad Educativa San Miguel Febres Cordero del Municipio Los Guayo. Alcaldía del Municipio Los Guayos Dirección de Educación del Municipio Los Guayos Dirección de Hacienda del Municipio Los Guayos |

| Educación tributaria y recaudación fiscal de rentas de primera categoría en estudiantes universitarios del Perú. | Perú | Evaluar el nivel educación tributaria relacionado con la recaudación fiscal de rentas de primera categoría en estudiantes universitarios del Perú. |

Ministerio de Economía y Finanzas del Perú Universidad Nacional del Altiplano de Puno |

| Fomentando la cultura tributaria, el cumplimiento fiscal y la ciudadanía. | Estados Unidos | Fomentar una "cultura de cumplimiento" global basado en los derechos y responsabilidades, en el que los ciudadanos ven el pago de impuestos a manera de un aspecto integral de su relación con su gobierno. |

The international and Ibero-American foundation for administration and public policies. Ministerio Federal de Hacienda Dirección General de Tributos y Patrimonio Público (DGID) Instituto keniata La Administración Federal de Ingresos Públicos (AFIP) de Argentina |

| Cumplimiento cooperativo: un enfoque para la fiscalidad sostenible y con múltiples partes interesadas. | Brasil | Proporcionar información básica sobre el programa piloto (en lo sucesivo también denominado “proyecto”). |

Centro de Política Fiscal Global (GTPC). Instituto de derecho fiscal austriaco e internacional de la universidad de economía y empresa de Viena (WU). |

| Programa de orientación tributaria en instituciones educativas del nivel secundario de la provincia de Barranca. | Perú | Demostrar la eficacia de la aplicación de un Programa de Orientación Tributaria en el conocimiento tributario de los estudiantes de dos instituciones educativas del nivel secundario en la provincia de Barranca. |

Universidad Nacional de Barranca mediante Resolución de Comisión Organizadora N° 317-2019-UNAB. Universidad de Economía y Empresa de Viena y Kluwer Law International BV Organización para la Cooperación y el Desarrollo Económicos (OCDE) Cámara de Comercio Internacional (ICC) Asociación de Administraciones Tributarias de la Commonwealth (CATA) |

| Educación tributaria para la inclusión: educación tributaria; nivel secundario. | Argentina | Promover la cultura del cumplimiento voluntario, la formalización de la economía y la inclusión. |

Defensoría del Pueblo Ministerio Público Sindicatura General de la Nación Defensoría del Contribuyente Asociaciones de Defensa del Consumidor |

| Programa de cumplimiento tributario cooperativo como mecanismo de prevención de riesgos tributarios en empresas comerciales. | Ecuador | Prevenir los riesgos tributarios a los que se enfrenta la Empresa Comercial Felipe Mendieta, a través de un programa de cumplimiento tributario cooperativo. |

Universidad Católica de Cuenca. Empresa Comercial Felipe Mendieta. Servicio de Rentas Internas Centro Interamericano de Administraciones Tributarias Superintendencia de Bancos Contraloría General del Estado |

Fuente: Adaptada de Bordones et al. (2019); Callohuanca et al. (2020); Organización para la Cooperación y el Desarrollo Económico (2021); Owens & Leigh (2021); Valverde et al. (2022); Valesaca & Bautista (2023).

En el ámbito de la cooperación interinstitucional, se emprendió una evaluación de los programas de educación tributaria. Como primer punto, se identificó que una metodología educativa, constituye un enfoque sistemático y planificado para facilitar el proceso de enseñanza-aprendizaje. Lo cual ayudó a la selección cuidadosa de estrategias pedagógicas, técnicas de enseñanza y recursos didácticos con el objetivo de lograr un aprendizaje efectivo. Por otro lado, se identificaron los instrumentos educativos, quienes mencionan diversas herramientas y recursos utilizados en la implementación de la metodología educativa. Estos instrumentos incluyen materiales didácticos, tecnologías educativas, libros de texto, plataformas en línea y otros recursos que facilitaron la implementación de la metodología educativa, permitiendo obtener una transmisión más efectiva de conocimientos y promoviendo una colaboración más activa entre los participantes.

En relación con los recursos didácticos aplicados, son elementos materiales destinados a enriquecer y facilitar el proceso de enseñanza-aprendizaje en el ámbito de la metodología educativa. Estos recursos, que abarcan desde materiales impresos hasta medios audiovisuales y recursos digitales, contribuyeron a crear un entorno educativo enriquecedor. Asimismo, se abordaron las técnicas de aprendizaje que se refiere a estrategias específicas empleadas para facilitar y potenciar la adquisición de conocimientos, habilidades y actitudes. Se aplicaron diversas técnicas para enriquecer la experiencia educativa, abarcando desde la lectura comprensiva y la elaboración de resúmenes hasta la realización de actividades grupales, debates y proyectos colaborativos.

Y, por último, se identificaron las evaluaciones educativas que son herramientas esenciales para medir el progreso y el rendimiento de los participantes en el ámbito educativo. Estas evaluaciones proporcionaron una visión detallada de los logros alcanzados, permitiendo ajustar y mejorar los procesos de enseñanza-aprendizaje, cerrando así el ciclo de evaluación educativa (Camargo et al., 2023).

En el ámbito de la educación tributaria, se realizaron análisis de todos estos parámetros, y como resultado, en la tabla 3 se presenta una estructura didáctica que permitió organizar de manera sistemática la información recopilada, resaltando las relaciones y tendencias relevantes de cada uno de los programas de educación tributaria en Latinoamérica. Esta propuesta no solo mejoró la accesibilidad de la información, sino que también proporcionó un marco visual para obtener una comprensión más profunda de los aspectos claves de los programas educativos.

Tabla 3 - Programas de educación tributaria en Latinoamérica - Resultados académicos.

| Resultados académicos | |||||

|---|---|---|---|---|---|

| Programas de educación tributaria | Metodología | Instrumentos | Recursos didácticos | Técnicas | Evaluaciones |

| Educación cívico-tributaria para fomentar la cultura tributaria, el cumplimiento fiscal y la ciudadanía. | Enfoque práctico al medir la eficacia a través de un cuestionario de preguntas antes y después de la orientación tributaria. | Concursos de redacción, talleres, asistencia práctica para presentar declaraciones tributarias, herramientas digitales (como robots conversacionales), servicios tributarios gratuitos. | Informes y directrices de la Organización para la Cooperación y el Desarrollo Económicos (OCDE) sobre educación cívico-tributaria que proporcionó un marco teórico y práctico para la formación. |

Campañas informativas y participación en eventos no fiscales: Se menciona la organización de campañas informativas sobre leyes tributarias y cambios legislativos. Programas de televisión y radio. |

Se emplearon evaluaciones internas basadas en la percepción de los contribuyentes como evaluaciones de impacto externas para comprender el impacto a corto y largo plazo de las iniciativas de educación cívico-tributaria. |

| Estrategia de concientización para la formación tributaria de los estudiantes de bachillerato en Venezuela. | Educación tributaria a través de la implementación de estrategias, involucrando a los estudiantes en actividades prácticas y experiencias concretas para desarrollar su comprensión. | Encuestas con preguntas cerradas dirigidas a los estudiantes para recopilar datos sobre su conocimiento en materia tributaria. | Videos que toparon temas como; Conceptos básicos de impuestos, tipos de impuestos, proceso de declaración, consecuencias del incumplimiento e importancia de los impuestos. |

Se propone una iniciativa para la creación de estrategias de formación tributaria como un proyecto para abordar la falta de conocimiento en materia tributaria en jóvenes de 12 a 17 años Formación tributaria mediante juegos, dinámicas y talleres para los estudiantes. |

No existe evaluaciones a lo largo del proceso educativo. |

| Educación tributaria y recaudación fiscal de rentas de primera categoría en estudiantes universitarios del Perú. | El programa educativo evaluó el nivel de educación tributaria relacionado con la temática de la recaudación fiscal de rentas de primera categoría en estudiantes universitarios. | Cuestionario de educación fiscal basado en los presupuestos teóricos del tribunal fiscal adscrito al ministerio de economía y finanzas del Perú. | Videos explicativos, los cuales abordaron conceptos relacionados con la cultura y conocimiento tributario, tipos de rentas y tributos, así como los aspectos legales de la obligación tributaria. | El tema tributario implicó analizar y comprender conceptos legales, fiscales y éticos de manera autónoma para mejorar su comprensión. |

Evaluación de Niveles de Educación Tributaria Evaluación de Niveles de Recaudación Fiscal. |

| Fomentando la cultura tributaria, el cumplimiento fiscal y la ciudadanía. | Orientación tributaria a la ciudadanía, lo que permitió un desarrollo de habilidades y comportamientos en relación con la tributación. | Encuestas y evaluaciones para recopilar retroalimentación de los participantes. Además, se llevaron a cabo seminarios web que abordaron temas relacionados con la autoridad tributaria y el funcionamiento del sistema fiscal. | Talleres y seminarios, presenciales y en línea. | Iniciativas de educación cívico-tributaria que analizan casos específicos, como talleres para pequeñas y medianas empresas (PYME). | Encuestas que se centran en evaluar las clases impartidas, los materiales elaborados y el grado de satisfacción de los participantes. |

| Cumplimiento cooperativo: un enfoque para la fiscalidad sostenible y con múltiples partes interesadas. | Cumplimiento cooperativo en la resolución de problemas fiscales a través de la colaboración entre contribuyentes y administraciones tributarias. Los participantes trabajaron en casos prácticos para comprender mejor los desafíos y las soluciones en el ámbito tributario. | Se combina documentación fiscal, herramientas tecnológicas, estándares de informes, estudios de caso y marcos de control fiscal, lo que proporciona una base sólida para la comprensión integral de los temas tributarios. | Manuales y guías tributarias para brindar una explicación clara y comprensible de los conceptos tributarios y las regulaciones fiscales. | Charlas y presentaciones, talleres interactivos, juegos de rol, estudios de caso, actividades prácticas, uso de tecnología, simulaciones. | Se utilizó una evaluación donde se valora la participación y contribución al proceso de resolución de problemas tributarios. |

| Programa de orientación tributaria en instituciones educativas del nivel secundario de la provincia de Barranca. | La aplicación de un cuestionario de preguntas antes y después de la orientación tributaria, sugiere un enfoque en la resolución de problemas y la evaluación del conocimiento a través de preguntas. | Cuestionario de preguntas. | Dípticos y trípticos como recursos didácticos para brindar información sobre la obligación tributaria. |

Charlas, talleres y foros Visitas a contribuyentes con información orientada al cumplimiento de la obligación tributaria. |

Se realizó una evaluación a los estudiantes que dio como resultado que, a mayor cultura tributaria, mejoran su nivel de conocimiento y rendimiento en materia tributaria. |

| Educación tributaria para la inclusión: educación tributaria; nivel secundario. | Discusiones en grupo sobre temas como: valores que sustentan la cultura ciudadana, la relación entre la ciudadanía y la asunción de los derechos y obligaciones, identificar a los tributos como la fuente de financiación genuina para el sostenimiento del estado. | La realización de trabajos de campo y la elaboración de afiches. | Folletos con temas como: la formación en valores, la ciudadanía, la democracia y la cultura tributaria. |

Discusión en grupo con temas referentes a: Formación en valores, ciudadanía, democracia y cultura tributaria. Capacitación donde se abordaron temas como: “Oferta Laboral”, “El Juicio”, “¿De qué soy responsable y a qué tengo derecho?”, y “Lo público, espejo de la cultura ciudadana”. |

No es posible identificar las evaluaciones utilizadas. |

| Programa de cumplimiento tributario cooperativo como mecanismo de prevención de riesgos tributarios en empresas comerciales. | Prevenir los riesgos tributarios a los que se enfrenta la empresa comercial Felipe Mendieta a través de un programa de cumplimiento tributario y cooperativo. Además, el programa propuesto implica la participación de la Empresa Comercial Felipe Mendieta en la comprensión y resolución de problemas tributarios. | El cuestionario, estructurado con preguntas cerradas y alternativas de respuesta con escala de Liker y la ficha de análisis documental, en la cual se recabó información contable y tributaria. | Folletos informativos, presentaciones audiovisuales y actividades prácticas. | Se empleó la técnica de análisis documental, que consistió en la observación y análisis de las declaraciones de impuestos, registros, mayores contables y estados financieros; y la encuesta, la misma que se aplicó a los trabajadores que tienen incidencia en la preparación de los estados financieros y declaraciones tributarias. | Se realizó una evaluación del ambiente de control en el área tributaria, mediante la aplicación de un cuestionario de control interno, con el objetivo de identificar las áreas en donde se debían orientar las mejoras. |

Fuente: Adaptada de Bordones et al. (2019); Callohuanca et al. (2020); Organización para la Cooperación y el Desarrollo Económico (2021); Owens & Leigh (2021); Valverde et al. (2022); Valesaca & Bautista (2023).

Factores determinantes en la implementación de programas de educación tributaria: éxitos, desafíos y lecciones aprendidas

El autor Espinosa (2023), menciona que la implementación de programas de educación tributaria no solo es esencial, sino que también puede considerarse un pilar básico para el desarrollo integral de una sociedad. Estos programas van más allá de informar a los ciudadanos sobre sus obligaciones fiscales, contribuyen al fortalecimiento de la democracia, la reducción de la evasión fiscal y la promoción de la equidad en la distribución de la carga tributaria. Esto implica comprender las leyes y regulaciones fiscales y también comprender cómo sus contribuciones impactan en el bienestar general de la sociedad.

Cuando la población está informada, es más probable que participe en el proceso democrático, exigiendo transparencia y responsabilidad en el uso de los recursos públicos. La tabla 4, presenta los factores determinantes en la implementación de programas de educación tributaria, el cual contiene criterios a ser analizados como identificación de éxitos, exploración de desafíos, extracción de lecciones aprendidas y perspectivas futuras.

Tabla 4 - Factores determinantes en la implementación de programas de educación tributaria.

| Programa | Identificación de éxitos | Exploración de desafíos | Extracción de temas impartidos | Perspectivas futuras |

|---|---|---|---|---|

| Educación cívico-tributaria para fomentar la cultura tributaria, el cumplimiento fiscal y la ciudadanía. |

Incremento en el cumplimiento tributario voluntario. Mayor eficiencia en el cumplimiento y aplicación de normas. |

Desconocimiento de derechos y obligaciones tributarias en entornos donde no existe una cultura tributaria consolidada. Percepción negativa de los contribuyentes hacia las administraciones tributarias. |

Fundamentos del sistema tributario, incluyendo derechos y obligaciones fiscales. Cómo funcionan los impuestos, por qué son necesarios y cómo afectan a la sociedad. |

Continuación de la investigación en el campo de la educación cívico-tributaria. Planificación y diseño adecuado en las iniciativas de educación cívico-tributaria. |

| Estrategia de concientización para la formación tributaria de los estudiantes de bachillerato en Venezuela. | Conciencia tributaria responsable, fomentando una participación más activa en el ámbito tributario. |

Falta de conocimiento de los jóvenes en materia tributaria en un inicio. Desinterés en el tema tributario por parte de los jóvenes participantes. |

Importancia del pago de impuestos para el desarrollo social. El pago de impuestos contribuye al bienestar de la sociedad y se reconoce como agentes del cambio social. |

Cultura tributaria duradera. Participación de los estudiantes en el proceso tributario. Aumento de ciudadanos responsables a futuro. |

| Educación tributaria y recaudación fiscal de rentas de primera categoría en estudiantes universitarios del Perú. | Sensibilización a los estudiantes sobre la importancia de cumplir con sus obligaciones tributarias. |

Los participantes presentaron un bajo nivel de educación tributaria a inicios del programa. Mayor resistencia por parte del contribuyente al adaptarse a cambios en sus prácticas tributarias habituales. |

Normas y procedimientos tributarios vigentes. Importancia del cumplimiento tributario para contribuir al bienestar general a través de la recaudación fiscal. |

Implementación de programas educativos en las universidades, para mejorar la educación tributaria. Incorporar tecnologías educativas para mejorar la accesibilidad y efectividad de los programas de educación tributaria. |

| Fomentando la cultura tributaria, el cumplimiento fiscal y la ciudadanía. | Mayor conciencia ciudadana para el desarrollo económico de la sociedad. |

Lograr que los contribuyentes asuman de manera voluntaria las responsabilidades tributarias. La calidad y efectividad del programa educativo se vieron comprometidos debido a la falta de recursos adecuados. |

Diseño y el funcionamiento del sistema fiscal en Estados Unidos. Roles y responsabilidades como contribuyentes. Importancia de los impuestos en la sociedad. |

Promover el cumplimiento voluntario desde una edad temprana. Establecer un diálogo continuo y recopilar la opinión de los participantes para identificar deficiencias y posibles mejoras en el sistema tributario. |

| Cumplimiento cooperativo: un enfoque para la fiscalidad sostenible y con múltiples partes interesadas. |

Comprensión de las obligaciones y responsabilidades fiscales por porte de la ciudadanía. Participación efectiva de los ciudadanos en asuntos tributarios. |

Dificultades para comunicar conceptos tributarios de manera comprensible. La falta de recursos financieros, humanos y materiales, afectaron de manera directa la calidad y el alcance del programa. |

Diferentes tipos de impuestos, sus tasas, y cómo se aplican a nivel individual y empresarial. Roles y obligaciones de los contribuyentes. Cómo los ingresos fiscales se utilizan para financiar servicios públicos. |

Trabajo cooperativo como una estrategia para conciliar mejoras en el cumplimiento fiscal. Avances en tecnología tributaria al utilizar la inteligencia artificial para mejorar la eficiencia y la precisión en la gestión fiscal. |

| Programa de orientación tributaria en instituciones educativas del nivel secundario de la provincia de Barranca. |

Incremento en el conocimiento tributario después de la aplicación del programa educativo. Reducción de la evasión fiscal en el futuro. |

Resistencia por parte de los estudiantes y docentes hacia los temas tributarios, ya que estos fueron percibidos al inicio como aburridos e irrelevantes. Los participantes presentaron un bajo conocimiento tributario a inicios del programa. |

Principios generales, procedimientos y normas del ordenamiento jurídico tributario con base en el código tributario. Obligaciones y responsabilidades ciudadanas en cuanto al cumplimiento de los tributos establecidos por la ley. |

La educación tributaria como principal estrategia para formar una cultura tributaria responsable. Relaciones interinstitucionales para combatir la irresponsabilidad tributaria. Expansión de estos programas a nivel nacional, con el objetivo de mejorar la cultura tributaria. |

| Educación tributaria para la inclusión: educación tributaria; nivel secundario. | Ciudadanos informados, responsables y conscientes de su papel en la sociedad, promoviendo valores y actitudes positivas hacia el cumplimiento de las obligaciones fiscales. |

Resistencia al cambio. Desinterés por parte de los participantes en relación con los objetivos del programa. Problemas logísticos, como la coordinación de horarios, la disponibilidad de instalaciones o la accesibilidad, afectaron la ejecución del programa. |

Por qué los impuestos son necesarios para financiar servicios públicos y programas sociales, y cómo contribuyen al bienestar de la sociedad en su conjunto. Importancia de la responsabilidad fiscal y el rol que desempeñan los impuestos en la sociedad. |

Desarrollo de una cultura tributaria positiva. Participación de los contribuyentes en la vida democrática para fomentar el desarrollo económico de la sociedad. |

| Programa de cumplimiento tributario cooperativo como mecanismo de prevención de riesgos tributarios en empresas comerciales. |

Desarrollo de una conciencia cívica responsable acerca de la importancia social de los impuestos. Conocimiento de los principios esenciales para promover la convivencia y el progreso en una sociedad basada en la democracia. |

Desconocimiento de las reformas tributarias por parte de los funcionarios de la empresa desde un inicio. Cultura tributaria deficiente, pues no se identifica la importancia de cumplir con sus obligaciones fiscales. |

Comprensión de las leyes y regulaciones tributarias aplicables a la empresa, incluyendo cambios recientes y obligaciones específicas. Procedimientos necesarios para cumplir con las obligaciones tributarias, presentar declaraciones y realizar pagos de impuestos de manera adecuada. |

Mejorar el cumplimiento tributario, evitando riesgos y sanciones asociadas al incumplimiento de obligaciones fiscales. Actualización continua sobre cambios en la legislación tributaria. |

Fuente: Adaptada de Bordones et al. (2019); Callohuanca et al. (2020); Organización para la Cooperación y el Desarrollo Económico (2021); Owens & Leigh (2021); Valverde et al. (2022); Valesaca & Bautista (2023).

El análisis de las iniciativas interinstitucionales en los programas de educación tributaria en Latinoamérica revela una diversidad de enfoques y resultados significativos. En Argentina (2019), la integralidad del programa es evidente, colaborando con la OCDE y otras organizaciones tributarias internacionales. Su enfoque práctico, mediante herramientas digitales y cursos prácticos, refleja una adaptación a la cultura digital, mientras que la evaluación abarca percepciones internas como impacto externo. Por otro lado, en Venezuela (2019), el programa se enfoca en la formación de valores ciudadanos a través de la educación tributaria en estudiantes de bachillerato. Aunque no se detalla una evaluación formal, la colaboración efectiva entre instituciones educativas y entidades gubernamentales locales indica la importancia de abordar la educación tributaria a nivel comunitario, involucrando a los estudiantes en actividades prácticas.

En relación con Perú (2020, 2022) se observa una diversidad de enfoques: un programa dirigido a estudiantes universitarios con la colaboración del Ministerio de Economía y Finanzas ha logrado aumentar la conciencia tributaria; mientras que el Programa de Orientación Tributaria en instituciones educativas secundarias recalca la eficacia de la colaboración interinstitucional con la participación de la OCDE. Estos enfoques indican la necesidad de adaptar los programas a diferentes niveles educativos y demográficos. Brasil (2021) por su parte, establece un enfoque cooperativo del programa en el cual señala de igual manera la colaboración con instituciones globales y el uso de recursos variados, como manuales y guías tributarias.

En el ámbito de Estados Unidos (2021) los programas respaldados por la OECD comparten el objetivo de fomentar una cultura de cumplimiento global. A pesar de que existe la colaboración con diversas instituciones, la falta de detalles específicos sobre las evaluaciones sugiere la necesidad de mayor transparencia. En lo que respecta a Ecuador (2023), el programa se distingue por su enfoque preventivo de riesgos tributarios en empresas comerciales. Durante el desarrollo del programa existió diversas colaboraciones con instituciones, incluyendo la Universidad Católica de Cuenca y entidades gubernamentales, lo que permitió abordar desafíos específicos en el ámbito empresarial.

En este sentido, los programas analizados comparten la premisa de que informar a los ciudadanos sobre sus obligaciones fiscales no solo promueve la equidad en la distribución de la carga tributaria, sino que también fortalece la democracia y reduce la evasión fiscal. A través del análisis de los programas de Argentina, Venezuela, Perú, Estados Unidos, Brasil y Ecuador, es posible también identificar éxitos, desafíos y lecciones aprendidas que contribuyen a la comprensión de los factores determinantes en la implementación de programas de educación tributaria.

Argentina, por ejemplo, experimentó un notable aumento en el cumplimiento tributario voluntario y mayor eficiencia, evidenciando el impacto positivo de su enfoque en la educación cívico-tributaria y la colaboración internacional. Mientras que, Venezuela logró fomentar la conciencia tributaria responsable entre los estudiantes, identificando la importancia de abordar la educación tributaria desde temprana edad. A su vez, los desafíos encontrados por estos países, como la resistencia al cambio en Argentina, la falta de interés en Venezuela, la dificultad para comunicar conceptos tributarios en Brasil, y el desconocimiento de las reformas tributarias en Ecuador, señalan la necesidad de implementar estrategias adaptativas y específicas para superar las distintas barreras culturales y educativas.

Las lecciones aprendidas, como la importancia del pago del IVA para el desarrollo social en Venezuela y la necesidad de comprender el diseño del sistema fiscal en Estados Unidos, así como las iniciativas de educación cívico-tributaria en Argentina, Perú, Brasil, y Ecuador, ofrecen valiosas perspectivas sobre cómo mejorar la efectividad de futuros programas tributarios. Las perspectivas futuras delineadas por estos países, como la búsqueda de Brasil para avanzar en tecnologías tributarias, sugieren una orientación hacia la innovación y la eficiencia en la gestión fiscal a nivel global. En conjunto, estos hallazgos instigan a una reflexión profunda sobre la colaboración internacional y la adaptación estratégica para construir sistemas tributarios más efectivos y ciudadanos más conscientes en todo el mundo.

Conclusiones

Con base en el análisis de los programas de educación tributaria en Latinoamérica, se desprenden dos conclusiones significativas. En primer lugar, la diversidad de enfoques adoptados por países como Argentina, Venezuela, Perú, Brasil, Estados Unidos y Ecuador evidencia la necesidad de estrategias flexibles y adaptativas. Cada nación ha desarrollado programas específicos que responden a sus contextos culturales, educativos y económicos, los cuales personalizan iniciativas para maximizar su efectividad. En segundo lugar, la colaboración interinstitucional es un factor para el éxito de los programas de educación tributaria. Desde la cooperación con organismos internacionales como la OCDE hasta alianzas locales con instituciones educativas y gubernamentales, la experiencia de países como Argentina, Perú y Ecuador demuestra que la asociación entre distintas entidades fortalece la implementación y evaluación de estos programas. La colaboración no solo amplía los recursos disponibles, sino que también crea un enfoque más integral y sostenible para abordar la evasión tributaria y promover la conciencia ciudadana en materia fiscal.

El análisis de los programas de educación tributaria en Latinoamérica muestra la diversidad de enfoques y resultados significativos. Se observan éxitos, como el aumento del cumplimiento tributario en Argentina, gracias a su enfoque integral y colaboración internacional, y la promoción de la conciencia tributaria en Venezuela. No obstante, también se identifican desafíos, como la resistencia al cambio en Argentina y la falta de interés en Venezuela. Las lecciones aprendidas, como la importancia del pago de impuestos para el desarrollo social y la necesidad de comprender el diseño del sistema fiscal, ofrecen valiosas perspectivas. Además, las iniciativas de Brasil para avanzar en tecnologías tributarias sugieren una orientación hacia la innovación y eficiencia en la gestión fiscal a nivel global. En conjunto, estos hallazgos permiten educar a los ciudadanos sobre sus obligaciones fiscales para promover la equidad, fortalecer la democracia y reducir la evasión fiscal, enfatizando la necesidad de estrategias adaptativas y colaboración internacional.

Los programas de educación tributaria en Latinoamérica pueden fomentar la comprensión para el pago de impuestos de manera particular del IVA, promover la conciencia de los contribuyentes y evitar la evasión tributaria de diversas maneras. Algunas de las estrategias y resultados significativos en diferentes países de la región incluyen:

Integralidad del programa: en Argentina, la educación cívico-tributaria se enfoca en la formación de valores ciudadanos a través de la educación tributaria en estudiantes de bachillerato. La colaboración efectiva entre instituciones educativas y entidades gubernamentales locales indica la importancia de abordar la educación tributaria a nivel comunitario, involucrando a los estudiantes en actividades prácticas.

Enfoque práctico: la evaluación abarca percepciones internas como impacto externo, reflejando la adaptación a la cultura digital y la necesidad de herramientas digitales y cursos prácticos en la educación cívico-tributaria

Educación fiscal y construcción de ciudadanía: en Chile, el Programa de Educación Fiscal (SII Educa) permite a la ciudadanía aprender sobre temas tributarios mediante tres ejes: formación de valores, construcción de ciudadanía y cultura fiscal. El portal cuenta con charlas, cursos en línea, videos y una biblioteca en línea para facilitar el aprendizaje

Colaboración con organizaciones internacionales: la Agencia Tributaria de Argentina colabora con la Organización para la Cooperación y el Desarrollo Económicos (OCDE) y otras organizaciones tributarias internacionales para mejorar la educación cívico-tributaria en la región.

Diseño de iniciativas: las iniciativas educativas deben abarcar los tres ámbitos analizados en el informe de la OCDE (educación, sensibilización y asistencia) para garantizar que los contribuyentes tengan la formación, información y capacidad necesarias para cumplir con sus obligaciones tributarias.

Evaluación y seguimiento: la ausencia de una evaluación rigurosa y sistemática del impacto de las iniciativas de educación cívico-tributaria se considera un desafío común en muchos países. La realización de evaluaciones y seguimiento de los programas de educación tributaria es fundamental para medir su efectividad y ajustar las estrategias según sea necesario.